Tőzsde

Nemcsak a Teslával lehetett többszörözni

2020. szeptember 25.

Katona Norbert

Nem csupán itthon lett "divatos" vidékre menekülni a járvány elől. Az Egyesült Államokban is egyre többen költöznek a kertvárosokba vagy kihasználva az alacsony jelzáloghitel kamatokat kezdtek építkezésbe, ami egyes építőanyagok árának robbanásszerű emelkedéséhez vezetett.

Opciós őrület

2020. szeptember 23.

Jónap Richárd

Klasszikus részvénypiaci jelenség, amikor az egekbe emelkedik a befektetői kapzsiság. Az opciós aktivitás a lenyomata annak, hogy egy széleskörű és teljesen új befektetői réteg találta meg az elmúlt hónapokban az amerikai tőzsdéken, kiemelten a legnagyobb nevű technológiai részvényekben az új kaszinóját.

A részvénypiac elkezdte a vírus végét árazni?

2020. szeptember 18.

Jónap Richárd

Érdekes állapotot tükröz a tőzsdei univerzum teljesítménye szeptember első felében: a technológiai részvények komoly korrekción mennek keresztül, míg sok hagyományos papír kifejezetten jó formát mutat. Mi lehet erre a divergenciára a magyarázat? Lehet, hogy elkezdte a részvénypiac a vírus végét árazni?

Tesla: 2019 nyár – pokol, 2020 nyár - mennyország

2020. szeptember 16.

Jónap Richárd

Igazi temetői hangulat és extrém pesszimizmus alakult ki Elon Musk cégének papírjai körül tavaly nyáron. Azóta ezek a viharfelhők eltűntek, és épp hétágra süt a nap a Tesla fölött. A kérdés már csak az, hogy jövő nyáron újra a pokol jön-e a Tesla részvényesekre, vagy a mennyország a négyzeten.

Aranyat nem nyomtat a Fed!

2020. szeptember 14.

Tunkli Dániel

Amikor a világ a feje tetejére áll, a befektetők ösztönösen ahhoz nyúlnak, amihez már évezredek óta mindig, ha baj van: a nemesfémekhez. Az arany árfolyama újabb és újabb csúcsokat dönt, de vajon nem túl késő-e most venni?

Repül a bálna

2020. szeptember 11.

Jónap Richárd

Ha szeptember eleje, akkor a Softbank és Masayoshi Son az ügyeletes hírszállító a technológiai részvények piacán. Valószínűleg persze megkímélné ettől magát a japán úriember. Tavaly a WeWork tőzsdei bevezetésének kudarca volt az egyik fő hír, idén pedig az úgynevezett Nasdaq-bálna.

Csúcskereszt

2020. szeptember 08.

Jónap Richárd

Felfokozott állapotba került az amerikai piac, bármi jöhet most a technológiai szektorban. Égbeszaladó mánia is és összeborulás is. És ami még nagyon fontos, ez a piaci szegmens most nem a hírekre ugrál, hanem a felfokozott spekulatív befektetői magatartásra.

Túlfűtöttség

2020. szeptember 03.

Jónap Richárd

A korrekció nélküli emelkedés, az egyedi technológiai részvények végtelen széttépése a gyorsjelentésekre, legfőképpen a drámai befektetői optimizmust tükröző opciós aktivitás és a volatilitási divergencia extrém túlfűtött piacot mutat jelenleg. Gyülekeznek a viharfelhők az amerikai részvénypiac fölött?

Színtiszta 1999 – „Mindenki” részvénykereskedő lett az Egyesült Államokban

2020. szeptember 02.

Concorde

Az amerikai lakossági ügyfelek milliószámra váltak aktív részvénykereskedőkké a pandémia alatt, köszönhetően a kereskedést leegyszerűsítő applikációknak és a világjárvány elején újjáéledő bikapiacnak . Sok piaci megfigyelő a 90-es évek végi dotkom mánia korához hasonlítja a jelenleg az amerikai részvénypiacot kísérő lakossági aktivitást.

Az Apple és a Tesla az új bitcoin

2020. augusztus 27.

Jónap Richárd

A fiatalabb generáció már nagyrészt a technológiában gondolkozik napjainkban. Legfőképpen az olyan technológiai cégekben, amelynek applikációit megtalálja az iPhoneján. Számukra az Az Apple és a Tesla lett az új bitcoin.

Mire taníthat meg egy tőzsdei kereskedőt a világ egyik legjobb pókerjátékosa?

2020. augusztus 24.

Jónap Richárd

A válasz egyszavas és nagyon egyszerű: kockázatkezelésre. A pókerben egy-egy leosztás egy-egy lapja is élet-halál kérdése lehet az adott tornára vonatkozóan, emiatt nagyon is van mit tanulnia a tőzsdei szereplőknek a világ (egyik) legjobb pókerjátékosától.

Külföldi "menekültek" a kínai kötvénypiacon

2020. augusztus 18.

Concorde

A fejlett világban az olasz kötvények hozama nem éri el az egy százalékot, Németország és Franciaország negatív kamatozású tartományban van, Japán pedig szinte pontosan nullát fizet. Ebben a hozamsivatagban egyre több kötvénypiaci befektetőnek nyújt valamilyen oázist a kínai államkötvénypiac.

Paradigmaváltás vagy buborékfújás?

2020. augusztus 17.

Jónap Richárd

A FED március 23-i „whatever it takes” pillanata gigantikus átértékelődési folyamatokat indított el a tőkepiacokon, ami mániákus emelkedést eredményezett a technológiai szektorban. A nagy kérdés az, hogy paradigmaváltást, buborékfújást, vagy mindkettőt egyszerre látunk-e a részvénypiacokon.

Bad is good, good is good

2020. augusztus 14.

Jónap Richárd

Félelmetesnek tűnő bika üzemmódban vannak a részvénypiacok, a Tesla egy „mesterséges hírre” emelkedett két nap alatt 18 százalékot. Az S&P 500 korrekciói már maximum néhány óráig tartanak, és érintésnyire vagyunk a februári csúcsoktól. Mi vethet véget az emelkedésnek?

Eszeveszett részvényéhség

2020. augusztus 11.

Jónap Richárd

A Tesla tíz nap alatt emelkedett 88 százalékot, míg az Apple szintén tíz nap alatt lett 431 milliárd dollárral értékesebb cég. A nagy kérdés az, hogy a jegybankok által generált pénzbőség okozta paradigmaváltást vagy egy részvénypiaci mánia képeit látjuk-e a grafikonokban.

Történelmi pillanat

2020. augusztus 07.

Gyurcsik Attila, CFA

Van itt Európában egy régió, rendkívül stabil pénzügyi helyzettel, fizetési mérleg- és kereskedelmi többletekkel, még mindig olcsó munkaerővel, és többnyire konzervatív fiskális politikákkal. A történelmi pillanat, most itt ebben a régióban tőkepiaci befektetőként ért el minket.

Geopolitikai játszma része, hogy amerikai kézbe kényszerítik a TikTokot

2020. augusztus 05.

Forster Péter

Kevés külpolitikai témában van olyan egyértelmű kétpárti egyetértés és össztársadalmi konszenzus az USA-ban, mint abban, hogy Kínát most már tényleg meg kell regulázni. Márpedig a TikTok szorongatása ugyanazon a to do listán van, amelyen a Huawei kizárása is.

Gyerekként sokat videójátékozott, e-kereskedelmi titánt épített

2020. augusztus 04.

Jónap Richárd

Online snowboard vállalkozásnak indult a dolog, csak annyira jó lett a szoftver mögötte, hogy feleslegessé vált a télisporttal foglalkozni. A legértékesebb kanadai tőzsdei cég története egy német programozózsenihez kapcsolódik.

Egy nap alatt annyival nőtt az Apple értéke, mint amennyit a teljes ExxonMobil ér

2020. augusztus 03.

Concorde

Az ExxonMobil kilenc éve még a világ legértékesebb vállalata volt. Az Apple egy nap alatt képes volt akkora értéknövekményt magára szedni, mint amennyit a kilenc évvel ezelőtti üdvöske ér ma. Az iPhone gyártójának piaci kapitalizációja ezzel a napokban 1.821 milliárd dollárra nőtt.

Profikkal pókerezni veszélyes, de idén megérte

2020. július 30.

Tunkli Dániel

Mindenki a maga baklövéseit nevezi tapasztalatnak, de ezek egy része elkerülhető, ha megnézzük Phil Ivey pókerleckéit a MasterClass-on. A világ egyik legjobb pókerjátékosától tanulni páratlan lehetőség, amit érdemes a befektetések terén is készpénzre váltani.

Nagyot nyerhetnek a bankok az EU-csomaggal

2020. július 28.

Le Phuong Hai Thanh, CFA

Az igazi nagy dobás lehetősége a bankok számára az európai gazdasági mentőcsomag képében csillant meg, amely igazi mérföldkő az Európai Unió történetében. A 750 milliárd eurós csomagból 390 milliárd a vissza nem térítendő támogatás, ebből a bankok közvetve profitálhatnak.

A nyár legfontosabb órái jöhetnek a héten

2020. július 27.

Jónap Richárd

Jó esélye van annak, hogy az előttünk álló héten a nyár legfontosabb piacbefolyásoló híreit fogjuk látni például akkor, amikor a csütörtöki piaczárás után pár percen belül egyszerre jelent az Apple, az Amazon és a Google. Mindössze 26-27 órával a FED ülésének információi után.

Meddig tarthat a Nasdaq felülteljesítés?

2020. július 17.

Jónap Richárd

A 2000-es évhez hasonló folyamatok kezdenek kialakulni az amerikai részvénypiacon, csak azt nem lehet tudni, hogy hol tartunk most a szárnyalásban. Fontos két hét következik FED-üléssel, gyorsjelentésekkel és esetleges bennfentes piaci megnyilvánulásokkal.

Alig maradt olyan amerikai cég, amit ne tudna megvenni Jeff Bezos a vagyonából

2020. július 14.

Jónap Richárd

Szinte dollárra akkora összeggel nőtt a tíz legértékesebb amerikai techcég értéke március 23. óta, mint amennyivel a koronavírus megjelenését követően a FED növelte mérlegfőösszegét. Látva a technológiai részvények száguldását érdemes egy kicsit játszanunk a számokkal.

Robin Hood és a cápa algoritmusok szimbiózisa újraélesztette a karanténba szorult kisbefektetői közösséget

2020. július 13.

Márton Szilárd

A 2013-ban alapított brókercég akkor jött amikor más szolgáltatók már majdnem lettetek arról, hogy ismét be lehet vonni a kisbefektetői közösséget a részvénypiacok vonzáskörébe. Nyugodtan mondhatjuk, hogy mára a Robin Hood jutalékmentes kereskedési modellje feje tetejére fordította az amerikai brókeripart.

Mindeközben Dél-Koreában – a fiatal lakosság úgy veszi a részvényeket, mintha nem lenne holnap

2020. július 07.

Concorde

Az 51,6 millió lakosú Dél-Koreában 31,3 millió darab lakossági befektetési számla van, ezzel 61 számla jut 100 lakosra. A fiatal dél-koreai nemzedék kedvenc időtöltése a tőzsdézés lett, ezt bizonyítja az idei napi átlagos 15 milliárd dolláros részvényforgalom is.

Gondolatbűnözés

2020. július 06.

Jónap Richárd

A 2020-as év második negyedévét gondolatbűnözéssel töltöttem. Sajnos. A gondolatbűnözés által okozott hibás kereskedési döntéseimet megváltoztatni már nem tudom. A tanulságok levonása azonban a magam számára kötelező és reményeim szerint az olvasó számára tanulságos.

Ez a válság más, mint a többi

2020. június 30.

Gyurcsik Attila, CFA

Hetek, lassan hónapok óta zajlik a licitháború, hogy vajon a mostani koronavírus-járvány okozta gazdasági visszaesés kisebb vagy nagyobb mértékű-e, mint a legutóbbi 2008-2009-es gazdasági világválság, vagy ahogy egyre többen hivatkozzák a „Great Recession” idején.

Az ember tragédiája – avagy miért kellenek a kereskedési szabályok

2020. június 29.

Jónap Richárd

A tőzsdei kereskedés napjainkban a világ egyik legkeményebb játéka, ahol saját kereskedési szabályrendszer nélkül nem marad más, mint az összevissza felbukkanó éncsoportok által vezérelt „Ember tragédiája”.

Folytatódhat a Nyomda emelkedése

2020. június 23.

Bukta Gábor

Az Állami Nyomda továbbra is az egyik legbiztonságosabb hosszú távú befektetés a régióban, ennélfogva a közeljövőben folytatódhat a részvény árfolyamának mérsékelt emelkedése.

Helyzetjelentés a tőzsdei „kaszinó-mikrokozmoszból”

2020. június 22.

Jónap Richárd

Történelmi időket élünk: az elmúlt két hétben egy nap alatt tízszerező és két nap alatt húszszorozó árfolyammozgásra is volt példa, de olyanra is, hogy a teljes részvénypakett 17-szer fordult napon belül. Jelentés a kaszinó-mikrokozmoszból.

Mi lesz az amerikai részvénypiaci felülteljesítéssel 2020-ban?

2020. június 18.

Jónap Richárd

AMERICA FIRST. Ez nemcsak Donald Trump jelszava volt a 2016-os elnökválasztási kampányban, hanem a globális részvénypiacok teljesítményét röviden és velősen kifejező szlogen is hosszú évek óta.

Kapzsiság és félelem egyszerre a négyzeten

2020. június 15.

Jónap Richárd

A társadalom egyik része azon aggódik, hogy legyen mit ennie, a másik része pedig azon, hogy lemaradt/lemarad a részvénypiaci rallyról. Többek között ez a jelenség is teheti reménytelenül olvashatatlanná a részvénypiacokat idén nyáron.

Living on the edge

2020. június 11.

Jónap Richárd

A trigger pontokra vadászó algoritmusok nemcsak felerősítik, hanem fel is gyorsítják a kényszeredett piaci szereplők pánikreakcióit és a rossz hírekre pozícionálódott befektetőknek akár már percek alatt mattot adhatnak.

Így lett tőzsdei extrémsport a részvényshortolás

2020. június 09.

Jónap Richárd

A shortolás az a helyzet, amikor bekapcsol a részvénypiaci gravitáció. Mindig is egyfajta tőzsdei extrémsport volt, ám az elmúlt néhány év előtti időszakban még volt esélye az erre hajlandó piaci szereplőknek az elegáns landolásra a zuhanás után.

Kalauzhal

2020. június 04.

Jónap Richárd

Napjaink tőzsdei ökoszisztémáját egyre inkább tőzsdecápák és kalauzhalak uralják. A tőzsdei táplálék természetesen mindenki számára a kereskedési profit és az éhes kalauzhalak a táplálék egyre nagyobb részét igyekeznek felzabálni a tőzsdecápák elől.

Karanténvevők és hazafias vásárlók

2020. május 27.

Jónap Richárd

A karanténba zárt amerikai lakosság kedvenc időtöltése a tőzsdézés lett, köszönhetően a sportvilág és ezáltal a sportfogadási lehetőségek, valamint az élőben játszható szerencsejátékok leállásának, de a fejenkénti 1.200 dolláros stimulus csekkjeinek egy része is a tőzsdén kötött ki.

Nyilvánvaló szemfényvesztés? Nyilvánvaló hibáim…

2020. május 22.

Harcsa Norbert

A vírus miatti korlátozások, a jegybanki intézkedések, az algoritmusok és a tavaszi nap-éj egyenlőség együttállása átírta a megelőző 25 évben megismert piaci mechanizmusokat, ez pedig diszkomfortossá tette kicsit a tőzsdézést az elmúlt hetekben. Beszámoló az elmúlt két hónapról.

A szürrealitás szobafogságában

2020. május 22.

Tunkli Dániel

A vállalatvezetők egyre későbbre várják a normális üzletmenet visszatértét, optimista befektetőt lasszóval sem lehet fogni, a válság pedig egyre durvább számokban jelentkezik a fogyasztási és munkanélküliségi adatokban. Mindennek dacára az S&P 500 index 30 százalékot emelkedett a márciusi mélypontról.

Lesújt-e a kanadai átok a Shopify-ra?

2020. május 21.

Jónap Richárd

A 2000-es években szinte folyamatosan egy bank volt Kanada legértékesebb tőzsdei vállalata. Idén májusban a Shopify az elmúlt húsz évben nyolcadik nem-bankként bejelentkezett az első helyre. Vajon őt is utoléri-e majd a kanadai átok, vagy elsőként hosszú távra megmarad az aranyérmes pozícióban?

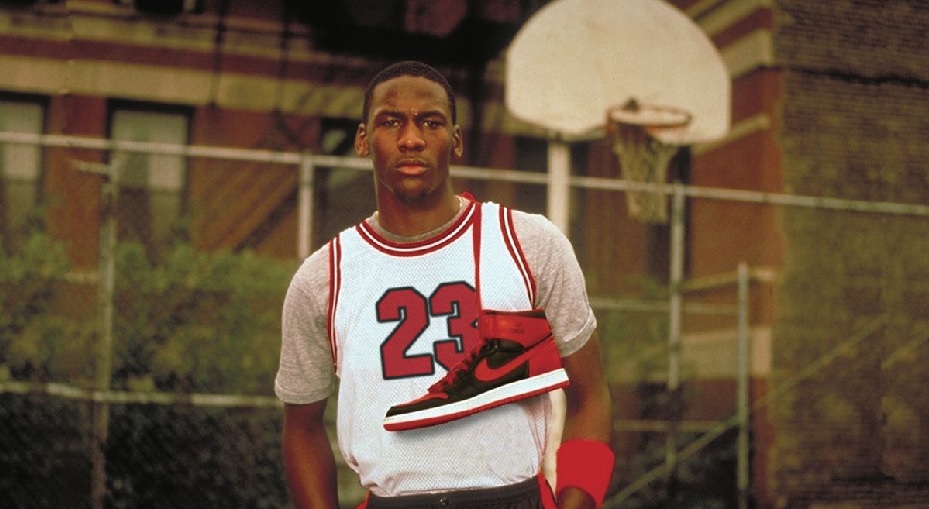

A legjobb és egyben legrosszabb üzlet, amit valaha kötöttek: Michael Jordan és a Nike életre szóló násza

2020. május 18.

Jónap Richárd

A Nike az Adidast és a Converse-t is túllicitálta, hogy megszerezzék az újoncot, akinek többet fizettek, mint az akkori sztároknak. Michael Jordan most 57 évesen is többet keres évente, mint napjaink legmenőbb kosárlabdázói. Ez pedig a már lassan 36 éves cipőszerződésének a gyümölcse.

Hová tűntek a klasszikus termelővállalatok?

2020. május 15.

Concorde

Kilenc éve még az ExxonMobil volt a világ legértékesebb vállalata. Ha Jeff Bezos tavaly nem vált volna el feleségétől, akkor mostanra már személyes vagyona nagyobb lenne, mint az olajipari vállalat tőkepiaci értéke. Hogy hová tűntek a klasszikus termelővállalatok, azt ne kérdezze senki…

Ezredforduló megismételve?

2020. május 14.

Jónap Richárd

Kettészakadt a részvénypiaci univerzum: az eddigi nyertes technológiai ágazat profitálhat legtöbbet a Fed-pénzesőből, a hagyományos szektorok szenvedésre vannak ítélve. Szürreális év eddig a 2020 a tőzsdéken és csak egy biztos: a hátralévő része is szürreális lesz.

Az amerikai tőzsde teljesítménye messze nem egyenlő a gazdaság teljesítményével

2020. május 08.

Jónap Richárd

A Nasdaq-100 vezető technológiai index már szinte teljesen lerázta magáról a koronavírus világjárvány által okozott esést. Egyes kisebb technológiai részvények piacán mindeközben már az 1999-2000 fordulóját megidéző emelkedések zajlanak. Ám ezek a papírok messze nem képviselik az amerikai gazdaság valódi világát.

Itt a világ eddigi legnagyobb short pozíciója, globális dollárhiány alakult ki

2020. május 05.

Móró Tamás

A szakemberek, azaz az elemzők szerint a FED radikális monetáris politikai lazítása, a rendkívüli kamatcsökkentés lényegében a nulla körüli szintre, illetve a most már felső korlát nélküli eszközvásárlási program az amerikai deviza árfolyamának gyengülését hozza majd. Mi az oka annak, hogy ennek mégis pont az ellenkezője történt?

Miért ülteti le a befektetőket Jeff Bezos és miért őrjöng Elon Musk?

2020. május 04.

Jónap Richárd

Jeff Bezos és Elon Musk az utóbbi években nem látott eseményként, 24 órán belül a maguk módján arra figyelmeztették a befektetőket, hogy szerintük túl magas az általuk vezetett cégek részvényárfolyama. Ugyanis ők látják már azt, amit eddig a befektetők nem igazán számszerűsítettek.

A volatilitásindex lehet az iránytű a COVID-19 részvénypiaci zűrzavarban

2020. április 30.

Márton Szilárd

A reálgazdasági normalizálódástól a legtöbben V alakot várnak, ugyanakkor V alakú emelkedés ritkán fordul elő a részvénypiacokon ilyen volatilitást követően. A mostani látszólagos nyugalom nem egy jó beszállási lehetőséget, hanem rossz kockázat-nyereség szintet jelent annak, aki most akar részvényt venni.

Komoly igazságosztó 48 óra előtt állunk

2020. április 29.

Jónap Richárd

Az elkövetkező 48 óra hírei egy részvénypiaci erőfelmérőhöz biztosítanak majd a befektetői társadalom számára muníciót. Az elmúlt hetekben visszafogott intézményi aktivitás – látva a múltbeli tapasztalatokat – komoly mozgást indikálhat bármelyik irányba.

Így lehet jósolni a tőzsdén: most tényleg bármi megtörténhet

2020. április 21.

Jónap Richárd

A jövő most extrém bizonytalan. Dobálózhatunk a számokkal, hogy 4.000 pont lesz az S&P 500 vagy 1.000 pont alá esik, simán lehet bármelyik. Négy lehetséges árfolyampályát mutatunk be az elkövetkező évekre előrenézve a szélsőségesen optimista szcenáriótól a szélsőségesen pesszimistáig.

Ez 2020 legfontosabb tőzsdei kérdése: van esélye a bikának vagy felfalja a medve?

2020. április 09.

Jónap Richárd

Fogyasztói társadalom, globalizáció, jegybanki pénzpumpa és technológiai kibontakozás: négy olyan trend, amely velünk volt az elmúlt évtizedben. Ebbe a világba robbant be idén a koronavírus, amely meg nem kérdőjelezett és megkérdőjelezhetetlen folyamatok sokasága mögé teszi oda a maga kérdőjelét.