Csúcskereszt

A múlt csütörtöki és pénteki nap technológiai részvényekben zajló komolyabb megborulását úgy jelezte előre a szerdai nap ritkán látható divergenciája, mint egy cunamit egy földrengés. Emellé felbukkant a színen egy „dragonfly doji” gyertyaalakzat, ami tulajdonképpen egy csúcskereszt. Felfokozott állapotba került az amerikai piac. A nagy kérdés az, hogy egészséges korrekciót látunk a technológiában, vagy ez volt a teteje a tavasz óta tartó mozgásnak.

Kilenc kereskedési óra alatt adta vissza csütörtökön és pénteken a Nasdaq-100 szinte az egész augusztusi zsinóron húzott 14 százalékos emelkedését. Az egyik pillanatról a másikra gyökeresen változott meg az amerikai piac karakterisztikája a múlt hét utolsó két kereskedési napján. Múlt csütörtökön még a korrekció nélküli emelkedést és a piac extrém túlfűtöttségét taglaltam a rengeteg figyelmeztető jellel:

Ezt a heves túlfűtöttséget lebontó összecsuklás érkezett meg a csütörtöki és pénteki turbulencia képében. A Nasdaq-100 órás gyertyákkal az alábbi képet mutatja 2020. július 20. óta:

Az ábrán a pink vonal a 20 órás mozgóátlagot jelzi, ami augusztus második felében és szeptember elején rendíthetetlenül terelte fölfelé a vezető technológiai indexet. Látva a múlt csütörtöki és pénteki kereskedési akciót, rengeteg piaci szereplőnek lehetett ez alá a trendvonal alá állítva a stopja. Az augusztusi kereskedés egyik kulcsszintje a zöld vonallal jelölt 11.270-11.280 pontos szint volt. Ezen szint fölé tört ki a piac augusztus 18-án, hogy utána innen bő két hét alatt enyhén 10 százalék feletti mértékben emelkedjen. Ez az emelkedés tört meg már a szeptember 2-i szerdai kereskedésben, ami aztán a kék téglalappal jelölt csütörtöki és pénteki zuhanáshoz vezetett. A zuhanás kilenc kereskedési óra alatt 10,4 százalékos mértéket öltött a szerdai csúcsérték és a pénteki mélypont között.

Ha a természeti jelenségekből vett hasonlattal ezt a csütörtöki és pénteki zuhanást egy kisebbfajta cunaminak tekintjük, akkor a szerdai nap volt az árhullámot kiváltó piciny földrengés napja. Egy olyan földrengésé, amit a csak az indexek mozgását figyelő befektetők még észre sem vettek.

A múlt szerdai amerikai részvénypiaci földrengés az alábbi módon nézett ki. Az első ábrán az S&P 500 részvényindexet láthatjuk a múlt hét első három napján tízperces gyertyákkal:

A lényeg a szerdai nap, ahol a már masszív pluszban nyitó index kilencedik napja csinálta meg élete új csúcsát. A nyitás után volt két kisebb mélypont (zöld karikák), de az index egy pillanatra sem került mínuszba. Ezt követte a kereskedés utolsó négy órájának töretlen, 1 százalék feletti emelkedése (zöld nyíl), amivel végül másfél százalékos pluszban zárt a széles amerikai index. Minden tökéletesnek tűnik, megy az index az égbe. Vagy mégsem?

A következő ábrán szintén a múlt hét első három napjáról látható a Nasdaq-100 index szintén tízperces gyertyákkal:

A kulcsfontosságú szerdai napon szemben az S&P 500 indexszel, ami képes volt az első két kereskedési órában megtartani az erős nyitását, a technológiai részvények szinte azonnal komoly esésbe kezdtek. Szemben az S&P 500 grafikonjával, itt 25-30 perc alatt mínuszba ment a Nasdaq-100 (első zöld karika). Sőt ezt követően egy alacsonyabb mélypontot is ütött (második zöld karika). Innen jött a visszakapaszkodás a nap végéig. Ám míg az S&P 500 több mint 1 százalékot emelkedett a nyitástól a zárásig, a Nasdaq-100 már csak a nyitó szintjéig volt képes visszamászni a napon belüli kerek 2 százalékos eséséből. Elkezdte a farok (S&P 500) csóválni a kutyát (Nasdaq-100) aznap, tekintettel arra, hogy az egész 2020-as amerikai részvénypiaci száguldás vezető ereje a technológiai volt eddig.

Még élesebbé válik a technológiai szektor múlt szerdai negatív divergenciája akkor, ha az Apple részvényeinek aznapi teljesítményére vetünk egy pillantást (tízperces gyertyák az előző ábrákhoz analóg módon múlt hétfő és szerda között):

Az egész globális részvénypiaci univerzum legfontosabb papírja harminc perc alatt esett 11 dollárt a nap eleji élete csúcsáról, ami kerek 8 százalékos zuhanásnak felel meg. Szinte az egész hétfői és keddi markáns nyereségét visszaadta félóra alatt, és a nap hátralévő részében is csak kisebb visszakapaszkodásra volt képes, amivel végül 2,1 százalékos mínuszban zárt. Hasonló villámcsapásszerű esés következett be a szerdai nyitásban az elmúlt hónapok olyan sztárpapírjaiban is, mint a Tesla, a Zoom vagy a Shopify (terjedelmi okokból nem rakom ide őket).

Az imént bemutatott többszörös negatív divergencia a vezető technológiai részvények, maga a technológiai index és a széles piac között egy klasszikus trendfordulós alakzat. Teljesen hasonló jelenség zajlott – fordított előjellel – már napokkal a koronavírus tőzsdekrach március 23-i mélypontja előtt (például az Amazon, a Tesla és a Netflix már 15-20 százalékkal volt feljebb a saját mélypontjánál az S&P 500 index mélypontjának az idején).

EZÉRT NAGYON ÉRDEMES FIGYELNI A KIEMELT JELENTŐSÉGŰ TECHNOLÓGIAI PAPÍROK EGYEDI MOZGÁSAIT, MERT SOK ESETBEN „BEJELEZNEK” A KISEBB-NAGYOBB PIACI TRENDFORDULÓK ELŐTT.

Pláne amilyen indexsúlya van például az Apple, a Microsoft vagy az Amazon részvényeinek. Így alakult ki a gyertyaalakzatok figyelőinek az egyik érdekesen kedvenc alakzata a szeptember 2-i kereskedési napon, az úgynevezett „dragonfly doji”. Az alábbi ábrán a Nasdaq-100 index idei produkciója látható napi gyertyákkal, a 9 & 20 & 50 & 200 napos mozgóátlagokkal:

Az ábrán zöld karika jelöli az ominózus dragonfly doji-t, amit az egyszerűség kedvéért nevezzünk csúcskeresztnek. Az álmoskönyvek szerint ez a ritkán előforduló, egy adott napnyi kereskedés négy fontos szintjét bemutató gyertya alakzat egy masszív áremelkedés után gyakran jelöl trendfordulót. A gyertya hosszú alsó kanóca azt jelzi, hogy napon belül már érkezett érdemi eladói nyomás a piacra, amit még sikerült az adott napon belül eltörölni az uralkodó bika trendnek. Ám már megnövekvő eladói aktivitásról tanúskodik az adott gyertya, ami a vezető technológiai részvények komoly aznapi esésével már mindenképp több volt, mint egyszerű figyelmeztetés. Jött is a kis földrengésből másnap a cunami.

De a múlt hét már a nevéből fakadóan a múlt. A nagy kérdés az, hogy mit hoz a jövő.

Ahogyan az előző ábrán látható, még mindig nem tört meg az immár öt hónapja tartó trend, mely alapján a 9 napos (lime) és 20 napos (narancs) mozgóátlag tereli felfelé a Nasdaq-100 indexet. Érdemben ez alatt a két indikátor alatt nem zárt a vezető tech-index április 3. óta! De köszönhetően a pénteki napon belüli komoly beleadásnak kis híján az 50 napos mozgóátlagot is tesztelte közben az index.

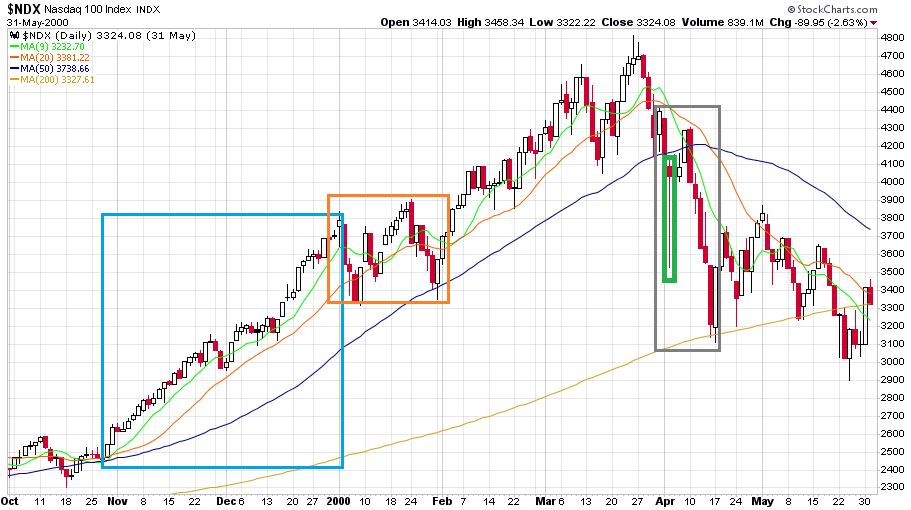

A kérdés, amit itt fel kell tennünk magunknak az, hogy egészséges korrekció zajlik-e most a Nasdaq-100 indexben. (Már ha az egészséges szót alkalmazhatjuk egyáltalán bármire, ami napjainkban az amerikai részvénypiacon folyik.) Az igen és a nem válaszhoz is létező analógiáért pedig vissza kell utaznunk időben abba az egyetlen időpontba, amivel a mostani piaci helyzet összehasonlítható: 1999 és 2000 fordulójára. A Nasdaq-100 napi gyertyás grafikonja 1999. október 1. és 2000. május 31. között így mutatott (9 & 20 & 50 & 200 napos mozgóátlagokkal):

Az 1999-es november és december a mostani júliushoz és augusztushoz hasonló, szinte korrekció nélküli emelkedéssel zajlott, a 9 napos és 20 napos mozgóátlag által történő felfelé tereléssel (kék téglalap). Ezután jött a trükkös 2000 január. A mostanihoz hasonlóan az egekbe szökött az optimizmus, csak akkor nem az opciós piacon, hanem az AAII szentiment felmérésén.

Nagyon sok részvény már az ezredfordulón elérte akkori élete csúcsát, ám a 2000 január elejét jellemző mostaninál is hevesebb túlfűtöttség akkor még csak egy hónapnyi oldalazó korrekcióra volt elég (narancssárga téglalap). Az 50 napos mozgóátlag megtartotta az indexet és jött még 6-8 hét színtiszta mánia néhány új vezető papírral. Egy ehhez hasonló kimenetel most is benne van a pakliban, ez lenne a rövidtávú bika lehetőség.

Ha tovább nézzük az ezredfordulós chartot, akkor jön a 2000 április, mint potenciális medve analógia. A szürke téglalappal jelölt időszak volt az akkori emelkedés villámgyors lebontása. Ezen a szürke téglalapon belül vastag zöld színnel emeltem ki a 2000. április 4-i kereskedési napot, amelynek során az index 1 százalékos mínuszban zárt, ám napon belül volt 13,5 százalékos esésben is. Innen még a következő három napban felhúzták a piacot, majd utána hat nap alatt összeszakadt a 200 napos mozgóátlagig.

Hogy mi következik most az elkövetkező egy-két hétben, azt nem tudni. Ám arra vonatkozóan, hogy felfokozott állapotban van most a piac, érdemes megtekintenünk még egy ábrát. Ez azt mutatja, hogy a múlt héten a jellemzően augusztus 31-i, szeptember 1-i és szeptember 2-i napon kialakult életük csúcsáról mennyit estek a domináns technológiai részvények a szeptember 4-i mélypontjukig:

A vezető papírok közül az Apple, a Tesla, az Nvidia, a Shopify és a Zoom árfolyamának ilyen mértékű változékonysága messze nem normális. Nagyon ideges a piac, bármi jöhet most a technológiai szektorban. Égbeszaladó mánia is és összeborulás is. És ami még nagyon fontos, ez a piaci szegmens most nem a hírekre ugrál, hanem a felfokozott spekulatív befektetői magatartásra.

Kulcsszint a Nasdaq-100 index 50 napos mozgóátlaga (most 11.042 pont).

(Címlapkép: Shutterstock)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.