Észre sem vesszük, pedig az infláció már régen elszabadult

Minden figyelő tekintet a fogyasztási cikkek piacára ragadt, csak a pénznek nem szólt még senki, hogy neki is ott lenne a helye. A pénz viszont már évekkel ezelőtt úgy döntött, inkább máshol csinál inflációt: a befektetési eszközök piacán. Az infláció nem játék, de az inflációnál nagyobb veszélyt jelenthet a gazdaságra nézve egy esetleges elhibázott jegybanki reakció.

A jegybanki politika hatása az inflációra

Amikor monetáris politikáról beszélgetünk, azt szoktam mondani, nem az a fő kérdés, hogy emeli vagy csökkenti-e a kamatot a jegybank, hanem az, hogy helyes döntést hoz vagy pedig hülyeséget csinál. Én elsősorban amerikai tőzsdei vállalatokkal foglalkozom, ezért a Fedre fókuszálva próbáltam meg átgondolni, hogy 2020 és 2021 extrém gazdasági-társadalmi helyzeteire mi lenne a helyes jegybanki lépés, a jelekből olvasva szerintem mit fog lépni a Fed, és a tőzsdei befektetőkre nézve ennek milyen következményei lehetnek. A járvány és a válság rengeteg társadalmi és gazdaságpolitikai kérdést és feladatot is felvetett, de jelen írásban csak a jegybanki politikára fókuszálok.

A drágulás nem infláció

A 100 évvel ezelőtti magyar közgazdasági szakirodalom még ismerte a drágulás és az infláció eltérő fogalmait és jelenségeit. Inflációnak a pénznyomtatás és pénzfelesleg miatti áremelkedést – a pénz értékvesztését – nevezték, míg a drágulás kiváltó okait a reálgazdaságban keresték. A lenti gondolatmenetekben inflációnak én is kizárólag csak a pénz értékvesztését nevezem, amit élesen megkülönböztetek a pénztől független okok miatti árváltozásoktól.

Drágulás például az, amikor alkoholtilalom miatt drága a konyak, amikor tavaszi fagy miatt drága a cseresznye, amikor öbölválság miatt drága az olaj, amikor anyák napján drága a virág, amikor szilveszter miatt drága a repülőjegy, a hotel, a taxi. Ezen helyzetekben nem a pénz veszít az értékéből, hanem egyes termékek, szolgáltatások vagy eszközök értéke nő meg, a pénz pedig mint kiváló értékmérő eszköz megmutatja nekünk az értéknövekedést.

Az infláció leglátványosabb formája a hiperinfláció, a pénz teljes értékvesztése, amikor az utcaseprők seprik össze az utcán elszórt értéktelen milpengőt. A valódi infláció kiváltó oka kétféle lehet:

- egyrészt fölös pénz teremtése, azaz a modern hitelpénz-rendszerekben a gazdaság elárasztása fölös, indokolatlan hitelekkel akár a kereskedelmi bankok, akár a jegybank által,

- másrészt pedig a gazdasági szereplők – akár teljesen indokolatlan – inflációs várakozásainak az önbeteljesülése.

2021 azért nagyon különleges, mert egyszerre látunk drágulást és inflációt, és bitang nehéz megmondani, melyik, melyik. A gazdaság újraindulása az élet sok területén hoz hirtelen megugró keresletet és lassan bővülő kínálati oldalt, vagyis hiányt és ebből fakadó áremelkedést: ezt látjuk a chipszektorban, a használt autóknál, az építőipari alapanyagoknál, ezt fogjuk látni hamarosan a turizmusban, vendéglátásban, és más szektorokban is. Ez elsősorban drágulás, nem infláció, ugyanis az áremelkedés alapvetően nem a pénz értékvesztéséből fakad. Az történik, hogy amiből a lezárások miatt félgőzön futó szektorokban most hiány keletkezik, az értékesebbé válik, azaz felmegy az ára.

Ugyanakkor kétségtelen tény, hogy 2020 és 2021 során a Fed rengeteg pénzt öntött a pénzpiacokra valamint finanszírozza az állami segélyprogramokat, és ennek a többletpénznek valamekkora részéről már ma is magabiztosan állíthatjuk, hogy fölösleges pénz (lásd pl. a rengeteg új tőzsdei kisbefektető megjelenése, vagy a betöltetlen állások mellett is magas munkanélküliség), a fölös pénz pedig elkerülhetetlenül inflációs áremelkedést és a további inflációs várakozások megerősödését okozza.

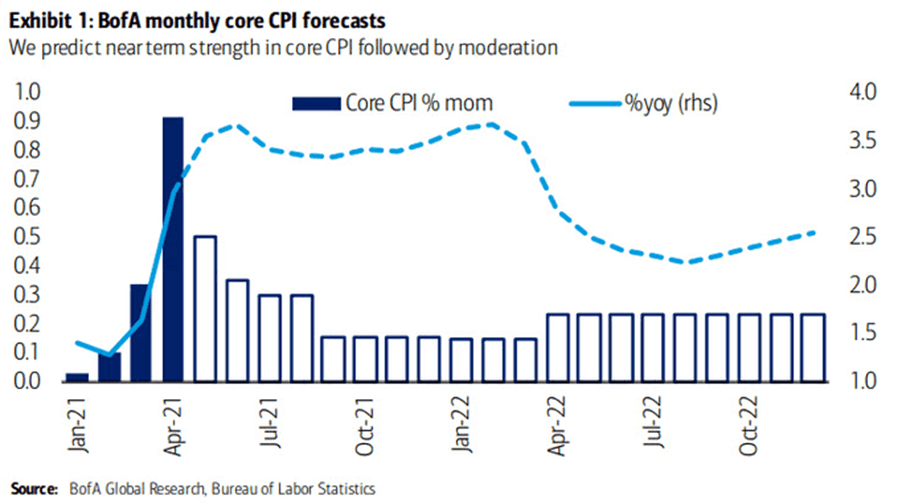

Forrás: BofA Global Research, Bureau of Labor Statistics

A két kulcskérdés a jövő szempontjából az, hogy mennyi a fölös pénz, és hogy az hova áramlik, azaz hol okoz inflációt. És persze van egy harmadik is: mit kellene tenni ellene.

A Fed pénzteremtéssel orvosolta a pénzhiányt

Évszázadokkal ezelőtt a relatív pénzhiány, azaz a gazdaságnak a forgalomban lévő pénz mennyiségét meghaladó többlet pénzigénye szülte a váltót, aztán a bankok színre lépésével a váltó szülte a bankár váltóját, majd pedig a bankár váltójából született meg a mai bankjegy. A bankjegy, ami egy ígéret, a bank ígérete arra, hogy a bankjegyen szereplő számérték valódi értéket képvisel.

2020 márciusában megállt az élet, lefagytak az üzleti és pénzügyi folyamatok, durván lelassult a pénz körforgása, akinek likvid eszközei voltak, pénzzé tette őket, akinél pénz volt, ráült. A lelassult folyamatok miatt a gazdaság pénzigénye jelentősen megnőtt, brutális mértékű relatív pénzhiány keletkezett. Az amerikai jegybank pedig mint a dollárpénzrendszer gazdája, ezt a súlyos relatív pénzhiányt pótolta ki friss bankjegyek kibocsátásával, azaz a pénzpiacokra zúdított többletpénzzel.

A relatív pénzhiány pótlása egészséges döntés, indokolt mértékű pénzteremtés, ami nem eredményez pénzfelesleget, vagyis nem pénznyomtatás, és nem okozza a pénz értékvesztését, nem okoz inflációt. A relatív pénzhiányt a modern bankrendszerekben elsősorban a kereskedelmi bankok feladata pótolni. Amikor a vállalkozásoknak többletpénzre van szüksége, a kereskedelmi bankoktól szerzik be azt különböző hitelek formájában. A központi bank csak indirekt módon vesz részt benne, a kereskedelmi bankok ösztönzése vagy visszafogása révén támogatja vagy lassítja a kereskedelmi banki pénzteremtést. 2020. márciusában azonban nem lehetett a kereskedelmi bankokra bízni a feladatot (a jegybanki kamatok közel nullára csökkentése ezt támogatta volna, de ez kevés volt), mert ők maguk is pénzszűkébe kerültek, ezért a központi banknak kellett beavatkoznia, és pénzt teremtenie.

A beavatkozás biztosan helyes döntés volt, a beavatkozás módjáról és mértékéről viszont még nem tudjuk, hogy mennyiben volt helyes és arányos. Amennyiben a gazdaság újraindulásával, a pénz körforgásának felgyorsulásával és a pénzigény csökkenésével egyidőben sikerül a többletpénzt kivonni a gazdaságból, akkor utólag azt mondhatjuk, a jegybank jól választotta meg a módszert és a mértéket. Ha a többletpénz az élet normalizálódása után is a gazdaságban marad, akkor viszont azt kell majd mondanunk, hogy a jegybank pénzt nyomtatott és az biztosan inflációt eredményezett. Az élet normalizálódásának az elején-közepén járunk, már látunk jeleket, amikből olvasni lehet, de a végső válaszokat még nem ismerjük.

Ahogy az előző rész végén írtam, az egyik kulcskérdés az, hogy mennyi a fölös pénz a rendszerben. Mivel a jegybanki pénzteremtés egy része – talán az egésze, egyelőre nem tudhatjuk – nem pénznyomtatás volt, ezért a matek nem egyszerű, a grafikonok nem adják meg a választ, csak becsülni lehet a fölös pénz mértékét. A lentiekben megpróbálkozom a becsléssel, de előtte még tennem kell egy kitérőt, mert 2020-ban a Fed nem csak a relatív pénzhiányt pótolta.

A Fed beszállt a politikába is

2020-ban a Fed-nek volt egy másik fontos döntése is: sok hónapon át tartó államkötvény-vásárlásaival lényegében megfinanszírozta a kormányzatot, amely a gazdaság leállása miatt segélyekkel próbálta megtámogatni a gazdasági szereplők széles körét. Ez már nem tisztán monetáris politikai döntés volt, nem a gazdaság pénzigényének a kiszolgálása volt a Fed célja.

EZ EGY TÁRSADALOM- ÉS GAZDASÁGPOLITIKAI ÁLLÁSFOGLALÁS, EZÉRT MEGÍTÉLNI IS ÍGY ÉRDEMES.

2020. március 22-én, egy vasárnapi interjúban James Bullard, a St. Louis-i Fed elnöke nyers egyszerűséggel fogalmazott: a járvány után az amerikai gazdaságnak pontosan onnan kell folytatnia, ahol előtte tartott. A járvány során vállalat nem mehet csődbe, munkabér nem maradhat el, ez most az elkerülhetetlen befektetés a túlélésbe. Mert ez most nem recesszió. A recesszió az üzleti ciklusok végét jelölő gazdasági visszaesés, de ez most nem az. Ez egy természeti katasztrófa, ami ellen lehetetlen egyéni vagy vállalati szinten védekezni, csak a károkat lehet enyhíteni.

Az, hogy az államnak kell-e segítséget nyújtania természeti katasztrófák esetén, politikai kérdés. Szintén politikai kérdés az is, hogy az állami kárenyhítés során kinek jár a segítség, és ki állja a segítségnyújtás költségeit. Az USA-ban 2020-ban az a döntés született, hogy a kormányzat széleskörű, ideiglenes segélyrendszert vezet be, a jegybank pedig pénznyomtatással, az állam – lényegében közvetlen – megfinanszírozásával szétteríti a segítségnyújtás költségeit minden dollárbirtokos között. A jegybank a kormányprogramon keresztül frissen nyomtatott dollárbankjegyeket adott a segélyprogramok kiszemeltjeinek a kezébe, aminek eredményeképpen a pénznyomtatás mértékével arányosan csökkent minden egyes dollárbankjegy értéke. Azaz lényegében a jegybank a dollár elinflálásával minden dollárbirtokostól elvett egy kis pénzt, amit odaadott a kormányzati támogatások jogosultjainak.

Bár sokan tartják a fentieket az MMT megjelenésének, én ezt vitatom, ugyanis tudomásom szerint Fed-képviselőktől még nem hallhattunk olyat, hogy azt gondolnák, bármennyi hitelt nyújthatnak az államnak, abból nem lehet probléma. A Fed-vezetők nyilatkozatait én sokkal inkább úgy értelmezem, tisztában vannak a pénznyomtatás inflációs következményeivel, és annak gazdasági kockázataival, és tudatosan terítik szét minden dollárbirtokos között a katasztrófaelhárítás költségeit. Ez ugyanis az elképzelhető leggyorsabb megoldás a kárenyhítés finanszírozására. A lassú megoldás is ma már alakulóban van vagyonadó, örökösödési adó, társasági adó formájában, ezek azonban időigényes és még nagyon sok bizonytalanságot hordozó folyamatok és megoldások.

20-25 százalék többletpénz mekkora inflációt eredményez?

Az elmúlt 20-30 év viszonylag egyenletes ütemben bővülő pénzmennyiségét tekintve azt állíthatjuk, hogy 2021 tavaszán 20-25 százalékkal (kb 4.000 milliárd dollárral) több dollár van forgalomban, mint amennyi a Fed 2020 évi beavatkozása nélkül lenne.

Azt feltételezem, hogy ha a Fed elérkezettnek látja majd az időt, a 20-25 százaléknyi többletdollár egy részét semlegesíteni tudja majd, de alighanem naivitás lenne azt gondolni, hogy nem fog legalább 10-15 százaléknyi, a válság végét követően fölössé váló pénz bent maradni a gazdaságban. Azaz szerintem nem tévedünk nagyot, ha azt gondoljuk, hogy a dollár legalább 10-15 százalékkal inflálódott az elmúlt egy évben, és ez még lehet több is, ha a Fed nem elég ügyes vagy szerencsés.

Viszonyítási pontként érdemes megnézni, hogy a dollár az elmúlt egy évben 10-10 százalékkal gyengült az euróval és a jüannal szemben is. (Az euró M2 kb. 10 százalékkal van a válság nélküli trendje felett, ami egészséges EUR/USD árfolyamot sugall, a jüan M2 viszont alig-alig bővült, ami viszont mesterségesen gyengén tartott jüanra utalhat.) Bár sokkal kevésbé direkt az összefüggés, de hasonló az üzenete annak is, hogy az S&P 500 részvényindex is 10-15 százalékkal van felülteljesítésben egy normál ütemű növekedési trendhez képest.

Összhangban a fenti feltételezésemmel, a piaci jelek számomra azt sugallják, hogy a válságkezelés során teremtett 20-25 százaléknyi többletdollárból legalább 10-15 százalék tényleges dollárinflációvá vált, és ez a pénz- és tőkepiacokon, műtárgy- és kriptoeszköz-piacokon be is árazódott.

AZ VISZONT, HOGY A FOGYASZTÁSI CIKKEK PIACÁN IS LÁTNI FOGUNK-E INFLÁCIÓT, EGYÁLTALÁN NEM BIZTOS.

Hol érdemes keresni az inflációt

Az első kulcskérdés az volt, mennyi a fölös pénz, a becslésem pedig az, hogy várhatóan legalább 10-15 százalék. A második kulcskérdés: hova kerül a fölös pénz, hol válik láthatóvá a pénz értékvesztése, hol jelenik meg az infláció?

A modern közgazdasági gondolkodás az inflációt a fogyasztói árak emelkedésével azonosítja. Úgy tekint az inflációra, mintha a fölös pénz kizárólag csak a fogyasztási cikkek piacán köthetne ki. De a pénz nem így működik, és ebből sok félreértés és nehézség adódik.

A fogyasztói árindex növekedése nem feltétlenül infláció, a csökkenése nem feltétlenül defláció

Az első számú félreértés az, hogy inflációnak tekintünk minden fogyasztói árszínvonal emelkedést, így inflációnak tekintjük a drágulást is, azaz az olyan árváltozásokat is, amelyek nem a pénz értékvesztéséből fakadnak (lásd: alkoholtilalom, tavaszi fagy, öbölválság, anyák napja, szilveszter), és ilyen helyzetekben az inflációtól való félelem gyakran indokolatlan jegybanki szigort szül.

Az elmúlt évtizedekben például az olajárnak a pénz értékváltozásától független emelkedésére mindig kamatemeléssel reagált a Fed (pl. háború- és kartellezés a 70-es években, orosz válság utáni talpraállás 1999-2000-ben, kínálati nehézségek a 2000-es évek derekán), a magasabb olajár miatt egyébként is nehéz helyzetbe kerülő gazdaság életét monetáris szigorral még tovább nehezítette. Nem meglepő módon lett is belőle baj a 70-es években, 2000-ben, és a 2000-es évek végén is (egyéb, nem elhanyagolható tényezők mellett természetesen). Még 2015-ben is az olajáremelkedéssel együtt indult az amerikai kamatemelési ciklus, 2018-ban pedig az olajárzuhanással egyidőben állt meg.

Pedig nem olyan nagyon nehéz belátni, hogy pénzbőség vagy pedig valami más mozgatja-e épp az olajárat. Ha egy nap neadjisten átjárhatatlanná válik a Hormuzi-szoros, hiánycikk lesz az olaj, amitől persze az olajnak is és nagyjából minden másnak is felmegy majd az ára, de nem a pénz fog veszíteni az értékéből, hanem a szállítás válik majd borzalmasan macerássá, azaz drágává, mivel teveháton kell majd elhozni Kínából a konténert. A következmény: a jogi tanácsadói munka relatív értéke csökkenni fog a tornacipőhöz képest, és a Fed nem tehet ellene semmit.

Jegybankok széles köre alkalmaz inflációs célkövetési rendszereket, inkább kisebb, mint nagyobb sikerrel, ami nem is csoda, merthogy ezek valójában fogyasztóiárindex-célkövetési rendszerek, amik csak akkor lehetnének sikeresek, ha a jegybankok kontrollálni tudnák az alkoholtilalmat, a tavaszi fagyot, a Perzsa-öböl konfliktusait és az olajkartelleket, az áfaemelést, a vámemelést, a chipgyártást, a fafeldolgozást, az anyák napját és a szilvesztert is, továbbá a gazdaságok termelékenység-változását, az innovációt és a fogyasztói szokások átalakulását is.

DE NEM TUDJÁK.

A teljes képhez hozzátartozik, hogy a jegybankok nem csak a fogyasztói árindexet követik, hanem sokféleképpen elemzik az árváltozásokat, pl. kiemelten figyelik az élelmiszer- és energiaáraktól megtisztított maginflációt is (a Fed a PCE-inflációt), sőt, az idén áprilisban az USA-ban fejfájást okozó, gyakran nagyon volatilis használtautó árak is már évtizedekkel ezelőtt önálló inflációs elemzést érdemeltek a Fed-nél. De a lényeg szinte mindig kimarad, a pénz értékvesztéséből fakadó árváltozást nem sikerül megkülönböztetni a pénz értékváltozásától független árváltozásoktól.

Viszont infláció lehet, sőt van a fogyasztói árindexen kívül is

A másik félreértés pedig az, hogy nem tekintjük inflációnak azt az áremelkedést, amely nem a fogyasztási cikkek piacán történik, és ezért nem lépünk fel ellene. Ha a jegybank vagy a kereskedelmi bankok fölös pénzzel öntik el világot, de a fölös pénz mind a részvénypiacon köt ki, szinte senkinek fel sem tűnik, hogy baj van, hiszen a részvények nincsenek benne a fogyasztói kosárban.

De dollárból csak egy van, és ha fölös dollár kerül a rendszerbe, akkor a dollár veszíteni fog az értékéből, csak észre kell venni, hogy hol. Szakértők sokszor úgy emlegetik az eszközár-inflációt, mintha az nem pontosan ugyanolyan infláció lenne, mint a fogyasztói árak emelkedése, pedig a pénz szempontjából valójában pontosan ugyanolyan. Az elmúlt 10-20 év kötvény- és részvénypiaci áremelkedéseinek egyik erőteljes hajtóereje az infláció volt. Amely azonban nem lépett ki a pénz- és tőkepiacokról.

A fölös pénz ott inflál, ahol tud

De vajon miért a tőke- és pénzpiacon köt ki minden fölös pénz az elmúlt években-évtizedekben, és miért nem kerül át a fogyasztási cikkek piacára? Egy évvel ezelőtti írásomban erre a kérdésre azt a választ adtam, hogy a fölös pénz hitelvisszafizetéssel kerülhetne ki a gazdaságból, de be van ragadva, mert szinte minden fölös pénz olyanok kezében van, akiknek nincsenek visszafizetendő hiteleik, a fogyasztásuk pedig a hétköznapi cikkek terén már aligha növelhető. Ugyanakkor akiknek pedig hiteleik vannak, ők nem tudják visszafizetni azokat, és a fogyasztásuk is csak mérsékelten tud bővülni.

A filozófus-közgazdász Ozsvald Áron másik oldalról közelíti meg ugyanezt a kérdést, amikor úgy fogalmaz: a pénz oda áramlik, ahol szűkösség van. Úgy véli, a tágan értelmezett fogyasztási termékek piacán nincs szűkösség, ezért a pénz nem oda áramlik. A hétköznapi fogyasztási cikkek kínálata szinte tökéletesen rugalmassá vált az elmúlt 20-30 évben, és nem csak az online szolgáltatások, de a kiskereskedelem, a műszaki cikkek vagy az élelmiszerek kínálata is elképesztően gyorsan tud alkalmazkodni a kereslethez. Szűkösség a részvények, a jó lokációjú ingatlanok, a műtárgyak, NFT-k és a bitcoin piacán van. Oda áramlik a pénz, ott találjuk meg az inflációt is.

Ez pedig azt jelenti, hogy ha minden fölös pénz a szupergazdagoknál köt ki, akkor csak ők látnak inflációt, az átlagos fogyasztói kosarat pedig elkerüli a pénzromlás.

A jelenleg kidolgozás alatt lévő digitális jegybankpénzek egyik izgalmas jellemzője lehet, hogy a pénz a jövőben megcímkézhetővé válik, pl. megoldhatóvá válik vele, hogy az állami támogatásként kapott pénzeket csak meghatározott célokra, élelmiszerre, egészségügyi kiadásokra lehet fordítani. Az elmúlt években viszont tűnhetett úgy, mintha a forgalomban lévő pénz egy része már megcímkéződött volna, beragadt a befektetési eszközök piacára, kizárólag csak ott keresi a helyét, nem tud kitörni onnan.

Mi lenne a helyes lépés a Fed-től

A jegybank minden másnál fontosabb feladata, hogy pontosan annyi pénz legyen a gazdaságban, amennyire a gazdaságnak az egészséges működése érdekében szüksége van. Ehhez a modern hitelpénzrendszerekben a kulcs az, hogy felelősen hitelezzenek a bankok: kapjon hitelt minden jó projekt, de ne kapjon hitelt a szélhámosság.

A jegybank feladata ezt biztosítani szabályozással, ösztönzéssel és korlátozással, ellenőrzéssel, aktív és egyértelmű kommunikációval, időnként pedig közvetlen piaci beavatkozással.

Ha a pénzmennyiség a helyén van, a pénz nem inflálódik. Az infláció elkerülése vagy visszafogása érdekében ezért mindenekelőtt a fölös és felelőtlen hiteleket kell a jegybanknak megtalálnia és megfognia. Ha a lakáshitelek piacán sok a látványosan felelőtlen hitel, ott kell beavatkoznia, ha tőkeáttételes részvénypozícióból van túl sok, azt kell megakadályoznia, ha az állam venne fel kezelhetetlen méretű kölcsönt, azt kell korlátoznia. A jegybank feladata felismerni, hol keletkezik vagy hova áramlik a fölös pénz, és ott kell szigorítania.

A jegybank egyik törvényi és ugyanakkor széles körben elvárt feladata a gazdasági növekedés támogatása is. A jegybanki gazdasági stimulus azonban úgy működik, mint a családok az Anna Karenyinában: egyféleképpen lehet sikeres, de ezerféleképpen lehet sikertelen. A monetáris politika akkor tud gazdaságot stimulálni, ha a legfőbb küldetését teljesíti: biztosítja, hogy a pénzmennyiség a helyén van, se nem sok, se nem kevés. A megfelelő kamatszint stimulál, nem az alacsony kamatok. Az indokolt pénzteremtés stimulál, nem a pénznyomtatás. A következetesség stimulál, nem a lazaság. A helyes monetáris politika ösztönzi a vállalkozói kockázatvállalást, de nem ösztönzi felelőtlen hazardírozásra. A felelős monetáris politika olyan, mint a jó tarokkjátékos a játék elején a licit során: mindig bemondja, ami benne van a lapokban, de sosem mond be többet.

A jegybankok az elmúlt 20 évben sokat léptek előre abban, hogy az eszközrendszereiket sokszínűvé tegyék, a lépéseiket vagy beavatkozásaikat pedig az adott helyzetre szabják, és most is sokszínű és a helyzetre szabott megoldásra lenne szükség valamilyen nagyon általános megoldás helyett.

Az alábbiakban áttekintem, mely jelenségekre, mi lehet az optimális jegybanki válaszlépés. Az eszköztár sokkal-sokkal színesebb, mint ahogyan arra ebben az írásban hivatkozom, én minden téren pusztán csak a lényegi elemekre és célokra koncentrálok, nem a specifikus megoldásokra.

Drágulás

A jelek számomra arra utalnak, hogy a már hetek-hónapok óta látható áremelkedések – pl. nyersanyagok, használtautók – mögött elsősorban a lezárások miatt szűkös kínálat áll, nem a pénz értékvesztése, ezért nincs vele közvetlen teendője a jegybanknak. Szilveszterkor sem emel kamatot a jegybank, pedig akkor is mindennek felmegy az ára.

De ennyivel azért sajnos nem ússzuk meg. Az inflációnak ugyanis két típusa létezik: az egyik pénznyomtatásból fakad, a másik pedig a tartósan beragadó inflációs várakozásokból. Utóbbi, ha megerősödik, rántja magával az előbbit, és ez ördögi spirálhoz vezet.

Ezért bár közvetlen teendője nincs, közvetett teendője azonban van a Fed-nek. Az, hogy rendszeres és határozott kommunikációval egyértelművé tegye, hogy nem pénzfölösleg áll az áremelkedések mögött, és ezáltal kordában tartsa az inflációs várakozásokat.

Bérinfláció

Számos jel utal ugyanakkor arra, hogy a bérek közelmúltban elindult emelkedése mögött a túlzottan könnyelmű kormányzati pénzosztás áll: sokan nem motiváltak munkát vállalni a pénznyomtatásból finanszírozott bőkezű támogatások miatt. A következmény a bérinfláció, a bérek – azaz a munka árának – indokolatlan emelkedése, amely mögött nem az elvégzett munka értékének a növekedése, hanem fölös pénz áll. A bérinfláció után pedig jönnek majd a magasabb fogyasztói árak is, ami már szintén valódi, továbbgyűrűzött infláció lesz.

Mit tehet a jegybank? Mindenek előtt azt, hogy abbahagyja az állam finanszírozását, sőt, visszakéri a pénz egy részét. Kifejezetten visszásnak tűnik ebben a helyzetben Janet Yellen pénzügyminisztertől a kamatemelés szükségességére tett közelmúltbeli utalás, hiszen jelenleg az állami túlköltekezés az inflációs félelmek legerősebb mozgatórugója, nem pedig az alacsony kamatok.

A jegybanki kamatemelés elsődleges célja a kereskedelmi banki hitelezés visszafogása, most azonban nem a kereskedelmi bankok estek túlzásba a hitelekkel, hanem maga a jegybank. Saját magát kellene visszafognia.

A kamatemelésnek van azonban egy másodlagos célja is: a fölös pénz visszaterelése tartósan lekötött bankbetétekbe, ezáltal a kivonása a gazdasági körforgásból. A helyes jegybanki lépés ezért olyan megoldás lenne, amely nem fogja vissza a vállalati hitelezést, de tartós megtakarításokba tereli a lakosságnál lévő fölös pénzt. Jöhet az amerikai MÁP Plusz? Valami hasonló, igen, de nem állampapírban, mert nem az államnak kellene a magas kamatot megfizetnie a hosszú távú megtakarításokra, hanem a jegybanknak, illetve a jegybank támogatásával a kereskedelmi bankoknak.

Eszközár-infláció

A fölös pénz jelentős része – sok jel utal rá, hogy a meghatározó része – a befektetési eszközök piacán kötött ki, az infláció ott lényegében évek óta egyértelmű.

A fölös pénzt a Fednek el kellene vennie, de hogyan?

Negatív kamatokkal el lehet venni a fölös pénzt, mert a negatív kamat lényegében a hitellel nem rendelkezők hiteltörlesztése. De sajnos ez sokévtizedes folyamat lenne nagyon egészségtelen mellékhatásokkal, és szerencsére a Fed egyelőre látványosan igyekszik elkerülni.

Magas reálkamatokkal pénzt elvenni ugyan nem lehet, de le lehetne lassítani vele a pénz forgási sebességét, ami olyasmi, mintha csökkenne a pénzmennyiség. De csak olyasmi, nem olyan. A pénz továbbra is a piacon maradna. A magas reálkamatok kockázata, hogy gazdasági szereplők széles köre kerülne nagyon nagy bajba, bár szerencsére nem azonnal, mert a közelmúlt rekordalacsony kamatai mellett nagyon sokan meghosszabbították az adósságaik lejáratát amennyire csak lehetséges volt.

A megoldás része lehet a befektetési eszközök mögötti tőkeáttételek leépíttetése, tőkepiaci pozíciók finanszírozásának a célzott megdrágítása, ezen hitelek visszafizettetése. A pénzpiacok kreativitását látva ez alighanem illúzió, de egy próbálkozást azért mindenképpen megérdemelne.

Nem jegybanki feladat, de a vagyonadó, örökösödési adó, árfolyamnyereség-adó szintén a megoldás része lehet, feltéve, hogy az állam a befolyó pénzeket jelentős részben hiteltörlesztésre használja a jegybank felé…

Érdekes jelenséget látunk az ingatlanpiacon, amely egyszerre befektetési eszköz és fogyasztási cikk piac is, és ahol az infláció rekordmagas lakásárakat eredményezett, de az alacsony kamatok miatt a bérleti díjak nem emelkedtek arányosan, azaz a magas eszközár-infláció ellenére az ingatlanbérlettel együtt kalkulálva is nyomott maradt a fogyasztói árváltozás.

Úgy gondolom, kicsi a valószínűsége annak, hogy a Fed a fenti megoldásokkal valóban tud pénzt kiszippantani a piacokról. A várakozásom az, hogy a fölös pénz tartósan a befektetési eszközök piacán marad, és a különböző eszközök között áramlik majd tovább körbe-körbe.

Digitális jegybankpénz

2021-ben még biztosan nem kerül éles bevetésre, a jelen problémáit még nem fogja megoldani, de a jövőben a célzott jegybanki beavatkozás csúcseszköze lehet majd a digitális jegybankpénz. Ha a felcímkézett digitális pénz formájában kapott vírussegélyt csak élelmiszerre és lakbérre lehet költeni, akkor nem lesz belőle Robinhood-befektetés, és érvényét is veszítheti az el nem költött pénz, ha elmúlt a víruspara.

Egészséges kamatszint

Bár a fentiekben azt állítom, sok szempontból és sok területen nem a kamatemelés a helyes megoldás a látható problémákra, de ugyanakkor teljesen egészségesnek és helyesnek gondolom a rövid kamatok feltornászását a tartós maginfláció, azaz 2 százalék környékére, és szintén egészségesnek tartanám a hosszú kamatok 3-4 százalék környékére emelkedését. Amikor azt mondom, hogy nem megoldás a kamatemelés, akkor magas reálkamatokra gondolok.

Ahogy az írásom legelején is állítottam: ha a jegybank helyes döntést hoz – bármi legyen is az -, az a gazdaságnak jó. A 0 százalék reálkamat körüli rövid, és az ennél némileg magasabb hosszú kamatok szerintem a gazdaságnak jók. Kockázat nélkül nulla reálhozam, kis kockázattal kis reálhozam – ez így lenne rendben. A kezdeti állítást most azzal egészíteném ki, hogy ami a gazdaságnak jó, az nem rossz a részvénypiacnak sem. De ha a Fed rossz döntéseket hoz, azt a gazdaság is, a részvénypiac is megszenvedi.

Mi a várható lépés a Fedtől és mi lehet a következménye

Arra számítok, hogy az árak elkerülhetetlenül és látványosan emelkedni fognak a következő hónapokban és években számos tényező miatt.

- A gazdasági nyitás következtében kialakult kereslet-kínálati sokkok miatt felmegy nagyon sok termék ára.

- A bérinfláció áremelésre kényszeríti a vállalatokat.

- A bejelentett magasabb adók miatt szintén sok mindennek emelkedik majd az ára.

- A klímaváltozás miatti extra kiadások, valamint a várhatóan szigorodó környezetvédelmi előírások miatt szintén emelkednek majd az árak nagyon sok szektorban.

A kamatok szintén emelkedni fognak ahogy az áremelkedés által kiváltott inflációs félelmek a hosszú kötvényekből rövid kötvényekbe és részvényekbe terelik a pénzt, valamint a rövid kötvényekből tovább készpénzbe, részvénybe és aranyba. A jegybank a várakozásaim szerint elsősorban követni fogja az eseményeket, nem irányítani. De azért jöhetnek váratlan fordulatok.

Pesszimista forgatókönyv 1.

2018 végéhez hasonlóan “autopilóta” üzemmódban működik tovább a Fed, makacs módon nem reagál érdemben a változó körülményekre, egészen addig, amikor is nagyon megijed a széleskörű áremelkedéstől, és az indokoltnál sokkal durvább lépéseket tesz. Bár a bérinfláció kivételével a fenti árváltozások egyike sem infláció, egyiknek sem oka a pénz értékvesztése, a Fed mégis a gazdaság egésze számára szigorítja meg a finanszírozási kondíciókat. Túllő a célon, és ha bármilyen más sokk is éri a gazdaságot (következő vírusvariáns? geopolitikai konfliktusok?), jön a következő recesszió.

A bérinfláció, a magasabb adók, a szigorodó szabályozás és a drágább finanszírozás elsősorban a kis- és közepes vállalkozásokat sodorja majd nehéz helyzetbe. Szerencsés helyzetben lesznek ugyanakkor a technológiai szektor nagyvállalatai, mert nincsenek hiteleik, tudnak árat emelni, élen járnak automatizációban, és jól állnak környezetvédelmi kérdésekben is.

A recesszió komoly árfolyamzuhanást okoz majd a pénz- és tőkepiacon, de mivel a pénz nem tud onnan hova menekülni, az árfolyamok ismét visszapattannak, természetesen a szerencsés helyzetben lévő technológiai részvények vezetésével.

Pesszimista forgatókönyv 2.

A Fed magáévá teszi az MMT-gondolkodást, az egyszeri segítségnyújtásból tartós államfinanszírozás lesz, a költségvetés minden kiadása mögé beáll a jegybank. A munkanélküliség magas marad, az ideiglenes munkanélküli segélyekből tartós juttatások lesznek, a Fed pedig a foglalkoztatási cél el nem érése miatt végtelenül laza marad továbbra is. Senki nem teszi fel a kérdést: mi köze van a jegybanknak a foglalkoztatottsághoz?

A következmény: a dollár az elmúlt egy évben látottnál sokkal durvábban veszít az értékéből, megrendül a bizalom a dollárpénzrendszerben, káosz jön, válsággal minden tekintetben, és nem csak az USA-ban, hanem mindenütt. Bár nem jó megoldás, mégis mindenki készpénzbe és aranyba menekül, de a készpénzt elviszi a hiperinfláció, az aranyat pedig elveszi az állam.

Reális forgatókönyv

Bár a kommunikáció bátortalan és homályos marad, de a Fed érti, hogy az árváltozások meghatározó része egyszeri ársokk, ráadásul látja, hogy az alacsony kamatok ellenére nem túlfűtött a kereskedelmi banki hitelezés, ezért csak nagyon óvatosan szigorít, lényegében újraindítja a 2015-2018-as lassú QT-t. A már évek óta nagyon magas eladósodottságú középvállalati szektor, és az immár szintén durván eladósodott állam miatt nem is nagyon van más választási lehetősége végzetes károkozás nélkül.

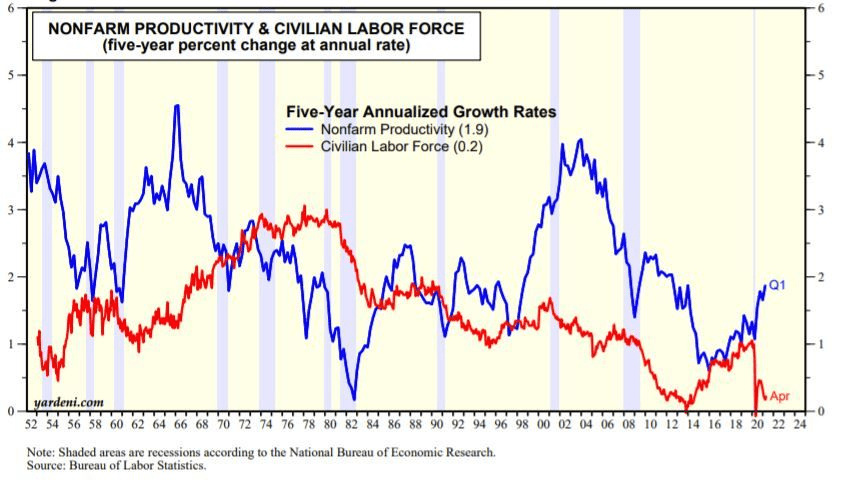

A bérinflációt felismeri ugyan a Fed, de mivel törvényi kötelezettsége a törekvés a teljes foglalkoztatottságra (igaz ugyan, hogy árstabilitás mellett), és attól még messze vagyunk, nem fog beavatkozni. A gazdaság a különféle ársokkokat 1-2 év alatt lereagálja, illetve kinövi, nem okoznak tartós problémát. A bérinflációt automatizációval, hatékonyságnöveléssel kezelik a vállalatok. A rövid kamatok 2-3 év alatt emelkednek 2 százalék környékére, a hosszú kamatok ugyanezen idő alatt 3-4 százalékra.

A jegybank soha ki nem mondott célja az lesz, hogy az eszközár-inflációt valahogyan átterelje fogyasztóiár-inflációba annak érdekében, hogy az adósságok (egyéni, vállalati és állami adósságok is) elinflálódjanak, azaz mérséklődjenek. Szintén kimondatlan marad, de nyilvánvaló lesz, hogy az elméletileg önálló jegybank gazdasági-társadalmi válsághelyzetekben nem tud független lenni, állami, azaz politikai célokat követ akár önszántából, akár kényszerből történik is ez.

Forrás: Bureau of Labour Statistics

A fölös pénz továbbra is elsősorban a pénz- és tőkepiacon kering tovább, de ami mégis átkerül a fogyasztási cikkek piacára, abból sem áremelkedés, hanem profitbővülés lesz a rendkívül rugalmassá vált termelési folyamatok eredményeképpen. Marad a likviditásbőség minden következménye:

AZ ALACSONY KAMATOK, ÉS A MAGAS ÁRFOLYAMOK.

A piacok rendkívül volatilisek maradnak egyrészt a továbbra is a helyét kereső rengeteg pénz, másrészt a bizonytalanul viselkedő Fed miatt. A dollár árfolyama két ellenkező hatás eredőjeként nagyjából a jelenlegi szint környékén marad: a fölös dollármennyiség miatt marad rajta a nyomás, de az egy lépéssel a világ előtt járó amerikai vállalatok és gazdaság erősíteni fogja, ráadásul a dollár-kamatszint is magasabb marad, mint más fejlett régiók kamatszintje.

VAGYIS MINDEN MEGY TOVÁBB MESSZIRŐL NÉZVE MINIMÁLIS VÁLTOZÁSSAL.

(A cikk először a Portfolio.hu-n jelent meg két részletben 2021. június 9-én és 10-én. Címlapkép: minden figyelő tekintet a fogyasztási cikkek piacára ragadt, forrás: Negocios Pictures)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.