Pénznyomtatás, pénzfelesleg, negatív kamat és társaik

A pénzügyi-gazdasági rendszerben nincs a helyén az egyensúly, ezt sugallja számos jelenség az elmúlt évekből, így különösen a látványos pénzbőség ellenére is viszonylag lassú gazdasági növekedés, valamint a világ számos részén negatívba forduló kamatok. A negatív kamat azonban - más, hasonló jelenségekkel együtt - nem a probléma, hanem csak a tünet. A léte pedig azt is jelzi, hogy elindult a rendszer az egyensúly helyreállása irányában.

Sok éve határozott véleményem, hogy az elmúlt tíz év jegybanki mérlegbővítése – elsősorban az USA-t tekintve – nem volt pénznyomtatás, a jegybank ugyanis elsősorban a válságba került bankrendszer pénzigényét, valamint a lelassult pénzforgási sebességet szolgálta ki a mérlege megnövelésével, azonban a pénz meghatározó része nem került be a gazdasági körforgásba. A piacokon ugyanakkor nyilvánvaló a pénzbőség jelenléte, amely látványosan torz helyzeteket szül. Mi lehet a pénzbőség forrása, ha nem a jegybank, és mik lehetnek a további következmények – erre keresem a választ az alábbiakban.

A FED nem nyomtatott pénzt

Az egészségesen működő modern bankrendszerekben a forgalomban lévő pénz mennyiségét a gazdaság pénzigénye határozza meg. Növekvő gazdaságban egyre több pénzre van szükség a sokféle üzleti tranzakció lebonyolításához, zsugorodó gazdaságban pedig kevesebbre. Egy bővülő gazdaság többlet pénzigényét a kereskedelmi bankok hitelnyújtással teremtik meg, egy zsugorodó gazdaságban pedig a hitelek visszafizetésével kerül ki a forgalomból a feleslegessé váló pénzmennyiség. A gazdaság pénzigényét befolyásolja továbbá még a pénz forgási sebességének alakulása is, amelynek változásaihoz szintén a hitelek bővítésén-szűkítésén keresztül tud alkalmazkodni a bankrendszer.

Pénznyomtatásnak azt a jelenséget nevezzük, amikor a bankrendszer – tudatosan vagy nem – több pénzt juttat a gazdasági körforgásba, mint amennyire a gazdaságnak szüksége van. A pénznyomtatást azonban nem olyan egyszerű felismerni vagy leleplezni, mint gondolnánk. A jegybanki mérlegek felfúvódása – amit sokan azonosítanak pénznyomtatással – ugyanis önmagában nem feltétlenül jelenti azt, hogy felesleges pénz kerül a gazdaságba. Egyrészt azért nem, mert nincs közvetlen összefüggés a jegybanki mérlegfőösszeg és a pénzmennyiség között, másrészt azért nem, mert nem történik pénznyomtatás akkor, ha a jegybank a gazdaság megnövekedett pénzigényét szolgálja ki. Ráadásul a modern bankrendszerekben a pénzmennyiség alakulását 90 százalékban a kereskedelmi bankok hitelezési tevékenysége határozza meg, nem pedig a jegybank mérlege.

Az amerikai jegybank mérlegének többszöröződése az elmúlt tíz évben nem járt a dollár-összmennyiség többszöröződésével, sőt, a pénzmennyiség egyáltalán nem annyival növekedett, mint amennyivel a jegybanki mérleg nőtt. A FED ugyanis elsősorban a válság során bajba került bankrendszer pénzigényét, valamint a gazdaság lelassult pénzforgási sebességét, a gazdasági szereplők tartalékfelhalmozását szolgálta ki a mérlege megnövelésével. A bankoknak nyújtott források azonban nem eredményeztek pénznyomtatást, mert a pénz meghatározó része nem került ki a bankrendszerből, nem került be a gazdasági körforgásba. A bankok ugyanis a válság óta gyenge gazdasági növekedés és a bankok óvatossága miatt a megmentésükre kapott friss pénzeket nem hitelezték ki a gazdaságba.

A kereskedelmi bankok viszont nyomtattak

A bankok a válság után azért is váltak rendkívül óvatossá, mert a válság előtt globális mércével mérve is hatalmas méretben és rendkívül felelőtlenül hiteleztek. Vagyis pénzt nyomtattak. A modern bankrendszerben a pénznyomtatás ugyanis lényegében nem más, mint felelőtlen banki hitelnyújtás.

A kétezres években a vállalatok, a lakosság és a kormányok a meggondolatlan fogyasztási és beruházási döntéseikkel, a bankok pedig az ezeket finanszírozó könnyelmű hitelezési gyakorlatukkal fújták hatalmasra azt a hitelbuborékot, ami a 2008-2009-es pénzügyi válsághoz vezetett.

Ahogy fentebb írtam, a pénznyomtatást nem könnyű statisztikai adatokból kiolvasni, de a pénzügyi válság okait és következményeit ismerve szerintem állítható, hogy az elmúlt tíz évben a piacon a helyét kereső felesleges pénzt nem a válságot kezelő jegybankok teremtették, hanem a válságot előidéző kereskedelmi bankok (természetesen a jegybankok asszisztálása mellett). A jegybankok pedig a válság során – mint a pénzrendszer felelős működtetői – a bankrendszer megmentése érdekében forgalomban tartották a válság előtt a piacra zúdított felesleges pénzmennyiséget. (A könnyelműen nyújtott hitelekkel a gazdaságba pumpált fölös pénz úgy kerülhetett volna ki a körforgásból, ha a rossz hiteleken elbukott összegeket a bankok tulajdonosai és betétesei állják. Mivel azonban egyszerre nagyon sok bank – és betétes… – került bajba, ezt nem hagyták megtörténni a központi bankok).

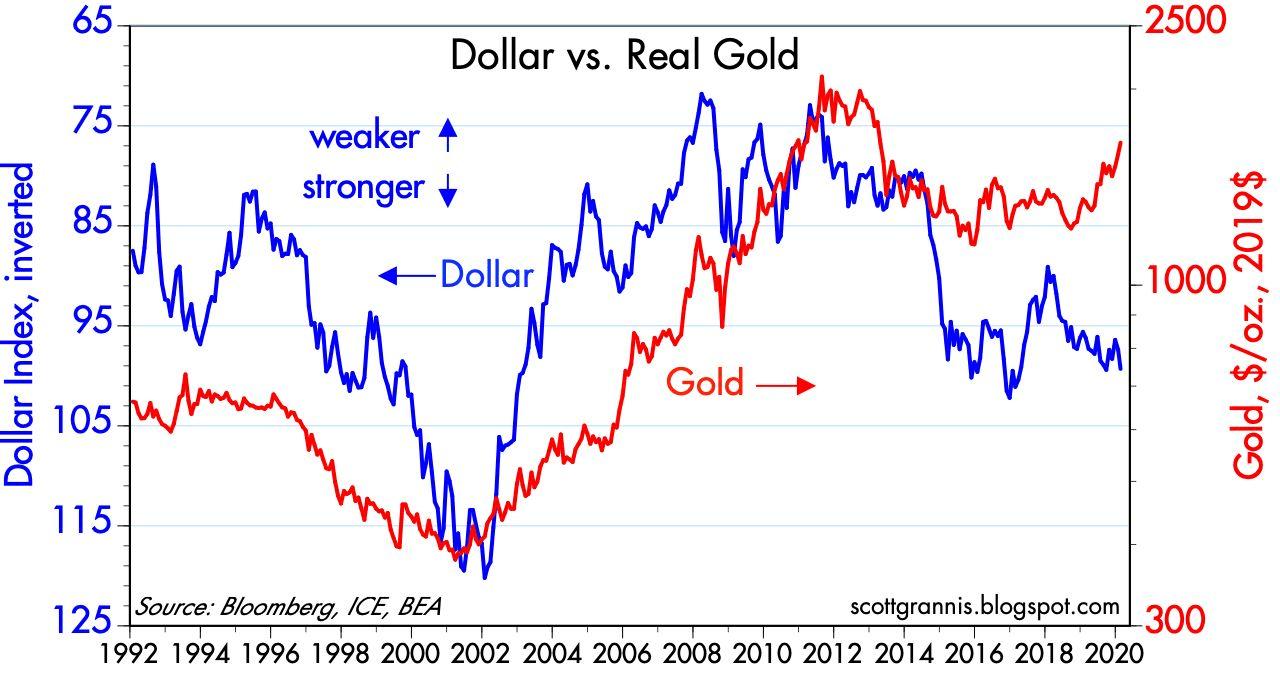

A dollár értékvesztését a 2000-es években jól reprezentálja az arany folyamatos árfolyam emelkedése.

A megtakarítók úsznak a pénzben

A tőkepiacon és az ingatlanpiacon ugyanakkor más forrásból is pénzbőség van: a fejlett világ hosszú távú megtakarításaiból.

A fejlett világ évtizedek óta gyűjtöget nyugdíjra, vészhelyzetre, utazásra, lakásra. Bankbetétekben, vállalati és államkötvényekben, részvényekben tartja megtakarításait. A megtakarítások eloszlása rendkívül egyenlőtlen, de az összmennyiség hatalmas és továbbra is gyorsan növekedő. Egy jól érzékelhető példa erre – ahogy kollégám cikkében bemutatta – a 90-100 éves japán nyugdíjasok példája, akiknek jelentős része birtokol lényegében kezelhetetlen méretű megtakarítást és pénzügyi befektetést, amely hozamra éhesen – és reménytelenül – keresi a helyét az ésszerű befektetési lehetőségek globálisan nézve is korlátos körében.

A pénzfelesleg nem tud felszívódni

A hitelbuborékból itt maradt fölös pénzmennyiség, valamint a helyét kereső rengeteg pénzügyi megtakarítás együttesen látványos pénzfelesleget képez a világban és torz piaci helyzeteket szül.

A pénzfeleslegnek azonban nem feltétlenül kellene a piacon maradnia. Normál esetben a gazdasági szereplők hitelvisszafizetéssel (és újabb hitelek fel nem vételével) visszajuttatják a fölös pénzt a bankrendszerbe, ami ezáltal kikerült a gazdasági körforgásból.

Jelenleg azonban ez nem tud bekövetkezni, ugyanis nem azoknál van a fölös pénz, akik vissza szeretnék fizetni a hiteleiket. Sarkítva fogalmazva: a pénz birtokosainak nincs visszafizetendő hitelük, az adósok jelentős része ugyanakkor esélytelen az adóssága visszafizetésére.

A természet erői kikényszerítik az egyensúly létrejöttét

A kialakult torz vagyoni szerkezetben a fölös pénz nem tud egyszerűen és gyorsan kikerülni a pénzrendszerből, de ez nem jelenti azt, hogy a pénzfelesleg felszívódása nem fog megtörténni. A pénzügyi-gazdasági rendszereknek is van egyfajta immunrendszere, amely a rendszer egészségét igyekszik helyreállítani, ugyanúgy, mint az emberi szervezetben a láz, a szaporább pulzus, a felgyorsult vérkeringés. Ez az immunrendszer pedig már most is látványosan dolgozik az egyensúly helyreállításán, azaz azon, hogy a pénz átkerüljön a pénz birtokosaitól az adóssággal rendelkezőkhöz, és ennek végső eredményeképpen eltűnjön a pénzfelesleg.

Én az alábbiakat tartom egyfajta immunreakcióknak. Ezek a világban a közelmúltban felbukkanó, teret nyerő, és a jelenlegi egyensúlytalan helyzetben szerintem természetes jelenségek vagy várható jelenségek.

- Negatív kamat

A negatív betéti kamat pénzt vesz el a pénz birtokosától, a negatív hitelkamat pedig pénzt juttat az adósnak. Szerintem a negatív kamatokat elsősorban nem a jegybankoknak köszönhetjük, hanem a pénzfelesleg felszívódását kikényszerítő piaci erőknek. A negatív kamat nagyon lassú megoldás az egyensúly helyreállítására (legalábbis amíg épphogy csak negatív a kamat…), ezért könnyen lehet, hogy tartósan velünk marad. - Negatív reálkamat

Kevésbé látványos módon, de a negatív reálkamat, azaz az infláció mértékénél kisebb kamat hatása ugyanaz, mint a negatív kamatoké. Sok érv szól az abszolút értékben negatív kamatok elkerülése mellett, ezért a jegybankok vélhetően küzdeni fognak ellene. A negatív reálkamatokkal szemben azonban nem várok jegybanki ellenállást, ezért szinte biztosan tartósan velünk maradnak, amíg a fölös pénz fel nem szívódik a gazdaságból. - Szabályozott államcsődök, vállalati csődök, magáncsődök

A szabályozott adósságelengedések közvetlenül és látványosan terelik át a fölös pénzt a pénzbirtokos befektetői oldalról az adós oldalára. Államadósságok leírására láttunk példát a közelmúltban Európában is, de a világ számos országának adósságállománya van ma is a szinte biztosan soha vissza nem fizethető méret határán. A szabályozott magáncsődök egyik lehetséges jövőbeli példájának tartom a diákhitelek államilag kontrollált elengedését az USA-ban, ami ma szinte elkerülhetetlennek tűnik. - Vagyonadó, örökösödési adó

A pénzügyi és fizikai vagyon társadalmon belüli egyre szélsőségesebb eloszlása a fejlett világ számos pontján vezetett feszültségekhez, melyek levezetésének egyik várható formája a vagyonadó és hasonló társai. A vagyonadó és az örökösödési adó magától értetődő módon a pénzzel, vagyonnal rendelkezőktől közvetlenül vesz el pénzt, bár az kérdéses, hogy az adót beszedő állam végül az adóssággal rendelkezőkhöz juttatja-e majd el a pénzt (például a saját adósságát csökkenti-e vele). - Készpénz kivonása a forgalomból

A készpénzben lebonyolítható ügyletek körének drasztikus szűkítését, és ezáltal az illegális üzletekből felhalmozott készpénztartalékok elköltésének ellehetetlenítését értem ez alatt. Ami tulajdonképpen a forgalomban lévő pénzmennyiség egy részének kivonása a forgalomból. - Jegybanki pénznyomtatás

A cikk elején azt állítottam, hogy nem volt jegybanki pénznyomtatás. Viszont azt is állítom, hogy lesz. Jönni fog a jegybanki pénznyomtatás – méghozzá elsősorban a kormányok közvetlen finanszírozása révén -, mert a fejlett világ kormányai előtt számos olyan kihívás áll, amelyekre ma nem látszik más megoldás, mint a pénznyomtatás.

Ilyen kihívások az elöregedő társadalmak nyugdíj- és egészségügyi ellátási nehézségei, a klímaváltozás és a kapcsolódó katasztrófa elhárítás állami feladatai, a hatalmasra duzzadt államadósságok refinanszírozása, valamint a szorongó világban újjáéledt fegyverkezési verseny várható kiadásai. De ilyen aktuális kihívás a koronavírus-járvány miatti gazdasági leállás, különösen a tömeges munkanélküliség kezelése is.

A pénznyomtatás eredménye infláció lesz, az infláció pedig a pénzzel rendelkezők vagyonát elértékteleníti, az adósságok relatív méretét pedig csökkenti, vagyis szintén pénzt csoportosít át a pénz birtokosaitól az adósokhoz.

Részvény, üzletrész, ingatlan, arany, bitcoin

Mivel természetes immunreakcióknak tartom a fentieket, ezért szerintem a jegybankoknak, a bankrendszernek küzdenie sem érdemes ellenük, hagyni kell, hogy a természet erői végezzék a dolgukat. A kormányoknak ugyanakkor természetesen közben gazdaságpolitikai és szociálpolitikai szempontok sokaságát kell figyelembe venniük a nemkívánatos gazdasági és társadalmi következmények elkerülése érdekében.

Tőkepiaci befektetők számára ebben a környezetben szerintem továbbra is egyértelműen a pozitív reálhozamot ésszerű kockázatok mellett ígérő reáleszközök jelentik a legjobb választást, azaz a józan ésszel árazott részvények, üzletrészek és ingatlanbefektetések, valamint tartalékeszközökként a nem inflálható pénzeknek lehet helye a portfoliókban (pl. arany, bitcoin, de természetesen mindkettő a saját, speciális kockázatainak a mérlegelése mellett).

(Címlapkép: Finimize)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.