Megtartja-e az S&P 500 indexet a „körzővel és vonalzóval berajzolható” támasza?

A múlt szerdai Fed-ülés sokadszor okozott csalódást az elmúlt időszakban a részvénypiaci befektetők számára. Az S&P 500 index ekkor elinduló esésével egyre közelebb kerül a 4200 pontnál húzódó kulcsszintjéhez, ahol kiemelkedő jelentőségű tesztet kaphat az idei eddigi emelkedés.

Amióta a Fed 2021 és 2022 fordulóján – amúgy döbbenetesen megkésve – a monetáris szigorítás útjára lépett, azóta a sokadik olyan ülését tartotta, amelyen meg tudta lepni a piacot a várható kamatpályára vonatkozó, a piaci várakozásoknál zordabb előrejelzésével. Ezzel tovább folytatódik az érdekes húzd meg-ereszd meg játék a Fed és a piaci szereplők között.

A DOLOG ÉRDEKESSÉGE AZ, HOGY TULAJDONKÉPPEN MIND A KÉT FÉL TŰPONTOSAN TESZI A MAGA DOLGÁT EBBEN A „JÁTÉKBAN”, AMI AZTÁN AZ ÉRDEMI JEGYBANKI MEGNYILATKOZÁSOKNÁL SOKADSZORRA OKOZ FÁJDALMAT A KÖTVÉNY- ÉS A RÉSZVÉNYPIAC SZEREPLŐINEK.

Mind a 2022-ben, mind pedig 2023 eddig eltelt részében ugyanis a Fed az erősebb kutya, aki olyan retorikával és érdemi cselekedetekkel folytatja az infláció elleni harcot, mintha a tőkepiaci történelemkönyvekből törölték volna a 2008 vége és 2021 vége közötti 13 évet. Mintha nem is lett volna olyan, hogy a (kvázi végtelen) pénznyomtatás kora. Vagy olyan, hogy lazán átmeneti jelzővel titulálják hónapokon át az 5-6 százalék közötti és egyben 40 éves csúcson lévő év/év inflációt, szemrebbenés nélkül tartva eközben nullán az irányadó kamatlábat, illetve 120 milliárd dolláron a mennyiségi lazítás havi ütemét.

Az 1994-ben még Greenspan-putnak nevezett, azóta már Fed-putra átkeresztelt jegybanki védőhálóhoz immár harminc éve hozzászoktatott tőkepiaci szereplők pedig annyiban teszik a maguk dolgát, hogy nem hisznek a Fed-nek, hiszen az elmúlt 15-30 évben nem ahhoz lettek hozzászoktatva, ami most történik. Az elmúlt sok-sok év tapasztalatából táplálkozó traderi szemüvegen keresztül nézve hihetetlennek tűnik az, hogy a 4 százalék közelében lévő év/év inflációs és maginflációs számok mellett miért kell még a szigorúság az 5,5 százalékos irányadó kamatláb mellett. Amikor 2022 elején a már jóval 7 százalék feletti inflációt lehetett még a nullás kamatszint mellett nézni.

Egy szó, mint száz, a múlt szerdán a tőkepiac megkapta a maga újabb hidegzuhanyát a Fed döntéshozóitól, ami kritikus lefelé mozgásokat indított el az amerikai részvényindexekben, az S&P 500 index is egyre jobban megközelíti a maga kiemelkedő jelentőséggel bíró kulcstámaszát, ami 4200 pontnál húzódik, és a jelenlegi helyzetben egy tripla szintet jelent.

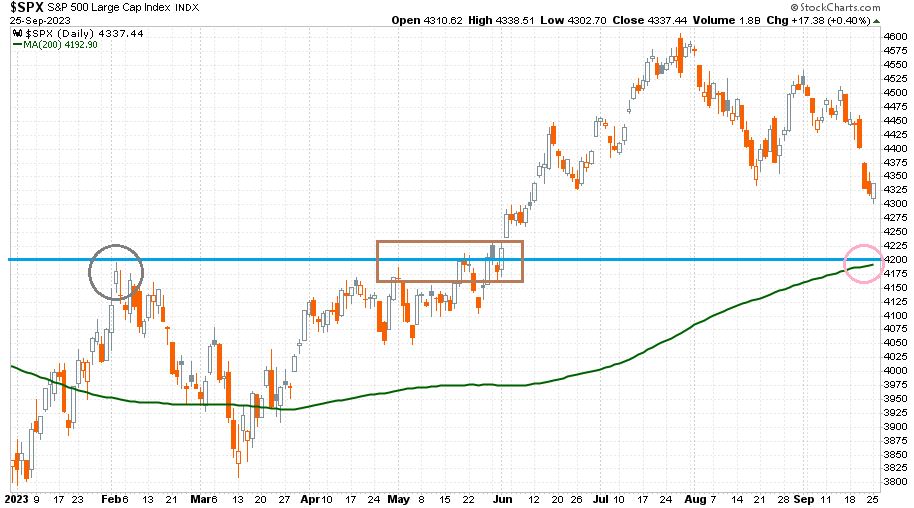

Ennek a tripla szintnek a berajzolásához nézzük is meg most az S&P 500 index 2023-as napi gyertyás grafikonját, ahol zöld vonal jelöli a 200 napos mozgóátlagot:

A már említett 4200 pontos szintnek (kék vonal) pedig három helyen is van jelentősége:

- Egyrészt ez volt a február 2-i csúcs (szürke karika), ami sok technológia által nem érintett részvényindex (NYSE Composite, S&P 400 mid-cap, S&P 600 small cap) számára a 2023-as érdemi indexcsúcsot is kijelölte. Az S&P 500 ezen a napon 4195 pontos legmagasabb értéket ért el.

- Másrészt ez a 4200 pont volt az a kitörési szint (barna téglalap), ahonnan az S&P 500 index május végén és június elején kitört és a nyár első felét jellemző menetelésbe kezdett.

- Harmadrészt jelenleg az S&P 500 index 200 napos mozgóátlaga 4193 pont (rózsaszín karika), ami az elkövetkező hetekben napi két ponttal tud emelkedni.

A három aspektus együttállásából következően az ominózus 4200 pontos szint egy előttünk álló részvénypiaci erőfelmérő szintje is lehet az elkövetkező egy-két-három hétben. Ha ugyanis létezik a tavaly október közepén az S&P 500 indexben megindult felfelé irányú mozgásnak körzővel és vonalzóval berajzolható átfogó korrekciója, akkor annak a létező legpontosabban a 4200 pontos szintig tartó lefelé mozgásnak kell lennie.

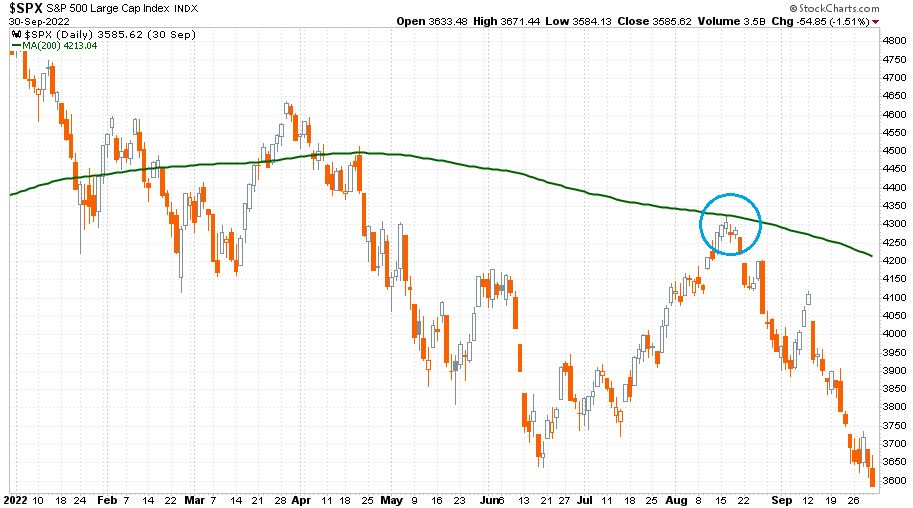

Valahogy úgy, ahogyan az ellentétes előjellel 2022 nyarán történt ugyanezzel az indexszel. Akkor sikerült egyetlen indexpontnyi pontossággal visszatesztelni egy kéthónapos emelkedő hullám végén az akkor ellenállásként funkcionáló 200 napos mozgóátlagot. Ezt kék karika mutatja az S&P 500 index 2022. január 3. és 2022. szeptember 30. közötti napi gyertyás grafikonján:

Visszatérve a bő egy évvel ezelőtti medvepiaci rally lezáródásáról a mostani helyzetre, a tét nagyon komoly lehet a 4200 pontos szint környékén az S&P 500 index és ezáltal az egész amerikai részvénypiac számára. Ugyanis ebben a helyzetben az előttünk álló napokban, illetve két-három hétben alapvetően három fő szcenárió lehetséges.

A bikák számára az álomszcenárió természetesen az lenne, ha az S&P 500 index le sem tesztelné a jelenlegi (szeptember 25-i hétfő) zárásnál 144 ponttal lejjebb elhelyezkedő szintjét, amire a mostani turbulenciában nincs olyan nagy esély.

Amennyiben viszont teszteli a kulcsszintet a vezető amerikai index, akkor az ott vízválasztó lehet a részvénypiac idei negyedik negyedéve számára. Ha ugyanis sikeresen felette marad a 200 napos mozgóátlagnak a teljes utolsó három hónapban a piac, akkor a nagyképet tekintve nem törik meg a szélsőséges struktúrájú 2023-as bikapiac.

Amennyiben viszont elesik a 4200 pontos szint, akkor jó eséllyel kijelenthetővé válik az, hogy a 2023-as, mesterséges intelligencia sztorin alapuló első fél év csak egy gigantikus erővel bíró korrekciója volt a 2022 első kilenc hónapjában elkezdődő medvepiacnak.

A tét tehát nem kicsi. A hangulatot fokozó faktor gyanánt pedig elég ránéznünk a naptárra, és azt láthatjuk, hogy itt van az október hónap, ami oly sokszor mért már a tőzsdetörténelem során kegyetlen büntetéseket a részvénypiacon rossz irányban álló piaci szereplőkre.

Mind a két irányban.

(Borítókép: Federal Reserve Washington, D.C, forrás: Getty Images)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.