A kezdő kereskedő hatalmas versenyelőnye

Lehet-e bármilyen versenyelőnye egy kezdő tőzsdei kereskedőnek a sok évtizedes tapasztalatokkal bíró profikkal szemben? Akármennyire is hihetetlen, de a válasz erre a kérdésre egy nagyon határozott igen. Egyáltalán nem mindegy ugyanis az adott piaci szereplő likviditási helyzete. Az, hogy a befektetési döntéseit azonnal a piaci ár elmozdítása nélkül végre tudja-e hajtani valaki vagy sem.

Amikor valamilyen egyetemi vagy szakkollégiumi előadást tartok, gyakran kapom meg azt a kérdést a hallgatóktól, hogy van-e valamilyen tanácsom a tőzsdei kereskedés megkezdéséhez. Az ilyen helyzetekben szívesen fordulok a múlt század végén még a világ csúcsán lévő General Electric akkori vezetőjének, Jack Welch-nek az intelméhez:

Ha nincs versenyelőnyöd, akkor ne versenyezz!

Ennek mentén még tavaly novemberben foglalkoztam azzal a kérdéssel, hogy versenyhátrányba hatványozottan nem érdemes kerülni, azaz a kereskedés során távol kell tartani magunkat a különböző kereskedési algoritmusokkal való birkózástól:

Az egyrészről természetesen kívánatos cél, hogy a kezdő kereskedő elkerülje a versenyhátrányt, de első blikkre nagyon nem úgy tűnik, hogy lehetne valakinek bármilyen érdemi versenyelőnye a profikkal szemben akár már az első üzletkötései során. A számítógépek gyorsabbak, a régóta kereskedő traderek tapasztaltabbak, a nagy befektetési alapoknak összehasonlíthatatlanul több pénze van, míg a bennfenteseknek több és jobb információjuk. Nagyon nem úgy tűnik, hogy egy első számlanyitásnál a frissességen túl valakinek lehetne bármilyen versenyelőnye.

PEDIG VAN EGY ÓRIÁSI VERSENYELŐNYE A KEZDŐKNEK, AMI ÉPPEN ABBAN REJLIK, HOGY VALAKI KICSI, VAGY A PIACMÉRETHEZ KÉPEST RELATÍVE KICSI.

Az adott piaci szereplő által kezelt vagyon méretének a problémája akkor kezd jelentkezni, amikor olyan nagyra nő ez az összeg, hogy már nem lehetséges a befektetési döntéssel egyidőben végrehajtani az ügylet megkötését úgy, hogy ne mozgatná meg az adott piaci szereplő érdemben az adott instrumentum árfolyamát. Minél nagyobb a kezelt vagyonméret, annál nagyobb a piachoz mért relatív méret is.

Ilyenkor jön elő az a probléma, hogy egy instrumentumot befolyásoló hír esetén minél nagyobb a kezelt vagyonméret, annál hosszabb időbe telik egy adott pozícióba beszállni vagy abból kiszállni.

A befektetési döntéshozatal és a döntés piaci végrehajtása közötti kapcsolat alapján egyértelműen két kategóriába sorolhatjuk a piaci szereplőket:

- Ticklikvid befektető: aki pozícióit egy szempillantás alatt az ár érdemi elmozdítása nélkül tudja megnyitni és lezárni.

- Illikvid befektető: aki pozícióit nem tudja az ár érdemi elmozdítása nélkül megnyitni és lezárni. Ezért – sokszor heteken vagy akár hónapokon át tartó – working orderek (folyamatosan teljesítendő megbízások) kiadására kényszerül rá.

A globálisan kereskedett instrumentumok döntő többsége már egy pár milliárd forintnyi vagyont kezelő alap számára is illikvid. A professzionális befektetők által kezelt vagyon szinte teljes egészében illikvid még az alapvetően nagyon likvid instrumentumokban is.

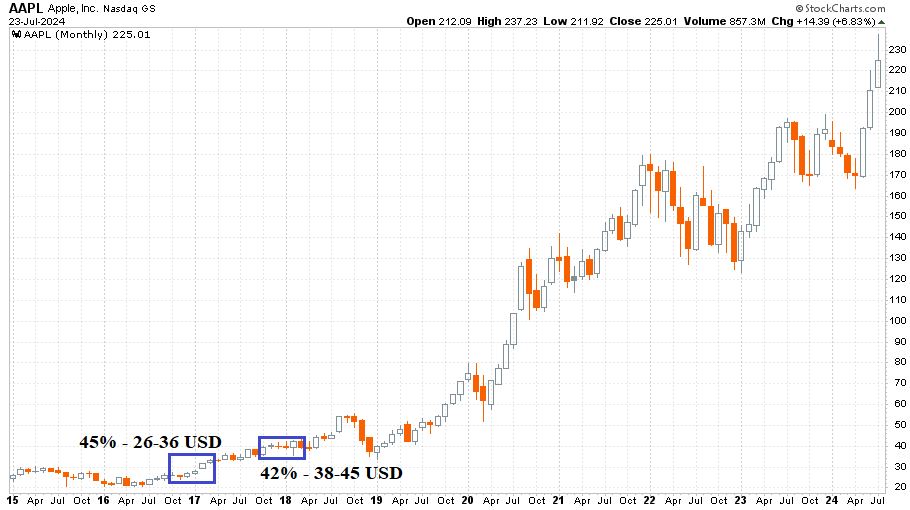

Lássunk is erre a ticklikviditás versus illikviditás problémára egy kiváló esetet az elmúlt szűk évtized egyik legsikeresebb tőzsdei ügylete kapcsán. A következő ábrán az Apple részvényeinek az árfolyama látható havi gyertyás grafikonon 2015. január 2. és 2024. július 23. között:

Két kék téglalap jelöli 2016 negyedik és 2017 első negyedévét, illetve 2017 negyedik és 2018 első negyedévét, amely két időszakban a Berkshire Hathaway a pozíció csúcsán szinte kereken egymilliárd darab Apple részvényének a 87 százalékát megvásárolta. Buffett vállalata 2016 eleje és 2018 harmadik negyedéve között vette meg a világ legértékesebb vállalatának az 5-6 százalékát (az intenzív sajátrészvény vásárlások miatt a tulajdoni hányad sokszor újabb vételek híján is nőtt), amely csomagon jelenleg 150 milliárd dolláros nagyságrendű – kis részben már realizált – nyereségük van.

A hatalmas siker ellenére Buffett többször is elmondta a Berkshire Apple-csomagja kapcsán azt, hogy ők többet is vettek volna, csak közben elment a saját következetes befektetési stratégiájuknak megfelelően kedvező árfolyam. Amit nyilván ők is igen jelentékenyen hajtottak fel akkoriban a vásárlásaikkal. Évek alatt sikerült összegyűjteni az egymilliárd darab részvényt, mert minősítetten illikvid befektetők voltak a saját relatív méretük miatt még a világ legértékesebb tőzsdei vállalatában is.

Velük szemben egy olyan befektetőnek, akinek tíz, húsz, ötven vagy száz darab Apple-részvény volt a saját mérete miatt a pozíciós limitje, rendelkezésre állt a ticklikviditás adta előny.

Ez a ticklikviditás által adott pozitívum még a most említett stratégiai típusú vásárlások eseténél is sokkal nagyobb versenyelőnyt jelent akkor, amikor valamilyen gamechanger esemény történik a piacokon. Egy tőzsdei részvénytársaság esetében a gamechanger esemény általában valamilyen kiemelt fontosságú vállalati hír formájában érkezik, és gyökeres változást hoz az adott vállalat életében. Ha ilyen történik, a piaci szereplőknek kvázi azonnal át kell értékelniük az adott társaság árazását. Élesen kettéválik ilyenkor a részvény életében az előtte és az utána.

Igen gyakran előfordul az ilyen esetekben, hogy a teljes piac hosszú hetekre és hónapokra „egy oldalra kerül”, azaz egy jó hír esetében mindenki venni, míg egy rossz hír esetében mindenki eladni akar. Ez pedig pozitív gamechanger esemény esetén az illikvid befektetők részéről érkező hónapokig tartó vételi nyomás által generált szárnyaláshoz, illetve negatív gamechanger esemény esetében szintén hosszú ideig tartó eladói nyomás által generált árfolyamzuhanáshoz vezethet.

A ticklikvid befektető az ilyen helyzetekben gyors felismeréssel és a kialakuló trend legelején már képes biztosítani a teljes ügyletnagyságát, és utána élvezni a piaci mozgás tartós folytatódását, amelyet az illikvid befektetők lemaradása generál.

Tulajdonképpen innen származik magának a részvénypiaci trendnek is a gyökere, ami nem más, mint a nagyméretű professzionális befektetőknek a likviditási helyzet által biztosított lassú reakciója az eseményekre és a körülmények változására. Amikor tudnak dönteni az új helyzetben, de azt nem tudják csak hónapok alatt végrehajtani. A trend tulajdonképpen a felhalmozódott és még végre nem hajtott megbízási állomány által a piacra gyakorolt nyomás.

A profi nagybefektetőknek igen gyakran jelent óriási fájdalmat, hogy nem tudják az aktuális árakon átalakítani a portfóliójukat. A nagyság átka azonban semmilyen módon nem érinti a kezdő tőzsdei kereskedőket. Éppen ezért érdemes olyan kereskedési stratégiát kialakítani mindenkinek már a kezdetben, hogy minél jobban érvényesüljenek a ticklikviditás által generált versenyelőnyök.

Zárásként pedig azt kívánom minden a kereskedést frissen elkezdett, vagy éppen elkezdeni kívánó olvasónak, hogy idővel legyenek olyan sikeresek, hogy a kezelt vagyon növekedése okán veszítsék el ezt a ticklikviditás által biztosított kezdeti versenyelőnyüket.

(A cikk először a Világgazdaság oldalán jelent meg 2024. augusztus 1-én. Borítókép forrás: Getty Images)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.