Megismétlődhet-e a 2018 végi történet az amerikai részvénypiacon?

Kísérteties hasonlóságok mutatkoznak a jelenlegi tőkepiaci helyzet és a 2018 szeptemberi szituáció között. Öt évvel ezelőtt egy komoly turbulenciának kellett bekövetkeznie ahhoz, hogy utána megérkezzen a Fed döntéshozóinak a megenyhülése. Most is az a nagy kérdés, hogy jöhet-e Fed-pivot megelőző tőkepiaci fájdalom nélkül?

Ahogy megy bele az őszbe az idei esztendő, a részvénypiacok kapcsán egyre többet jut az eszembe a pontosan öt évvel ezelőtti időszak, az akkoriban váratlanul nagy tőkepiaci turbulenciát hozó 2018-as negyedik negyedév. Ami miatt pedig előjönnek az akkori emlékek az nem más, mint az alapjaiban véve teljesen hasonló „véleménykülönbség” a monetáris pálya irányáról a Fed döntéshozói és a tőkepiaci játékosok között.

Olyan, mintha egy teljesen hasonló filmet vetítenének a nagy tőzsdei moziban, ugyanazokkal a szereplőkkel, sok esetben hasonló körülményekkel és természetesen rengeteg kisebb-nagyobb eltéréssel is. És ahogyan a mozi világában az lenni szokott a második rész esetében már az elsőnél jóval erősebb effektusokkal kell dolgoznia a „rendezőnek”.

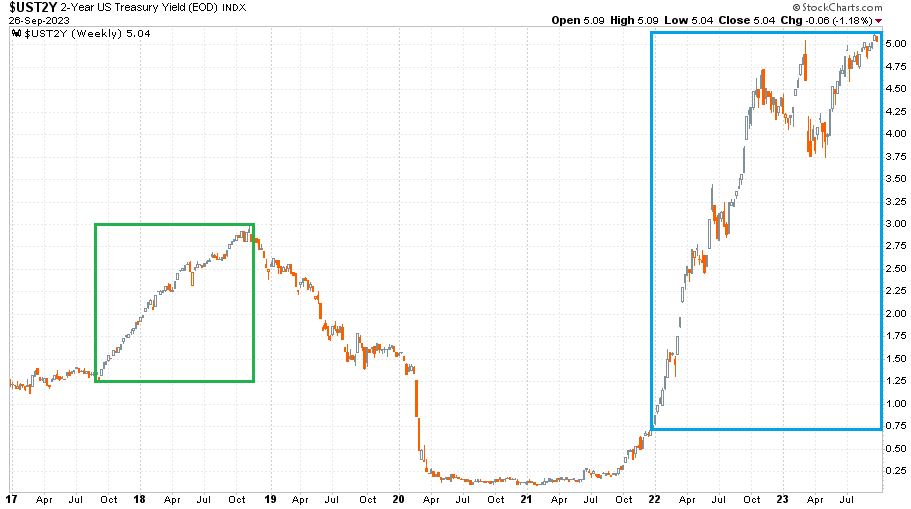

Ezeket az erősebb effektusokat kiválóan érzékelteti az alábbi ábra, amelyen a kétéves amerikai államkötvényhozam alakulását láthatjuk 2017. január 1. és 2023. szeptember 26. között heti gyertyás grafikonon:

Zöld téglalap mutatja a 2018-as negyedik negyedévet megelőző négy negyedévet, míg kék téglalap az aktuális 2023-as záró negyedévet megelőző hét negyedévnyi időszakot. Mind a két esetben nagyon komoly hozamemelkedés következett be, köszönhetően a leállni nem akaró monetáris szigorításoknak. És mind a két esetben a piaci szereplők már jóval hamarabb leállították volna a kamatemelési ciklust, mint ahogyan azt a Fed tette 2018-ban, illetve teszi manapság.

A kétéves amerikai államkötvény 2017 szeptember eleji 1,27 százalékos hozamszintje 2018 novemberére 2,98 százalékra emelkedett, ami a 2012. január 1. és 2018. november 30. közötti havi gyertyás grafikonon így mutatott (kék téglalap):

A Fed akkoriban nem az infláció ellen harcolt, hanem egyfajta „visszatérés a normalitásba” programot próbáltak meg végigfuttatni a monetáris rendszeren egy sokévnyi nullkamattal és intenzív pénznyomtatással jellemezhető éra után. Ennek a részeként már 2015 vége és 2017 júniusa között sor került négy darab 25 bázispontos kamatemelésre, amit öt újabb 25 bázispontos szigorítás követett 2017 decembere és 2018 decembere között menetrendszerinti negyedévenkénti egy emeléssel.

Az aktuális 2022-es és 2023-as történet ellenben az infláció elleni harcról szól, melynek során 2022. március 17. és 2023. július 26. között összesen tizenegy alkalommal emelte az irányadó kamatlábát az amerikai jegybank: ötször 25, kétszer 50, illetve négyszer 75 bázisponttal, ami összesen 5,25 százalékpontos változás. A kétéves államkötvényhozam pedig a 2021 augusztusi 0,17 százalékról mostanra 5,04 százalékra emelkedett.

Mindkét időszak monetáris politikájának aktív eleme volt a megelőző időszakban komoly mértékben meghízott Fed mérlegfőösszeg fokozatos leépítése. A Fed a 2017 szeptemberi 4471 milliárd dollárról 2019 augusztusára 3759 milliárd dollárra csökkentette ezt az értéket. A jelenlegi helyzetben a 2022 márciusi 8962 milliárd dolláros csúcsról 8024 milliárd dollárra sikerült visszavágni a Fed mérlegfőösszegét.

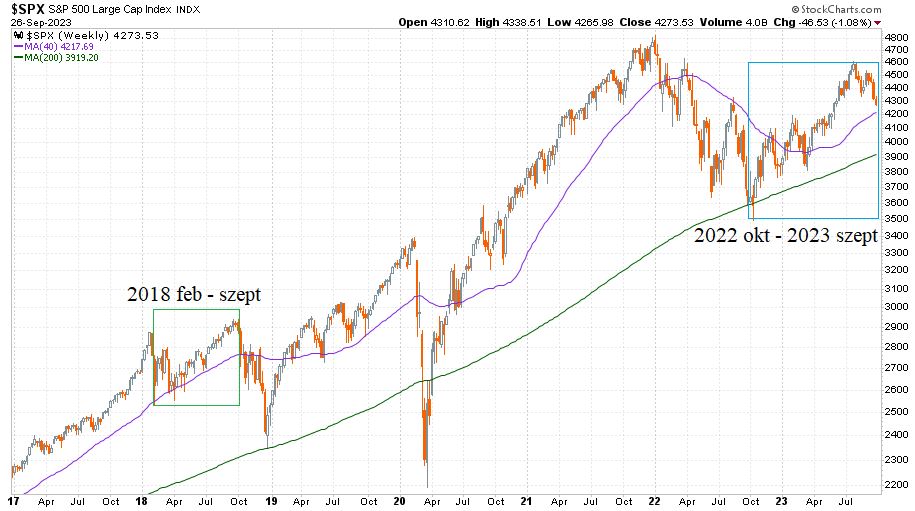

A 2018-as és 2023-as hasonlóságok nemcsak a monetáris pálya irányában és az ezt lereagáló hozamalakulásban vannak meg, hanem a részvénypiacon is található néhány figyelemre méltó analógia a meglévő lényeges különbségek mellett. A következő ábrán az S&P 500 index látható heti gyertyákkal 2017. január 1. és 2023. szeptember 26. között logaritmusos skálázással (lila vonal jelzi a 200 napos, zöld vonal pedig a 200 hetes mozgóátlagot):

Az ábrán halvány zöld négyzettel lett jelölve a 2018 februárja és szeptembere közötti nyolc hónap, míg halvány kék négyzettel a 2022 októbere és 2023 szeptembere közötti 12 hónap, amely időszak felvezette és felvezeti az adott esztendő utolsó három hónapját.

A lényeges hasonlóságok és különbségek pedig a következők a mostani és az öt évvel ezelőtti időszak között:

- Mind 2018-ban, mind pedig 2023-ban a monetáris szigorítás ellenére sok hónapon át tartó részvénypiaci emelkedés zajlott az év első háromnegyedében. Különbség az, hogy 2018-ban október elejéig kitartott ez a felfelé menet, míg 2023-ban július végére kifulladt.

- Mind a kétszer egy érdemi tőzsdei összeesés előzte meg ezt a felfelé menetelést. Csakhogy ez az összeesés 2018 február elején mindössze 9 napig tartott és az S&P 500 index 200 napos mozgóátlaga támasztotta meg a piacot, illetve az egész dolog felfogható volt egy bikapiaci korrekcióként. Ezzel szemben 2022-ben 9 hónapon át tartott egy komplett medvepiaci zuhanás és a 200 hetes mozgóátlag volt a „védőháló”, ami végül megfogta az indexet.

- A 2018 februárja és szeptembere között zajló emelkedés élete új csúcsára vitte az S&P 500 indexet, ellenben az aktuális 2023-as rally még nominálisan sem tudta élete új csúcsára hajtani a vezető amerikai részvényindexet.

- Mind a két emelkedésben nagyon leszűkült a piacot a hátukon vivő részvények köre, és mind a két esetben ez a piaci szegmens a nagykapitalizációjú technológia volt.

- Mind 2018. szeptember 26-án, mind pedig 2023. szeptember 20-án olyan kommunikáció érkezett a Fed részéről, ami aztán nagyon nem tetszett a részvénypiacnak. A 2018 szeptemberi jegyzőkönyvből egy évtized után kimaradt az „alkalmazkodó” szó, ami a 2008-as válság utáni monetáris világrend fontos jelzője volt. Most pedig sokadszor érkeztek Jerome Powell részéről a piac által vártnál magasabb kamatcsúcsra és hosszabb ideig magasan tartandó kamatszintre történő utalások.

Az előttünk álló idei utolsó negyedév nagy kérdése már csak az, hogy beleléphet-e ugyanabba a folyóba kétszer az amerikai részvénypiac öt évnyi időkülönbséggel?

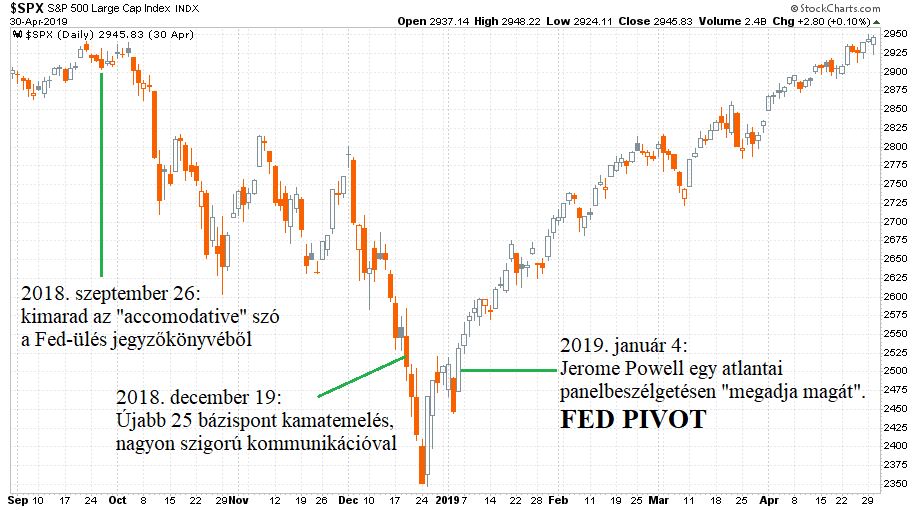

Ennek a kérdésnek a megválaszolásához először azt kell tisztáznunk, hogy mit érthetünk azon, hogy ugyanabba a folyóba lép bele kétszer a részvénypiac. Ehhez pedig először meg kell néznünk az S&P 500 index napi gyertyás grafikonját 2018. szeptember 1. és 2019. április 30. között:

A 2018 végi történet részvénykereskedői szemüvegen át nézve arról szólt, hogy a Fed addig pakolgatta a terheket a részvénypiacra, amíg az a súlyok alatt végül 2018 karácsonyára összeroskadt. Majd ezt követően – mindössze 16 nappal a 2018 decemberi Fed-ülés után – érkezett a piac által olyannyira várt Fed-pivot, a hátraarc az addigi szigorításból. Az eseménysor egész akkori lefolyása a klasszikus vadnyugati mondást idézte:

Előbb az akasztás, utána az igazság.

Látva az aktuális helyzetképet, simán elképzelhető, hogy valami hasonló forgatókönyvet tartogat a számunkra az amerikai részvénypiac az előttünk álló hónapokra. A Fed döntéshozók eddigi kommunikációja alapján már alaphelyzetben sem számíthatunk tőlük semminemű enyhülésre 2023 hátralévő részében. Ha ehhez hozzávesszük még a 90 dollár fölé keveredő kőolajárat és a továbbra is feszített munkaerőpiacot, akkor még erősebb lehet ez az érzésünk, és mintha a piac is ezt árazná már egy hete, a legutóbbi Fed-ülés óta.

Nekem messziről figyelve az eseményeket nagyon úgy tűnik, hogy a Fed döntéshozóinak az alapvető (sokszor személyes) motivációja a 2022-es és 2023-as döntéseikben az, hogy nem szeretnének úgy bevonulni a történelemkönyvekbe, hogy az ő monetáris politikai hibáik miatt szabadult rá az Egyesült Államokra a hetvenes évek utáni következő nagy infláció. A 2021-es lemaradás és késlekedés után nem szeretnének még egyet hibázni az inflációellenes harc frontján.

Ahhoz pedig, hogy a 2019 elejihez hasonló hátraarc a monetáris szigorból Jerome Powell csapatánál bekövetkezzen, véleményem szerint egy még az inflációs helyzetnél is nagyobb fenyegetettségre van szükség,

AMI NEM MÁS, MINT A RECESSZIÓS FENYEGETÉS.

Recessziós fenyegetést pedig akkor fog érezni a Fed, ha erre vonatkozó adatai lesznek. Ha viszont erre vonatkozó adatai lesznek, akkor azokat nagyon nem fogja szeretni a részvénypiac. (Nagyon nem is szereti már a jelenlegi környezetet sem sok, a mesterséges intelligencia sztorija által nem érintett részvény, például az S&P 100 index 49 emelkedő és 51 eső részvénnyel van az idén eddig 17 százalékos pluszban!).

Vagy B-opcióként érkezik valamilyen tőkepiaci turbulencia, ami kikényszerít egy Fed megenyhülést, de akkor megint az „előbb az akasztás, utána az igazság” forgatókönyvnél vagyunk.

Egy szó, mint száz, nem fogunk unatkozni az idei év utolsó három hónapjában.

(A cikk először a Portfolio.hu oldalán jelent meg 2023. szeptember 28-án. Borítókép: NYSE, forrás: Spencer Platt)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.