Az IPO, amely az egész román piacot felforgathatja

Rövidesen indul a román Hidroelectrica IPO jegyzése, ami az egész román piacra hatással van. Tekintve, hogy nagy súllyal fog bekerülni a román tőzsdeindexbe, más papírok nyomás alá kerülhetnek (pl. Petrom, Banca Transilvania), amik már jelenleg is alulértékeltek véleményünk szerint. Emellett az MSCI Emerging Watchlistre is bekerülhet a román piac a Hidroelectrica tőzsdei debütálásának köszönhetően, bár erre még legalább egy évet várni kell.

A Hidroelectricáról röviden

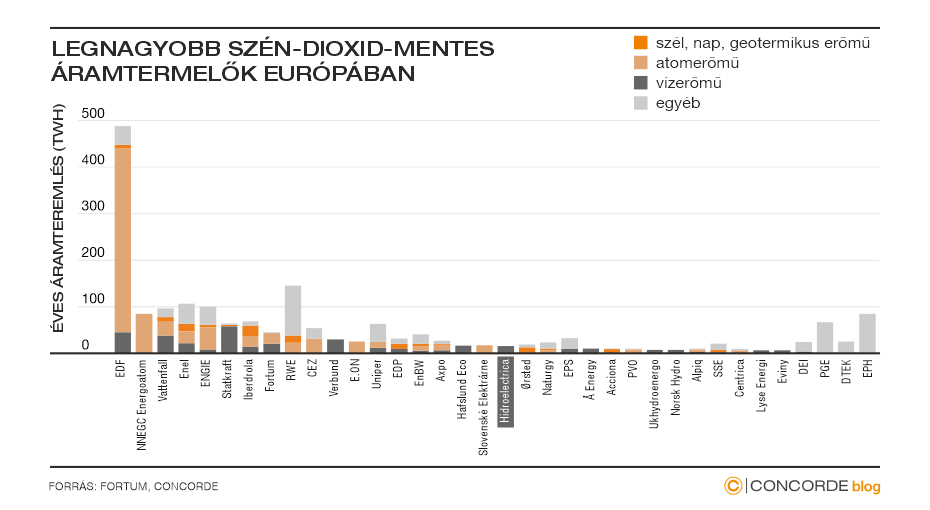

A Hidroelectrica Románia villamosenergia-termelésének negyedét biztosítja, amit 99 százalékban vízerőművek üzemeltetésével teszi. Hogy érzékeljük a nagyságrendet: a Hidroelectrica éves áramtermelése a paksi atomerőművel azonos szintű egy jó hidrológiai évben, azaz Magyarország villamosenergia-termelésének majdnem a felét tudná biztosítani (16,5 TWh vs. magyar áramtermelés 35 TWh) a legtisztább áramtermelési formából.

Sokak számára ismerős lehet a dunai vaskapu vízerőmű, ami a Hidroelectrica legfontosabb eszköze, egymaga 5,3 TWh áramot generál, azaz a cég áramtermelésének 30 százaléka ide köthető. Fontos látni, hogy a román árampiacon nemcsak a megtermelt áram mennyisége és annak minősége miatt kiemelkedő fontosságú a Hidroelectrica, hanem az árampiacon betöltött balanszírozó tevékenysége miatt is. Tehát ha az időjárásfüggő áramtermelés a pillanatnyi áramkereslethez képest túlságosan magas, akkor a Hidroelectrica ki tudja használni a kialakuló alacsony (akár negatív) áramárat azzal, hogy a szivattyúk segítségével magasabb víztározókba pumpálja a vizet, majd a fogyasztási csúcs idején egy magasabb áramár mellett értékesíti a víz leengedése során megtermelt áramot.

A cég jelenlegi tulajdonosai a román állam (80,06%) és a tőzsdén jegyzett Fondul (19,94%) román alap, utóbbi tulajdonos tervezi értékesíteni optimális esetben a teljes részvénycsomagot. Nagy változáson ment keresztül a Hidroelectrica az elmúlt 10 évben, amely változást főképp a korábbi felelőtlen vállalatirányítás angolszász mintára való megújítását, a szervezet átalakítását, a céget csődbe irányító menedzsment lecserélését jelentette. Mára viszont a vállalat az egyik, ha nem a legjövedelmezőbb megújuló erőművel foglalkozó vállalat Európában, minden egy MWh áram megtermelésén 50 százalékos adózott eredménye van, míg a hozzá legközelebb álló osztrák szektortársának, a Verbundnak 19 százalékos.

Előretekintve a vállalat menedzsmentje elkötelezett a profitjának 90 százalékos kifizetése mellett, ami a román költségvetésnek is nagyon fontos bevételi forrást eredményez. Mindemellett pedig további megújuló erőművek fejlesztését tervezi, mert talán meglepő, de Románia megújuló áramtermelés tekintetében rendkívül jó adottságokkal rendelkezik, és a kormány energiastratégiájában szerepel is, hogy a meglévő megújuló erőművi kapacitásokat 10 szeresére emeljék. Ennek fényében a Hidroelectrica pénzügyi mérete (1 milliárd euró profit), helyismerete, tudása, és nem utolsó sorban hitelfelvételi lehetősége kiemelten jó pozícióba helyezi a céget növekedési tekintetben is.

Joggal merül fel a kérdés, hogy a magas kifizetési ráta és a megújuló energia kapacitások fejlesztésének célja miképpen fér el egymás mellett.

A VÁLASZ ERRE A CÉG ERŐS MÉRLEGE, AMELY TELJESEN TISZTA, HITELMENTES, SŐT NETTÓ KÉSZPÉNZ POZÍCIÓBAN ÜL.

Ez kiemelkedően fontos, mert az áramtermelő és közmű szektor nagymértékű befektetett eszközállománya és kiemelkedő jövedelmezősége miatt magas adósságot bír el. Így jelentős tér áll a Hidroelectrica előtt az adósság növelésére optimalizálva a tőkeszerkezetet. Az Európai Uniós támogatásokkal együtt pedig kifejezetten vonzó növekedési lehetőségek előtt áll a Hidroelectrica véleményünk szerint.

Árazás tekintetében nincs egyszerű dolguk a befektetőknek. Azt már tudjuk, hogy valóban kiemelkedő minőségű és jövedelmezőségű (EBITDA haszonkulcs 70% vs. Verbund 40%) eszközt tulajdonol és üzemeltet a Hidroelectrica és ezt arányaiban, nagyobb mértékben meg is fogja osztani a befektetőkkel (90%+ vs. Verbund 50%), nincs adóssága, sőt nettó készpénz állományon ül (EBITDA-hoz viszonyított nettó eladósodottság -0.6 vs. Átlag 2x). Ugyanakkor Romániától a befektetők az ország kockázati besorolása miatt a nyugat-európai eszközökhöz képest prémium hozamot várnak el, ez megközelítőleg 350 bps kötvényhozamokból számolva. Tehát prémium eszköz egy periféria országban.

Alább látható egy szektortársakat összesítő táblázat az árazási mutatókkal, amelynél a Hidroelectrica árazását a Fondul könyveiben található értékeltséggel mutatjuk.

Nem számolva a növekedési lehetőségekkel, 10-40 százalékkal magasabb ár tűnik reálisnak és fundamentálisan indokolhatónak a Fondul könyvéhez képest, ami 12-15 milliárd eurós piaci kapitalizációt jelent (P/E’23 11x – 13x, EV/EBITDA’23: 8x- 10x), erre jön még egy IPO diszkont.

Mi lesz a Fondullel?

A Fondul portfóliójában a Hidroelectrica súlya 75 százalék, tehát jóformán egy indirekt kitettség a vízerőműre. A Fondul jelenlegi tőzsdei árában egy az egyben a Hidroelectrica ára jelenik meg – 2 RON részvényenként, ami tulajdonképpen a piaci ár. Tehát minden más céget a Fondul portfóliójában megkapunk „ingyen”, ami pontosan 0,65 RON részvényenként. Ugyanakkor szerintünk a Hidroelectricán kívüli cégek nincsenek olyan fázisban, hogy érdemi osztalékot tudjanak fizetni a Fondul számára, amit aztán az alap tovább tudna adni a befektetőknek. A korábbi évek osztalékának 95 százalékát a Hidroelectrica és OMV Petrom fizette a Fondulnek, utóbbi részvényeit az alapkezelő teljesen eladta, így maradt a Hidro – ami szintén eladásra vár. Tehát az IPO után nem marad olyan cég, aki készen áll az érdemi osztalékfizetésre, ami miatt széles diszkontra érdemes felkészülni, aki megtartaná a Fondul részvényeit a Hidroelectrica értékesítése után kapott osztalék kifizetése után is. Jelenleg a részvény a nettó eszközértékhez képest 25 százalékos diszkonttal forog, ez szerintünk inkább 60 százalék körülire bővülhet, így az, aki arra spekulálna, hogy „ingyen” megkapja a portfólió Hidroelectricán kívüli részét, annak érdemes ezzel számolnia.

Az előbbi gondolatmenetet felülírhatja, ha a Fondul nem értékesíti a teljes csomagját Hidroelectricából. Amennyiben nem alakul optimálisan az IPO iránti kereslet a Fondul dönthet amellett, hogy pusztán a teljes részvénypakett 75 százalékát, azaz a teljes cég 15 százalékát adja el. Ebben az esetben érdekes maradhat a Fondul, de látni kell, hogy így is marginalizálódni fog a részvény a román parketten, alacsonyabb likviditással, így már nem lesz olyan vonzó befektetési lehetőség, mint az IPO-t megelőzően.

Lehetőség az IPO eladói nyomásban

A Hidroelectrica IPO miatt már év eleje óta alulteljesítettek a román papírok a régió többi indexéhez képest (3% vs 15% átlagos év elejétől számított hozam). A vízerőmű cég papírjaival várhatóan július elején kezdik a tőzsdei kereskedést. A Hidroelectrica azon a napon kerül be a román BET indexbe és várhatóan ősszel a CETOP KKE cégeket összefoglaló indexbe. A BET indexnek rövidtávon azért van jelentősége, mert Romániában jelentős a magánnyugdíjpénztári vagyon, meghaladja a 20 milliárd eurót. A nyugdíjpénztárak részvénykitettsége körülbelül ennek 20 százaléka, aminek jelentős része a helyi román tőzsdei papírokon csapódik le. Miután a Hidroelectricának a súlya jelentős lesz a román indexen belül, várhatóan a nyugdíjpénztárak helyet csinálnak a papírnak más részvények kárára. Már a tavalyi évben lehetett számítani az IPO-ra, ezért a tényleges átsúlyozás mértéke kérdéses, de az IPO megvalósulásáig és az első kereskedési napig a többi BET index tag ára nyomott marad véleményünk szerint.

Vélhetően a nyugdíjpénztári portfólió menedzserek már készülnek év eleje óta az IPO-ra, de a kereskedés időpontját megelőző napokban előfordulhatnak nagymértékű negatív ármozgások, amiben lehetőséget látunk. Jelenleg ugyanis Románia az MSCI Frontier indexének a tagja, ám a Hidroelectrica tőzsdei bevezetésével látótérbe kerül az MSCI Emerging fejlődő országokat magába foglaló indexe, ami a külföldi befektetők egy széles körét hozná magával a román piacra. A bukaresti értéktőzsde papírjai általánosan vonzó fundamentális szorzókon forognak (5,7 PE). Azon belül is várhatóan a Banca Transilvania és a Petrom lesz tag az MSCI Emerging indexben a Hidroelectrica mellett, tehát külföldi befektetők is nagy érdeklődéssel fordulhatnak e papírok felé hosszú távon.

(A cikk társszerzője Le Phuong Hai Thanh, elemzési üzletágvezető. Borítókép: Vidraru gát)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.