Mire figyeljünk a héten? – 2023. május 2.

A gyorsjelentési szezon egyik legsűrűbb hetén Nasdaq felülteljesítés mellett (+1,89 százalék) zártak az amerikai részvénypiacok. Az európai "csonka" hét ellenére az előttünk álló napokban is számos, a piacok irányát meghatározó adatközlés érkezik, amelyet újabb jelentések színesítenek.

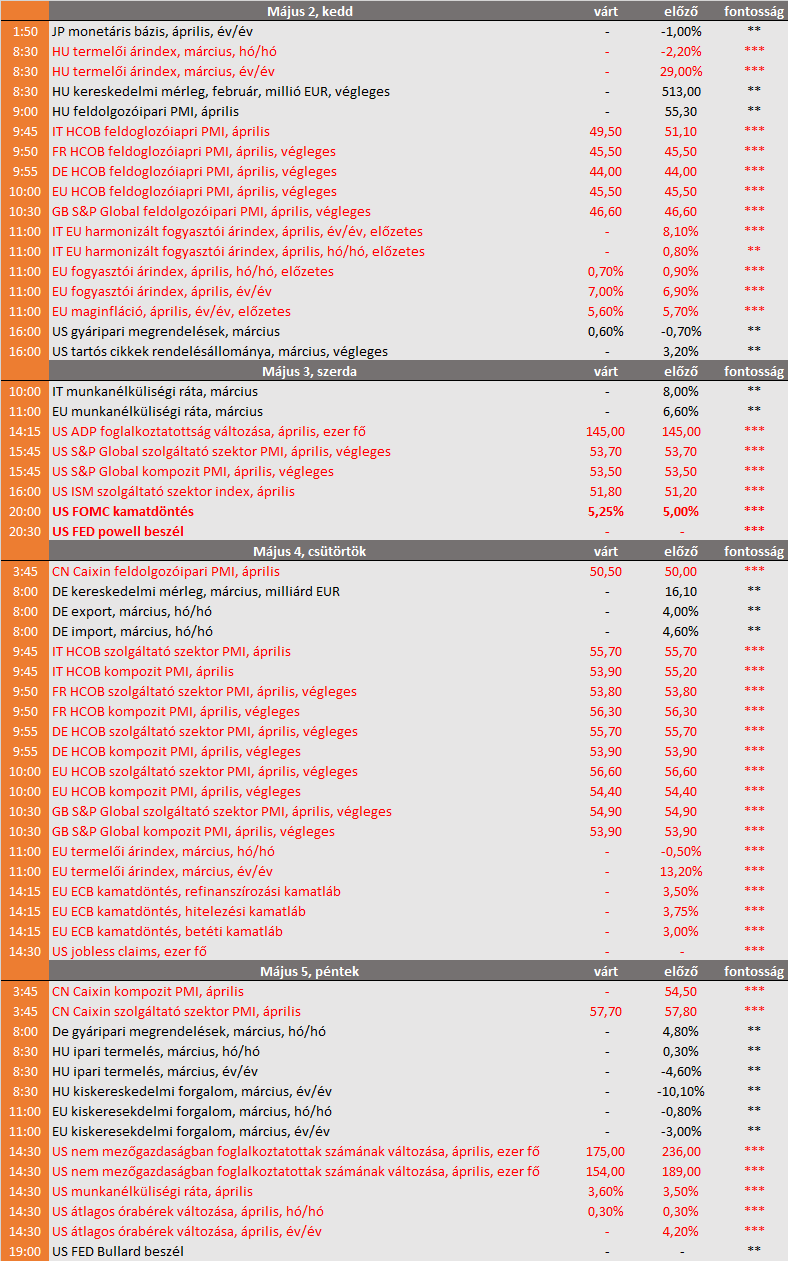

FED kamatdöntés, EKB ülés, EU infláció, Apple jelentés, USA munkaerő-piac, PMI adatözön

A befektetők fókuszában a FED Nyíltpiaci Bizottságának szerdai kamatdöntése van, ahol a piaci várakozások szerint egy újabb 25 bázispontos szigorítást hajthatnak végre. Ez az egymást követő 10. emelés lenne, amellyel 2007 óta nem látott szintekre, 5-25 százalékra emelkedne az irányadó kamat. Tekintve, hogy kamatpályát övező piaci várakozások és a FED kommunikációja eltér, Jerome Powell FED elnök kamatdöntés követő sajtótájékoztatója is kiemelt figyelemnek örvend. A piac jelenleg júniusra várja a kamatszint tetőzését, amelyet követően év végére 4,5 százalék alá süllyedne. Ugyanakkor jól látszik, hogy a regionális bankok problémái nem szűntek meg, amelynek legutóbbi áldozata a First Republic Bank volt. Ez is óvatosságra intheti a döntéshozókat.

Csütörtökön az EKB döntéshozói is összeülnek, ahol a várakozások szerint 25 bázispontos emelésről dönthetnek. Habár várhatóan itt sem kapunk konkrét jelzéseket a kamatpálya várható tetőzését illetően, Christine Lagarde EKB-elnök sajtótájékoztatójából igyekezhetünk kimazsolázni a finom jelzéseket.

Ezt megelőzően kedden érkezik az Eurozóna friss áprilisi inflációs adatsora is, amely ugyancsak befolyásolhatja néhány döntéshozó voksát. A várakozások szerint a fogyasztói árindex 0,7 százalékot érhetett el áprilisban az előzetes számok alapján, szemben az előző 0,9 százalékkal. Habár év/év alapon a 7 százalékot érhetett el a pénzromlás mértéke, a maginflációs mutató 5,7 százalékról 5,6 százalékra korrigálhatott.

Április utolsó napjáig az S&P 500 index komponenseinek 53 százaléka tette közzé friss eredményszámait, amelyen belül 79 százalék számolt be pozitív EPS meglepetésről. Míg az árbevétel esetében ez az arány 74 százalék. A héten az S&P 500 részvénykosár további 161 tagja eredményei ismerhetjük meg, a teljesség igénye nélkül kedden a Pfizer, a Ford, az AMD és Starbucks jelent, míg szerdán a Qualcomm, csütörtökön a Royal Caribean Cruises számait ismerhetjük meg. A reflektorfény mégis a piaci kapitalizáció alapján legnagyobb amerikai vállalatnak jár: az Apple csütörtöki piaczárását követően publikálja friss eredményszámait. Az öreg kontinensről is érkeznek jelentések: a BP, a Volkswagen a Lufthansa, a Shell, A BNP Paribas, az Unicredit, a Vonovia valamint az Infineon számai látnak napvilágot a következő napokban.

Amerikai munkaerőpiaci adat nagyhét van: a szerdai ADP adat után pénteken érkeznek a részletes áprilisi statisztikák, ahol a konszenzus továbbra is erős, de csökkenő ütemű bővülést vár, miközben a figyelem a bérdinamika alakulásán lehet.

Fontosabb adatok – mi várható?

- EU

Az európai gazdasági aktivitásban erős divergencia rajzolódott ki az áprilisi beszerzési menedzserindex előzetes adatsorából. Míg a feldolgozóipari aktivitás a zsugorodás jeleit mutatja (50 alatti érték), a szolgáltató szektor ehhez képest erőt mutatott. Várhatóan ezt a képet erősíti meg a napokban érkező végleges adatsor is. - US

Az Egyesült Államokban a FED kamatdöntése mellett az amerikai munkaerőpiaci adatok dominálnak. Emellett érkeznek végeleges PMI adatok érkeznek, amelyek megerősíthetik az előzetes olvasatot. - CN

Kínából is érkeznek PMI adatok, míg a feldolgozóipari aktivitás éppen az emelkedés/csökkenés határát jelző 50-es érték fölött alakulhat, a szolgáltató szektor erősebb képet nyújthat. - HU

Hazai téren csendes napok elé nézünk. Pénteken a kiskereskedelmi forgalom és az ipar termelés márciusi alakulásáról kapunk friss jelzést a KSH-tól.

A hét eseményei

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.