Miért nem estek májusban a vezető részvényindexek?

Bár április végén már gyülekeztek a viharfelhők az amerikai és a globális részvényindexek felett, végül a sokak által várt 10-15 százalékos esések elmaradtak. Sőt, a hónap végére a vezető globális részvényindexek szinte mindegyike pluszban zárt. Az esés nem a részvénypiacon jött, hanem ahogy február és április között is, a vezető indexeken kívüli túlfűtött instrumentumokban, ezúttal a kriptodevizák szegmensében. De miért? Erről szól a mostani írás.

Nem jött az esés

Visszatekintve az idei májusi részvénypiacra, engem nagyon meglepett a vezető részvényindexek stabilitása, a három komolyabb esési kísérlettel szemben mutatott teljes rezisztencia. A vezető részvényindexek semmit sem tudtak esni ebben a májusi hónapban, annak ellenére, hogy április végén és május elején már több feszültséget mutató jelzés is érkezett.

Először nézzük meg néhány jelentősebb részvényindex 2021. április 30. és 2021. május 28. közötti teljesítményét:

Leszámítva a Nasdaq-100 másfél százalékos mínuszát, csupa pluszos teljesítményt látunk. Alapjaiban megmaradt a tavaly november óta tartó alapmintázat, nevezetesen az, hogy a hagyományos részvények erősebbek a technológiai papíroknál, illetve az, hogy az európai indexek tartják a lépést az amerikaiakkal. Újdonságként erőre kapott a 2021-ben eddig gyengélkedő két vizsgált ázsiai index.

Hat héttel ezelőtt árgus szemekkel figyeltem a részvénypiacokat, mert úgy éreztem, hogy ha az április utolsó hetében közzétett komolyabb gyorsjelentésekre, illetve az április 29-i Fed-ülésre nem indulnak meg felfelé, akkor esély lehet egy komolyabb korrekcióra. Amely akár a 200 napos mozgóátlagokig lekergeti az indexeket. Erről még április 21-én írtam:

Óvatos pesszimizmusom főbb okai az alábbiak voltak:

- A vezető szentiment felmérések (például AAII) többéves csúcsoptimizmust mutattak.

- Többhetes begyorsuló felfelé történő indexmozgást produkált az S&P 500 index, ami egy hosszabb hatalmas emelkedésnek igen gyakran a legvégső szakasza. Ennek a túlfűtöttségnek a jele volt az, hogy az S&P 500 képtelen volt a 20 órás mozgóátlaga alá esni. Hasonló karakterisztika 2018. januárjában és 2020. augusztusának a végén hirtelen heves eséshez vezetett.

- Mániákus hónapokon voltak éppen túl a kriptovaluta piacok szereplői. Egy félév alatt sikerült 2 000 milliárd dollárral növelni az összesített kriptovalutapiaci kapitalizációt. Figyelmeztető jelzésként értékeltem, hogy 2017 végén és 2018 elején kéz a kézben történt meg a globális részvénypiacok és a kriptovaluták akkori emelkedésének végső szakasza és az azt követő hirtelen erős zuhanás.

- Április utolsó hetében azt láttam, hogy az amúgy megkérdőjelezhetetlenül extraklasszis big-cap tech gyorsjelentésekre sem tudott már érdemben vevő érkezni, amit az előzőekhez hasonlóan túltöltődési, túlfeszítettségi jelzésként értékeltem.

A nagy emelkedésben egy komolyabb, 10-15 százalékos korrekciót vártam május első három hetére, és azt, hogy egyes indexek a 200 napos mozgóátlagokat tesztelik majd. És bár több érdemi kísérletet is tettek a részvénypiacok egy nagyobb esés elindítására, végül nemhogy a vaskosabb esés nem következett be, de még pluszban is zárt az indexek döntő többsége májusban.

Mi állt a háttérben?

Miért nem estek májusban a vezető részvényindexek? Honnan van meg a részvénypiacokban az erő a szinte töretlen emelkedésre?

Ahhoz, hogy ez a részvénypiaci emelkedő trend megforduljon, alapvetően két dologra van szükség. Egyrészt valamilyen befektetői átértékelést elhozó esési katalizátorra, másrészt valamilyen alternatív befektetési lehetőségre, amibe a részvénypiacról kivett pénzeket át lehet csoportosítani.

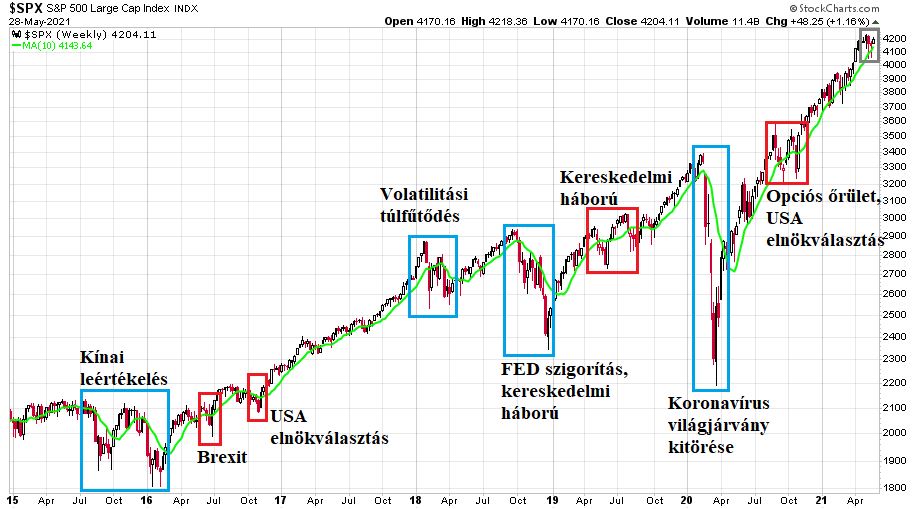

Nézzük meg az esési katalizátorokra koncentrálva az S&P 500 index grafikonját 2015. január 1. és 2021. május 28. között heti gyertyákkal, logaritmusos skálázással és lime színnel mutatva az 50 napos (az ábrán 10 hetes) mozgóátlagot:

Jól látható, hogy az elmúlt hat és fél év jelentős részében a vezető amerikai index úgy ment fel, hogy az 50 napos mozgóátlag, mint egyfajta felfelé terelő trend hajtotta. Az időszak alatt négy komolyabb esés (kék téglalapok) és négy érdemi korrekció (piros téglalapok) következett be. Mind a nyolc esetben megnevezhető volt valami érdemi esemény, ami a befektetőket elkezdte kiterelni a részvénypiacról, mint egyfajta fundamentális eladási katalizátor. Ezt erősítette fel aztán a rengeteg algoritmikus és chartalapú piaci szereplő miatt az 50 napos mozgóátlag elesésénél a sell orderek által generált momentumalapú eladási katalizátor.

Az ábra jobb felső sarkában szürke téglalappal jelölt mostani május folyamán is találhatott volna magának a piac híralapú eladási katalizátort Janet Yellen amerikai pénzügyminiszter kamatemelési elmélkedése és a május közepén közzétett áprilisi amerikai inflációs adatok kapcsán.

Ezek a negatív hírek azonban csak arra voltak elegendőek, hogy az S&P 500 index kétszer tesztelje saját 50 napos mozgóátlagát (narancssárga vonal), ahogyan az a vezető amerikai index idei napi gyertyás grafikonján látható:

Érdekes látni, hogy a 2021-ben eddig hátunk mögött hagyott 103 kereskedési nap során mindössze háromszor zárt a mozgóátlag alatt az S&P 500 index. Mindhárom ilyen esetben hatalmas emelkedő nap jött másnap.

Óriási jelentősége lesz ennek az S&P 500 index 50 napos mozgóátlagnak az előttünk álló hónapokban. Ikertestvéri módon hasonló a kép a német piacon is, annyi különbséggel, hogy itt csak két zárás volt idén a narancssárga vonallal jelölt 50 napos mozgóátlag alatt (DAX index 2021-es napi gyertyás grafikon):

Az 50 napos mozgóátlagok tehát kitartottak a kisebb eséseket generáló hírekre, érdemi momentumalapú eladási hullám el sem indulhatott májusban.

Merőben más a helyzet a kriptodevizák piacán, ahol az 50 napos mozgóátlag (narancssárga vonal) a bitcoin esetében április közepén elesett, majd májusban jött is egy gyors 50 százalékos esés (idei napi gyertyás bitcoin chart május 28-ig):

A kriptovalutáknál érdemes megemlíteni azt, hogy a globális részvénypiacokról jelentékeny, több tízmilliárdnyi, sőt akár százmilliárdos nagyságrendű spekulatív tőke távozott erre a piaci szegmensre 2021 februárja és áprilisa között. Ennek jelentősége májusban mutatkozott meg igazán: a részvénypiacon a januári és februári eseményekhez képest jóval kevesebb volt a feszített pozíció, a kriptovaluta-piacon pedig pont májusra alakult ki döbbenetes túlfűtöttség. Erre jöttek eladási katalizátorként rossz hírek a kínai és amerikai hatóságoktól, illetve az egész szegmens új „főatyamesterétől”, Elon Musktól. Ezt pedig kicsivel később követte a bitcoin chartján is jól megfigyelhető momentumalapú eladási katalizátorok sora.

Ennek köszönhetően a teljes kriptovalutapiaci kapitalizáció mindössze 12 nap alatt, a május 12-i élete csúcsát jelentő 2,485 milliárd dollárról május 24-re 1,397 milliárd dollárra esett. Ez a 44 százalékos zuhanás több mint ezermilliárd dollárral csökkentette ennek a piaci szegmensnek az értékét.

Vagyis a májusi vaskos esés a részvénypiacok helyett az elmúlt egy évben önmagát egyfajta extra kockázatos eszközosztályként kinövő kriptovaluták esetében következett be. Az innen távozó pénzek egy része pedig jó eséllyel a részvénypiacot is támaszthatta, tekintve, hogy sokan úgy érezhették, más alternatíva jelenleg nincs, a kötvénypiaci befektetések értékőrzési esélyét a jegybankok 2020 márciusában végleg felszámolták.

Van még két olyan faktor, amit a májusi részvénypiaci esés elmaradásának okai között kell említenünk. Az egyik az amerikai vállalati sajátrészvény-vásárlások újbóli felerősödése az idei évben. A rekordösszegű, május 7-ig 504 milliárd dollárra rúgó bejelentésről egy hete írtam.

Ez hatalmas támasz a részvénypiacnak, és kiemelten az S&P 500 indexnek.

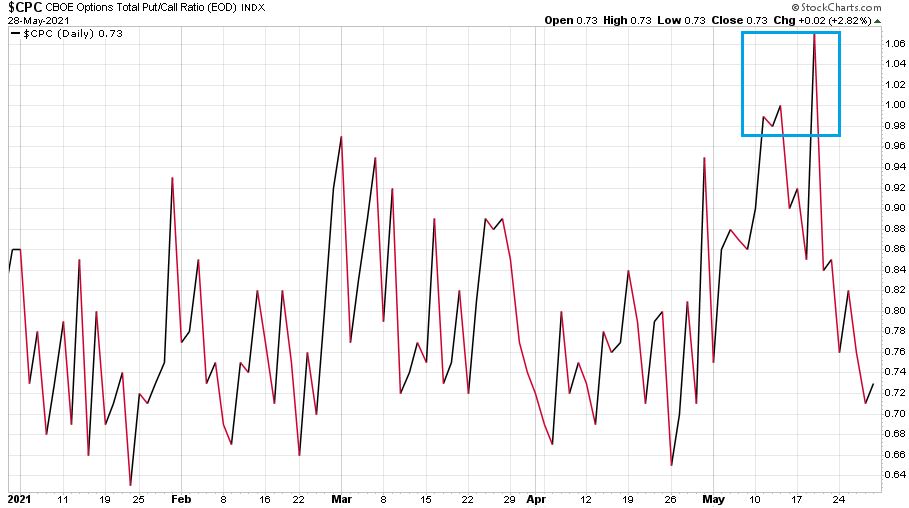

A másik faktor, pedig a 2020-as év nyarát és az idei év első négy hónapját jellemző befektetői optimizmus jelentős lecsökkenése. Ennek egyik jele az, hogy az opciós piacon az idei négy legmagasabb értékű napi put-call arány mind májusban volt, ahogyan az ábrán kék téglalappal jelölve ez látható (CBOE put-call arány 2021. január 4. és május 28. között):

Ebből arra következtethetünk, hogy a megelőző hónapokhoz képest az opciós piac kifejezetten pesszimistává vált május közepére (Összességében azért ezek az egy körüli értékek még nem nagyon pesszimisták évtizedes összevetésben).

A másik markáns változás az AAII szentiment felmérésében következett be. Az alábbi ábrán a hetente végzett felmérésen zöld vonallal látható az optimista, még piros vonallal a pesszimista befektetők aránya 2020. július 2. és 2021. május 27. között:

Bár a pesszimisták aránya továbbra is alacsony, az optimisták aránya az elmúlt három hétben a 2021-es mélypontra és a hosszú távú 34 éves átlag alá esett.

Hát valahogy így nem tudtak esni a vezető részvényindexek most májusban. Számomra három tanulsága van ennek a dolognak a nyári hónapokra vonatkozóan:

- Az egyik az, hogy egy esetleges piaci fordulat legnagyobb katalizátora a Fed kommunikációjának a megváltozása lehet, ezért még a szokottnál is nagyobb figyelemmel kell kísérni az amerikai jegybanki kommünikéket.

- A másik az S&P 500 index 50 napos mozgóátlagának kiemelt jelentősége.

- A harmadik pedig a hó közepén érkező amerikai inflációs adatok, ennek a környékén szerintem mindig fog jönni kisebb-nagyobb turbulencia a részvénypiacokra.

(A cikk először a Portfolio.hu-n jelent meg, 2021. május 31-én. Címlapkép: nem tudtak esni a vezető részvényindexek most májusban, forrás: ShutterStock)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.