Megtaláltuk 2021 tavaszának ikertestvérét?

Sok paraméterében egészen erős hasonlóság figyelhető meg a 2018 eleji és a mostani tőkepiaci helyzet között. Azt az időszakot is több mint egyéves, két erős emelkedő hullámmal járó részvénypiaci bika előzte meg. Akkor is megtörtént, hogy hónapok alatt 5-6-szorosára emelkedett a kriptodevizák összesített piaci kapitalizációja. Akkor is csúcson volt a befektetői optimizmus. Ha továbbra is követi a 2018 eleji mintát az S&P 500 index, akkor képben lehet egy a 200 napos mozgóátlagig tartó korrekció.

Déjà vu?

Nézegetve az elmúlt hetek tőkepiaci eseményeit, könnyen lehet olyan érzése a piacot szemlélő befektetőnek, hogy a jelenleg „vetített filmet” már látta valamikor korábban. És itt nem a 2000 februári-márciusi eseményekre kell gondolni, bár analógia (a nyilvánvalóan erős különbségek mellett) van bőven az ezredforduló és napjaink történései között. A sok szempontból már-már ikertestvéreket idéző hasonlóság a 2018 januárjával és az azt megelőző hónapokkal összevetésben mutatkozik meg.

A mai írás elsősorban ezekkel a döbbenetes hasonlóságokkal kíván foglalkozni. Azért érdemes a 2018 eleji történésekkel kiemelt figyelemmel foglalkozni, mert az akkor január végén kialakuló globális indexcsúcsok az amerikai piacot leszámítva sok esetben a tavalyi év novemberéig áttörhetetlen ellenállásnak bizonyultak. És nemcsak az indexeket kell az analógia szempontjából itt vizsgálnunk, hanem a 2017 és 2018 fordulóján kialakuló első nagy globális kriptodeviza mániát is.

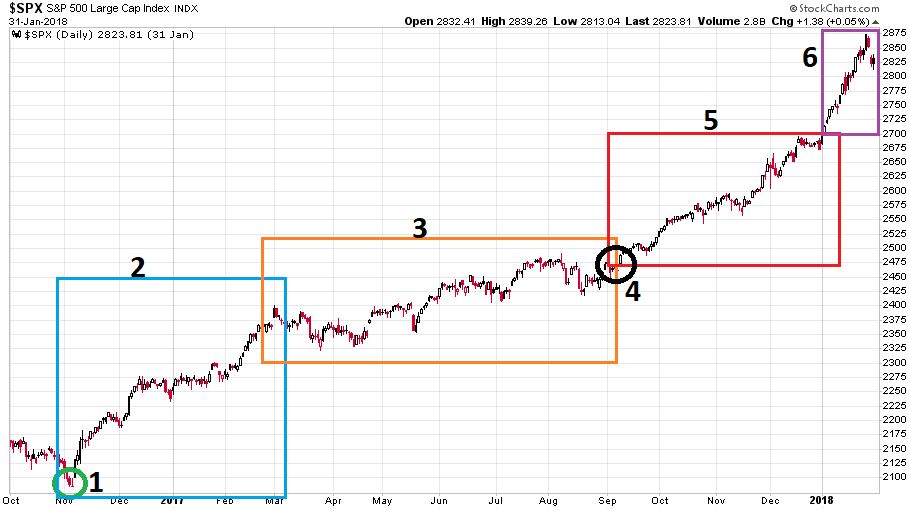

Kezdetnek nézzük meg az S&P 500 indexet 2016. október 3. és 2018. január 31. között napi gyertyákkal, ami így mutat:

Az ábrán jelölt hat esemény magyarázata a következő:

- Zöld karika (1. számmal jelölve) bal oldalon alul: Donald Trump elnökké választása. A megelőző extra negatív szentiment az egyik pillanatról a másikra elillan.

- Kék téglalap (2. számmal jelölve): Elkezdődik a több hónapon át tartó, szinte korrekció nélküli emelkedés.

- Narancssárga téglalap (3. számmal jelölve): A nagyon erős bikapiacon rengeteg a lemaradó, ezért nincs érdemi lefelé korrekció, egész 2017 tavaszát és nyarát felfelé oldalazással tölti az index.

- Fekete karika (4. számmal jelölve): Hosszú hónapok huzavonája után zöld utat kapnak Donald Trump adócsökkentési tervei.

- Piros téglalap (5. számmal jelölve): A továbbra is jelentékeny számú lemaradó nem tud tovább várni valamilyen nagyobb korrekcióra, ezért az élete csúcsán hónapokon át húzni kénytelen felfelé az S&P 500 indexet.

- Lila téglalap (6. számmal jelölve): A 2018-as év eleje a még mindig lemaradók kínját pokolivá teszi, akik majdnem négy héten át a 20 órás (!) mozgóátlag által felfelé kergetve széttépik a vezető amerikai indexet (is).

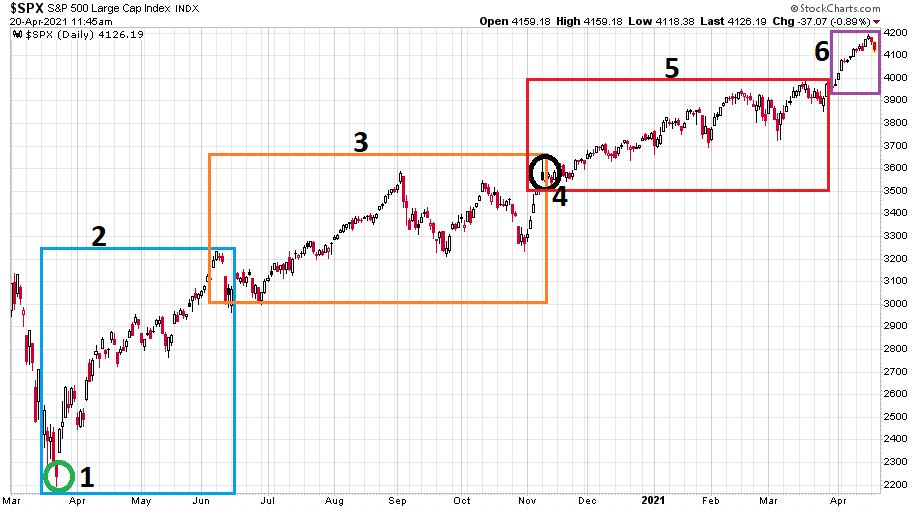

Ezután pedig nézzük meg most az S&P 500 index elmúlt nagyjából 14 hónapját 2020. március 2. és 2021. április 20. között:

Az ábrán jelölt hat esemény magyarázata a következő:

- Zöld karika (1. számmal jelölve) bal oldalon alul: A FED bejelenti a „limitek nélküli” pénznyomtatást 2020. március 23-án. A megelőző extra negatív szentiment az egyik pillanatról a másikra elillan.

- Kék téglalap (2. számmal jelölve): Elkezdődik a több hónapon át tartó, szinte korrekció nélküli emelkedés.

- Narancssárga téglalap (3. számmal jelölve): A nagyon erős bikapiacon rengeteg a lemaradó, ezért nincs érdemi korrekció, egész 2020 nyarát és az ősz nagy részét felfelé oldalazással tölti az index.

- Fekete karika (4. számmal jelölve): A Pfizer pozitív értelemben totálisan sokkolja a világot koronavírus elleni vakcinájának harmadik fázisú klinikai tesztjének előzetes 95 százalékos hatékonyságot mutató eredményeivel.

- Piros téglalap (5. számmal jelölve): A továbbra is jelentékeny számú lemaradó nem tud tovább várni valamilyen nagyobb korrekcióra, ezért az élete csúcsán hónapokon át húzni kénytelen felfelé az S&P 500 indexet. (Eközben hatalmas rotáció zajlik a technológiai részvényekből az „újranyitási” részvényekbe.)

- Lila téglalap (6. számmal jelölve): A 2021-es március vége és április eleje a még mindig lemaradók kínját pokolivá teszi, akik három héten át a 20 órás (!) mozgóátlag által felfelé kergetve széttépik a vezető amerikai indexet (is).

A két eseménysor és az általuk megrajzolt S&P 500 index ikertestvér mivolta valahogy így néz ki. Természetesen sok különbség is van a két időszak között, ám a történések alapsémája ugyanaz. 2016 végétől 2018 elejéig alapvetően „békeidőszak” volt a világban, míg a 2020 márciusa és 2021 áprilisa közötti időszak egy „háborús hangulatú” tőkepiacot hozott. Ezért is jóval nagyobb a mozgások terjedelme az esetek többségében az aktuális ábrán.

Mindkét esetben volt egy pesszimista alapszcenárió (Donald Trump megválasztása és a világjárvány kitörése), ami rengeteg, részvényekben alulpozícionált piaci szereplővel a fedélzeten egy masszív rallit tudott indítani. Ebben a ralliban nem tudott érdemi korrekció jönni, csak a heves emelkedést valamelyest lenyugtató, felfelé oldalazó korrekció. Ekkor olajként a tűzre érkezett egy-egy esemény (Trump adócsökkentései, illetve a Pfizer-BioNTech vakcinahír) ami az élete csúcsán lévő indexeknél kényszeredett vételi döntésekbe kergette bele az addigi, korrekciót a pozitív hír után tovább várni már nem képes lemaradókat. A lemaradási hullám végén pedig mindkét esetben jött a shortosokat és a bikapiaccal még mindig hadilábon álló intézményeket pergőtűzként büntető 20 órás mozgóátlag húzás.

A 20 órás mozgóátlag felfelé kergetése, amely 2018-ban a trendet lezárta, január 2. és január 29. között 19 kereskedési napon át tartott. A mostani időszakban március 26. és április 16. között pedig 15 kereskedési napon át.

Mi a helyzet a kriptopiacon?

A következő megrázó hasonlóság 2017 és 2018 fordulója és napjaink piaca között a globális részvénypiaci száguldás mellett zajló kriptopiaci szárnyalás. Az alábbi ábrán az ethereum árfolyama látható heti gyertyákkal 2017. január 2. és 2021. április 20. között:

A zöld téglalap a 2017-es és 2018 elején lezáruló elképesztő emelkedést mutatja, míg a kék téglalap az aktuális ikertestvért, a 2020-as és 2021-es mennybemenetelt.

Még szemléletesebb a kriptodevizák kétszeri elszabadulásáról az alábbi ábra, amely a teljes „coin-piac” kapitalizációját mutatja 2017 júniusa és 2021 áprilisa között:

A narancssárga oszlopok mutatják a 2017 végi és a 2020 végi, 2021 eleji sokszorozó növekedést. A 2017-es szeptember végi 142 milliárd dollárról nem egészen négy hónap nőtt hatszorosára az összes kriptodeviza értéke a 829 milliárd dolláros akkori csúcsig. Most a 2020 október végi 396 milliárd dolláros összérték ment fel öt és fél hónap alatt az öt és félszeresére az eddigi 2 259 milliárd dolláros csúcsig. A mostani körben ez majdnem 2 000 milliárd dolláros piaci kapitalizáció növekedést jelent. Az egy dolog, hogy ennek egy jelentékeny része a bitcoinban következett be, ám

A SOK SZÁZMILLIÁRD DOLLÁROS ÚJABBNÁL ÚJABB COINTEREMTÉS LASSAN MÉLTÓ ELLENFELE LESZ A FED PÉNZNYOMTATÁSÁNAK.

Immár nemcsak IPO-kon és SPAC-okon keresztül próbálják kielégíteni a globális karanténlakosság extrém módon megnövekedett igényét sok százmilliárd dollárnyi, gyorsított ütemű új részvény teremtésével, hanem van bőséggel újabb és újabb kriptotermék is. A jegybanki pénznyomtatásra így egyszerre részvénynyomtatás és „érmeteremtés” a válasz.

Megint dúl az optimizmus

Az igen ritkán látható módon felfokozott állapotban lévő lakosság és általában a teljes tőkepiac mindeközben olyan optimista az elkövetkező hónapokkal kapcsolatban, mint amilyen talán egyszer volt az egész 2010-es években. És már ki is lehet találni, hogy mikor volt ez az időpont: 2018 januárjában. A következő ábrán az AAII hetente végzett befektetői szentiment felmérésének az eredménye látható 2016. januárja és 2021 áprilisa:

Az egész öt és fél éves időhorizonton mindössze kétszer tudott az optimista arány nyolchetes átlaga az 50 százalékos szint közelébe emelkedni, és ezzel egyidejűleg a pesszimista befektetők nyolchetes átlagos aránya 25 százalék alá esni: 2018 januárjának végén és most.

Konklúzió

Az írás végére már csak egy kérdés maradt, hogy mi a fent leírtakból a konklúzió? Nem kérdés, az itt látottakból az, hogy a piac egészen komoly mértékben felfokozott állapotban van. A túlfűtöttség mellé pedig nagyon sok a járvánnyal kapcsolatos bizonytalanság, és a pénzügyi naptár is erős az előttünk álló másfél hétben. Jön az összes komoly gyorsjelentés és a jövő szerdai FED ülés is. Nem a magabiztos előrejelzések időszaka ez.

ÉRDEMES TALÁN EMIATT IS EGY PILLANATRA A VISSZAPILLANTÓ TÜKÖRBE NÉZNÜNK, ÉS MEGVIZSGÁLNUNK AZT, HOGY MI TÖRTÉNT A 2018 ELEJI, SOK PARAMÉTERÉBEN A MOSTANIHOZ NAGYON HASONLÓ IDŐSZAK UTÁN.

Az alábbi ábrán az S&P 500 index látható napi gyertyákkal 2017. szeptember 1. és 2018. június 30. között (lime szín jelöli a 200 napos mozgóátlagot):

Az akkor január 26-án kialakuló élete csúcsa után az S&P 500 index 10 nap alatt visszazuhant a 200 napos mozgóátlagig, ami 11,8 százalékos esést jelentett.

Egy hasonló léptékű korrekció most is benne van a pakliban. Ha az S&P 500 index nem tud új csúcsra emelkedni április hátralévő kereskedési napjaiban, akkor a jelenleg 3.615 ponton húzódó 200 napos mozgóátlag lehet a kulcsszint.

(A cikk először a Portfolio.hu-n jelent meg, 2021. április 21-én. Címlapkép: a New York-i tőzsde ikonikus épülete, forrás: Paul Giamou/Aurora/Getty Images.)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.