A félisten kinyilatkoztatott: a kockázat a buborék, nem fordítva

Nem lenne buborék a piacon?

Nem azt mondta persze Marko Kolanovic, a JPMorgan szupersztár stratégája, hogy a buborékok nem kockázatosak, hanem azt állítja, hogy a részvénypiacon ő jelenleg nem lát általános buborék szituációt, ellenben az opciókba árazott kockázat elszakadt a részvénypiac valós, megfigyelt volatilitásától. A következtetése: nem a részvénysúlyokat kell csökkenteni, pláne nem a részvénypiac esésére fogadni, hanem a VIX indexet kell shortolni. Arra az esetre, ha valakinek ez utóbbi nem lenne ismerős, alább kitérünk rá, de előbb vessük tekintetünket a prófétára.

Félig ember, félig isten

A Horvátországban született Marko Kolanovic a Zágrábi Egyetemen tanult elméleti fizikát és matematikát, majd a New Yorki Egyetemen szerzett PhD fokozatot elméleti fizikából. Nem buta fiú. Több mint 12 éve vezeti a JPMorgan kvantitatív makro stratégiákkal és derivatív piacok elemzésével foglalkozó csapatát, dolgozott korábban a Bear Sterns-nél, amíg csak szegény Bear Sterns létezett, azt megelőzően pedig a Merrill Lynch derivatív stratégája volt.

A szupersztár státusza már bőven a világjárvány előtt kialakult, sokat szerepel a médiában, és az elképesztő „megint igaza volt” szériái után kezdtek úgy hivatkozni rá újságírók, hogy félig ember, félig isten. Tavaly is fantasztikus éve volt, szinte órára pontosan kijelölte a piac alját, és végig long ajánlásokkal kísérte végig a sokak által szkepszissel figyelt rally-t az új csúcsokra emelkedő amerikai részvénypiacokon.

MA EGYÉRTELMŰEN A LEGJOBBAN FIGYELT PIACI MEGMONDÓ EMBEREK EGYIKE, A TWITTER-EN MAJDNEM 15 EZER KÖVETŐJE VAN. HA Ő MOND VALAMIT, ARRA MA AZ EGÉSZ SZAKMA FIGYEL, VILÁGSZERTE.

Jó év lesz az idei

Kolanovic kifejezetten optimista az idei évre is, úgy véli például, hogy egy új nyersanyagpiaci szuperciklus elején járhatunk – ami azóta történt, amióta mondta, nem cáfolt rá. A részvénypiacon az egyes papírokban látott beteges árazásokat nem tartja a piac egészére nézve mértékadó indikációnak, arra figyelmeztet, hogy ha a legfontosabb technológiai papírok lényegében nem tudtak emelkedni fél éve, ha a pénzügyi szektor papírjai alig küzdötték le a 2020-as eséseket, az energiaszektor pedig hozzávetőleg 25 százalékkal van a tavalyi csúcsai alatt, a nyersanyagok körében látott bull piac dacára, akkor nem indokolt általános részvénypiaci buborékról beszélni. Beszélni pedig sokat beszélnek erről, teszi hozzá.

Egy buborék biztosan van Kolanovic szerint: a VIX a kockázat

A VIX index az S&P 500 részvényindexre kiírt opciókba árazott volatilitást mutatja, tehát lényegében azt, hogy az opciós piac szereplői mekkora volatilitásra, mennyire hektikusan változó árfolyamokra számítanak, ami az S&P 500-at illeti. „Félelemindexnek” is nevezik, hiszen ha megnő, az azzal egyértelmű, hogy a piac egy része, az opciók vevői a volatilitás növekedésére számítanak.

Fontos, hogy ha ezt egy működőképes előrejelző indikátornak tekintjük, ami persze vitatható, akkor az előrejelzési időhorizontja körül-belül egy hónap kellene, hogy legyen, ugyanis csak a 23 napnál hosszabb, és csak a 37 napnál rövidebb lejáratú opciókba árazott volatilitást használják fel az index kalkulálásához, oly módon, hogy azokat lejárat szerint súlyozva, egy állandó, „gördülő” 30 napos hipotetikus opciós lejáratból számítják. Valós időben, valós árfolyamokból.

A VIX valóban kimaradt a nagy piaci jókedvből, új csúcsok ide vagy oda, tartósan magas szinten ragadt, aminek nem feltétlenül az az oka, hogy nagyon sok szereplő vár esést, megugró volatilitást, vagy mert sok szereplő igyekszik fedezni az ehhez kapcsolódó kockázatait – de kétségtelenül ez a legtriviálisabb, legvalószínűbb magyarázat.

A VIX-nek van önmagán túlmutató jelentősége, ugyanis számos kockázatkezelési szisztéma és kereskedési stratégia fontos input adataként is szolgál. Értelemszerűen ezek az algoritmusok kockázatcsökkentést javasolnak, vagy éppen követelnek, amikor a VIX értéke magasabb a szokásosnál, és lehetővé teszik a kockázat növelését, illetve algoritmikus vételeket generálnak, ha a VIX csökken, illetve alacsony szinten van.

A VIX, mint láttuk, egy valós opciós árakból kalkulált mutató, önmagában nem kereskedhető termék, de vannak a VIX index adott jövőbeli időpontjára való fogadásra alkalmas határidős és opciós termékek, tehát a befektetők pozícionálhatják magukat a VIX index alakulására is.

KOLANOVIC ÉPPEN EZT JAVASOLJA, SHORT IRÁNYBAN, TEHÁT A VIX ESÉSÉRE FOGADÓ POZÍCIÓK FELVÉTELÉT LÁTJA CÉLSZERŰNEK. AMIÓTA MONDTA, A VIX UGROTT IS EGYET, FELFELÉ, AZAZ MÉG JOBB BESZÁLLÁSI LEHETŐSÉGET KÍNÁL…

Könnyen igaza lehet, megint – de ha nem, akkor nagyon nem

Tulajdonképpen minden együtt áll ahhoz, hogy a félistennek újra igaza legyen. Valószínű, hogy az árazott volatilitás és a részvénypiaci szentiment nem fog tartósan széttartani. Kolanovic azt mondja, az árazott volatilitás megy majd a részvénypiac után. Ha így lesz, az újabb és újabb vételeket fog generálni a részvénypiacon is, ez pedig segíti majd a VIX további csökkenését, és így tovább. Kolanovic szerint a VIX a „fair” értéke 5-6-szorosán forog.

Ez azonban a nagyon nagyok játéka, a nagyon nagyok nagyon veszélyes játéka. A földi halandó befektető, aki a részvénypiacra, vagy egyes szegmenseire optimista, az jobban teszi, ha megveszi a részvényeket, szektorokat, indexeket, a VIX shortolását pedig meghagyja a félisteneknek. 2018 elején nem egyszerűen súlyos veszteségeket okozott sokaknak a VIX hirtelen kilövése, hanem a VIX esésére játszó komplett termékek mentek a kukába emiatt.

Mindenesetre Kolanovic van annyira fontos játékos, hogy egy ellenkező irányú spirálhoz is hozzá tud járulni. Ahogy jó eséllyel lefelé is meg tudja lökni a VIX határidős termékeit, amennyiben esetleg őt követve növeli meg kellően sok hedge fund a nyitott kötésállományát ebben a termékben, az fokozza a bajt – ha ezúttal véletlenül mégsem lenne igaza.

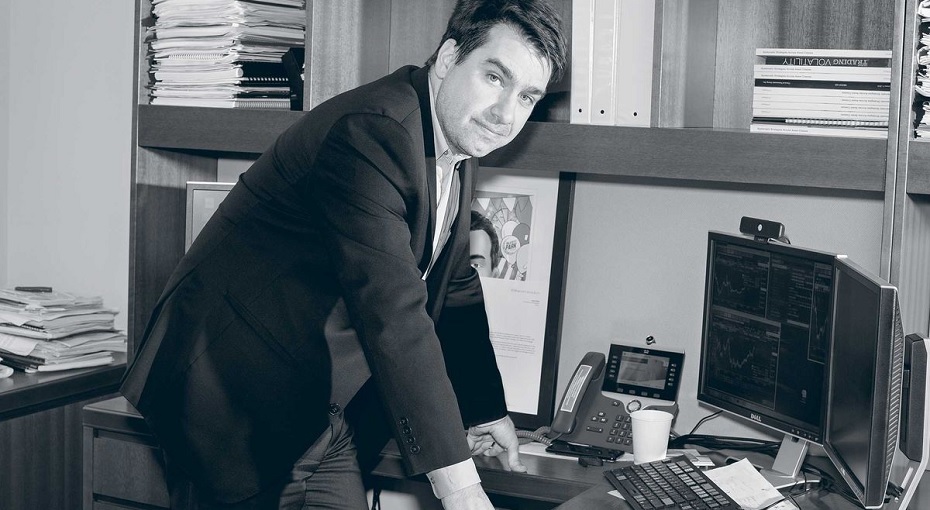

( Címlapkép: Marko Kolanovic ma egyértelműen a legjobban figyelt piaci megmondó emberek egyike, forrás: Adrienne Grunwald / Bloomberg)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.