Gyerekek, könyörgöm, akasszuk fel!

Egy shortos befektetői ajánlás volt az a múlt héten, amit az elmúlt hónapokban megtollasodott és jelenleg végtelen önbizalommal bíró fiatal befektetői réteg kvázi hadüzenetként fogott fel. Válaszlépésként a Gamestop részvényeit négy nap alatt 40 dollárról 380 dollárig kergették fel. De itt nem állt meg a történet, hajtóvadászat indult minden olyan papírban a medvék ellen, ahol túl sok volt a short. Nekem erről egy 1947-es magyar film híres jelenete jutott az eszembe.

Shortos befektetők elleni hadüzenet

A „Valahol Európában” című filmet 1947-ben forgatták, Radványi Géza rendezésében. A film a második világháború idején játszódik. Szereplői árván és otthontalanul kódorgó gyermekek, aki bandákba verődve járják az országot és úgy élnek túl, ahogy tudnak. A film ikonikus jelenete a következő:

https://youtu.be/KaUPuuZ_w1Q

Ez a filmjelenet egy példa nélküli eseménysor kapcsán jutott az eszembe, ami az Egyesült Államok részvénypiacán zajlik napjainkban. Főleg fiatal befektetők egyesült erővel és hatalmas közösségi médiaháttérrel elképesztő medvevadászatot rendeznek az agyonshortolt, relatíve kisebb piaci kapitalizációjú papírokban. Részvények tömkelegében kerítették be úgy a shortosokat, ahogyan az a Tilray esetében egyedileg történt két és fél éve:

Gamestop a reddites fórumozók fókuszában

A mostani történet középpontjában a Gamestop nevű videojáték, gaming és fogyasztói elektronika bolthálózat áll, amely 5 500 boltot üzemeltet főleg az USA területén. Egy klasszikus hagyományos típusú biznisz, ami sok befektető szerint halálra van ítélve az aktuális online platformokra átterelődő értékesítési trendek következtében. Ez a világkép tökéletesen meg is jelent a részvény kereskedésében 2016 és 2020 eleje között. A Gamestop heti gyertyás grafikonja így mutat 2016. január 1. és 2020. december 31. között:

A zöld nyíl mutatja azt a 25 dollárról 3 dollárig történő zuhanást, ami egyrészt egy masszívan emelkedő részvénypiaci környezetben zajlott le, másrészt pedig még a koronavírus sem kellett hozzá, mint sokkoló külső körülmény. A részvénytársaság túlélési esélyeit komoran látó befektetők egyre több short pozíciót vettek fel emiatt a papírban. Ennek is köszönhető bizonyos részben az a karakteres emelkedés, ami a tavalyi év utolsó hónapjaiban következett be (kék téglalap).

Ugorjunk egy picit az időben és nézzük meg immár napi gyertyákkal a 2020. július 1. és 2021. január 21. közötti időszakot:

A narancssárga téglalap mutatja a tavaly szeptember és az idei január közepe között eltelt négy és fél hónapot, amikor az általánosan jó piaci hangulatnak és az egyre feszítettebb shortoknak köszönhetően 6 dollárról 20-22 dollár közé emelkedett az árfolyam. Itt kezdődtek a drámai események, ugyanis a január 13-i szerdán a kereslet-kínálati törvények alapján félelmetesen rossz pozícióban ülő shortosok napon belül 90 százalékkal kergették fel az árfolyamot. Ekkor derült ki, hogy a 70 millió darabos részvényállományból 71 millió darab már beshortolásra került. Nem elírás. Kevés túlzsúfoltabb ügyletet lehetett látni idén januárban a piacon:

Andrew Left Gamestop-os jóslata most nem jött be

Az események egy héttel ezelőtt, a január 21-i csütörtökön gyorsultak föl. Ekkor érkezett meg a piacra Andrew Left, a Citron Research vezetője, és egy konferenciahívásban beszámolt arról, hogy befektetési társasága short pozícióban van a Gamestop részvényekből. Az akkor aktuális 40 dolláros szintről 20 dollárra várta az árfolyamot, mert véleménye szerint fundamentális alapon hihetetlenül túlértékelt a részvény.

A történtek megértéséhez fontos, hogy először tisztázzuk azt, hogy ki is Andrew Left és furcsa piaci szereplőként az ő elemző entitása, a Citron Research?

Andrew Left és a Citron korábbi sikeres befektetései

Andrew Left egy piacszerte ismert shortos mentalitású befektető, aki túlértékelt, ellentmondásos, illetve valamit titkoló részvénytársaságokat keres. Az ezekről rendelkezésre álló publikus adatok alapján végez társasága elemzéseket és shortos tanácsokat ad ki. Aki bízik bennük, az ilyenkor komoly áresésben reménykedhet és sikeres ajánlás esetén ebből profitálhat. És a rendelkezésre álló információk alapján Left és a Citron nem végezte rosszul a dolgát a 2010-es években annak ellenére sem, hogy karakteres bikapiac jellemezte a teljes dekádot. Néhány adat róluk:

- A Wall Street Journal 111 darab Citron short ajánlást elemzett ki 2011 és 2014 között, melyek során a vizsgált részvények átlagosan 42 százalékot estek (ne felejtsük, hogy ebben a műfajban az esés a siker) egy év alatt. Az ajánlások közül 90 esett, míg 21 emelkedett ezen az időhorizonton.

- Különösen sikeres volt Left és a Citron a kínai részvényekkel. Eddig 18 kínai részvényre adtak eladási/short ajánlást, amelyből 16 esett is. Ezek közül 15 legalább 70 százalékot zuhant.

- Left életének legsikeresebb ajánlása a Valeant gyógyszergyártó volt, amit az árbevételei inflálásával gyanúsított meg. Az akkoriban legértékesebb kanadai vállalat részvényei a 200 dollár feletti szintekről 9 dollárig estek.

Természetesen volt bőven a rossz ajánlásokból is.

Semelyik sem fogható azonban a nem egészen egy héttel ezelőtti Gamestop-shortajánláshoz. Left 40 dolláros áron ajánlotta eladásra/shortolásra a papírt azzal a felhanggal, hogy 42-es EV/EBITDA mutató mellett forognak a részvények és a 4-es érték lenne a normális.

Milyen hibát követett el Left Gamestoppal?

Véleményem szerint ezzel az ajánlással Left óriási hibát követett el, és még akkor is ezt mondanám, ha azonnal leesett volna a részvényár. Ugyanis egy akkoriban (ez egy hete volt) 3 milliárd dolláros tőkeértékű vállalatra fogalmazta meg az ajánlását, amely összeg a mai, pénzben úszó részvénypiacon az apróbbnál is apróbb pénz. Másrészt a 100 százalékos shortarány elképesztő feszítettséget jelent. A jelenlegi világban szerintem egyedi részvényre shortajánlást megfogalmazni 50 milliárd dollár alatti piaci kapitalizáció, 75 százalék alatti közkézhányad, 10 százalék feletti shortarány és többéves csúcsárfolyam mellett hatalmas felelőtlenség. Az ajánlás pillanatában a Gamestop egy tomboló bikapiacon volt egy kiváló technikai képpel rendelkező, nagy momentumú mozgásban lévő, agyonshortolt mikrovállalat.

Egy normál világban még talán ez a hiba sem vont volna maga után olyan kegyetlen büntetést, ami az elmúlt négy kereskedési napon jött. Andrew Left azonban kihagyott valamit a számításaiból. Éktelen haragra gerjesztett egy olyan társaságot, aki az elmúlt hónapokban Leftnél sokkal nagyobb piaci szereplőket csinált már ki teljes mértékben.

EZ A TÁRSASÁG PEDIG NEM MÁS, MINT EGY A TŐKEPIACRA FRISSEN ÉRKEZETT GLOBÁLIS FIATAL ONLINE KÖZÖSSÉG, AKIK A TELEFONJUKON KÉT APPLIKÁCIÓVAL INDULNAK NAPI SZINTEN RÉSZVÉNYPIACI CSATÁBA, HOGY OTT PÉNZHEZ ÉS ADRENALINLÖKETHEZ JUSSANAK.

A két applikáció egyike a kereskedési platform, a másik pedig a releváns közösségi média platform, ahol azonos időben áll csatasorba világszerte ez a tőkepiaci gyalogság. Ami gyalogság ugyan, de nevezhetjük valahol őket Bernanke, Yellen vagy Powell gyermekeinek is, utalva az évtizedes jegybanki pénzbőségre, ami a tőkepiac jelenleg legerősebb „atomhatalmaként” mögöttük áll. És hiába tekinthetők ők gyalogságnak ezen a csatamezőn, számosságuk és eddigi veretlen mérlegük miatt egy félelmetes igazságosztó gépezetté nőtték ki magukat.

EZ AZ ÚJ BEFEKTETŐI RÉTEG VASTAGON OTT VAN PÉLDÁUL A TESLA ÉS A BITCOIN SZÁRNYALÁSA MÖGÖTT.

Augusztusban még Apple-részvényben is őrületbe tudták kergetni az opciós piacon a kiírókat. Azóta pedig részvényről részvényre mennek tovább vakhittel és az eddigi eredményességgel maximálisan alátámasztott vakhittel lőve fel az égbe az árfolyamokat.

A reddites „WallStreetBets” Andrew Left ellen

Ez a befektetői réteg a múlt hét végén hirtelen felkapta a fejét arra, amit Andrew Left mondott. Egyrészt nem értették, hogy mit beszél ez az öregember (Left ötvenéves most), milyen szavakat vartyog (például EBITDA), másrészt személyes sérelemként és támadásként élték meg azt, hogy ez a „senkiházi boomer” az ő hitviláguk két szegmensét támadja meg egyszerre. Left ugyanis ajánlásával nemcsak a részvénybikát „molesztálta”, hanem egy videójátékos, gaming kiskereskedőt sértett vérig, ami komoly súlyosbító körülmény.

Ami az ezutáni négy kereskedési napon történt (eddig), annak kiemelt helye van a 2008-2009 utáni tőzsdei eseményeket a jövőben majd bemutató gazdaságtörténeti könyveknek. A Teslán, Apple-ön, bitcoinon és még sok más szárnyaló instrumentumon nagyon megerősödött fiatal befektetői réteg szabályos részvénypiaci dzsihádba kezdett a múlt pénteken Andrew Left ellen. Ennek a legfőbb közösségi média platformja a Reddit „WallStreetBets” aloldala volt, ami kétmilliónál is több felhasználóval bír. A dühös kereskedők sokféle módon vegzálták Andrew Leftet ellenséges ajánlása miatt. Személyes adatokat osztottak meg róla a neten, meghekkelték a közösségi média oldalait, ahol fenyegető üzeneteket fogalmaztak meg vele és két gyermekével szemben. Andrew Left teljesen ki is borult ettől és büntetőjogi feljelentéseket tett. Ez a része nagyon szomorú a dolognak.

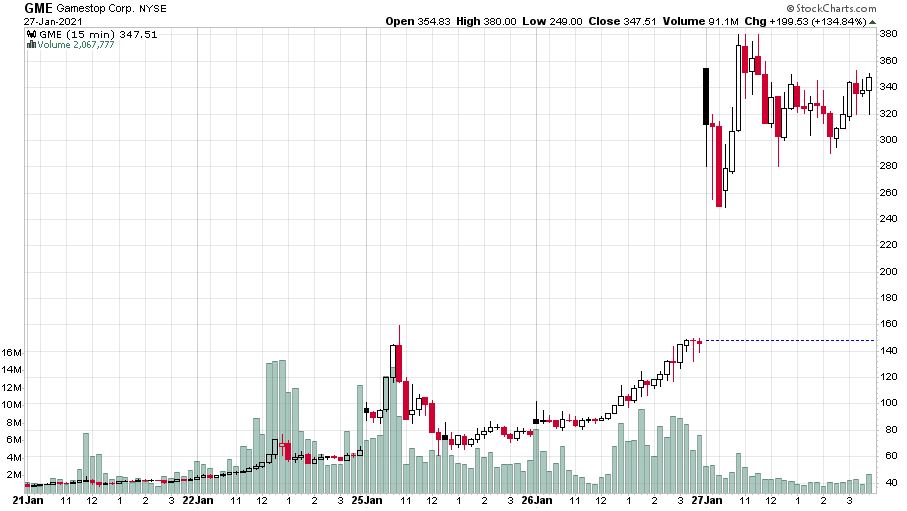

Ami a részvényárfolyammal történt, az pedig nagyon tanulságos. A következő grafikonon a Gamestop látható az elmúlt öt kereskedési napon 15 perces gyertyákkal (alul a forgalom alakulása látható):

Bár Andrew Left azt állítja, hogy pozíciója nagy részét 100 százalékos veszteséggel kizárta még hétfőn 90 dolláros árszint mellett és csak egy menedzselhető részt hagyott meg, ez a dolog teljesen menedzselhetetlenné vált. Már tegnapelőtt piaczárás után jött a 20 dolláros célár helyett a 220, majd tegnap a 380, tűpontosan a feszültség sarokszámaiként. Ezen az eseten látható, hogy a szerdai 347,51 dolláros záróár mellett 800 százalékos veszteséget lehetett négy nap alatt egy rosszul sikerült shorton elszenvedni.

Nem csak a Gamestop került középpontba

A diadalittas fiatal kereskedősereg azonban nem érte be ezzel, hanem az írás kezdetén említett film mottója alapján kereste a következő meglincselhető medvéket és csapott le rájuk kíméletlen haraggal rengeteg papírban ezen a héten. Itt a Gamestophoz hasonlóan a lehetetlen helyzetbe hozott shortosok mellett húzták a papírokat az old-school befektetők által barbár hordának tekintett fiatal közösség tagjai, a robotok és a momentum befektetők. Félelmetes nap volt a tegnapi kereskedés, szinte az összes komolyan megshortolt papírban olyan büntetést mértek a medvékre, hogy azok majd életük végéig megemlegetik azt. A tíz legnagyobbat emelkedő 10 dollár feletti záróárú részvény az alábbi volt:

A tizenegy legnagyobb dollárforgalmú részvény pedig az alábbi volt ezen az ominózus január 27-i napon.

Döbbenetes ábrák ezek napjaink tőkepiaci csatájáról, amelyet a fiatal befektetői réteg Andrew Left elleni bosszúhadjárata indított el és négy nap alatt levadászta az összes olyan részvényt, ahol túl volt szaporodva a medvepopuláció. Ezen „gyerekek, könyörgöm akasszuk fel” mottóra zajló büntetés-végrehajtás példa nélküli a részvénypiaci történelemben. Sok régi vágású piaci szereplő most realizálta igazán, hogy mit jelent a korlátlan pénzbőség világában egy a telefonjaikkal a közösségi médiában összekapcsolt globális befektetői réteg. Itt komoly hedge fundok pusztultak bele az elmúlt napokba.

Félelmetes év ez a 2021 is. Láttunk már sámánt a washingtoni Capitoliumon, most pedig egy tőkepiaci dzsihádnak lehetünk a szemtanúi a leginkább hitetlen befektetői réteggel szemben, akik nem elég, hogy nem rendelkeznek részvényekkel, hanem még shortolják is őket. És még januárnak sincs vége.

Két lehetőség létezik: (Földlakókként) vagy egyedül vagyunk az univerzumban, vagy nem. Bármelyikbe is belegondolni rémisztő.

Imádom ezt az idézetet, ami Arthur C. Clarke legendás sci-fi írótól származik. Van ezzel az újdonsült fiatal befektetői réteggel kapcsolatban is egy ilyen gondolatom. A pénznyomtatás gyermekeiként vagy megmarad a szerencséjük, vagy pedig megbicsaklik valamikor, és a tőkepiaccal szembeni teljes alázathiányért cserébe olyan büntetést kapnak, amilyet Andrew Left nyelt be éppen most. Bármelyik is fog bekövetkezni félelmetes lesz.

Nehéz előre jósolni

A 2020-as év teljesen leszoktatott arról, hogy előrejelzésekbe bocsátkozzak. De fontos megemlítenem, hogy bármikor eddig azt láttam, hogy a részvénypiacon különös kegyetlenséggel elpusztították a medvéket vagy a bikákat, akkor utána nem sokkal belekezdett a piac a másik állatfajta jelképével szimbolizált befektetői csoport elpusztításába is.

Ezen a héten kegyelem nélkül irtják a medvéket. Mindeközben pedig tegnap mínuszba ment az évben az S&P 500 index és a nagyzsetonos asztaloknál egyelőre nincs az a kiváló Microsoft vagy Apple gyorsjelentés, aminek örülni tudnának a befektetők.

(A cikk először a Portfolio.hu-n jelent meg, 2021. január 28-án. Címlapkép: Shutterstock)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.