Egy font hús – Eljött a büntetés ideje, csak a rossz és rosszabb közül lehet választani

Guy Ritchie Úriemberek című filmjének végén a főszereplő kemény büntetést szab ki a rivális gengszterre, akinek ki kell vágnia magából egy font húst. Nagyon hasonlónak látom az inflációs adat június 10-i közzététele után most a Fed helyzetét is. A jelenlegi inflációs helyzet kezelésénél már nem állnak rendelkezésre fájdalommentes megoldások. Az eddig részleges kegyelmi kényszerképzetben élő részvénypiac is kőkeményen kezdi az elmúlt napokban felfogni a helyzet súlyát.

Guy Ritchie filmjeinek valamely ikonikus jelenete másfél éven belül immár másodszor késztet arra, hogy a bennük rejlő analógiákat felhasználva írjak a tőkepiac valamely jelenségéről. Tavaly februárban a Blöff pisztolyok közötti hatalmas különbséget bemutató jelenete ihletett meg az akkori mémrészvényőrület csúcsán. Miszerint a sztori végén majd nagyon nem lesz mindegy, hogy valakinek a kezében Sivatagi Sas .50 vagy egy Replica lesz-e.

Most pedig az Úriemberek című film egyik zárójelenete szolgáltatja a tőkepiaci analógiát. A film végén a Matthew McConaughey által játszott főszereplő kemény, de nem megérdemeletlen büntetést mér ki az egész történet során rettenetesen tiszteletlenül viselkedő, és számára tömérdek kárt okozó rivális gengszterre. A büntetés nem anyagi része az, hogy a büntetett félnek ki kell vágnia magából egy font (453 gramm) húst. Egyfajta jóvátétel gyanánt. Ha erre nem hajlandó, akkor azt megteszi a főszereplő Nyuszinak nevezett, egy nyuszira semmiben sem hasonlító embere. A közel négyperces jelenet itt látható:

A finomabb lelkű olvasóktól itt elnézést kérve (szerencsére csak szóban hangzik el a filmben a büntetés) ezen jelenet említéséért, nekem egyre gyakrabban jut az eszembe ez a filmjelenet az aktuális inflációs helyzet és a globálisan az elmúlt 13 évben folytatott monetáris politika kapcsán. Tavaly ilyenkor még kordában lehetett volna tartani a helyzetet, de helyette az infláció átmenetiségéről szólt a mantra.

Idén pedig egészen a június 10-i amerikai inflációs adat közzétételéig, hogy tetőzik. Az elmúlt napokban viszont odáig jutottunk, hogy az amerikai monetáris döntéshozók megkapták a maguk büntetését az inflációtól. Valahonnan „ki kell vágniuk magukból egy font húst”.

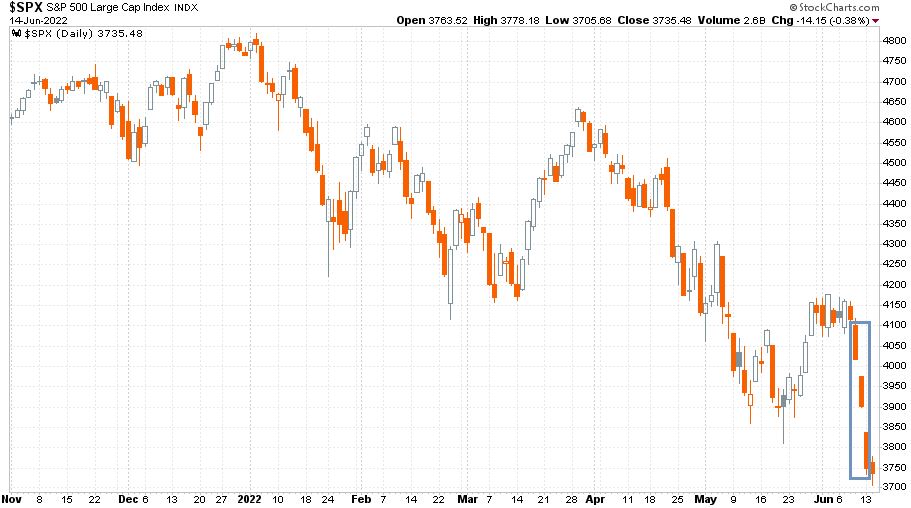

Ennek a fájdalmas műveletnek az elkerülhetetlenségét pánikszerűen árazta be a mindaddig (velem együtt) kegyelmi kényszerképzetben élő piac mindössze három nap alatt. Június 9-i csütörtökön (előzetes félelemként), a június 10-i pénteken és a június 13-i hétfőn. (A tegnapi kedden már a nap végére nem volt érdemi index elmozdulás.) Nézzük is ezt meg az S&P 500 index napi gyertyás grafikonján 2021. november 1. és 2022. június 14. között:

Kékesszürke téglalap jelöli ezt az összesen 8,9 százalékos háromnapos esést, amellyel el is esett a május 20-i eddigi 2022-es mélypont és az elmúlt 15 hónap legalacsonyabb értékét láthattuk a vezető amerikai indexben. Egyben le is törlődött az S&P 500-nál a teljes 2021-es emelkedés.

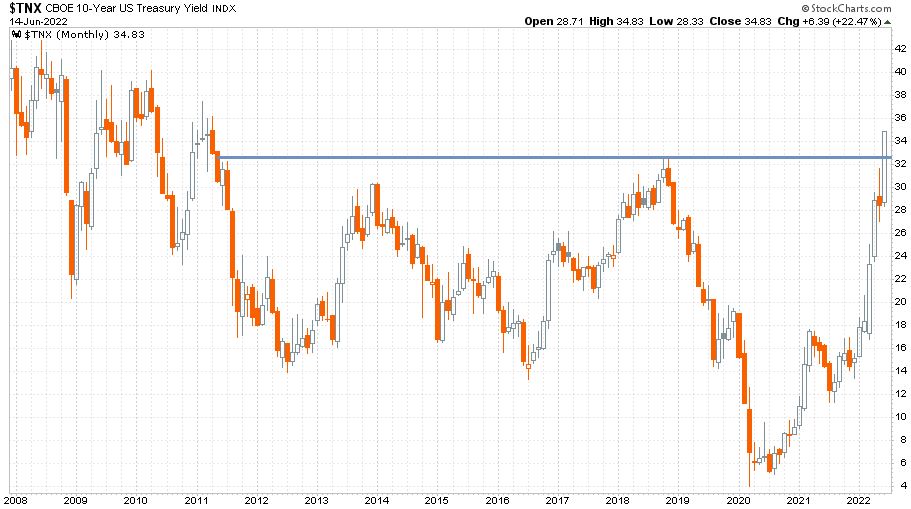

Még keményebb a helyzet a tízéves amerikai hozam esetében. A havi gyertyás grafikon így mutat 2008. január 1. és 2022. június 14. között (a jobboldali skála tízzel osztandó):

Ez a most júniusi 3,48 százalékos hozamcsúcs immár magasabb, mint a 2018 októberi 3,25 százalékos szélsőérték (kékesszürke vonal). Ezzel tizenegy éves (!) csúcsra ment a tízéves amerikai hozam.

A JELENLEGI HELYZETBEN ÓRIÁSI FESZÜLTSÉGET OKOZ AZ 1 SZÁZALÉKON ÁLLÓ (A MAI FED KAMATDÖNTÉS UTÁN MÉG MINDIG CSAK VÁRHATÓAN 1,5-1,75 SZÁZALÉKRA EMELKEDŐ) AMERIKAI JEGYBANKI ALAPKAMAT MELLETT 8,6 SZÁZALÉKOS ÉRTÉKET ELÉRŐ INFLÁCIÓ. AMELYET IMMÁR MINDEN RENDELKEZÉSRE ÁLLÓ ESZKÖZZEL MEG KELLENE FÉKEZNI.

Csakhogy ehhez, szemben az egy évvel ezelőtti helyzettel, már nem létezik relatíve fájdalommentes megoldás. A pénznyomtatás érája (2008 végétől 2021 végéig) előtti világban az infláció elleni hadviselésnek volt egy olyan fegyvere, hogy agresszív kamatemelés egészen az infláció aktuális értéke fölötti szintig. Ez az a harci stratégia, amelybe még mindig bele sem mer gondolni se jegybankár, se piaci szereplő.

Hogy miért? Néhány más tényező mellett elsősorban az adósságállományok egekbe szökése miatt. Amely adósságállományok a 2008-2009-es válságkezelés és a Covid-éra alatt alkalmazott stimulusok kapcsán a folyamatos emelkedésre ráerősítve megugrottak. Elég csak egy pillantást vetnünk az Egyesült Államok államadósságának alakulására 2007 végétől egészen a 2022-es első negyedév végéig:

A nominális államadósság exponenciális növekedése mellett a GDP-arányos adósságszámok sem néznek ki szépen. A 2007-es 63 százalék kifejezetten, de még a 2019-es 105 százalék is boldog békeidőbeli számnak tűnik a mostani jóval 130 százalék feletti értékhez képest.

Az évtizedesnél is hosszabb ultralaza monetáris politika megteremtette az ultralaza költségvetési és ultralaza hitelezési politikákat. A 2008 végén minden valószínűség szerint csak sokkterápiának szánt eszközvásárlási programok az egész 2010-es években aztán alaptéziseivé váltak a fejlett világ monetáris eszköztárának. Amire aztán még extrém módon ráerősített a koronavírus által 2020 tavaszán okozott világgazdasági problémáknak a kezelése.

A probléma a horrorisztikusan megnövekedett adóssággal az, hogy a kamatemelések extrém módon növelik az adósságterheket. Amennyiben például 3 százalékponttal megnő a hozamszint az Egyesült Államokban, az a 130 százalék feletti államadósság mellett a GDP 4 százalékát és a szövetségi kiadások 11 százalékát kitevő új teherként jelenik meg. Amit pénznyomtatás nélkül kellene finanszírozni egy várhatóan jelentékenyen romló gazdasági helyzetben úgy, hogy 2008 végétől kvázi mindent a pénznyomtatás finanszírozott.

Nem kell csodálkoznunk azon, hogy a Fed amióta tavaly felbukkant az infláció réme, nem igazán akart érdemben szembeszállni ezzel a jelenséggel. Tavaly megpróbálták az egészet bagatellizálni, miközben óriási monetáris politikai hibát követtek el az eszközvásárlási programok folytatásával. November végén aztán amikor nyugdíjazták az átmeneti jelzőt az inflációval kapcsolatos kommunikációjukból, átváltottak a verbális agresszióra. Valószínűleg – sok tőkepiaci szereplővel együtt – bíztak abban, hogy a nagyon intenzíven kommunikált monetáris politikai irányváltás már önmagában visszatartó erejű lesz. Valamelyest megfékezi az árak robbanását. Az öt nappal ezelőtti inflációs adat napvilágra kerülése aztán ezt a stratégiát is használhatatlanná tette. A bagatellizálás és az ezt követő verbális agresszió hónapjai után eljött a valódi cselekvés ideje.

És pontosan ez a baj részvénypiaci szemüvegen keresztül nézve, és pontosan ezt reagálták le három nap alatt (amiből az első nap már az előzetes félelemé volt) a tőzsdék is. A cselekvés ugyanis az Úriemberek című film már említett jelenetében megszabott büntetéshez fog hasonlítani.

MOST MÉG A FED KEZÉBEN VAN A KÉS, ÉS VÁLASZTHATNAK A MÉG INKÁBB ELSZABADULÓ INFLÁCIÓ ÉS EGY ÉRDEMI RECESSZIÓ KÖZÖTT.

Tartósan magas infláció és ezzel együtt csökkenő lakossági vásárlóerő. Recesszió, stagfláció, hitelválság, társadalmi elégedetlenségi hullám, tőzsdekrach, vagyonhatáson keresztül csökkenő lakossági vásárlóerő. Valahol ezek vannak a Fed menüjében a választási lehetőségek között. Egy szó, mint száz, nem egy irigylésre méltó helyzet.

Mostanra jutottunk el oda, hogy a 2008-2009-es válság kezelésének a csodafegyvere, az eszközvásárlási programokon keresztül történő pénznyomtatás igen jelentős részben maga lett a jelenlegi krízishelyzet okozója. És ez a csodafegyver a jelenlegi helyzetben nemhogy nem alkalmazható, hanem éppen ellentétes folyamatokat kell eszközölni (például a most júniusban elindított mennyiségi szigorítás).

Ma este az elkövetkező hónapok infláció elleni harcának egy fontos csatája előtt állunk. A Fed nyilatkozni fog a kamatdöntésével és az azt követő sajtótájékoztatójával arról, hogy hogyan kívánja magáról levágni az egy font húst. Ha az elmúlt 13 hónaphoz hasonlóan tovább késlekednek, akkor a folyamat végén sajnos jönni fog Nyuszi és a helyzet még rosszabb lesz…

(A cikk először a Portfolio.hu oldalán jelent meg 2022. június 15-én. Borítókép: részlet az Úriemberek című filmből, forrás: IMDb)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.