Guy Ritchie Blöffje a tőzsdéken – Sivatagi Sas .50 versus Replica

Guy Ritchie ikonikus filmjében, a Blöffben van egy kiváló jelenet, amikor egy vérbeli alvilági figura magyarázza el három botcsinálta gengszternek, hogy mi a különbség a fegyvereik között. Teljesen hasonló a helyzet a tőkepiacon is egy felfokozott hangulatú időszak végső stádiumában. Az eredeti sikereket rengetegen másolják ilyenkor le. És a kínálati oldal friss reprezentánsaira ritkán írják fel a Sivatagi Sas .50 feliratot.

Részvényéhség és eszközhiány

Eszeveszett részvényéhség és „eszközhiány” jellemzi a világ börzéit a tavaly márciusi mélypontok óta szinte folyamatosan. Eszközhiányon azt értem, hogy több a befektetésre és spekulációra elkölthető pénz, mint az ezért cserébe felkínált befektetési eszközök mennyisége. Jelenleg éppen a kellős közepén vagyunk egy sokadik kriptodeviza boomnak, illetve egy olyan részvénypiaci rallynak, ahol szinte napról-napra más és más részvénytársaságok papírjait tépik a szó szoros értelmében az egekbe a piaci szereplők.

Hosszú hónapok óta a sokszorozó részvénypiaci árfolyamok világában élünk, ahol a slágerpapírok – kevés kivétellel – folyamatosan a magasabb csúcspont-magasabb mélypont-magasabb csúcspont mintázatot követik. Ez a mintázat egyben azt is jelenti, hogy bármilyen magas áron is vette meg valaki az átlagos slágerrészvényt, ha jön is egy korrekció, szinte mindig jön az új árfolyamcsúcs. Nagyon sokan, akik frissen érkeztek a részvénypiacra azt érzékelik, hogy az árak örökké felfelé mennek. Csak fel kell szállni a következő gyorsvonatra és az száguld tovább. A garantált nyerők és pénzkeresés világaként érzékelik napjaink részvénypiacát.

Azt a 2021 eleji helyzetet, ami két szempontból is extrém speciális a világjárvány miatt. Az egyik faktor a tavaly márciusban végtelenített jegybanki pénzpumpa, melynek következtében forróvá vált a pénz és a nullhozamú állampapír. Világszerte azt érzékelik a befektetők, hogy a pénz és a rövidlejáratú állampapírok szinte minden időtávon szignifikánsan alulteljesítik a részvényeket, kriptodevizákat, nyersanyagokat és ingatlanokat, ezért egyre kevésbé kívánják pénzben és állampapírban parkoltatni megtakarításaikat.

A másik nagyon speciális faktor a fejlett világban hónapok óta tartó második lezárási hullám, amely drámaian visszavágta a pénzköltési lehetőségeket. Nincs utazás, nincs wellness-hétvége, nincs síelés, még egy étteremben elkölthető családi vacsora is csak maximum az álmodozás tárgyát képezheti. Ennek köszönhetően rengeteg el nem költött pénz csapódik ki globálisan a társadalomnak annál a részénél, amelyik nem veszítette el a munkáját. És mivel szórakozási lehetőség sincsen igazán,

MARAD A TŐZSDÉZÉS.

Ebben az eufóriában hajlamosak vagyunk a kelleténél kevésbé érzékelni azt, hogy a hosszú hónapok óta kielégíthetetlen részvénykereslet által nagyon magasra hajtott árak következtében régóta nem látott módon aktivizálódtak a kínálati oldalon a bennfentesek. Ők pedig minden rendelkezésükre álló eszközzel igyekeznek újabb és újabb részvénycsomagokat eladni-átadni a felfokozott étvágyú tömegnek. Ennek több módja is abszolúte csúcsra lett járatva 2020-ban, illetve 2020 és 2021 fordulóján:

- A kedvező árfolyam miatt bekövetkező alaptőkeemelés, mert az jól finanszírozza a növekedést, és csak kicsit hígítja fel a részvényállományt;

- Menedzsment részvényopciós programok felpörgetése;

- Eddig tőzsdén kívüli részvények gyorsított ütemű tőzsdére vitele IPO-kon és a SPAC-okon keresztül;

- Mindezen hatások mellé még az évesített vállalati sajátrészvény-visszavásárlás is nagyjából lefelezett az S&P 500 indexkomponensekben a tavalyi harmadik negyedévben.

Minőségromlás a részvényállományban

A jelenlegi mániákus hangulatban mindezek a részvénykínálati és részvénykeresleti változások szinte senkit sem érdekelnek. Senki sem foglalkozik ezekkel a távolinak tűnő fenyegetésekkel, amikor tart a részvénypiaci buli. Van viszont ennek a növekvő részvénykínálatnak egy olyan aspektusa, ami mellett már most sem lehet szó nélkül elmenni. Ez pedig a részvényállomány napról napra bekövetkező minőségromlása. Minőségromláson nem azt értem, hogy egy Apple-, Amazon-, Microsoft- vagy Facebook-részvény kétszer annyiba kerül, mint tizenegy hónappal ezelőtt, vagy a Tesla tízszer annyiba. Hanem arról, hogy tömegével kerülnek tőzsdei bevezetésre olyan vállalatok, ahol szinte mindig van egy jó sztori vagy vízió, illetve jövőmegváltó ötlet,

ÁM AZ A FAJTA HAPPY END, AMI PÉLDÁUL A TESLÁNÁL BEKÖVETKEZETT 2019 VÉGE ÉS 2021 ELEJE KÖZÖTT, NEMHOGY GARANTÁLVA NINCSEN, HANEM MEGLEHETŐSEN KICSI ESÉLLYEL FOG BEKÖVETKEZNI.

A korábbi eszméletlenül nagy nyereséget hozó, és a mostanában az ő oldalvizükön a tőzsdére bevezetett részvények többsége között van egy olyan alapvető különbség, melynek bemutatásához Guy Ritchie immár húszéves filmjét kell segítségül hívnunk. A Blöff egy alvilági történetet bemutató film, amelyben van egy jelenet, ahol Golyófogú Tony (a szerepet a brutális stílusáról ismert korábbi Premier League focista Vinnie Jones játssza) alvilági „büntetőemberként” magyarázza el három botcsinálta gengszternek, hogy mi a különbség az ő pisztolya és a wannabe bűnözők fegyverei között.

Figyelmeztetés! Nagyon csúnya szöveget tartalmaz a következő bejátszás!

Valahol ez a jelenet egy kicsit kifejezi napjaink tőzsdei hangulatát is természetesen azokban az esetekben, amikor már szétfeszített árfolyamok mellett vadászik shortosokra a reddites-robinhoodos fiatal spekuláns társaság. Például a 300 dollár feletti Gamestop két héttel ezelőtti esetében (aktuális záróár: 51 dollár) vagy tegnap a Tilray nevű kannabiszcég esetében, ahol piacnyitás előtt még 75 dolláron pörgött, aztán a normál kereskedésben pár óra alatt lazán lefeleződött. (Természetesen ez a kis filmjelenet nem kifejező a korábbi helyzetekre, amikor sokszoros árfolyamokra hajtották fel az árakat a fiatalok, pokoli kínokat és veszteségeket okozva nagyobb hedge-fundoknak is.)

Amit viszont most muszáj megvizsgálnunk, az a Sivatagi Sas .50 és a Replica közötti döbbenetes különbség a tőzsdei befektetések világában.

ERRE PEDIG OLYAN KIVÁLÓ PÉLDÁT AD MOST AZ ÉLET, HOGY KITALÁLNI SEM LEHETNE JOBBAT.

Sivatagi Sas .50 versus Replica

A bitcoin éppen második szupersztár korszakát éli mostanában. Az első szupersztár korszak kicsivel több mint három évvel ezelőtt zajlott valamikor 2017 és 2018 fordulóján. A 2017-es utolsó negyedév a bitcoin, az ethereum és a teljes kriptodeviza univerzum mániájaként vonul majd egyszer be a tőzsdei tankönyvekbe. A világ teljesen rákapott akkoriban erre az újfajta pénzre és befektetési-spekulatív lehetőségre. Az eredeti történet, azaz a Sivatagi Sas .50 a bitcoin volt, a legjobb másolat az ethereum, a többiek tetemes többsége pedig replikaként funkcionált. A kriptopiaci mánia 2017 és 2018 fordulóján tetőzött, majd ezt 80-90 százalékosnál is nagyobb áresések követték. Mostanra elérkezett a második kriptodeviza aranykor. Érdemes megvizsgálnunk azt, hogy mekkora hozamra tett szert mostanáig (2021. február 11. 20:30) az a befektető, aki az adott kriptopénzt a 2017 végi, illetve 2018 eleji csúcsárfolyamon vásárolta meg.

A 2017-es év végén ennek a tíz kriptodevizának volt a legnagyobb a piaci kapitalizációja. Közülük nyolc veszteségben (hat masszív veszteségben) van az akkori árfolyamcsúcsához képest. Ezek a replikák. Legjobb másolatként az ethereum már pluszban van (még 2018 elején is szárnyalt, ezért nagyon magas az akkori bázis), míg az eredeti „Sivatagi Sas” bitcoin szebben tündököl, mint korábban bármikor.

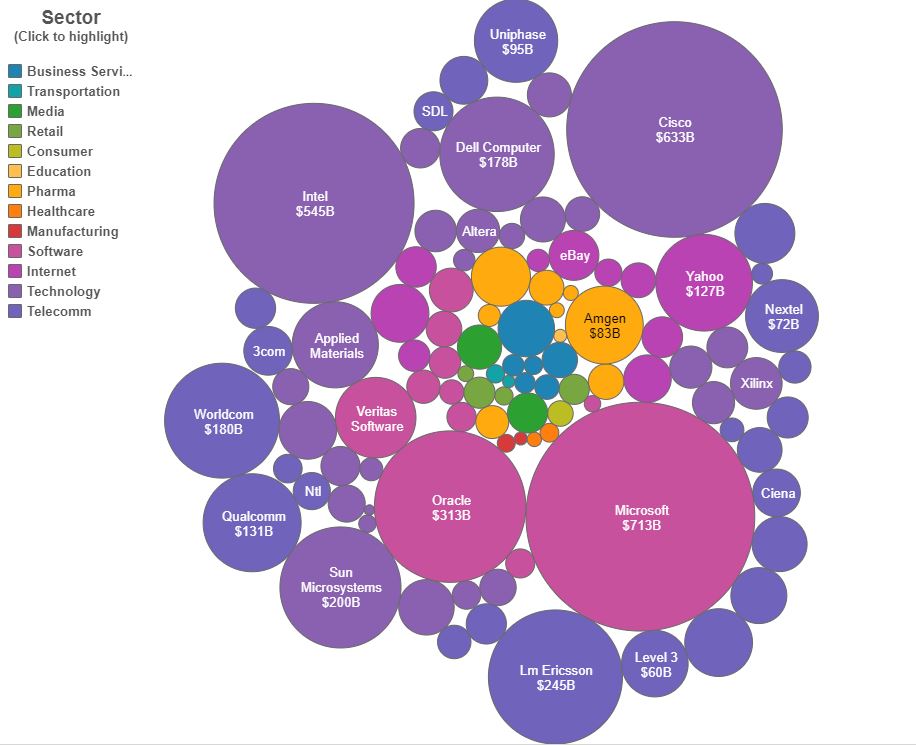

Egy másik nagyon jó példa a replikák elképesztő mértékű megszaporodására az 1999 végi és 2000 eleji dotkom buborék időszaka volt. A CNBC 2015 márciusában emlékezett meg a 2000. március 10-i csúcsról. Nagyon érdemes ezt a linket kinyitni, és megnézni a Nasdaq-100 akkori összetételét, amit ide is mellékelek:

Intel, Ericsson, Sun Microsystems, Worldcom, Yahoo, Uniphase, Level 3 Communications: csakhogy a top 20 indextagból lássunk néhányat, amely uralkodó részvény volt akkoriban. Nagyot fordult azóta a világ.

A végére már csak a nagyon fontos konklúzió maradt, nevezetesen, hogy mit tanulhat napjaink részvénypiaci befektetője az ezredforduló technológiairészvény-mániájából és 2017-2018 fordulójának kriptodeviza eufóriájából. Ehhez látnunk kell a hasonló mániák lefolyásának időbeli történéseit:

- Először valamilyen újdonságban az eredeti részvények, illetve befektetések árfolyama hatalmasat emelkedik. Valamilyen új korszak köszönt be, ami új instrumentumokon keresztül nagyon gazdaggá tesz sokakat. Mások is szeretnék követni az ő példájukat, ezért először még tovább repítik az eredeti ötletgazda vállalatok árfolyamát, majd a tömeg újfajta, az eredetihez hasonló lehetőségeket keres a tőkepiacon.

- A felfokozott érdeklődés miatt szinte mindenki, akinek hasonló vállalata van, igyekszik a tőzsdére vinni részvényeit, mert ott éppen extrém áron hajlandóak a befektetők részesedést vásárolni az általuk várt sikertörténetből.

- A hirtelen meggazdagodás reménye nem csak a vételi oldalon szabadítja el a fantáziavilágot, hanem a kínálati oldalon is. Víziócégek, alapvetően silány minőségű, de „jól felépítetten” értékesített vállalatok tömkelege kerül ilyenkor piacra aranyáron értékesítve papírjait. A kriptopiacon is valami hasonló történt 2017 végén.

- Amikor lecseng a felfokozott hangulat, és több befektetési termék áll rendelkezésre, mint az értük fizethető pénz, akkor hirtelen összeesnek az árak.

ÉS EZ A PILLANAT AZ, AMIKOR NAGYON NEM MINDEGY, HOGY AZ ADOTT BEFEKTETŐNEK MI VAN A KEZÉBEN.

Microsoft vagy Worldcom az ezredfordulóról? Bitcoin vagy ripple 2017 végéről? Sivatagi Sas .50 vagy Replica?

A mániákus időszakok végén mindig megjelenik a tőzsdéken a befektetési szempontból „újszülött” tömeg. Ők egyrészről érzéketlenek az árra és az értékeltségre. Másrészről az eufóriákban mindenki momentum befektetővé válik. Harmadrészről eleinte hozzászokik ahhoz, hogy mindig jön egy magasabb ár, ezért veszteségben eladni pozíciót nem szabad.

Amikor eljön a részvénypiaci parti vége, akkor a piac elkezd kegyetlenül bánni az újdonsült befektetőréteggel. Addig a tenyeréből etette őket, és mindent megbocsátott nekik, ám a buli végén hirtelen elkezdi a többéves és életfogytiglani büntetéseket rámérni azokra a befektetőkre, akik veszteség mellett nem adják el pozícióikat.

Napjaink legnagyobb hangú friss piaci szereplői gárdája a reddites-robinhoodos csapat és társaik. Két héttel ezelőttig tökéletes mérlegük volt a piacon, ám most már kezdenek új szelek fújni. Múlt héten a Gamestop-részvényekben osztogatták az életfogytiglani büntetéseket a kései beszállóknak, tegnap pedig lehet, hogy a kábítószer részvényekben jött el ez a fajta piaci rögtönítélő bíráskodás.

A TELJES RÉSZVÉNYPIACOT NÉZVE MÉG TART A PARTI, ÁM MINDENKINEK VIGYÁZNIA KELL ARRA, HOGY A TÖRTÉNET VÉGÉN, AZ Ő FEGYVERÉN NE A „REPLICA” FELIRAT VIRÍTSON.

(A cikk először a Portfolio.hu-n jelent meg, 2021. február 12-én. Címlapkép: az egykori brit profi futballsztár és színész, Vinnie Jones, forrás: Player.hu)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.