Naplóbejegyzés: a tigris éve

A napokban a neten barangolva véletlenül szembejött egy reklám, miszerint 2022 a Tigris éve, amely a kínaiak szerint különleges, nagyon szerencsés évet jelent. A hirdetés alkotója biztosan nem a kínai index idei teljesítményére gondolt, sem a kínai makróra, mert azokban az idei év során, legalábbis eddig, sok köszönet nem volt.

Múlt év nyarának végén sok gondolkodás után arra jutottam, hogy érdemes jelentősebb kínai short pozíciót felvenni. Szerencsés volt az időzítés, az ügyletek hamar jó irányba mentek, és a tavalyi teljesítmény számottevő részét hozta. Bár utólag már egyértelmű, hogy túl hamar engedtem el a shortot. Érdemes ugyanakkor megnézni, hogy most durván 30 százalékot meghaladó esés után mi a helyzet ezzel a piaccal, ha nem is shortra de longra.

Mitől tart lefelé a piac?

Wendy Liu a JPM kínai részvény stratégája három külső hatással indokolja a kínai piac idei szenvedését:

- Az orosz agresszió, amelynek fokozódása során az USA-Kína viszony is egyre intenzívebbé vált, a befektetők elkezdték árazni az amerikai tőkepiacra bevezetett kínai cégek távozását.

- A Fed kamatemelési ciklusa illetve a monetáris szigorítással kapcsolatos kilátások és az ezek hatására megugró amerikai hozamok, több mint 5 százalékos jüangyengülést eredményeztek április során.

- A járvány miatt Shanghaj térségét lezárták, amely jelentős makrogazdasági visszaesést hozott

Ha elfogadjuk, hogy ez a három meghatározó oka volt a kínai piac szenvedésének – bár ebben azért nem vagyok biztos – érdemes megnézni, milyen válaszok adhatóak ma ezekre a problémákra.

Mik a válaszok?

A három pont közül hosszú távon az első a legfontosabb, de rövid távon ez tűnik a legkevésbé aggasztónak. Az orosz agresszió minden bizonnyal egy „kísérleti labor” Hszi Csin-ping kínai elnök számára Tajvan lerohanásához. A Concorde-blogon Kovács Krisztián tavaly nagyon pontosan definiálta a konfliktust,

„a Kínai Népköztársaság, vissza akarja kapni 23 millió hűtlen gyermekét és szigetüket, a hűtlen szigetlakók pedig ezt nem akarják”.

Nagyon nehezen elkerülhető a konfliktus, az időzítése viszont az orosz hadsereg szégyenteljes leszereplésének, valamint a nyugat egységes fellépésének köszönhetően talán jó pár évvel tolódik. Miközben nem szabad erről a valós kockázatról megfeledkeznünk, jó esély van rá, hogy nem idén kell ezzel szembenéznünk, így érdemes a másik két pontot vizsgálni.

A Fed kamatemelése esetében a befektetők jogosan büntetik a fejlődő országok részvényeit, amin kicsit se segített a dollár erősödése, és a technológiai részvények magas súlya a kínai indexekben. De azt is érdemes látni, hogy már több 50 bázispontos kamatelmést áraz a piac, és bár mindig lehet rosszabb, élhetünk azzal a feltételezéssel, hogy a 20-30 százalékot meghaladó esésben már az idei kamatemeléseket részben vagy teljesen beárazták a befektetők.

Mi a legnagyobb gond?

Az átlaghoz való visszatérés elmélete alapján a dollár jelentős erősödésének üteme is lassulhat, akár fordulhat is a mostani szélsőséges helyzetből. Önmagában az, ha a dollár nem erősödik tovább, megkönnyebbülést hozhat a fejlődő piacok számára. Eközben a Bloomberg szerint együttműködésre utaló jelek látszanak az USA és Kína között, egy kétoldalú együttműködést kialakítására a tőzsdei vállalatok auditálásának kérdésében.

Rövidtávon a legmeghatározóbb probléma az utolsó. A kínai járványpolitika jelentős makrogazdasági lassulást, egyes ágazatokban totális földbe állást eredményezett, amelynek látványos eleme, hogy

SHANGHAJBAN ÁPRILIS SORÁN NEM ADTAK EL GÉPJÁRMŰVET, AMI VALAHOL ÉRTHETŐ,

hiszen a 25 milliós város már hét hete teljes lezárás alatt van, de azért mégis döbbenetes adat.

Ennek hatására az országos gépjármű-eladások is drasztikusan visszaestek, 2022 áprilisa egy évtized óta legrosszabb autóértékesítési számokat hozta. Az ehhez hasonló adatok alapján, az elemzők is folyamatosan lefelé vágják növekedési várakozásaikat. A UBS 4,2 helyett már 3 százalékos növekedéssel számol, a JPM pedig 4,3 helyett csupán 3,7 százalékos GDP növekedést vár idén.

Akkor jó lesz Kína az idén?

Amennyiben további nagyvárosok esnek a lezárások áldozatául, akkor sokkal nehezebb lesz a kormány által kitűzött növekedési ütem tartása. De ha nem lesznek újabb lezárások, abban is biztosak lehetünk, hogy a shanghai lezárásokat is fokozatosan fogják feloldani, vagyis olyan gyors visszarendeződés, mint ami Európában volt látható, nem lesz. Másik oldalon viszont az is fontos, hogy a kínai kormány jelentős stimulust pumpál a rendszerbe. Szemben más országokkal, akik éppen a szigorítás útján bandukolnak, Kína keményen dolgozik a gazdaság újraindításán.

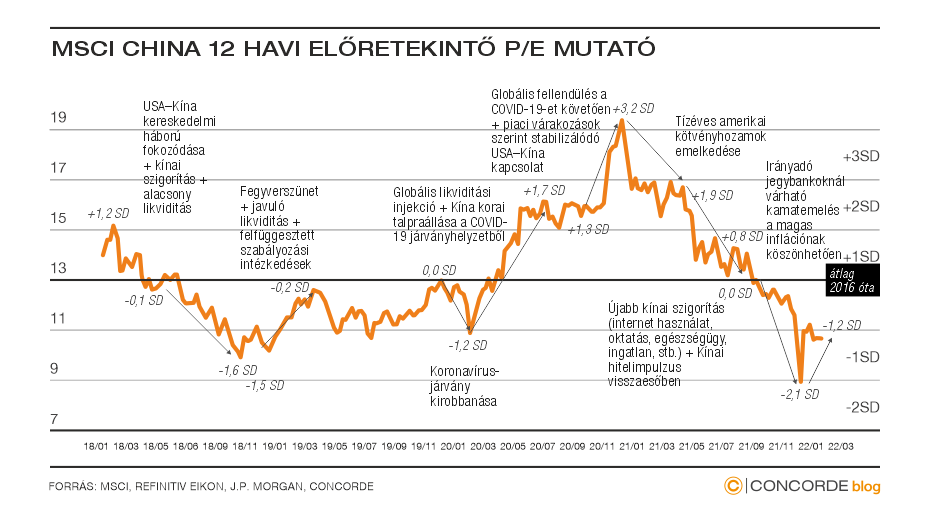

A kínai helyzet jelenleg annyira pusztulás érzetű, hogy kis enyhülés is nagy hatást tud gyakorolni. Ezt erősíti, hogy április végén a hongkongi részvényindex short sales mutatója rekord értéket, 27,1 százalékot ért el. Miközben az onshore befektetési alapok részvényaránya 64 százalék. Ez némiképpen kevesebb az átlagosnál, valamint az MSCI Kína index értékeltsége is szórás távolságra van már a 2016-os átlagtól.

Talán még korai ezen a piacon tétet tenni az asztalra, de nagyon olyan érzésem van, hogy az összenyomott rugó esetével állunk szemben: lehet, hogy eltörik, de valószínűbb hogy hatalmasat pattan. Ugyanakkor, amikor fejlődő piacokról gondolkozunk mindig érdemes felidézni Móró Tamás kollégám pár évvel ezelőtti tanácsát, „ez sosem egy befektetés, mindig csak egy trade”.

Meglátjuk a tigris évében jó trade lesz-e Kína.

(A cikk először a Forbes.hu oldalán jelent meg 2022. május 26-án. Borítókép: a kínai horoszkóp szerint 2022 a Tigris éve, forrás: Getty Images)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.