Mi történik a pénz- és tőkepiacokon?

A 2020-as években a fordítottját látjuk annak, mint ami a 2010-es években történt. Úgy is fogalmazhatunk, hogy „nincs ingyenebéd”, ergo a '10-es évek örömeiért az élet benyújtja a számlát. A nagy kérdés, hogy hogyan tovább.

Nem éppen sétagalopp a tőkepiacok idei első négy hónapja. A globális indexek kétszámjegyű mínuszban tartózkodnak. Mielőtt még azt gondolnánk, hogy ha már a részvények vacakul teljesítenek, akkor majd a kötvényekben biztonságban lesz a pénzünk, az a helyzet, hogy a legjobb minőségűnek tartott hosszú amerikai állampapírokon is lejárattól függően 8-24 százalék bukót lehetett eddig realizálni. Képzeljük el, mi folyik a kevésbé jó minőségű állampapírok piacain. A fentiekből következően egy klasszikus részvény-kötvény portfólió katasztrofálisan néz ki idén, nem jellemző, hogy részvények és kötvények egyszerre ennyire rosszul teljesítsenek.

Valójában a 2020-as években a fordítottját látjuk annak, mint ami a 2010-es években történt. A ’10-es években alacsony infláció társult laza monetáris és fiskális politikákkal és alapvetően erős gazdasági növekedéssel a fejlett világban. A fenti helyzet alacsony hozamkörnyezettel igazi aranybányává változtatta a részvénypiacot, és minden spekulatív eszköz árfolyamát az egekbe tornászta.

EHHEZ KÉPEST MOST SZIGORÚBB MONETÁRIS POLITIKÁKKAL, A COVIDOT KÖVETŐ TÚL LAZA FISKÁLIS POLITIKÁK VISSZAFOGÁSÁVAL, MAGASABB HOZAMKÖRNYEZETTEL ÉS NAGYOBB INFLÁCIÓVAL SZEMBESÜLÜNK.

Úgy is fogalmazhatunk, hogy „nincs ingyenebéd”, ergo a ’10-es évek örömeiért az élet benyújtja a számlát. Lehetett sokáig abba az álomvilágba ringatni a szereplőket, hogy a pénznyomtatás, a laza gazdaságpolitikák, az állami beavatkozások sora soha nem vezet magasabb inflációhoz. Nem egy írást olvashattunk, különösen az évtized végén, amelyek arról szóltak, hogy az infláció halott. Alig több mint fél éve még monetáris politikusok tucatjai mantrázták, hogy az infláció csak átmeneti lesz.

Valójában az inflációt okozó legfőbb tényezők már megjelentek a ’10-es évek második felében is. Értem ezalatt a munkaerőpiac beszűkülését, a globalizáció visszafordulását, az energetikai/nyersanyag szektorban 10 éves távlatban elmaradó beruházásokat, a helyenként értelmetlenül laza monetáris és fiskális politikákat, a rosszul kezelt válságokat.

A 20-as években a fenti tényezőkre két nem várt esemény is ráerősített. Az egyik a koronavírus járvány volt, amelyet a szokásos reflexek alapján, mértéktelen pénznyomtatással és laza fiskális politikákkal kezelt a világ. Az ehhez értelemszerűen alkalmazkodni képtelen kínálati oldal okozta az első inflációs sokkot. Ezt most az orosz-ukrán háború miatt előtérbe kerülő deglobalizációs félelmek, élelmiszerár és energiaársokk követ.

A jegybankoknak nem maradt érdemben más választása, mint hogy megpróbálják elfojtani az inflációt még akkor is, ha ezzel recesszióba rántják a gazdaságokat. Tény, hogy a kamatemelés finoman szólva sem a tökéletes megoldás a kínálat szűkösségének rendezésére, valamint a beruházások felpörgetésére, de jobb híján nem maradt más lehetőség.

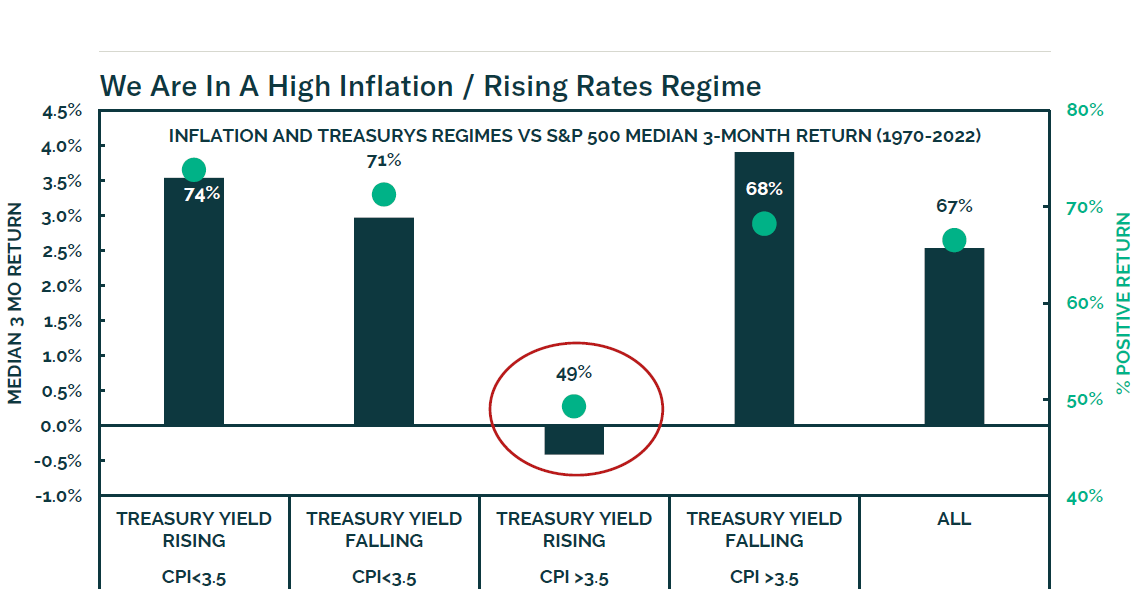

A piacok pedig pont úgy viselkednek, ahogyan egy emelkedő hozamkörnyezetben magas infláció és lassuló növekedés mellett szoktak. A BCA Research ábrája pont ezt mutatja:

Forrás: BCA Research

Érthetően ebben a környezetben a laza gazdaságpolitikák korábbi nyertesei, nevezetesen a technológia szektor vagy az erősen spekulatív kategóriába sorolt kriptopénzek szenvednek leginkább.

A nagy kérdés, azonban a fentiek fényében, hogy hogyan tovább. A piaci konszenzus alapján az ősz során az Egyesült Államokban elérhetjük a 2,5-3 százalék körüli alapkamatot. A részvénybefektetők szempontjából a legjobb forgatókönyv, ha ez az alapkamat valóban elegendő az infláció megfékezéséhez. Ez esetben a monetáris szigorítás tetőzik, a piacok megnyugodhatnak, ez stabilizálhatja a kötvényhozamokat és a részvénypiacon is megkezdődhet a kilábalás.

A ROSSZ HÍR NYILVÁN AZ LENNE, HOGY A MOST VÁRT 2,5-3 SZÁZALÉK KÖRÜLI ALAPKAMAT NEM KÉPES MEGFÉKEZNI AZ INFLÁCIÓT, VAGY TARTÓSAN MAGASABB RÁTA SZÜKSÉGES EHHEZ.

Ugyanakkor azt gondolom, erre igen kicsi az esély. A világ és ezen belül egy teljes generáció szokott el a pozitív nominális kamatok létezésétől. Számukra az alkalmazkodás inkább lesz gyors és fájdalmas, de ennek megfelelően eredményes is. A jegybankok bár a 24. órában járnak, de megfékezhetik, hogy az infláció az ár-bér spirálon keresztül tartósan beépüljön a rendszerbe. Ha ez sikerül, egy év múlva ilyenkor szebb arcukat fogják mutatni a részvénypiacok. Addig is azonban magas volatilitásra, vad emelkedésekre és esésekre számíthatunk, utóbbiak előbb-utóbb kiváló hosszú távú vételeknek ágyaznak majd meg.

(A cikk először a Privátbankár.hu oldalán jelent meg 2022. május 16-án. Borítókép: nem éppen sétagalopp a tőkepiacok idei első négy hónapja, forrás: Bloomberg)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.