Amikor a kereskedési tervet egy nap alatt ki lehet dobni a kukába (2. rész)

Az orosz-ukrán háború február 24-i kitörése sajnos egy olyan esemény volt a tőkepiacon, amely nagyon sok korábbi feltételezést felülírt. Éppen emiatt rengeteg piaci szereplőt ért a kialakult drámaian új helyzet nagyon rossz pozícióban. Ez pedig extrém gyors és extrém széles mozgásokhoz vezetett, amit a DAX index, az EUR/HUF és a kőolaj áralakulásán keresztül mutatunk be. Ez tényleg az a pillanat volt, amikor a korábbi kereskedési terveket egy nap alatt ki lehetett dobni a kukába.

Nem úgy alakul az év, ahogyan sokan várták

Az idei év elején a szokásosnál jóval határozottabb nézetekkel rendelkeztem arról, hogy mi is fog történni a világ tőkepiacain a 2022-es évben. Eleve nehezen olvasható piacokra számítottam, ahol a tisztán a pénznyomtatás világában nevelkedett befektetők szembesülhetnek azzal, hogy a bab nem hús.

Az év eleji befektetői világképem alapjában egyezett a többségével. Úgy láttam, hogy a globális inflációs nyomást már a Fed is egyre aggódóbb tekintettel figyeli, ezért az év legfontosabb és legmeghatározóbb kérdésének a monetáris szigorítás ütemezését és léptékét tartottam. Mivel nem igazán láttam azt, hogy a tavalyi 1395 milliárd dollárnyi eszközvásárlási program helyét mi venné át a piac likviditásbőséggel történő ellátásában, ezért korrekciós évet vártam, olyat, ahol a félidős amerikai választások előtt akár egy komolyabb turbulencia is lehet. Azt vártam, hogy az értékalapú részvények felül fogják teljesíteni a növekedési papírokat, illetve azt, hogy ellentétben a megelőző évek sorozatával az európai részvénypiacoknak jobb évük lehet, mint az amerikainak. Emellett nagyon fontosnak tartottam az egyedi részvényválasztást is. Magyarországra tekintve pedig arra számítottam, hogy a forint érdemben lesz képes erősödni az euróval szemben, köszönhetően az egyre jobban kitáguló kamatkülönbözetnek.

MINDEZ A VILÁGKÉP EGÉSZEN FEBRUÁR 10-IG MŰKÖDNI IS LÁTSZOTT. EZ A CSÜTÖRTÖK VOLT (SAJNOS) AZ IDEI ÉVBEN AZ UTOLSÓ OLYAN NAP, AMIKOR A FED EGYIK MEGNYILVÁNULÁSA VOLT A PIACBEFOLYÁSOLÓ HÍR. INNENTŐL KEZDVE AZ UKRÁN HELYZET VETTE ÁT EZT A SZEREPET.

A következő ábrán tíz instrumentumnak az idei teljesítményalakulása kiválóan mutatja meg azt, hogy mekkorát változott a tőzsdei világkép szűk egy hónap alatt. A szürke hasábok az idei teljesítményt mutatják február 10-ig, míg a narancssárga hasábok március 7-ig (jellemzően ezen és a következő napon alakultak ki az idei eddigi mélypontok és csúcspontok):

Az írás elején vázolt világkép elég jól működött február közepéig, azóta pedig egészen egyszerűen – egy-két kivételtől eltekintve – összeomlott.

Ami egyedül fennmaradt a világképből az a technológia alulteljesítése. Minden más helyzet erősen vagy drámai módon megváltozott. A kőolajárak felrobbantak. Az év első hat hetében a Nasdaq-100 indexet 7 százalékponttal felülteljesítő DAX index március 7-re 2 százalékpontos alulteljesítő lett. A forint pedig az elképzelhetetlennek hitt 400-as szintet is megérintette.

Amikor az orosz csapatok február 24-én megtámadták Ukrajnát egy olyan új világ és világrend vette kezdetét, amiről az azóta eltelt két hétben csak pislogó szemekkel és végtelenül szomorú szívvel tudtam elgondolkozni. A teljes befektetői társadalom is próbálja újraértékelni a helyzetet és a jelenlegi valósághoz igazítani befektetéseit. Ami nem könnyű eset, tekintettel az írás elején említett világkép általánosan elfogadott mivoltára, ami a pozicionáltság miatt heves fordulatokhoz vezetett nagyon sok kereskedett termékben.

Ez az a helyzet volt, amikor a korábbi kereskedési terveket tényleg egy nap alatt kellett kidobni a kukába. Mert a megkésett reakció egy ilyen helyzetben nagyon fájdalmas tud lenni. Az elmúlt két hétben ugyanis sok dologban nagyobb mozgások voltak, mint egy normál évben. A háború kirobbanásának hatásait három instrumentumon keresztül vizsgáljuk meg most. A részvénypiacokat a DAX index, a devizákat az EUR/HUF, míg az árupiacokat a kőolaj képviseli.

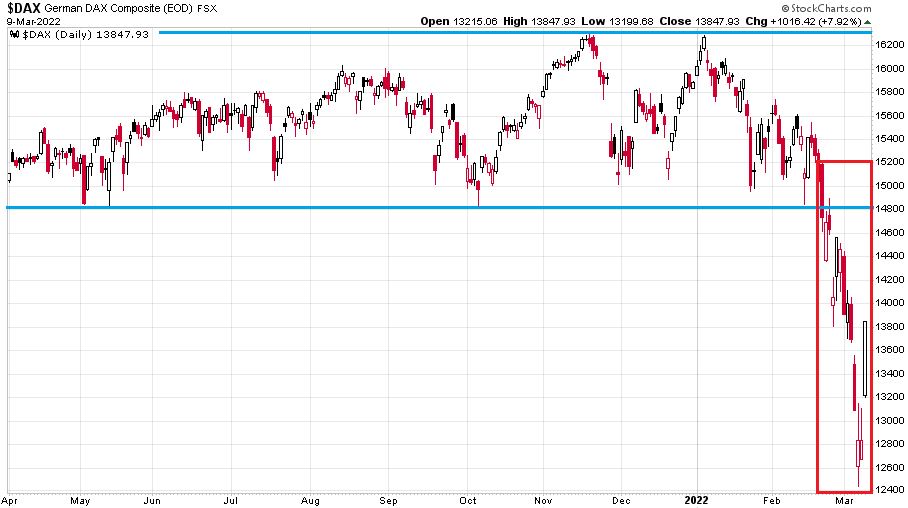

A DAX index

Nagyon szemléletes ábrát láthatunk akkor, ha a német index 2021. április 1. és 2022. március 9. közötti napi gyertyáira vetünk egy pillantást:

A német index egy 14 800 és 16 300 pont közötti 1500 pontos, azaz 10 százalékos sávba (kék vonalak) volt beszorulva tíz és fél hónapon át 2021. április 1. és 2022. február 18. között. Ez nagyjából 220-230 kereskedési nap. Innentől számítva pedig mindössze 11 nap kellett ahhoz, hogy 2500 pontot essen a DAX index (piros téglalap). Egyedül a március 9-i nap 1000+ pontos emelkedése akkora pontérték sáv, ami kétharmada a megelőző közel egy év kereskedési range-ének.

A bekövetkező esés sebessége ennek megfelelően félelmetes. A következő ábra azt mutatja, hogy a háború kitörése előtti utolsó nap (február 23.) záróárához képest az adott kereskedési napon mennyivel volt lejjebb a német index az adott nap végén:

És akkor még egyáltalán nem tudhatjuk azt, hogy a március 9-i 8 százalékos indexemelkedés a piacok megnyugvásának a jele-e, vagy csak egy kíméletlen medvepiaci rally volt.

Az EUR/HUF árfolyam

A forint euróval szembeni árfolyama az alábbi sávban mozgott az elmúlt tíz évben, ha ezt százalékos mértékben nézzük az adott év MNB középárfolyam minimumától a maximumáig:

Még látványosabb ez az ábra, ha forintban fejezzük ki ennek a sávnak a szélességét:

Itt is a DAX indexhez hasonlóan néhány nap alatt következett be a teljes átrendeződés. Volt olyan nap (március 7.), amikor a napi elmozdulás nagyobb volt, mint a 2016-os és 2017-es két év teljes időszakának az árfolyamsávja. Illetve az is eléggé sokkoló, hogy a február 10. és március 7. közötti elmozdulás nagyobb, mint amit a koronavírus okozott 2020-ban egy még érdemben alacsonyabb szintről indulva.

A háború hatása által okozott gyengülés a február 23-i MNB középárfolyamhoz képest az alábbi módon alakult az eltelt kereskedési napokon:

Nyolc nap alatt emelkedett 41 forintot úgy az euró értéke, hogy a teljes tavalyi árfolyamsáv 26 forint volt.

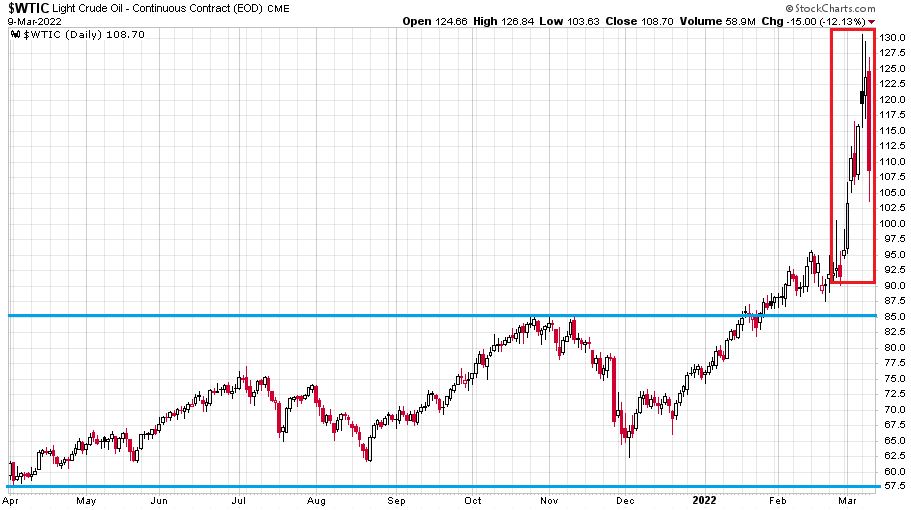

A kőolaj (WTI)

Az év felerősödő trendje pedig a nyersanyagárakat lőtte az égbe a háború következtében. Ezek közül az azonnali fájdalmat világszerte a kőolaj ára váltja ki. A WTI jegyzése így alakult 2021. április 1. és 2022. március 9. között:

A háború kitörése óta eltelt két hét árfolyamsávja ebben az esetben is jóval meghaladja a korábbi időszakokét. A tavalyi év utolsó kilenc hónapjában 28 dolláros sávban (kék vonalak) mozgott a fekete arany ára. Míg az elmúlt két hétben (piros téglalap) ez a range 40 dollárra rúgott.

Az emelkedés itt is nagyon heves volt a háború kitörése előtti utolsó február 23-i naphoz képest az azóta eltelt tíz kereskedési napon. Az ábra magáért beszél.

Konklúzió

Az orosz-ukrán háború extrém szörnyű hírére extrém heves és extrém gyors piaci mozgások érkeztek. A dolog nehézsége kereskedési szempontból ilyenkor kettős. Nem áll ugyanis rendelkezésre idő sem a megfontolt, sem pedig az érzelmektől mentes döntéshozatalra. Amikor egy nap alatt a korábban hetek-hónapok alatt megszokott mozgások, és bő egy hét alatt akár az egész előző év árfolyamsávja a mozgási terjedelem, akkor mindenki nagyon ideges. Mindezt fokozza a jelenlegi helyzet érzelmeket mélyen megérintő hatása is. A dupla félelem pedig nem az a helyzet, amikor életünk legjobb tőzsdei döntéseit meg tudjuk hozni.

Éppen ezért az adott gamechanger esemény bekövetkeztekor élő pozícióink menedzsmentjét már késő az akkori énünkre bízni. Egyetlen segítségünk lehet erre az előre az adott pozíción behúzott stop, amely (tekintettel a nagy gap-es mozgásokra) hellyel-közzel meg tud védeni bennünket a nagyobb veszteségtől, és érzelmektől mentesen aktiválódik.

Mindemellett látva sajnos az elmúlt bő két év eseményeit mindenkinek tudatosan készülnie kell arra, hogy bármelyik pillanatban jöhet egy újabb gamechanger esemény, amikor a kereskedési stratégiánkat újra ki kell dobnunk a kukába.

(A cikk először a Portfolio.hu oldalán jelent meg 2022. március 11-én. Borítókép: , forrás: Bloomberg)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.