Pár sztár viszi a hátán a tőzsdét, aminek már többször csúnya vége lett

Bár a Nasdaq Composite Index megállíthatatlanul szárnyal 2021-ben, az emelkedésben egyre kevesebb részvény vesz részt, a többség a saját 200 napos mozgóátlaga alatt van. Kell-e aggódnunk az egyre kevésbé széles emelkedés miatt?

A Nasdaq Composite indexet összesen 3.454 részvény nagyon különböző súlyú teljesítménye határozza meg. Amikor vetünk egy pillantást erre a széles, és döntően a technológiai papírok által meghatározott indikátorra, akkor az alábbi képet látjuk az elmúlt egy évből napi gyertyákkal:

Az emelkedés folyamatos volt, leszámítva a február közepe és május közepe között eltelt időszakot. A narancssárga vonal, ami tisztes távolságból követi az indexet az emelkedésben, a 200 napos mozgóátlag. Június közepe óta számos újabb csúcsot döntött ez a részvényindex (is).

Hány százalék?

Amikor felteszi valaki a kérdést, hogy a 3.454 indexkomponens részvénynek hány százaléka van a saját 200 napos mozgóátlaga felett, akkor látatlanban mondanánk a mostani bikapiacon egy 60-70-80 körüli számot. Ám amikor ránézünk erre a kiváló, úgynevezett piacszélességi indikátorra, akkor elég kemény meglepetés érhet minket. A következő ábra – hasonlóan az előző, Nasdaq Composite charthoz az elmúlt egy évből – azt mutatja meg minden egyes kereskedési napra vonatkozóan, hogy az indexkomponensek hány százaléka zárt a saját 200 napos mozgóátlaga felett:

Ez a 42,41 százalék megdöbbentően kis arányt mutat a szeptember 3-i pénteki zárásnál. Azt jelenti, hogy a 3.454 Nasdaq platformjára bevezetett részvényből mindössze 1.465 van a saját 200 napos mozgóátlaga felett, míg 1.989 papír az alatt tartózkodik jelenleg. A 200 napos mozgóátlag elég közeli pontossággal azt mutatja, hogy az elmúlt kilenc és fél hónapban hol volt az adott instrumentum átlagára. Ha e felett van a papír, akkor az elmúlt három negyedév és két hét átlagos vevője nyerőben van, míg ha alatta, akkor az átlagos vevő bukóban áll. Sokkoló azt látni, hogy hét Nasdaq papírból négyben a tavaly november közepétől folyamatosan tartó bikapiac mellett is bukóban van az átlagos vevő.

Érdekes az a tény is, hogy míg a májusi mélypontoknál (zöld karika) a Nasdaq-on forgó részvények fele volt a saját 200 napos mozgóátlaga fölött, addig most már csak ez az ominózus 42,41 százalék az arány (piros karika). Pedig a két időpont között töretlenül menetelt 18 százalékot a Nasdaq Composite.

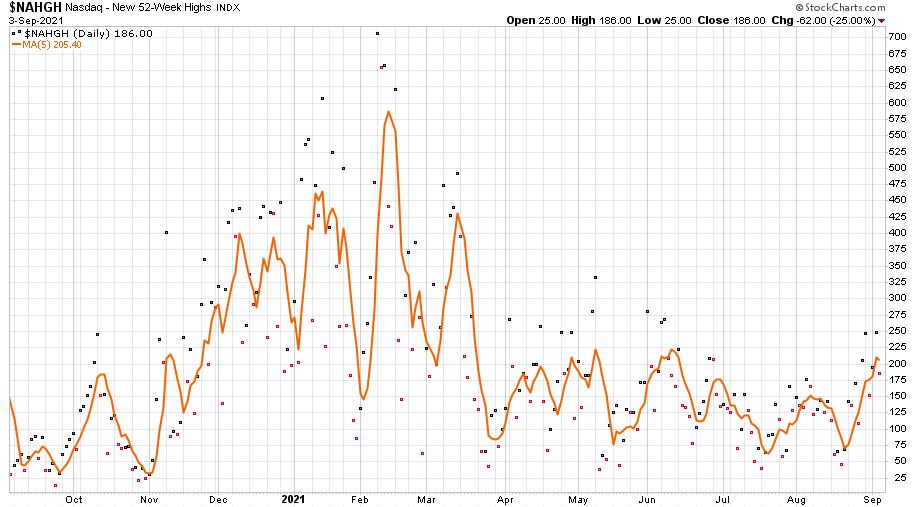

Hasonló piacszélességi problémát vet fel az is, ha az új 52 hetes csúcsra emelkedő részvények heti átlagos számának alakulását (narancssárga vonal) is megnézzük, az előző két ábrához hasonlóan az elmúlt egy évre fókuszáló időhorizonton:

Néhány sztár

A most vizsgált két piacszélességi indikátor együttesen és egyértelműen azt mutatja, hogy az átlagos Nasdaq platformon forgó részvény számára a legkiválóbb időpillanat az idei évben február közepén volt. A papírok 82 százaléka volt a 200 napos mozgóátlag alapján bika állapotban, míg most csak 42 százalék ez az arány. Február közepén heti átlagban 500 feletti részvény csinált új éves csúcsot, míg április óta ez a szám egyszer sem érte el a 225-öt.

Február közepe óta komplett piaci szegmensek kerültek nyomás alá a Nasdaq-on forgó részvények közül. Említhetjük itt a kínai internetes vállalatokat, az elektromos autószektor tagjait, a kannabisz részvényeket, a zöld energia szegmens sok vezető papírját, illetve egyre több fizetési szolgáltatást bonyolító részvénytársaságot.

HIÁBA VAN AZONBAN A NASDAQ RÉSZVÉNYEK TÖBBSÉGE A VÍZ ALATT, AMIKOR A NAGYSÚLYÚ ÉS URALKODÓ PAPÍROK SZINTE MINDEGYIKE KIVÁLÓAN TELJESÍT, KIVÁLTKÉPPEN MÁJUS KÖZEPE ÓTA.

Amíg jól megy a technológiai óriásoknak

Az Apple, Microsoft, Google, Amazon, Facebook ötösfogatának nagyon jól megy a sora a maga összesített közel 10 ezer milliárd dolláros piaci kapitalizációjával, öten pedig könnyen semlegesítenek akár 1.000-2.000 rosszul teljesítő kisebb papírt. Ez látható is az index teljesítményén, amely mostanában már nemhogy esni, hanem érdemben korrigálni sem volt képes.

Bika szemüvegen nézve a helyzetet, mondhatjuk azt, hogy amíg az imént említett öt technológiai behemótnak jól megy a sora, kiegészítve például a teljes szoftverszektor és az Nvidia szárnyalásával, addig indexszinten nézve nincs aggodalomra ok a nagyszámú gyengén teljesítő kisebb papír miatt.

Medve szemüvegen nézve a helyzetet, viszont észre lehet venni azt, hogy néhány baljós kimenetelű eseményt előrevetítő évben (2007; 2015; 2018) a mostanihoz hasonlóan romlottak el a vizsgált piacszélességi indikátorok már sok-sok hónappal az adott év indexcsúcsa előtt.

(A cikk először a Portfolio.hu oldalon jelent meg 2021. szeptember 7-én. Címlapkép: a Nasdaq megállíthatatlanul szárnyal 2021-ben, forrás: Bloomberg)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.