Kapzsiság és mohóság: 2021-ben mémrészvény a neved

A 2021-es esztendő sok más mellett a mémrészvények éveként fog bevonulni a tőzsdei történelembe. Az AMC például képes volt idén júniusban minden más részvénynél nagyobb havi dollárösszegű forgalmat produkálni. A mémrészvények pörgésének egy piaci szegmens biztosan örül. Ez pedig nem más, mint a payment for order flow (PFOF) szereplői.

Új mémrészvény született

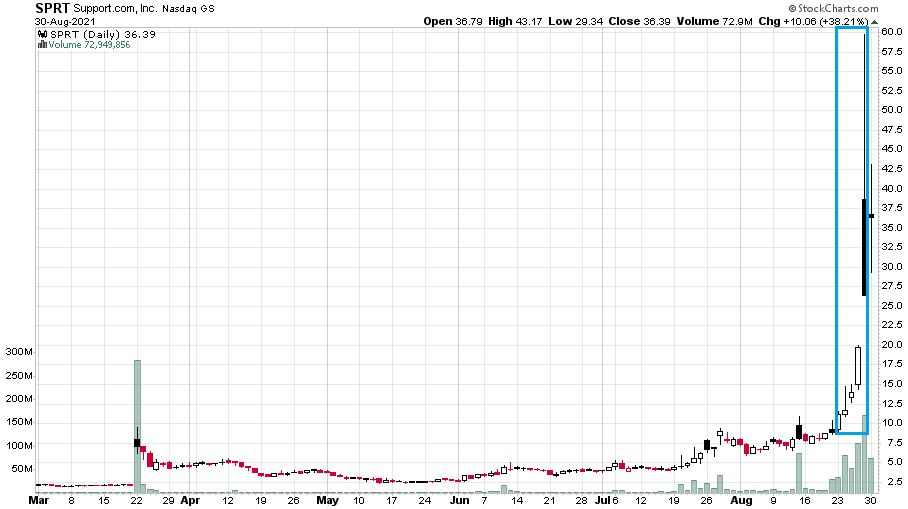

A múlt héten pénteken újfent döbbenettel vegyes ámulattal figyelhetett egy kispapírt az amerikai tőzsdék úriközönsége. A részvény neve Support.com (SPRT), tavalyi árbevétele 39 millió dollár volt. Ez a szoftver és applikációfejlesztő vállalat jelenleg 800-900 millió dollár közötti piaci kapitalizációval bír. Az árfolyamgrafikon így mutat 2021. március 1. és augusztus 30. között napi gyertyákkal:

A kék téglalap a múlt heti „produkciót” mutatja, amikor sikerült a globális mémrészvény hadseregnek öt nap alatt 9 dollárról 60 dollárig felpörgetnie az árfolyamot. Ahogyan az ábrán látható, már március végén is volt a papír árában egy komoly felugrás, aminek következtében megjelentek a színen a shortosok. A 24 millió darab részvényből március 15-én mindössze 2 ezer darab volt beshortolva, míg augusztus 13-án már több mint 6 millió. És ahogyan azt már nagyon sokszor láttuk az idei évben, egy ilyen túlzsúfolt módon megshortolt papírban könnyen megindul a kímélet nélküli „medvevadászat”.

Ez csúcsosodott ki az augusztus 27-i pénteki kereskedési napon, amikor a maga 4,4 milliárd dolláros forgalmával a Support.com a kilencedik helyezett lett az amerikai tőzsdék dollárösszegű forgalmi ranglistáján.

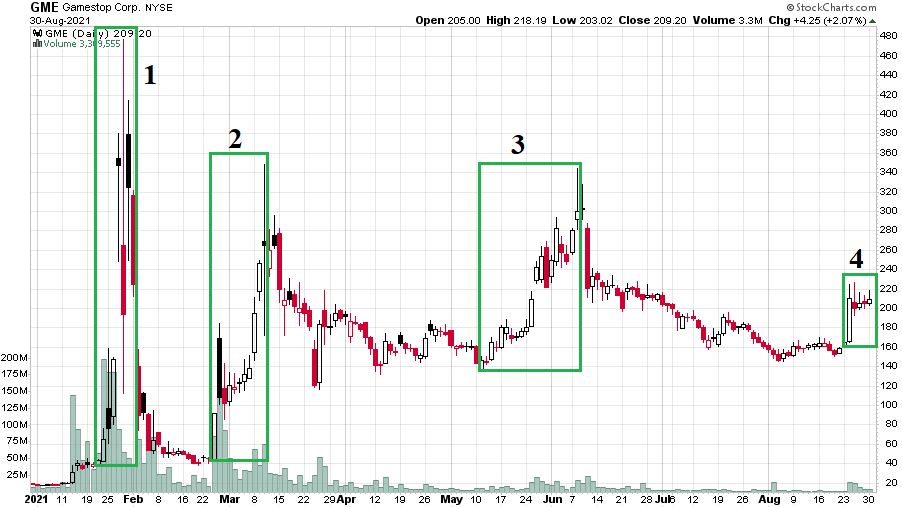

Nem ez volt a múlt hét egyetlen eseménye a mémrészvények frontján. Az egész szegmens „ősanyja”, a Gamestop (és mellette az AMC is) kedden próbált meg idei negyedik szárnyalására elindulni, ahogyan azt a mellékelt ábra mutatja (Gamestop, napi gyertyák, idei év eddig eltelt része):

Kinek áll ez érdekében?

Párhuzamosan az itt leírt eseményekkel érdemes egy pillantást vetni arra is, hogy miképpen alakult a hét legnagyobb, úgynevezett payment for order flow (innentől: PFOF) modellben (is) dolgozó amerikai brókercég ezen árbevétele negyedéves bontásban 2020-ban és 2021-ben. Ez a hét cég a következő: TD Ameritrade, Robinhood, E*Trade, Charles Schwab, Webull, TradeStation, Ally Invest. A hét cég összesített PFOF árbevétele az alábbiak szerint alakult.

A PFOF olyan üzleti modell, melynek során az adott brókercég megbízásainak egy részét, vagy akár a teljességét nem a tőzsdén teljesíti, hanem átadja egy harmadik félnek (jellemzően valamely magasfrekvenciás kereskedőnek), akitől ezért cserébe a brókercég fizetséget kap. A modell működéséről március közepén részletesen írtunk.

Már az előző ábrán jól látszik, hogy az egész PFOF struktúra az idei első negyedévben hozta a legnagyobb árbevételt a benne résztvevőknek, amikor egymás után pörögtek fel és le döbbenetes árfolyammozgásokkal a mémrészvények.

Van a PFOF üzleti modellnek egy még ennél is érdekesebb aspektusa: a megbízók végrehajtói által a brókercégeknek fizetett összegek megoszlása ügyletcsoportonként. A hét fentebb nevezett brókercég az idei első félévben 1.819 millió dollárnyi PFOF árbevételre tett szert, ami az alábbi módon oszlott meg az S&P 500 indextag részvények, a nem S&P 500 indextag részvények és az opciók között.

Az S&P 500 részvényekben mindössze a 4,4 százaléka keletkezett az idei PFOF-árbevételnek. Ez azt jelenti, hogy a klasszikus vezető részvényekben a Robinhood és társai nem igazán tudják „monetizálni” ügyfeleiket. Amiben az ügyfél monetizálható, az nem más, mint az ezerrel pörgő, szétesett kereskedési könyvű, napon belül duplázni és felezni képes mémrészvény. Direkt részvényként sem rossz, ám még jobb opcióként.

AMC

Ékes bizonyítéka volt ennek június elején az AMC, amelyik május végén új csúcsra tudta robbantani árfolyamát. A következő ábrán az AMC chartja látható napi gyertyákkal 2020. december 1. és 2021. augusztus 30. között:

A piros téglalap a mémrészvénnyé válás előtti utolsó hónapot, a 2020-as decembert mutatja. A zöld téglalap pedig a félév múlva bekövetkezett helyzetet, a 2021-es júniust.

A 2020-as decemberben összesen 614 millió darab részvény forgott 22 kereskedési napon, amely 22 kereskedési nap átlagos záróára 3,13 dollár volt. Ezzel szemben idén júniusban 5 milliárd 520 millió darab részvény cserélt gazdát szintén 22 kereskedési napon, amely 22 kereskedési nap átlagos záróára 54,13 dollár volt. Így lett a tavaly decemberi 2 milliárd dolláros havi szintű AMC részvényforgalomból idén júniusra 300 milliárd dollár közeli forgalom. Ezzel most júniusban a nagyjából 30 milliárd dolláros piaci kapitalizációjú AMC-nek sikerült a legnagyobb dollárösszegű havi forgalmat produkálnia az amerikai tőzsdéken, megelőzve az Apple és a Tesla részvényeit is.

Az AMC júniusa pedig minden valószínűség szerint döntően járult hozzá ahhoz, hogy a PFOF-biznisz sokkal jobb havi számokat hozott, mint áprilisban vagy májusban.

Igény van a mémrészvényre

Mi a tanulság abból, hogy döntően a mémrészvények generálják a PFOF üzleti modell bevételét direkt részvény-, illetve opciós kereskedésen keresztül? Korunk jegybanki pénzpumpájával extrém módon megtámogatott eszközárai mellett nagyon sok újonnan jött befektető nagyon rövid idő alatt kíván nagyon sok pénzt keresni. Ennek a lehetőségét, és természetesen az égbe felhúzott árak mellett nagyon sokszor csak az illúzióját kínálják a Gamestophoz és az AMC-hez hasonló történetek.

Mind az amerikai tőzsdei iparági oldalról, mind pedig befektetői oldalról óriási igény van arra, hogy újabb és újabb mémrészvénysztorik szülessenek. Ezt az igényt pedig minden valószínűség szerint kielégítik majd az előttünk álló hónapok a Support.com-hoz hasonló árrobbanásokkal.

(A cikk először a Portfolio.hu oldalon jelent meg 2021. augusztus 31-én. Címlapkép: a 2021-es esztendő sok más mellett a mémrészvények éveként fog bevonulni a tőzsdei történelembe, forrás: BSC Times)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.