Törésponton – beszakad vagy új csúcsra tör az amerikai tőzsde?

Donald Trump múlt hétvégén feléledő kereskedelmi háborús harci kedve érdemi változást hozott az amerikai és a globális részvénypiacok 2019-es viselkedésében. Ezen a héten – eddig holtversenyben a március eleji esettel – az év legerősebb részvénypiaci korrekcióját láthattuk. Nagy kérdés a hogyan tovább innen. Erre mutat a mai írás három sémát a múltból. Az első forgatókönyv az 1995-ös és 2017-es év elementáris emelkedése egy kirobbanó erejű bikapiacra. A második forgatókönyv egy ciklusvégi bikapiac 8%-os korrekcióját mutatja 2006-ból. A harmadik forgatókönyv pedig maga a közelmúlt a tavalyi év végéről, amikor – rövid időre ugyan – de totális kontrollt tudtak gyakorolni a részvényindexek fölött az eladók. Óriási a bizonytalanság most, hogy vajon melyikre fog a legjobban hasonlítani az idei nyár.

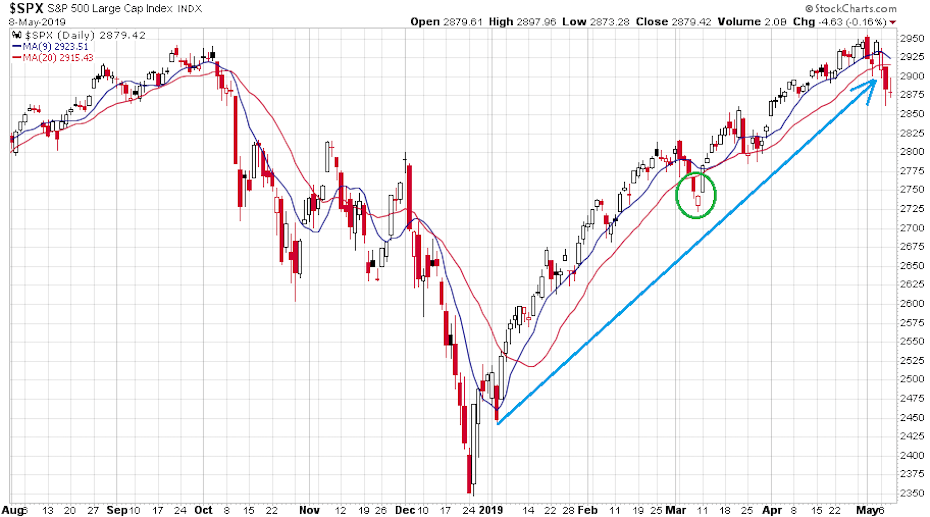

Az idei év első négy hónapját eddig az amerikai és szinte a teljes globális részvénypiacon a mindent elsöprő bikapiaci hangulat jellemezte. A tavaly karácsonyi trendforduló óta tartó szünet és érdemi korrekció nélküli emelkedés (kék nyíl) végül április végére élete csúcsára lökte az S&P 500, a Nasdaq Composite és a Nasdaq-100 indexeket. Hiába van még csak 9-e májusban, eddig ez a hónap érdemi viselkedésváltozást hozott a vezető indexek viselkedésében. Ennek a változásnak a szemléltetéséhez nézzük meg most az S&P 500 index elmúlt 9 hónapját napi gyertyás grafikonon:

Amit nagyon fontos látnunk itt, az a 9 napos és 20 napos mozgóátlag szerepe. Ez a két rövidtávú indikátor négy hónapon át folyamatosan emelkedő támaszként hajtotta fel a vezető amerikai részvényindexet. A 2019. január 7. és 2019. május 6. közötti 83 kereskedési napon az index mindössze 2 (!) nap zárt a 20 napos mozgóátlaga alatt. Az azóta eltelt két napban (tegnap és tegnapelőtt) ez a komoly támasz esett el és újabb két a 20 napos mozgóátlag alatti zárást jegyezhettünk fel. Az eddig az évet jellemző mutatókhoz képest komoly forgalommal és a piacba történő beleadással. Hogyan tovább? Ez most a május hónap nagy kérdése.

Három alap forgatókönyvet vizsgálunk meg a lehetséges folytatást nézve a múltból. Természetesen semmilyen garancia nincs arra, hogy nem valamilyen teljesen más utat járnak be majd a piacok az év hátralévő részében, ám az eddigi komoly hasonlóságok miatt érdemes ezeket az analógiákat megnéznünk.

Ha marad a bika elementáris ereje

A 2019-es év a mai napig valami egészen félelmetes ikertestvére az 1995-ös esztendőnek. A minden részvénypiaci bika álmát tökéletesen megtestesítő 1995-ös évben korrekció nélküli 34%-os emelkedést produkált az S&P 500, ahogy azt az ábra mutatja:

Egyetlen napon sem zárt az index az 50 napos mozgóátlag alatt. Kék téglalap jelzi az év első négy hónapját 24 évvel ezelőtt.

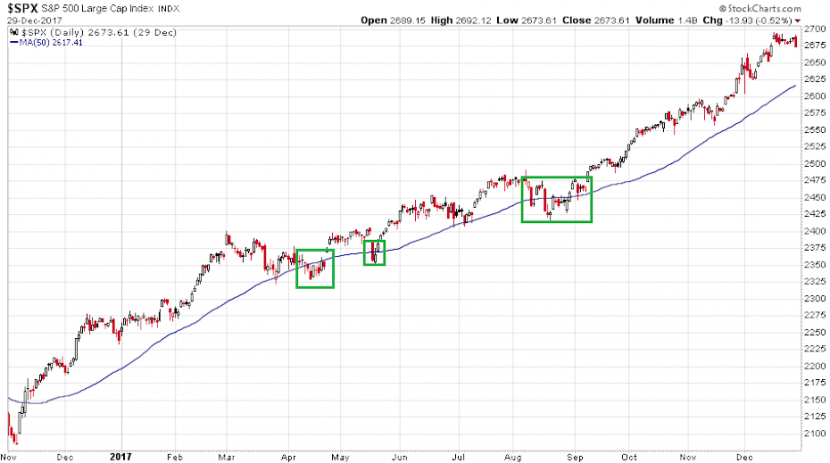

A másik hasonlóság a 2017-es évvel kapcsolatban ugorhat be. Ebben az évben is az 50 napos mozgóátlag funkcionált egyfajta védőhálóként bárminemű korrekció esetén:

Két éve már a napok 7-8%-ában ez alatt zárt az index, ám amikor aláesett ennek a kritikus szintnek mindig elhalt az esés (zöld téglalapok).

Jelenleg már kevesebb, mint 1%-kal van csak az S&P 500 az 50 napos átlaga fölött. Amennyiben marad a 2019-et eddig jellemző elementáris bikapiac, akkor a mai és holnapi napon a zárást tekintve már nem jöhet érdemi esés, és május végén, június elején új csúcsra kell menniük a vezető amerikai indexeknek.

Ha egy komolyabb bikapiaci korrekciót látunk

A második lehetséges alapforgatókönyv az, hogy nem törik meg az idén látható emelkedés, csak az év eddigi legkomolyabb korrekciója következik. Valami ahhoz hasonló, mint ami 2006-ban, az adott gazdasági ciklus végén következett be (S&P 500, napi gyertyák 2005. augusztus és 2006. szeptember között):

Tizenhárom évvel ezelőtt a május eleji csúcsokról két hullámban érkezett a korrekció (narancssárga téglalap), ami öt héten át tartott, majd a nyári oldalazás után szeptemberben jött az új 2006-os csúcs. Ennek a korrekciónak a mértéke 8%-os volt. Nagy kérdés számomra az, hogy napjaink passzív befektetések által karakterizált, agyonalgoritmizált piacán létezik-e még ilyen „egészséges” korrekció. Vagy ezt a típusú régimódi chartalakulást már elfelejthetjük, mert vagy lassan, de korrekció nélkül emelkedik a piac, vagy összeszakad.

Ha eljött a medve ideje

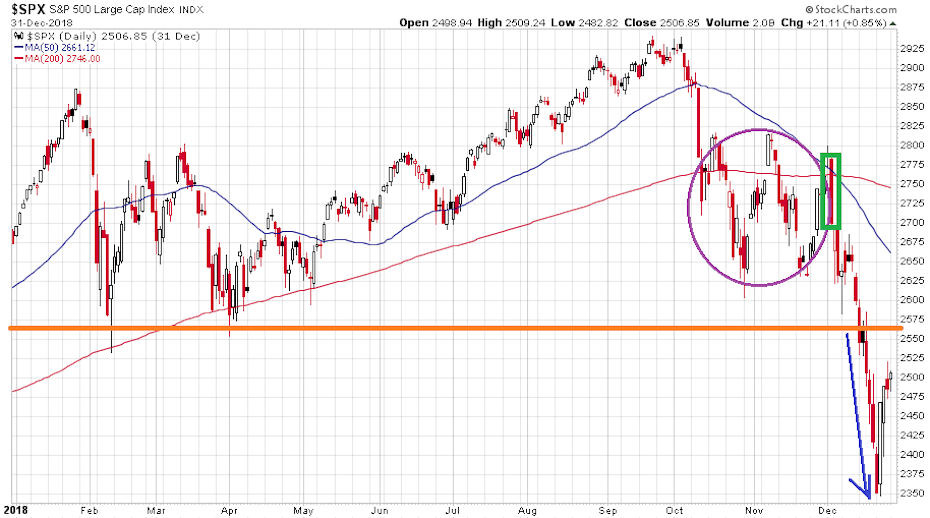

A harmadik forgatókönyv séma az, hogy néhány nappal ezelőtt láttuk a hosszabb távon nézve tíz éve, rövidtávon figyelve négy-öt hónapja tartó, orbitális hozamokat biztosító bikapiac tetejét. Időben nagyon keveset kell visszamenni ahhoz, hogy az ebből esetlegesen bekövetkező esés karakterisztikáját lássuk. Ez a mintázat rajzolódott ki a 2018-as esztendő utolsó negyedévében. A tavalyi évet mutató S&P 500 charton több dolog is érdemes lehet a figyelmünkre:

A tavaly októberi és novemberi esés (lila karika) még lehetett volna egy erős korrekció is. December elején már egészen helyre is álltak a részvénypiacok, amikor érkezett Donald Trump „Tariff Man” tweetje (zöld téglalap) és újra beindultak az eladások. Ezek pár nap alatt 52 hetes mélypontra lökték az indexet, ami automatikusan gerjesztett egy drámai eladási hullámot (kék nyíl) egészen a 200 hetes mozgóátlagig. Decemberben 16%-os esés, míg a teljes negyedévet nézve 20%-os zuhanás következett be.

Ha ez a harmadik séma következik be és ez uralkodik majd a piacon, akkor könnyen lehet, hogy egy klasszikus tripla tetőt láttunk, aminél már csak a tehetetlenség ereje hajtotta még idén új csúcsokra a vezető amerikai indexeket. A Dow Jones (köszönhetően főleg a Boeing, a United Health és a 3M problémáinak) már nem tudott új rekordot elérni. Heti gyertyákkal így néz ki Donald Trump kedvenc indexe 2015 elejétől:

Az ábrán az esetleges tripla tetőzést jelölik a kék karikák. Amennyiben az index a következő hetekben beesik a 24.000 pontos (zöld vonal) szint alá, akkor érdemi esélye lesz ennek a verziónak.

Erőfelmérő napok következnek

A következő két-három hét mozgásait természetesen nem láthatjuk előre. Kiemelten fontos lesz figyelni azt, hogy a várhatóan erős kereskedelmi háborús híráramlásokra milyen reakciót adnak majd a részvénypiacok. A részvénypiac komoly erejét mutatná az, ha egy eszkalálódó amerikai-kínai kereskedelmi feszültségre sem érkezne már érdemi esés. Ezzel ellentétben az elgyengülés egyértelmű jeleként hatna egy kereskedelmi „békekötésre” adott lanyha emelkedés új amerikai index rekordok nélkül.

(Címlapkép: jguemez / Pixabay)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.