A FED put és a vadállat üzemmód

Az amerikaifoci egyik legellenállhatatlanabb futójátékosa gyakran kapcsolt vadállat üzemmódba. Ilyenkor nem volt védő, aki a földre tudta volna vinni. A részvénypiacok eddigi 2019-es teljesítményét is csak a vadállat üzemmód szókapcsolattal tudom jellemezni. Nincs ellenállás, amin eddig nem mentek át az indexek. Két hónapja, karácsonykor még az összeomlás rémképe fenyegetett. Mostanra az amerikai indexek egy részénél érintésnyi közelségbe kerültek az új csúcsok.

Marshawn Lynch az amerikaifoci világának egy igazi különc játékosa. Futójátékosként élete csúcsteljesítményét a Seattle Seahawks csapatában nyújtotta, akivel 2014-ben bajnok is lett. A pályán nyújtott ellenállhatatlan teljesítményéért a „Beast Mode” azaz vadállat üzemmód becenevet kapta. Ez az „elismerés” a nagyon energikus futásaiért és azért jár neki, mert képes sorozatban átgázolni az őt földre vinni akaró védőjátékosokon. Élete csúcsjátéka ez volt:

HA VISSZANÉZEM A RÉSZVÉNYPIACOK ELMÚLT KÉT HÓNAPJÁT, AKKOR NEM JUT ESZEMBE MÁS, MINT AZ, HOGY AZ INDEXEK AZ S&P 500 VEZETÉSÉVEL VADÁLLAT ÜZEMMÓDBA KAPCSOLTAK.

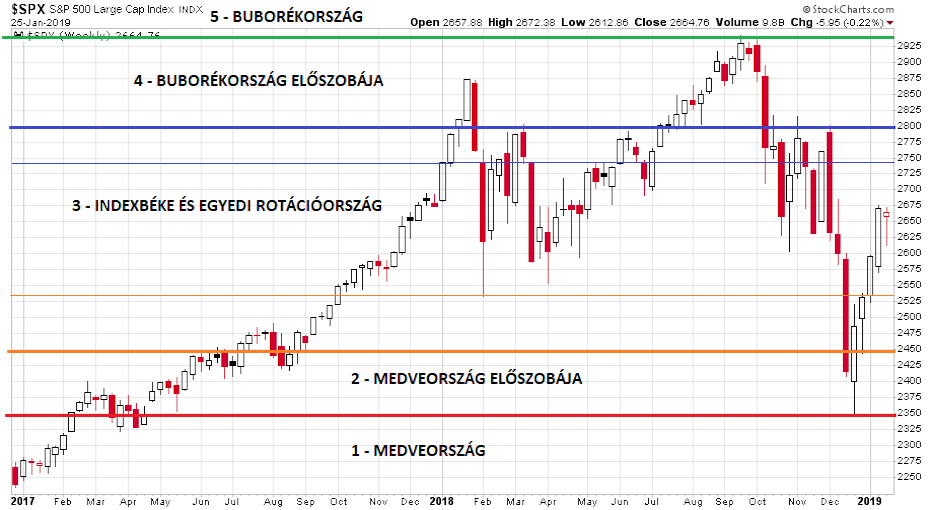

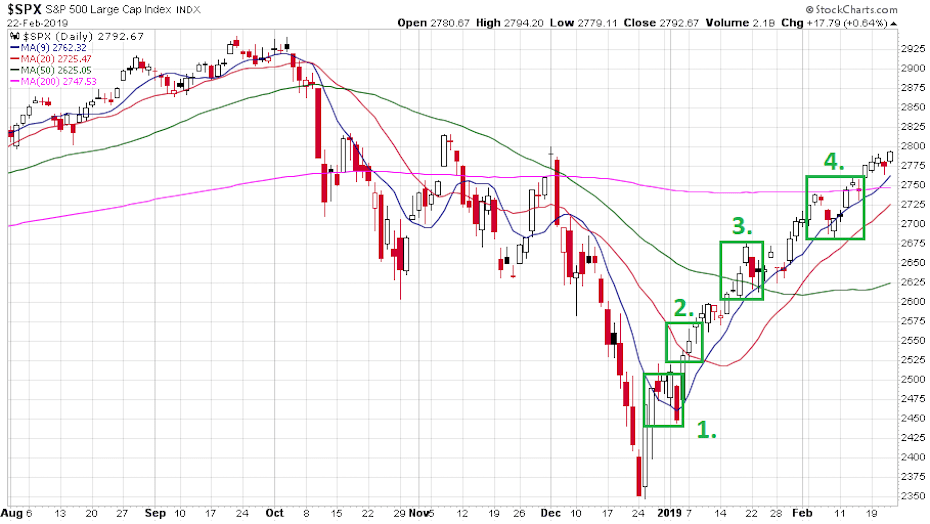

Az S&P 500 index 2018. augusztus 1-től látható ezen a napi gyertyás grafikonon:

A 2018. negyedik negyedévében bekövetkezett, élete csúcsáról a 200 hetes mozgóátlagig tartó zuhanást követően a karácsonyi ünnepek alatt egy elementáris erejű mélypontot ütött az index.

Egy mélypont annál komolyabb trendfordulót jelez, minél kevésbé tesztelgeti vissza a piac azt. A karácsonyi mélypontokat a piac nemhogy nem hajlandó tesztelgetni, hanem egyenesen vadállat üzemmódban rohant át a különböző, ellenállást kifejteni képtelen összes fontos mozgóátlagon.

Ezt a négy számozott téglalap jelöli az ábrán:

- 1. számú esemény: A 2018-as és a 2019-es év fordulóján visszament az index az addig őt gyors ütemben lefelé szorító 9 napos átlag fölé. Az Apple árbevételi figyelmeztetése is csak egy zárásra küldte vissza ez alá a szint alá.

- 2. számú esemény: Néhány nappal később átugrotta az index a 20 napos mozgóátlagot is.

- 3. számú esemény: Vadállat üzemmódban gázolt át január közepén a piac az 50 napos átlagon is, ami pár nappal később már a támaszaként szolgált.

- 4. számú esemény: A kulcsszint 200 napos mozgóátlag áttöréséhez február első felében már kellett 8-9 nap, ám az indexet felfelé szorító momentumjátékosok által előszeretettel használt 9 napos átlag idei elementáris ereje átsegítette ezen is az S&P 500-at.

A decemberi összeomlásszerű esést pedig szinte teljes mértékben le is dolgozta az index. Mintha csak egy rossz álom lett volna csupán. Az S&P 500 az egész negyedik negyedév 64 nap alatt bekövetkező esésének a 75%-át ledolgozta ezáltal karácsony óta. Mindezt tette 40 kereskedési nap alatt.

AZ EGYIK LEGFONTOSABB DOLOG, AMIT AZ AMERIKAI RÉSZVÉNYPIACON LÁTNUNK KELL AZ, HOGY A JANUÁRI-FEBRUÁRI EMELKEDÉS ÜTEME GYORSABB, MINT A SZEPTEMBER VÉGE ÉS DECEMBER VÉGE KÖZÖTT BEKÖVETKEZŐ ESÉSÉ.

A másik fontos dolog pedig az, hogy semmilyen érdemi mozgóátlag nem tudott ellenállásként funkcionálni ezen a piacon. Ez két nagyon komoly piaci erőre valló tulajdonsága a 2019-es évnek.

Mi az a Fed put?

A FED put (vagy korábban Greenspan put) egy a piacokon bizonyos időszakokban széleskörben elterjedt befektetői nézet. Arról szól ez a hit, hogy egy markáns piaci esésnél az amerikai monetáris hatóság szerepét betöltő FED kamatcsökkentéssel vagy valamilyen lazítással megmenti az amerikai gazdaságot és a részvénypiacokat. A mostani FED put iránti hit onnan fakad, hogy januárban és februárban a FED többször is a befektetők által vártnál jóval lazább jövőbeli monetáris politikát kommunikált. Ebből a kommunikációból a befektetők azt a következtetést vonták le, hogy Jerome Powell FED-elnök és a döntéshozók nem kívánják 2.500-2.550 pont alatt látni az S&P 500 indexet. Úgy érzik, hogy biztosítva vannak egy 10%-osnál nagyobb indexesés ellen, hiszen ha ilyen történne, akkor a FED lazítana, ami újra fellökné a piacokat.Az emelkedésben eddig nagyon lomhák a tavalyi év szupersztárjai, a technológiai szektor 400+ milliárd dolláros értéket meghaladó behemótjai (Amazon, Google, Apple, Facebook). Az egyenlő súlyozású Nasdaq-100 – ahol nem ezek a papírok dominálják az index alakulását – ellenben egy közepesen jó hétre került attól, hogy élete csúcsára emelkedjen (heti gyertyák, 2016. novembertől):

Két hónapja még másfél éves mélyponton állt, most élete csúcsát támadja. A 2018 végi esés 91%-át dolgozta le kilenc hét alatt. Karácsony óta kilenc kereskedési hét, kilenc emelkedés. Bikák vs. medvék: 9-0.

A pénteki napon a lemaradó, alulsúlyozott és shortban ülő befektetők részéről egy igen ritkán látható vételi pánik alakult ki az előző este és a piacnyitás előtt valamennyire jót jelentő kisebb technológiai papírokban. Az alábbi ábrán a pénteki egynapos (!!!) emelkedések százalékos mértéke látható, a cégnév után a piaci kapitalizációval milliárd dollárban:

MÉG MINDIG TÚL SOK PÉNZ KERESI A TÚL KEVÉS LEHETŐSÉGET.

A nagy kérdés már csak az, hogy ezen a momentumpiacon létezik-e valami értelmesebb magyarázat a piaci mozgásra, mint ez a legendássá vált Marshawn Lynch nyilatkozat a 2015-ös Super Bowl előtt:

Létezik. Ráadásul még történelmi analógiák is akadnak.

Lefordítom a Marshawn Lynch interjút a tőkepiac nyelvére. Ha most valami piaci vezérbikát kérdezgetnénk, hogy miért veszi a részvényeket az amerikai indexcsúcsok közelében, akkor valami ehhez hasonló párbeszéd alakulna ki:

Kérdés: Nem fél a részvények vásárlásától, amikor sok komoly cég (Apple, Coca-Cola, Nvidia stb.) elég gyenge gyorsjelentésekkel állt elő?

Válasz: Veszem a részvényeket. Van FED putom. Nem leszek megbüntetve.

Kérdés: Az amerikai gazdaság lassul, a decemberi kiskereskedelmi forgalom egyenesen visszaesést mutat. Nem fél ettől?

Válasz: Veszem a részvényeket. Van FED putom. Nem leszek megbüntetve.

Kérdés: Nem fél a kínai gazdasági problémák globális hatásaitól?

Válasz: Veszem a részvényeket. Van FED putom. Nem leszek megbüntetve.

Kérdés: Nem fél a 2020-as elnökválasztás már most beinduló kampányában a vállalatokat negatívan érintő tervezetektől (magasabb adózás, sajátrészvény vásárlás tiltása stb.)?

Válasz: Veszem a részvényeket. Van FED putom. Nem leszek megbüntetve.

Kérdés: Nem fél a megállapodás nélküli Brexit negatív hatásaitól?

Válasz: Veszem a részvényeket. Van FED putom. Nem leszek megbüntetve.

A kérdések a végtelenségig sorolhatóak lennének. Nagyon sok dolog miatt lehet és kell is aggódni. A FED put azonban napjainkban olyan aduásszá nőtte ki magát a befektetők szemében, ami minden más rossz lapot egymagában üt.

OLYAN EZ MINTHA A BUDAPESTI INGATLANPIACON ABBAN A SZENT MEGGYŐZŐDÉSBEN VENNÉK 1.000.000 FORINTOS NÉGYZETMÉTER ÁRON A VEVŐK A LAKÁSOKAT, HOGY AZ ÚGYSEM ESHET 900.000 FORINT ALÁ,

mert ha odáig leesne az ár, egy végtelen nagy vevő mindent megvenne.

A FED put a befektetők jelentékeny része által érzékelt helyzet napjainkban. Látják, hogy nemzetközi összehasonlításban komoly mozgástere van a FED döntéshozóinak a monetáris lazításra, ezért nem félnek egy decemberi típusú piaci eséstől.

Ez sem először történik – 1994, 1998

A FED putra történő kereskedésnek komoly történelme van, nemhiába nevezték ezt a jelenséget Greenspan putnak a kilencvenes években, az akkori FED-elnök nevét használva. Az S&P 500 index 1990 nyara és 1995 januárja között az alábbi képet mutatta (heti gyertyás grafikon):

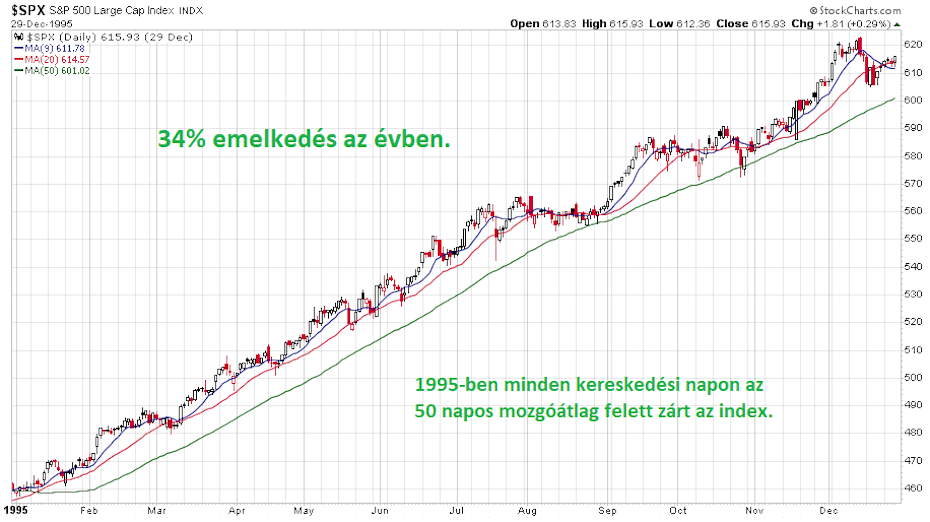

Az 1994-es év az indexalakulás tekintetében sok hasonlóságot mutatott a 2018-as évvel. A különbség az őszben van, sem új csúcs, sem decemberi beszakadás nem volt. Ezután következett az 1995-ös év, ami a pesszimista és lemaradó befektetők számára a valaha volt legsúlyosabb rémálommal ért fel. A FED az 1994-es 3%-ról 6%-ra emelés után leállt a monetáris szigorítással nemzetközi okok miatt. A FED put hívei pedig ezt köszönték szépen és ezt csinálták 1995-ben az S&P 500 indexszel (napi gyertyás grafikon):

A történelem 1998-ban megismételte önmagát. Az 1995-ös év elejétől 1998. október 8-ig az S&P 500 így menetelt az orosz válságig (heti gyertyás grafikon):

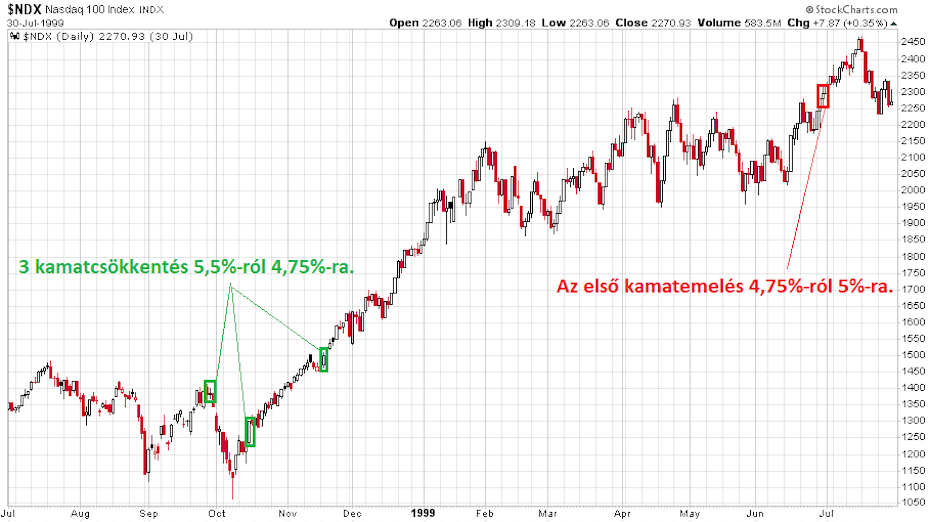

Az orosz válság mellett az LTCM-krízisben elégő pénz is lazításra kényszerítette a FED döntéshozóit. A FED put hívei pedig ennek is köszönhetően megrendezték az 1999-2000-es technológiai buborékot. A Nasdaq-100 1998 júliusa és 1999 júliusa közötti grafikonja napi gyertyákkal ez lett:

A FED nem sietett a kamatok visszaemelésével, és a grafikon zárószintjéről még egyet duplázott pár hónap alatt az index.

A jelenlegi helyzet sok paraméterében hasonlít és sok dologban különbözik az 1995-ös év elejéhez és 1998-as év végéhez képest. Nagyon hasonló viszont a piaci mentalitás a FED putot illetően. Az amerikai részvénypiacon nagyon alacsony forgalom mellett zajlik napjainkban a kereskedés. Nincs sok vevő, ám az eladók szinte teljesen eltűntek.

A részvénypiac 1994-es és 1998-as mélypontját követő 9 hét szinte tökéletes analógia napjainkra. Természetesen nem láthatjuk a jövőt, ezért a korábbi két analógia mintája bármelyik pillanatban megtörhet. Ez azt jelentené, hogy a 20 napos mozgóátlag alá visszaesne az index. Ha viszont marad a FED put által hajtott kiszáradt és teljes eladóhiányos piac, akkor a két kilencvenes évekbeli analógiát nézve egy-két hónapon belül új csúcsoknak kell jönniük. Nehezen képzelte ezt bárki is karácsonykor.

(Címlapkép: Dodge Challenger muscle car, Prettysleepy2/Pixabay)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.