S&P 500 bizonyítványosztás

Érdemes így január vége felé megállnunk egy pillanatra és egy egyszerű gondolatmenettel kiértékelni az amerikai piac aktuális helyzetképét. Az S&P 500 index közepes osztályzatot érdemel így a féléves bizonyítványosztás időpontjában. Ez még semmit nem jelent a majd júniusban kiosztott bizonyítvány osztályzatára vonatkozólag. Akkor még meg is bukhat és szerezhet ötös osztályzatot is a világ legjelentősebb tőzsdeindexe.

Egyszer volt, hol nem volt, volt egyszer egy briliáns elméjű kereskedési vezető, aki a következő tanítást adta egy hétvégi összejövetelen a brókerek két bizonyítandó képességével kapcsolatban: „Egy brókernek két dolgot kell bebizonyítania magáról. Egyrészt, hogy 70-nél magasabb az IQ-ja, másrészt, hogy 90-nél kevesebb. A 70-nél magasabb IQ-t szinte azonnal mindenki be tudja magáról bizonyítani, ám a 90 alatti kritériumnál rengetegen elbuknak.”

Valahol nagyon sok igazság van ebben az állításban. A túlgondolkodás gyakorta a legnagyobb ellensége a tőzsdei kereskedőnek. A mai írás a mottónak megfelelő egyszerű módon igyekszik egyfajta bizonyítványt kiállítani az amerikai piacról, illetve egy U90 (under IQ 90 – követve a tanítást) térképet felrajzolni az S&P 500 index jelenlegi helyzetéről.

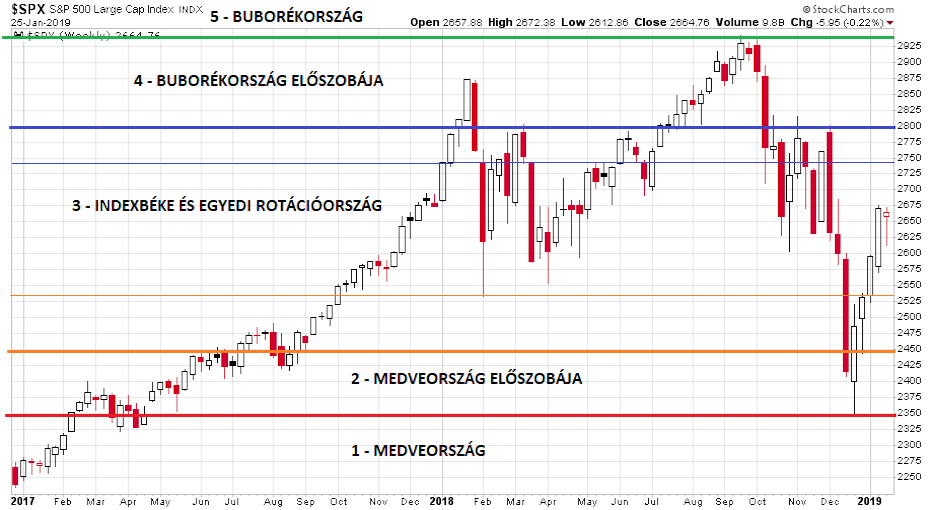

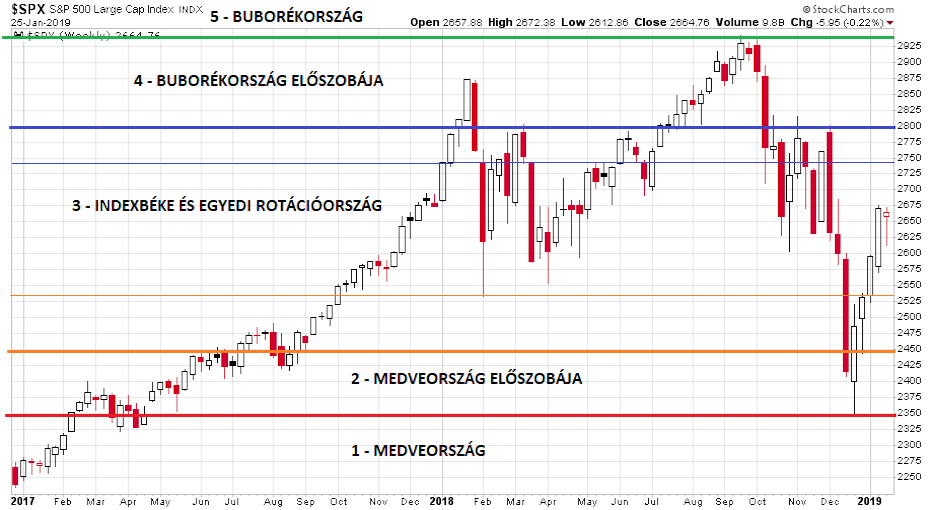

Kezdjük is ezzel a térképpel. Az S&P 500 index 2017 elejétől heti gyertyákkal:

Öt fontos sávot jelöltem be ezen a grafikonon, amik egyben osztályzatként is működhetnének az index ellenőrzőjében:

- Ötös (kiváló) – Buborékország: Buborékország határa 2.941 pontnál húzódik. Ez az index élete csúcsa, amit 2018. szeptemberében ért el a vezető amerikai tőzsdeindikátor. Ha sikerül eme szint fölé valahogyan kimásznia az S&P 500-nak, akkor komoly esélye lenne egy a lemaradók által fűtött részvénypiaci buborék kialakulásának. Én nagyon pislognék, ha ilyen szintet látnánk idén, de pislogtam a decemberi esést és a januári töretlen emelkedést látva is. Az index a jelenlegi szintről 10%-os emelkedéssel érne Buborékországba.

- Négyes (jó) – Buborékország előszobája: Ez a 2018. decemberi 2.800 pontos csúcs és az előbb említett 2.941 pontos érték között húzódik. Egy ilyen indexérték 2019-ben még mindig komoly piaci erőről tanúskodna. A halvány kék vonallal jelölt 2.742 pontos szint, a 200 napos mozgóátlag szignifikáns ellenállás lehet az ide vezető úton. Buborékország előszobáját 5%-os emelkedéssel érné el az index.

- Hármas (közepes) – Indexbéke és Egyedi Rotációország: Az index jelenlegi tartózkodási helye az arany középútként szolgáló Indexbéke és Egyedi Rotációország (2.444 és 2.800 indexpont között). Ez egy indexszinten döntetlennek megfelelő helyzet a bika és a medve közötti harcban. Vélhetően csak egy pillanatkép. Ha így maradna, akkor szűk indexmozgás mellett láthatnánk erős szektorok közötti átrendeződéseket, befektetői rotációt.

- Kettes (elégséges) – Medveország előszobája: Ide akkor térne vissza a piac, ha elesne az eddigi 2019-es mélypont (2.444 pont). Ez ismerve a mostani passzív befektetők által mozgatott piacot, vélhetően heves technikai eladásokat hozna. Egy kisebb piaci támaszszint a 2.530 pont, ami tavaly februárban sikerrel támasztotta meg az S&P 500-at. Medveország előszobáját a jelenlegi szintről 8%-os eséssel érné el a legfőbb tőzsdeindex.

- Egyes (elégtelen) – Medveország: A legegyértelműbb szint. A 2018-as fekete tőzsdei karácsonykor kijelölt 2.347 pontos (akkori 200 hetes mozgóátlag) mélypont szintje. Ez alatt nem érdemes irgalomra számítania a jelenlegi tőzsdei bikáknak. Medveország határa a jelenlegi szintnél 12%-kal húzódik lejjebb.

A sokezer milliárd dolláros tőzsdei kérdés természetesen az, hogy a „félévkor” közepes osztályzatot kapó index vajon milyen érdemjegyet kap majd júniusban. Maradva az iskolaév terminológiájánál az S&P 500 tavaly szeptemberben még ötösre állt, ám karácsonykor már megérintette a bukás rémképe is. Minek kell történnie ahhoz, hogy megbukjon, illetve minek kell történnie ahhoz, hogy újra kitűnő tanuló legyen az S&P 500 az idei év júniusában?

Bukásra utaló jelek

Amikor 2018. októberében elindult a karácsonyig tartó, hosszú évek óta leghevesebb esés, akkor a piaci kommentárok az inflációs félelmeket, az emelkedő kamatokat, a kínai lassulást, a kereskedelmi háborút és az ingatlanpiaci problémákat említették a leggyakrabban az esést kiváltó okokként. Sokan nagyon pesszimisták az idei évre vonatkozóan is.

AZ EMELKEDŐ KAMATOK ÉS AZ INFLÁCIÓS FÉLELMEK HELYÉT ÁTVETTE AZ AMERIKAI ÉS A VILÁGGAZDASÁG LASSULÁSÁTÓL VALÓ AGGÓDÁS ÉS AZ, HOGY EZ MÁR NYOMÁST FOG GYAKOROLNI A VÁLLALATI PROFITOKRA IS.

Márpedig, ha jelenleg egyfajta vállalati profitbuborékban élünk, akkor egy lassulás esetén a részvények sok mutató alapján nagyon drágák.

A gazdasági lassulástól való félelem mellett komoly aggodalom kíséri a vezető jegybankok likviditásszűkítő programjait is. Az EKB épp most fejezte be a 2015 óta tartó eszközvásárlását. A FED már előrébb jár és havi 50 milliárd dollárral csökkenti a mérlegfőösszegét. Amennyire jót tett a pénzpiaci eszközöknek 2009 és 2017-2018 között a jegybanki mennyiségi lazítás, ugyanekkora veszély a neutralitás, illetve a mennyiségi szigorítás is.

Számomra a legnagyobb pesszimizmusra eddig okot adó grafikon a következő (a 2018 végi esés eddigi korrekciójának a mértéke):

A grafikon az S&P 500 és a Nasdaq-100 index mellett hét ikonikus és hosszú évek óta az amerikai tőzsdei emelkedést eddig vezető vezérbika technológiai részvényt mutat. A százalékos mérték a 2018-as életük csúcsáról a karácsonyig tartó esést követő eddigi korrekciót mutatja. Sok korábbi vezető nemcsak jóval nagyobbat esett a piaci átlagnál, hanem alig bír visszapattanni belőle. Ez azt jelenti, hogy ezekben

A 2016 ÉS 2018 KÖZÖTT AGYONSZERETETT RÉSZVÉNYEKBEN SOK BEFEKTETŐ TOVÁBBRA IS ELADÁSRA HASZNÁLJA FEL A PIACI EMELKEDÉST.

(Kíváncsian várom a mostani jelentésekre adott reakciókat majd.)

Lehet ebből még kitűnő bizonyítvány is?

Nagyon sok tekintetben az amerikai piac 2009 és 2018 közötti emelkedését extrém pesszimizmus és befektetői lemaradás kísérte. Ez a pesszimizmus és tagadás folyamatosan jelen van napjainkban is a piacon. A pénzügyi és nemzetközi politikai média folyamatosan ontja magából a rosszabbnál rosszabb híreket (Trump dolgai, Brexit, Kína, olaszok, adósság, mennyiségi szigorítás, lakosság jövedelmi alsó felének kifeszítettsége stb.) Ha valaki most ébredne egy tízéves kómából és először csak a híreket olvasná, joggal kérdezhetné, hogy hol áll most az S&P 500? Hány ponton van: 800 vagy 1.100? Nem, 2.665 pont.

A világban az elmúlt évtizedekben gigantikusra nővő adóssághegyek mellett gigantikus megtakarítások is alakultak ki. Valaminek nyilván finanszíroznia kell az adósságot.

A FEJLETT VILÁG ELÖREGEDŐ TÁRSADALMAIBAN AZ ÉLETSZÍNVONALÁT ŐRIZNI KÍVÁNÓ TÖBBSZÁZMILLIÓ AKTUÁLIS ÉS LEENDŐ NYUGDÍJASNAK KOMOLY MEGTAKARÍTÁSRA VAN SZÜKSÉGE. EZT A MEGTAKARÍTÁST PEDIG VALAMIBE BE KELL FEKTETNI.

Méregdrága ingatlanba? Otthon tartott aranyrúdba? Nullkamatos megbízható kibocsátó által kibocsátott kötvénybe? Kevésbé megbízható vagy megbízhatatlan kibocsátó által kibocsátott 5-10%-os hozamú kötvénybe? Ezekhez képest sokan gondolják úgy, hogy a részvénypiac nem rossz alternatíva. Példaként erre a mentalitásra álljon itt nyolc vezető amerikai társaság részvényeinek aktuális osztalékhozama:

Amennyiben nincs profitbuborék 2019-ben és a FED is megenyhül a kamatpolitikáját illetően, akkor ezek a számok a befektetési alternatívákhoz képest sokak számára nem néznek ki rosszul.

Fontos hét előtt állunk

A decemberi összeomlást, a karácsonyi mélypontokat és a januári főnixmadárként történő feltámadást követően egy karakteres erőfelmérő héthez érkezett el a piac. A FED a kedd-szerdai ülését követően szerda este magyar idő szerint 20:00-kor hozza nyilvánosságra a kamatdöntését (1% vár 25 bázispontos emelést, míg 99% szerint változatlan marad a kamatszint). Itt a kommunikáció és a jövőbeli kamatpályára történő utalások lesznek kulcsfontosságúak.

Apple, Pfizer, Verizon, Microsoft, Facebook, Alibaba, Boeing, McDonald’s, Paypal, Amazon, Mastercard, General Electric, Exxon Mobil, Chevron, Merck. Ezek a cégek és még nagyon sokan mások teszik közzé a 2018 utolsó negyedévére vonatkozó gyorsjelentésüket a héten. Az ő számaikat és még inkább az idei első negyedévre és az egész évre vonatkozó előrejelzéseiket fontos indikátorokként fogják kezelni a befektetők.

Csak a piac kezét figyeljük és ne a száját!

Természetesen fontos az amerikai monetáris hatóság és a vezető vállalatok kommunikációja, ám az elsődleges információ a befektetők reakciója lesz. Lehet az egész híráramlás pozitív, ha eladni akarnak rá és lehet negatív, ha venni.

A PIACI REAKCIÓ ÉS AZ INDEXMOZGÁS A PIAC KEZE, MÍG AZ ÖSSZES TÖBBI ADAT, HÍR ÉS KOMMUNIKÁCIÓ A PIAC SZÁJA.

Véleményem szerint az idén a piacokkal kapcsolatos hírek nagyon nehezen lesznek követhetőek. Aki a piac száját fogja figyelni az könnyen összezavarodhat. A lényeg mindig a reakciókon lesz. Furcsán fog hangzani, de alapvetően két esetben látok jó kereskedési lehetőséget az amerikai piac egészére nézve.

- Az első lehetőség az, hogy valamikor 2-3-4 hónap múlva, ha az S&P 500 index nyugodt kereskedési mederben áll majd Buborékország előszobájában (2.800 pont fölött), miközben mindenki pesszimista lesz, akkor jó eséllyel folytatódik a 2017-ben látott emelkedés.

- A második lehetőség az, hogy valamikor 1-2 hónapon belül, ha az S&P 500 index újra a Medveország előszobájába kerül (2.444 pont alá), vagy átesik a 200 hetes mozgóátlagon magába Medveországba (2.350 pont alá), miközben a befektetői társadalom meg kívánja venni újra ezt a szintet és optimistává válik, akkor jó eséllyel valóban megérkezett a medvepiac.

Ha a piac keze (indexérték, indexmozgás) és a piac szája (híráramlás, befektetői szentiment) egymással merőben ellentétesen alakul, akkor nagyon fontos, hogy csak a kezét figyeljük, mint a bűvészeknél!

A dolog végén úgyis általában André Kostolanyi igazsága dönti el majd az árfolyammozgást:

„Minden egy dologtól függ: több-e a részvény, mint a tökfilkó, vagy több a tökfilkó, mint a részvény.”

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.