Kész: nincsenek eladók az amerikai tőzsdén

Egy komolyabb vállalati lassulást mutató Amazon gyorsjelentésre szinte semmit nem tudott pénteken esni a részvényár, történelmi csúcsra ment a Nasdaq-100. Mindeközben a Microsoft igazi Jedi-ként tér vissza. Ha nincs hír, akkor alacsony forgalommal emelkednek szépen lassan az amerikai börzék köszönhetően az alulsúlyozott intézményi befektetőknek. No news = good news. Jó hírekre pedig igazi vihar tombol „Shortosfalván”, ahogy azt a Tesla részvényekben láthattuk csütörtökön és pénteken. Nincsenek eladók, a vevőknek kell folyamatosan emelniük a vételi áraikat, hogy az áhított részvényekhez hozzájussanak.

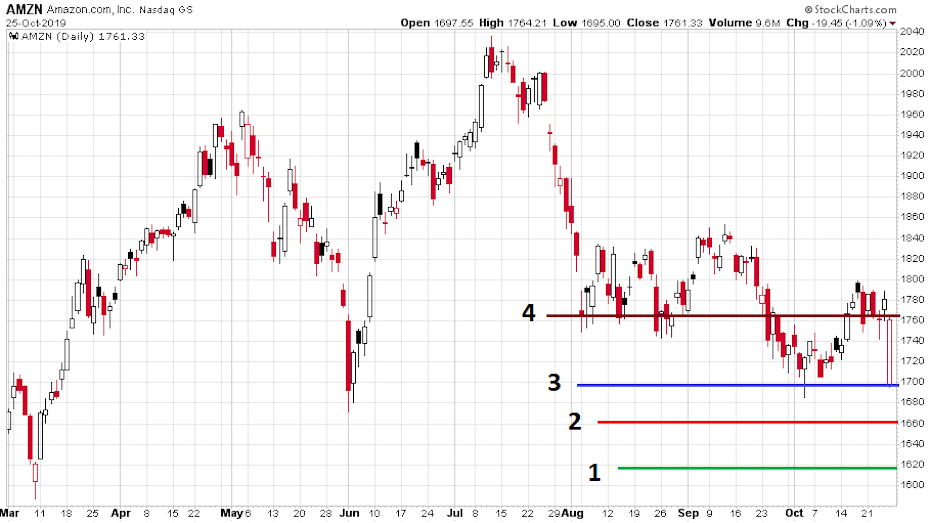

Szinte napra pontosan a 90 évvel ezelőtti Nagy Gazdasági Világválság tőzsdei összeomlását beindító fekete csütörtök (1929. október 24. – 19,5%-os esés) után érdekes pénteket hagytak maguk mögött az amerikai tőzsdék. A csütörtöki piaczárás után jelentett az Amazon: enyhén gyengébb eredményszámokat tett közzé, és a karácsonyi negyedévre 87,4 milliárd dollárról a 80-86,5 milliárd dolláros sávba, érdemben csökkentette az árbevétel várakozását. Ez a 4-5%-os árbevétel-warning azonban csak a csütörtöki piaczárás utáni és a pénteki piacnyitás előtti kereskedésben éreztette a hatását. A meglehetősen rossz hírekre a pénteki záróárakat nézve szinte semmilyen érdemi esés nem következett be. Az Amazon napi gyertyás grafikonja 2019. március 1-től az alábbi módon rajzolódott ki:

A gyorsjelentési reakciót érdemes lépéseiben megvizsgálnunk, mert szemléletesen fejezi ki azt, hogy mennyire nem lehet még nagyítóval sem rendes eladókat találni az amerikai részvénypiacon. Az ábrán jelölt szintekhez a következő események tartoznak (Az Amazon részvények a csütörtöki jelentés előtti napon 1.781 dolláros árfolyamon zártak):

- 1. pont: A gyorsjelentés után 20 perccel 1.618 dollárig (-9,1%) esik az ár. Ez a jelentési reakció árfolyam mélypontja.

- 2. pont: A csütörtöki piaczárás utáni kereskedést (AH, after-hours session) 1.661 dolláros árfolyamon zárja az Amazon (-6,7%).

- 3. pont: A pénteki kereskedésben a nyitóár 1.698 USD, ami már csak 4,7%-os mínusznak felel meg.

- 4. pont: Két és fél órával a pénteki tőzsdenyitás után már 1.764 dolláros áron forognak Bezos cégének a papírjai, ami már csak 0,9%-os csökkenés. Egy közepesebben negatív Trump tweet-re ennek a dupláját szokta esni az Amazon.

Végül a részvények 1,1%-os mínuszban zártak 1.761 dolláron. Nincs itt semmi látnivaló, ez az esés egy normál napon is simán bekövetkezik.

EZ EGY EXTRÉM BIKA REAKCIÓ VOLT AZ AMAZON RÉSZVÉNYEK RÉSZÉRŐL A ROSSZ HÍREKRE, EGYBEN EGY FRISS PÉLDA ARRA, HOGY MILYEN ELEMENTÁRIS MÉRTÉKBEN SZÁRADT KI AZ AMERIKAI RÉSZVÉNYPIAC ELADÓI OLDALA NAPJAINKRA.

Mindeközben pedig legjelentősebb technológiai indexként a Nasdaq-100 élete csúcsára ment. Az S&P 500-nak ehhez a tetthez mindössze egyetlen pontocska hiányzott.

Totális eladóhiány

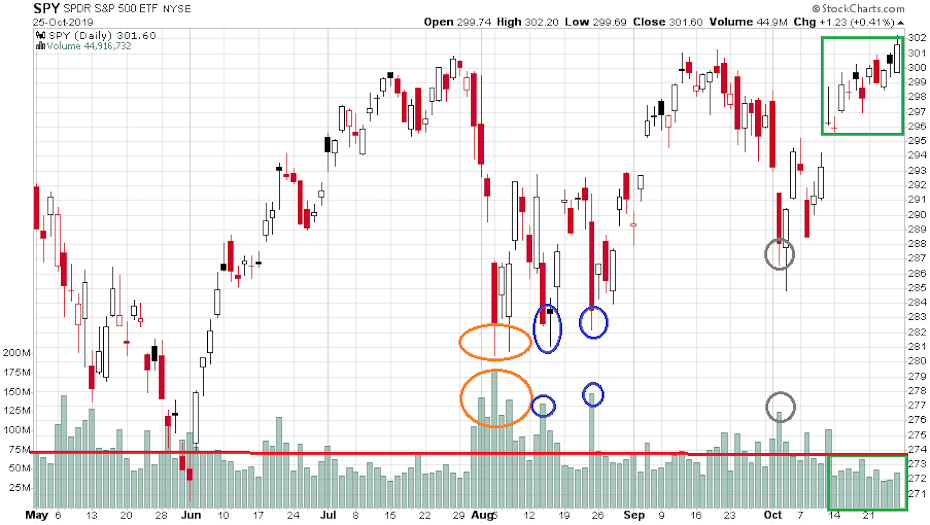

Mind az Amazon részvények, mind pedig a piac reakciója kiválóan mutatja a jelenlegi amerikai tőzsdei helyzetet, amit egyetlen szókapcsolattal lehet hűen leírni: totális eladóhiány. A Nasdaq-100 indexet leképző QQQ ETF pénteki forgalma 20 millió darab volt az elmúlt hónapok 30 millió darabos átlagforgalmával szemben. Az S&P 500-at lekövető piacvezető SPY ETF pénteki forgalma 45 millió darab volt az átlagos 73 millió darabbal szemben. Márpedig a tőzsdei álmoskönyvek szerint az alacsony forgalom melletti emelkedés az indexek több éves – jelen esetben életük – csúcsán jófajta emelkedés. Ekkor ugyanis a vevőknek kell folyamatosan emelniük a vételi áraikat, hogy az áhított részvényekhez hozzájussanak.

Eladó pedig már nem nagyon van. Aki akart, az eladott már a folyamatos félelmeket gerjesztő hírekre. Vevői oldalon pedig a sajátrészvény vásárlásaikkal a cégek köszönték szépen és megvették a részvényeket az elmúlt években. Emiatt az intézményi szektor alulsúlyozottá vált, egyre félelmetesebb számára a tőzsdeindexek aktuális emelkedése. Eladni már nem igazán tudnak, ellenben a kisebb-nagyobb esésekben szívesen állnak be vevőként. Az alábbi ábrán a SPY ETF grafikonja látható napi gyertyákkal 2019. május 1-től forgalmi adatokkal kiegészítve alul a kép alján:

Az átlagos napi forgalmat piros vonal jelöli. Az augusztus eleji (narancssárga karikák), augusztus közepi (kék karikák) és az október eleji (szürke karikák) hirtelen esésekben mindig megugrott a forgalom, a befektetők lehetőségként értékelve megvették a részvényeket a turbulenciákban. Október második felében pedig itt maradt a piac érdemi hírek nélkül. Az S&P 500 cégek első harmada, aki közzétette gyorsjelentését, 80%-ban jobb számokat hozott, mint a szépen lassan leszállított várakozások. Donald Trump meglehetősen csendes. Nincsenek drámák (épp most és egyelőre). Két zöld téglalap jelöli ezt az időszakot, lassan felfelé avászkodó index, folyamatosan csökkenő és masszívan átlag alatti forgalom.

NO NEWS = GOOD NEWS ÁLLAPOTBAN VAN A TŐZSDE.

A Microsoft úgy nyer, hogy az Amazon sem veszít

Kiválóan fejezi ki az erőviszonyokat a Pentagon pénteken piaczárás után közzétett híre, a védelmi minisztérium 10 milliárd dolláros, JEDI névre keresztelt felhőszolgáltatási szerződésének eredményhirdetése. A kétfordulós eljárásban már korábban kiesett az IBM és az Oracle, a döntős Microsoft és Amazon közül pedig nagy meglepetésre a Microsoft nyerte a tendert. Mindössze egy óra maradt reagálni a piacnak erre a pénteki piaczárás utáni kereskedésben. A Microsoft részvények árfolyama kerek 3%-kal emelkedett, míg az Amazon részvények árfolyama 0,8%-kal csökkent a Pentagon bejelentésére.

Alapvetően egy ilyen hír összesen a két cégre együtt teljesen semleges hatású. Nullösszegű játék, amit nyer a Microsoft, azt veszíti el az Amazon. Mégis a nyers árfolyamreakció alapján a Microsoft tőkepiaci értéke 32 milliárd dollárral nőtt, míg az Amazoné 7 milliárd dollárral csökkent. Summa summarum ez 25 milliárd dolláros „részvénytulajdonosi értéknövekedés” kvázi a semmire. Ilyen a bikapiac. Vagy Jedi-piac. Aminek az egyik vezetője maga a Microsoft, amely 2016 eleje óta egészen elementáris, kirobbanó formában van ahogy az a 2016 és az idei utolsó záróár közötti heti grafikonról is látható:

Parabolikus emelkedés (zöld ív) 45 dollárról 135 dollárra három és fél év alatt, majd 2019 júliusától október végéig egy nagyon szűk, jellemzően 135-140 dolláros árfolyam közötti oldalazás. Innen készül kitörni majd a hétfői kereskedésben a papír, aminek 11,25%-os súlya van a Nasdaq-100 indexben.

Ennél csak egy részvénynek van nagyobb súlya a vezető technológiai indikátorban, az Apple-nek (11,59%). Az elmúlt 12 kereskedési napból 8 alkalommal ment élete csúcsára, ahogyan az alábbi 2019. május 1-től rajzolt napi gyertyás grafikonon az látható (zöld téglalap):

Az „Alma” óriási relatív ereje a piachoz képest nem kis részben köszönhető a már unalomig emlegetett sajátrészvény visszavásárlásoknak. Pénteken 18 millió darab részvény forgott (átlag: 28 millió darab). Aki akart, már eladott…

A Google ma teszi közzé gyorsjelentését

A Nasdaq-100-ban 9,28%-os súllyal bíró Amazonról már volt szó, a negyedik 8+ százalékos komponensről a Google-ről azonban muszáj két grafikont megnézni a mai (október 28-i) piaczárás utáni gyorsjelentése előtt. A 877 milliárd dolláros piaci kapitalizációjú (Nasdaq-100 pontos súly: 8,73%) vállalat grafikonja az alábbi képet mutatja 2016 és 2019 között heti gyertyákkal:

Az árfolyam immár másfél éve küzd és birkózik az 1.275-1.300 dolláros szinttel. Ez vagy egy óriási tető vagy pedig egy következő masszív emelkedés előtti konszolidáció. Ami különösen izgalmassá teszi a Google részvényeket az a cég kutatás és fejlesztési költségeinek az alakulása 2013 vége és napjaink között. A Google az alábbi összegeket fektette be kutatásaiba és fejlesztéseibe a vizsgált időszakban:

A 2013. végi 7 milliárd dolláros éves költés 23,5 milliárd dolláros 12 havi költéssé növekedett 2019 második negyedévének a végére. Valamilyen újdonságon vagy újdonságokon nagyon keményen dolgozik a cég, kíváncsi leszek mik lesznek ezek. (A kvantumfölényt nemrég jelentették be.) Így néz ki a Nasdaq-100 négy vezető ezermilliárd dolláros vagy közel ezermilliárd dolláros cégének az aktuális grafikonja. Együttes indexsúlyuk a Nasdaq-100-ban 40,85%.

Tesla: stormy weather in Shortville…

No news = good news, az Amazon 1%-ot esik egy árbevételre vonatkozó figyelmeztetésre. Zárásként érdemes megnéznünk a hét sztárját, aki kiváló hírekkel örvendeztette meg a benne hívő befektetőket. Ezáltal pedig brutális pusztítást okozott „Shortosfalván”. „Stormy weather in Shortville…” – írta ki a Twitter-re Elon Musk, Tesla vezér még 2017. áprilisában. Akkor még engedte az amerikai értékpapírfelügyelet, a SEC twittelgetni Musk-ot. Eltelt két és fél év és a bikák és medvék közötti harc ugyanolyan epikus maradt a Tesla részvényekben. Az idei október órás gyertyákkal így mutat:

A kék téglalap az október 3-i nap esését mutatja, amikor a piac a harmadik negyedév vártnál kisebb értékesítési darabszámaira reagált. Esés azonban nem tudott indulni, köszönhetően a pozitív összpiaci hangulatnak és annak a ténynek, hogy Tesla részvényekből a közkézhányad 26,4%-a be van shortolva. Ez a 37 millió darab részvény (141 milliós közkézhányadból) extra magas arány. Dollárértékben szinte pontosan ugyanannyi Tesla részvény short pozíció van, mint a Microsoft és az Amazon részvényekben összesen. Miközben a Tesla kapitalizációja 58 milliárd dollár, míg a Microsoft és az Amazon részvények együttes tőkepiaci értéke 1.945 milliárd dollár. A történet döbbenetesen hasonlít a tavaly nyárihoz, amiről 2018. augusztusában írtam.

A túlzsúfolt shortos trade miatt, ahogy azt a zöld nyíl mutatja szinte folyamatosan emelkedett az ár októberben. Ezután az október 23-i piaczárás utáni gyorsjelentés robbantotta a shortos bombát, amiatt, hogy váratlanul újra nyereséges lett az elektromos autógyár. A rózsaszín téglalap mutatja a csütörtöki tőzsdei reakciót a maga 17,7%-os szárnyalásával, amit még megtoldottak pénteken 9,5%-kal (piros téglalap). Két nap alatt 73 dollárral került feljebb az ár, ami 2,7 milliárd dollár veszteséget okozott a shortosoknak.

A most következő hét fontos eseményekkel érkezik az amerikai piacokon. Hétfőn Google, szerdán Apple és Facebook gyorsjelentés piaczárás után. Szerdán pedig FED kamatdöntés. Aztán szépen lassan kifutunk az októberből és a november elejéből. Október 8-án „Lehet-e esés ilyen pesszimizmus mellett” című posztom végén azt állítottam, hogy amennyiben 2019. november 8-án 3.000 pont felett zár az S&P 500 index, akkor nem lennék short az elkövetkező négy-öt hónapban. Bár az elmúlt hetekben a szentiment indikátorok az október elejét jellemző extrém pesszimista állapotból neutralizálódtak, a három héttel ezelőtti állításomat meg tudom erősíteni.

(A cikk először a Portfolio.hu-n jelent meg, 2019.10.28-án. Címlapkép: Tim Mossholder / Pexels)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.