Melyik befektetési alap lesz a nyerő?

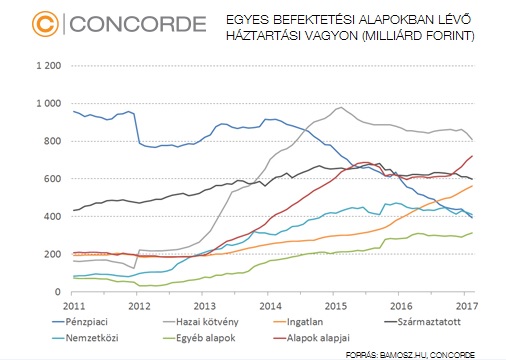

A magyarok rendkívül konzervatív befektetési politikája következtében évekkel ezelőtt nem volt kérdés a - főleg pár hónapos lejáratú állampapírokba és bankbetétekbe fektető - pénzpiaci alapok dominanciája. Az állampapírok hozamának csökkenése azonban ezt a hegemóniát megtörte, az elmúlt 4-5 évben így többször is helycsere történt a legjobban kedvelt alapok élbolyában. Napjaink legkedveltebb alapjai az ingatlanalapok és az alapok alapjai. Ebben az írásban arra keressük a választ, hogy melyik típus teljesíthet jól a következő években, melyik lehet a legkedveltebb közülük.

(Ez a cikk eredetileg a Concorde Iránytű magazin 2017. júniusi számában jelent meg.)

Legyünk józanok: nem kiugró hozam elvárásokról beszélünk, irreális ugyanis azt elvárni, hogy egy befektetés ne veszítsen átmenetileg se sokat értékéből, ám várhatóan magas megtérülést biztosítson – ez a fehér holló kategória. A magyar befektetők pedig kerülik a kockázatosabb befektetési jegyeket: részvényalapokban vagy részben részvényt is tartalmazó vegyes alapokban alig tartanak pénzt, a lakosság tulajdonában lévő teljes befektetési jegy állomány összesen mindössze 7-8 százalékát. Jól láthatóan a lakossági befektetéseken belül ezek a kockázatosabb – de az eddigi tapasztalatok alapján évtizedes távlatokban messze jobban fialó – befektetési formák csak dísznek voltak jók a stabil, alacsonyabb hozamú befektetések kiegészítéseként.

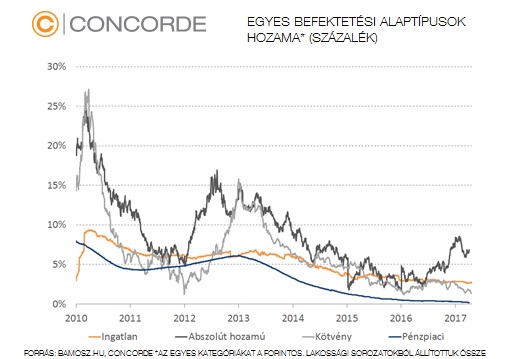

Pedig egy szint után az állampapírokhoz vagy a bankbetéthez képest többlethozamot elérni csak úgy lehet, ha a befektetetési alapok portfóliójában a kötvények mellé több-kevesebb kockázatos elemet (értsd: részvény, deviza, nyersanyagok, ingatlan, gyengébb minősítésű vállalati kötvények) is mellékel az alapkezelő. Ebben a szellemben születtek meg az ingatlanalapok, és lettek az elmúlt két év sztár befektetési alapjai. Jellegükből fakadóan egyenletes teljesítményt nyújtanak, a pénzpiaci alapoktól látható hozamokat meghaladó megtérülést nyújtva a befektetőknek. Előretörésükre rásegített az a hangulat is, amely a lakóingatlanok piacát lengi körül már két-három éve. Dacára annak, hogy lakóingatlanokat csak elenyésző számú ingatlanalap tart a portfóliójában, a felívelést látva minimum gyanús, hogy a lakossági ingatlan boomban való részvétel egy alternatívájaként vették/veszik sokan ezeket az alapokat. Pedig csaknem kizárólag üzleti ingatlanok szerepelnek a portfólióban: raktárak, irodák, kereskedelmi ingatlanok.

Ráadásul ezek is az alapok befektetéseinek csupán kisebb részét teszik ki: átlagosan az ingatlanalapok vagyonának 40-45%-át tartják ingatlanban, a nagyobbik rész főleg rövid távú, likvid állampapírokban, bankbetétekben áll. Ez az összetétel határozza meg a várható hozamot is: a betéteken, diszkont kincstárjegyeken csak elenyésző megtérülés várható. Az extrahozamért felelős kockázatos szelet, az ingatlan esetében pedig a bérleti díjak és az ingatlanok értéknövekedése kapcsán már merülnek fel kérdőjelek. Ma a budapesti iroda bérleti díjak nagyjából megegyeznek a bécsi bérleti díjakkal, miközben a budapesti piacon az iroda-kínálat jövő év végéig a mai állomány negyedével nőhet. Ez mindenképpen bekorlátozza a bérleti díjak további emelkedését. Az ingatlanalapok számára ezért a hozamot jószerével csak az ingatlanok árának felértékelődése szolgáltathatja. Az elmúlt évek kereskedelmi ingatlan áremelkedése egy ideig még folytatódhat, de azt el lehet mondani, hogy az ingatlanalapokat hajtó három motorból kettő (a rövid pénzpiaci eszközök hozama és a bérleti díjak emelkedése) leállt, és csak egy hajtja őket tovább a következő években.

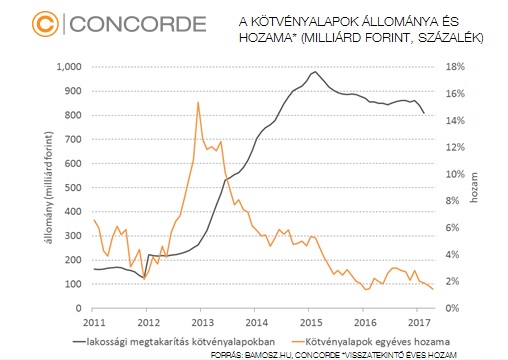

Ez pedig azt vetíti előre, hogy az ingatlanalapok éves hozama tovább csökkenhet. Egy idő után pedig fel kell majd tenni azt a kérdést is, hogy az egyre alacsonyabb megtérülés mellett az egy éven belüli befektetési jegy visszaváltást büntető ingatlanalapok nem jutnak-e a kötvényalapok sorsára? A kötvényalapok ugyanis 2012 és 2015 között félelmetes növekedést produkáltak. Ez volt az az időszak, amikor az állampapírpiacon kétszámjegyű éves hozamok voltak, ami automatikusan dagasztotta a kötvényalapokban lévő megtakarítások megtérülését. Ahogy az állampapírpiac konszolidálódott, és a hozamok az öt százalék körüli szintre estek, a kötvényalapok vonzereje eltűnt. A két évig stagnáló állomány idén kezdett el erőteljes csökkenésbe fordulni, amikor a kötvényalapok immár a 2-3 százalékos éves megtérülést produkálják csak. A csökkenő hozamok tehát tapasztalatok alapján a kategória kedveltségének csökkenéséhez vezetnek. Ez idővel így lehet az ingatlanalapoknál is.

A korábbi években sikeres, majd kissé elfelejtett, ám az év elején (az alapok alapjain keresztül) ismételten felkapott befektetési alapok az úgynevezett abszolút kategóriába tartoznak. Ezek az alapok is kiegészítik az állampapír-hozamoktól kapható bevételeiket egyéb instrumentumokkal. Sőt, ezeknek az egyéb eszközöknek a köre a lehető legszélesebb lehet. Ad abszurdum még a piaci árfolyamok eséséből is profitálhatnak. Ezen túl az alapkezelők többsége kifejezetten figyelmet fordít arra is, hogy az alap teljesítményében rossz esetben is csak minimális csökkenés legyen.

Ezek az abszolút hozamú alapok tulajdonképpen átveszik a befektetőtől a különböző befektetési formák közötti választás terhét, hiszen erre befektetési alapon belül, az alapkezelő döntésével kerül sor. De pont ebben is rejlik az abszolút hozamú alapok legnagyobb hátránya is – nevezetesen az, hogy csak utólag, az alap tevékenységéről szóló tájékoztatóból derül ki a (gyakran lényegi) változtatás a portfólió összetételében, körülbelül azt a fokú bizalmi viszonyt állítva a befektető és az alapkezelő kapcsolatába, ami az önvezető autók esetében merül fel: egy, a népesség átlagánál jobban működő vezetési rendszer az egyedi helyzetekben biztosan fog kevéssé optimális döntéseket hozni.

Ám, amíg az autóknál nem megoldott, hogy egyszerre több rendszerre bízzuk a kormányzást, addig a befektetési alapoknál erre született az alapok alapja megoldás. Ezek a több más alapba befektető alapok alapjai diverzifikálják az egyéni alapkezelői döntéshozatalt, még inkább csökkentve a nagyobb visszaesések valószínűségét – tulajdonképpen próbálva megfelelni a magyar megtakarítói közösség konzervativizmusának, óvatos befektetési politikájának. Az alapok alapjaiban és ezeken keresztül az abszolút hozamú megközelítésben az elmúlt hónapokban ismét kismértékben növelték a hazai ügyfelek a megtakarításaikat. Perspektivikusan nagy az esélye annak, hogy ez az alap-típus a következő években tovább fogja növelni a befektetési alapok piacán a részesedését – részben az ingatlanalapok rovására is.

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.