A nemzetközi helyzet egyre fokozódik

Ha valaki átpörgeti az S&P 500 index félezer komponensének az egyedi grafikonjait, érdekes trendeket figyelhet meg az elmúlt másfél hónapban. Miközben például a Nasdaq-100 index nem megy semerre sem, addig a felszín alatt érdemi emelkedések és csökkenések zajlanak az egyes részvények szegmenseiben. Egy klasszikust idézve: a nemzetközi helyzet egyre fokozódik.

Virág elvtárs és Pelikán elvtárs mondatai legendásak Bacsó Péter A tanú című filmjében. Az egyik legerősebb mondás így hangzik Virág elvtárstól:

Én csak azt mondom, Pelikán elvtárs, a nemzetközi helyzet egyre fokozódik.

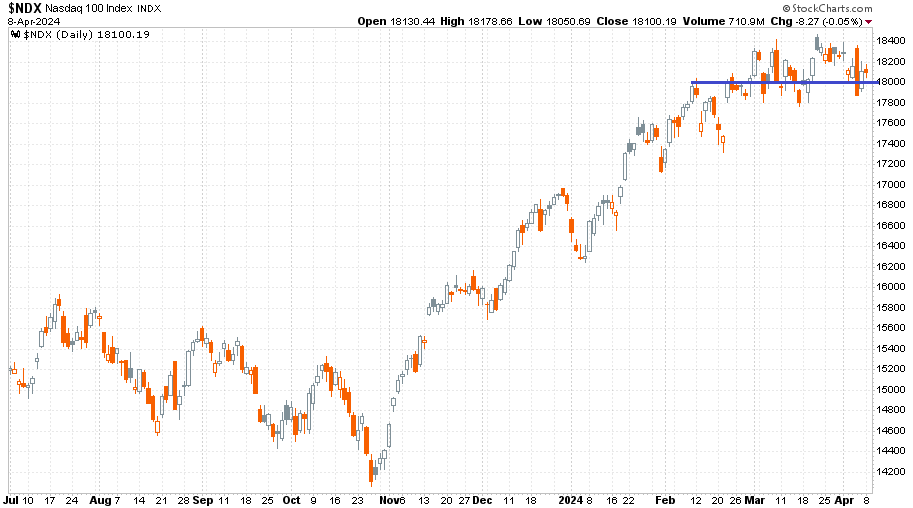

Valahogy ez a mondat jutott az eszembe a hétvégén, miközben átpörgettem az S&P 500 index részvényeinek a chartlistáját. A teljes amerikai részvénypiac nagyon kétarcú. Indexszinten hetek óta tart egyfajta oldalazás. Ahogyan az például a következő napi gyertyás Nasdaq-100 index charton látható 2023. július 3. és 2024. április 8. közötti időhorizonton, február közepe óta csak az oldalazó mozgás (kék vonal) megy:

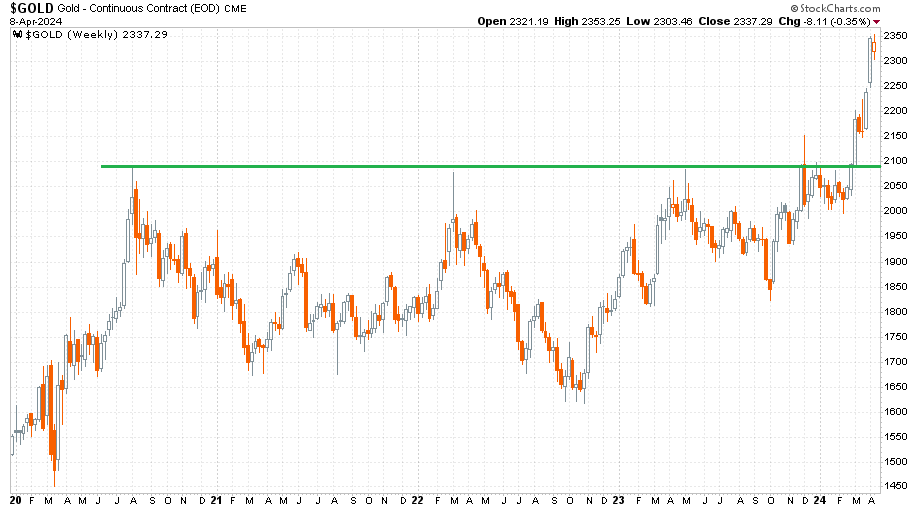

Az egyedi részvények és instrumentumok szintjén azonban, főleg március eleje óta elementáris erejű mozgások vannak. A piac egyszerre emel fel bizonyos dolgokat és küld el a süllyesztőbe másokat. Az egyik leglátványosabb jelenség az arany árának a korrekció nélküli kitörése, ami pontosan március 1. óta tart. A következő ábrán az arany árának az alakulása látható heti gyertyákkal 2020. január 1. és 2024. április 8. között:

Jól látható, hogy ötödik kísérletre sikerült elhagyni felfelé az eddig nagyon erős ellenállásként funkcionáló 2100 dollár/uncia körüli szintet (zöld vonal). Ezzel a mozgással az arany eddig 12,8 százalékos pluszban tartózkodik idén.

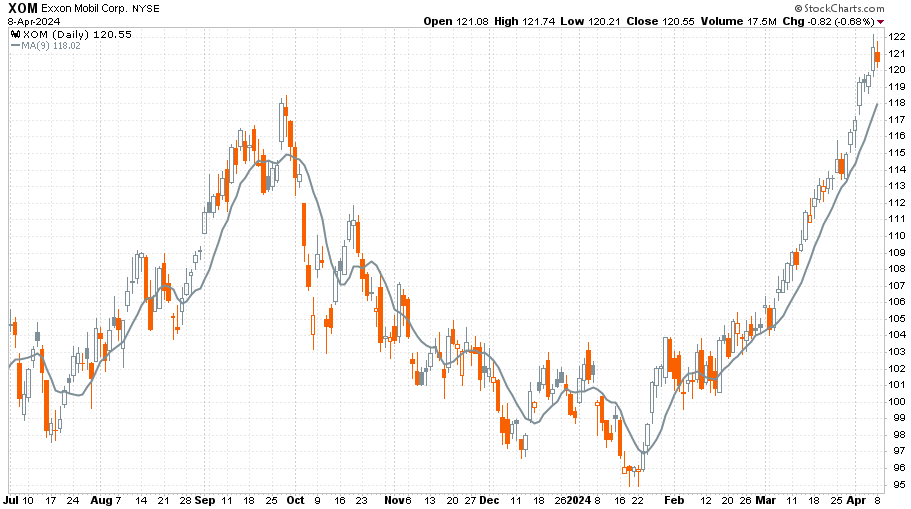

Ez elmarad az olaj (WTI) árának 20,6 százalékos idei eddigi emelkedésétől, mely emelkedésnek egy jó része szintén március eleje óta következett be. Ettől az olajrészvények is olyan erőre kaptak, hogy a befektetők alig győzik nézni ezeket a részvényeket a chartokon. A következő ábrán az Exxon Mobil részvényeinek az árfolyama látható napi gyertyákkal 2023. július 3. és 2024. április 8. között:

A szürke vonallal jelölt 9 napos mozgóátlag (ami ugye a nagy momentumú mozgások támasza és ellenállása szokott lenni) hetek óta hajtja felfelé az árfolyamot. Teljesen hasonlóan néz ki nagyon sok másik olaj, nyersanyag és energiarészvény (tickerek: COP, DVN, EOG, MPC, MRO, NRG, OXY, PXD, VLO) grafikonja is az S&P 500 indextagok közül.

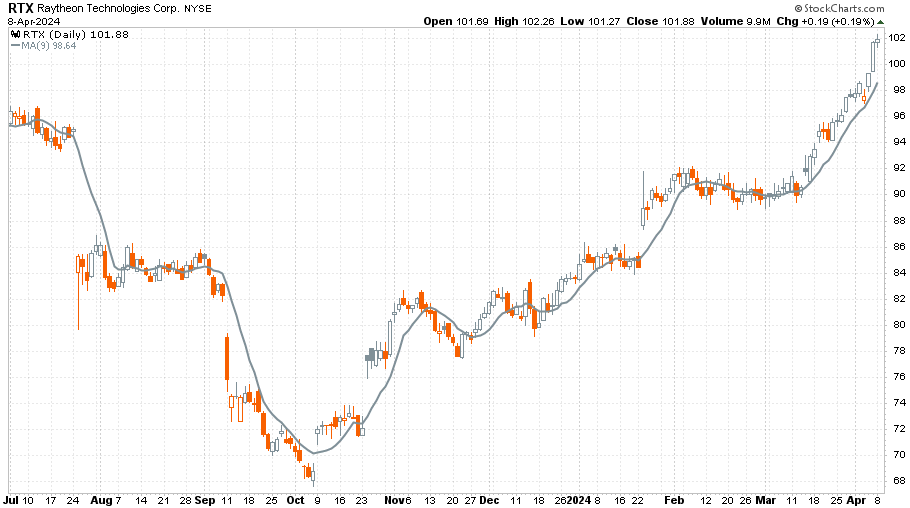

Túl az olajrészvényeken az S&P 500 indexen belül a március eleje óta eltelt időszak nagy nyertesei még az ipari szektor papírjai (erős tickerek az S&P 500 indexből: CAT, CMI, EMR, ETN, GE), különös tekintettel a védelmi ipari részvényekre. Például a szeptemberben még alaposan megkínzott Raytheon papírjainak a napi gyertyás chartja így mutat 2023. július 3. és 2024. április 8. között (a szürke vonal itt is a 9 napos mozgóátlag):

(Ha nem is hasonló mértékben, de erősek még az alábbi védelmi ipari papírok is: GD, LMT, TDG.)

Ezek a március eleje tartó időszak nyertesei, de emellé van két nagy vesztes csoportja is a legnagyobb amerikai részvénytársaságoknak. Az egyik csoportot úgy hívnám, hogy a mesterséges intelligencia sztori ígéretei. Olyan részvények csoportja, amelyek még igazán nem tettek le semmi komoly dolgot eddig az asztalra ezen a fronton, ám a vezetőkön (Nvidia, Meta Platforms, Microsoft) kapaszkodva egészen az idei év elejéig nagyot tudtak szárnyalni. Az egyik legszebb példa erre a típusú részvényre jelenleg az Intel, amelynek a napi gyertyás grafikonja így mutat 2023. július 3. és 2024. április 8. között:

A lila vonallal jelölt 200 napos mozgóátlag is elesett már, és öthónapos mélyponton van jelenleg a chipgyártó részvény árfolyama. (Ha nem is hasonlóan gyengék, de fáradnak az alábbi S&P 500 részvények is ebből a szegmensből: ADBE, AMD, SMCI.)

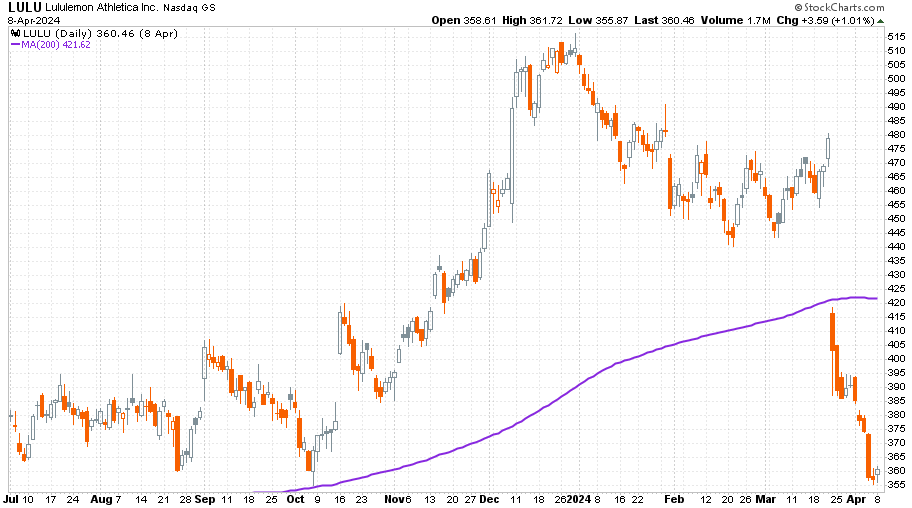

Végül, de nem utolsósorban a másik elgyengülő szegmens a prémium fogyasztókat kiszolgáló globális gyártóké és szolgáltatóké, melyek közül négy nemzetközi óriás érdemel említést: az Apple, a Tesla, a Nike és a Starbucks. Nagyon gyenge teljesítményt mutatnak ők fel hetek-hónapok óta. Ennek a szegmensnek egy kevésbé ismert, de nem kevésbé prémium tagja a Lululemon, ami egy jógafelszerelésekkel induló, de már szélesebb körű ruházatot áruló piaci szereplő. A 2023. július 3. és 2024. április 8. közötti napi gyertyás grafikon így mutat (itt is a 200 napos mozgóátlagot jelöli a lila vonal):

Szakadás a március közepi gyorsjelentésre, folytatódó szakadás azóta.

Látva ezeket a grafikonokat, az arany, a nemesfém és olaj vételt, a védelmi ipari részvény felhúzását és az AI-lemaradókba és prémium fogyasztókat kiszolgáló nagy globális márkákat képviselő részvényekbe történő beleadásokat, azt mondhatjuk, hogy kicsit baljós, ha lehet így fogalmazni „doomsday” típusú kereskedés zajlik.

KICSIT OLYAN, MINTHA A TŐKEPIAC VALAMIFÉLE HÁBORÚS ESZKALÁCIÓT, GLOBÁLIS GEOPOLITIKAI FESZÜLTSÉGNÖVEKEDÉST ÁRAZNA.

Ha ezt árazza a piac, akkor remélem, hogy nem lesz igaza.

(Borítókép: A tanú, forrás: NFI)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.