A tőzsdei pokolból is van kiút, egyenesen a mennyország felé

A tőzsde egy olyan világ, ahol létezik bizonyos esetekben olyan, hogy valamelyik instrumentum egy gyilkos, 80+ százalékos zuhanást nemhogy visszahoz, de még sokszorosára emelkedik a korábbi csúcsának. Erre klasszikus példának szinte mindig az Amazon részvényeit hozzák fel, amelyek az ezredfordulón 95 százalékot zuhantak, aztán 2021-re az 1999-es, akkori összeomlás előtti csúcs 33-szorosára emelkedtek. Kétségtelenül ez az egyik legerősebb példa arra, hogy a tőzsdei pokolból is van kiút, egyenesen a mennyország felé, de azért vannak más kiváló példák is erre. Ebből mutatunk most néhányat.

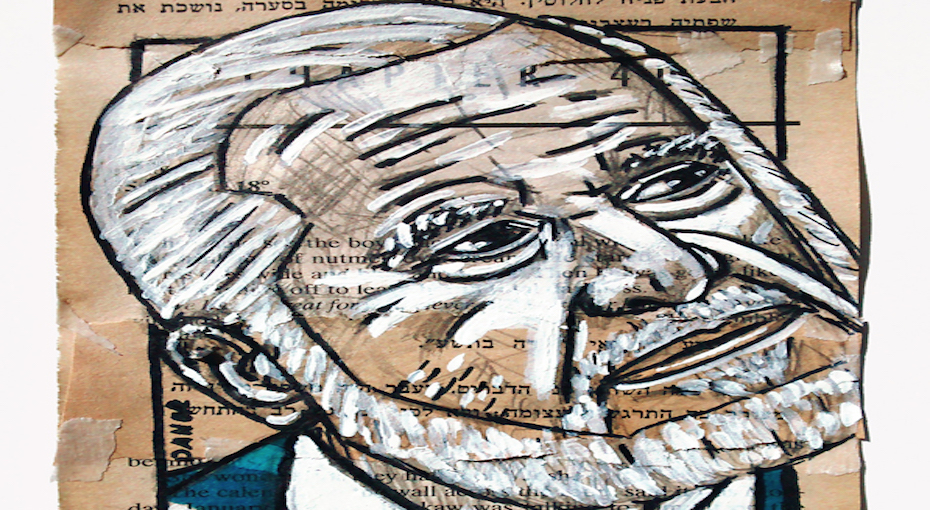

A következő ábrán egy részvénypiaci árfolyamgrafikon látható 1991 és 1998 között. Ahogyan az jól látható majd a charton, ennek a valaminek az ára az 1991-es 479 egységnyi mélypontról hat év alatt a kerek 10 ezerre emelkedett, azaz húszszoros árfolyamugrást hajtott végre. Jelen írás nyitó találós kérdése pedig az, hogy mi látható az itt következő ábrán (kis csavar van a dologban)?

A válasz a következő: a grafikon a Nasdaq-100 index és az Apple részvényárfolyamainak az arányát mutatja meg. Azt, hogy a Nasdaq-100 pontértékét hány mai (közben sokszoros részvényfelaprózáson átment) Apple részvénnyel kellett az adott időpontban „kifizetni”. Ez az arány 1991 márciusa és 1997 júliusa között hihetetlen módon a húszszorosára nőtt. Azaz az Apple részvények relatív értéke a vezető technológiai indexhez képest az időszak alatt 100 egységről 5 egységre csökkent. Mindez olyan körülmények között következett be, hogy amíg a Nasdaq-100 index az 1991 nyári 251 pontos mélypontjáról az 1997-es 1148 pontos csúcsáig 357 százalékkal emelkedett, addig az Apple az 1991-es 56 centes csúcsáról 82 százalékot esve érte el a 10 centes 1997-es mélypontját. Nézzük is meg most önállóan az Apple grafikonját 1984 és 1998 között havi gyertyákkal:

Zöld nyíl mutatja a szárnyaló piac mellett bekövetkezett 82 százalékos árfolyamösszeomlást. A hét szűk esztendőt, a világ jelenlegi technológiai uralkodójának a teljesen egyedi pokoljárását. A 12 éves mélypontot, amire az árfolyam lezuhant 1997 végére.

Más idők jártak akkoriban az Apple háza táján, mind az 1980-as évekbeli, mind pedig a jelenlegi formájának az árnyéka volt csupán a Mac-ek gyártója. A kilencvenes években az akkori Macintosh-okat a versenytársak – leszámítva talán a designt – minden paraméterükben agyonverték. A társaság 1994 és 1997 között négy egymás utáni évben volt veszteséges, és az 1997 augusztusi „rock bottom” pont elérésekor már több százmillió dolláros adóssághegyet görgetett maga előtt. A mentőövet a cég számára ma már hihetetlen módon a Microsoft dobta oda egy 150 millió dolláros kifizetéssel néhány „szívességért” cserébe. Például az Internet Explorer lett az Apple számítógépein az alapértelmezett böngésző. Persze a másik technológiai óriás motivációi nem kalkuttai Teréz anyai indíttatásból jöttek. Bill Gates vállalata az Apple megsegítésével elérte azt, hogy maradjon rajta kívül még egy érdemi operációs rendszereket fejlesztő cég, és ne kelljen végeláthatatlan monopóliumellenes jogi csatározásokba bocsátkoznia.

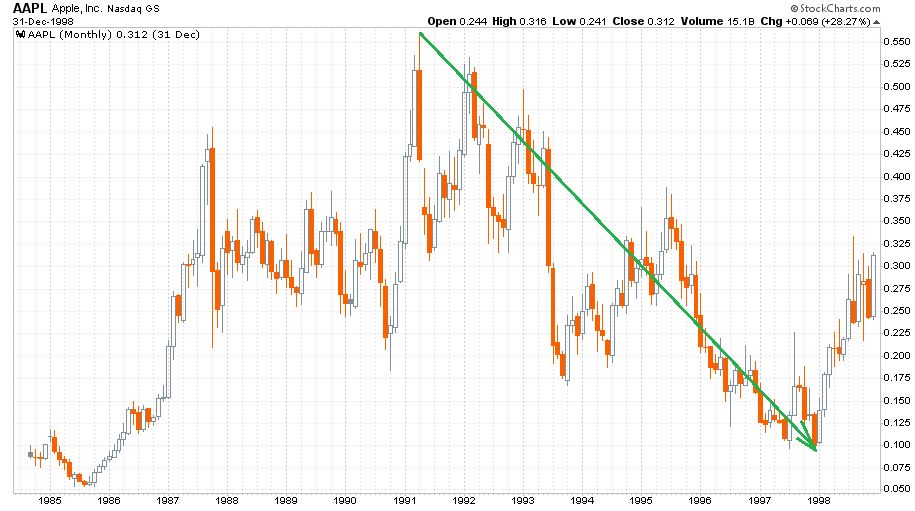

Utána visszatért a vállalat a sikeres innováció útjára, ám már jött is a következő komoly csapás, ami viszont már legalább nem egyedi, vállalatspecifikus tőzsdei összeomlás volt, hanem a technológiai buborék kidurranása a 2000-es évek elejének. Kibővítve az előbbi Apple chartot 1984 júliusától 2005 márciusáig a kép a következő havi gyertyákkal:

Az ábrán jól látható, hogy az 1991 és 2000 közötti tíz évben az Apple árfolyama kétszer zuhant össze. Mindkét alkalommal a korábbi csúcs 18 százalékára letaszítva az árfolyamot. Az 1991-es árfolyamcsúcs, ahonnan az első zuhanás indult, 56 cent volt, míg a 2000-es összecsuklás 1,15 dollárról indult. A 2022-es árfolyamsáv 129 és 182 dollár között húzódik.

A DUPLA POKOLJÁRÁS UTÁN ELJÖTT AZ APPLE SZÁMÁRA A MENNYORSZÁG, ÉS AKKOR MÉG VISSZAFOGOTTAN FOGALMAZOK.

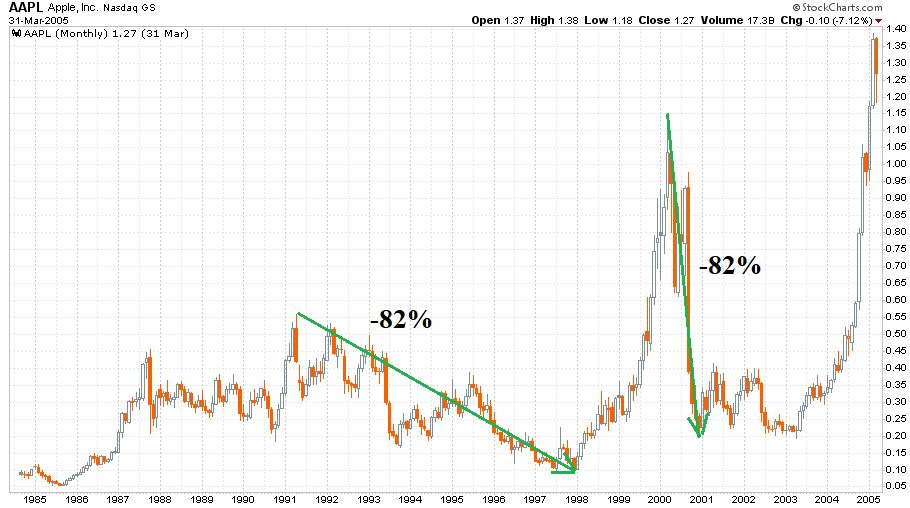

Ugorjunk is egyet az időben a második találós kérdéshez. Ez aannyival lesz könnyebb az elsőnél, hogy már tudja a kedves olvasó azt, hogy megint egy az elsőhöz hasonló árfolyamarányról lesz szó. Csak most a 2011-es és 2012-es évből jön a példa. Szóval a kérdés a következő: melyik a mindennapi életben használt technológiai cég csinált ebben a két évben olyan egyedi összeomlást, hogy mindössze 14 hónap alatt 85 százalékkal alulteljesítette a vezető technológiai indexet?

A válasz a Netflix. Míg 2011 augusztusában 1,2 darab Netflix részvényt kellett adni egy darab Nasdaq-100 indexet leképező QQQ ETF-ért, addig 2012 szeptemberében egy QQQ-ért már 8,1 Netflix részvénnyel kellett fizetni. A Netflix grafikonja így mutatott heti gyertyákkal 2011-ben és 2012-ben:

A zöld nyíl a 43,5 dolláros árfolyamról bő egy év alatt 7,6 dolláros tripla aljig történő esést mutatja meg, ami 83 százalékos árfolyamveszteség. Úgy, hogy a vizsgált időszakban a Nasdaq-100 index 15 százalékkal emelkedett. Az árfolyam összezuhanásának döntő többsége a kék téglalap által jelölt mindössze húsz kereskedési hét alatt következett be.

A technológia innovációk nagysebességű kibontakozásának a tipikus esete volt a Netflix akkori problémája. A ma már tisztán streamingóriás 11 évvel ezelőtt túl gyorsan próbálta meg leválasztani a postai DVD-küldő szolgáltatását a tevékenységei közül. Utána az 1997-es Apple esethez hasonlóan itt is jött a korrekció és az újabb szárnyalás.

A 2011-es árfolyamcsúcs 43,5 dollár volt, a tavalyi élete csúcsa pedig 701 dollárra rúgott a Netflixnek. Itt is eljött a pokoljárás után az újabb mennyország.

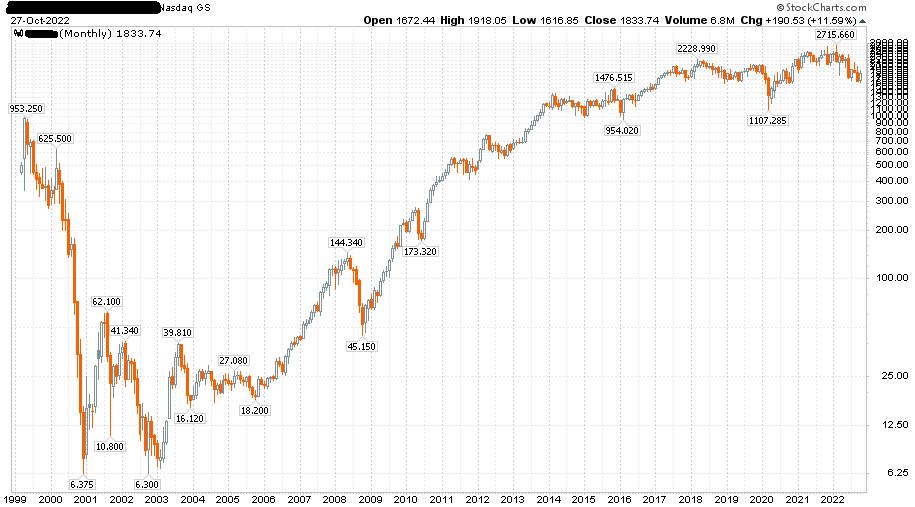

A harmadik, egyben záró találós kérdés pedig az, hogy melyik technológiai vállalat részvényeinek az árfolyama zuhant 99,34 százalékot úgy a 2000-es technológiai buborék kidurranásakor, hogy abból aztán teljes mértékben fel tudott állni a papír? Majd az idén az 1999-es árfolyamcsúcs majdnem háromszorosára (azaz a 2002-es mélypont 431-szeresére) emelkedett. A grafikon így néz ki 1999 és 2022 között havi gyertyákkal logaritmusos skálán:

A kérdésre a válasz: a Booking Holding. A booking.com oldalt üzemeltető vállalat, amit ősrégen még Priceline-nak hívtak. Az én tőzsdei megfigyeléseimben ez a 99,34 százalék a legdurvább esés, ahonnan még volt visszaút.

Látva azt, hogy mekkora zuhanásokat voltak képesek egyes technológiai részvények kimozogni, nem kell csodálkoznunk azon sem, hogy a még náluk is kockázatosabb eszközosztályba sorolt kriptodevizák is milyen hullámvasutakra képesek. A következő ábrán az ethereum chartja látható 2017 eleje és 2022. október 27. között:

Zöld nyíl mutatja a 2017-es szárnyalás utáni 2018-as összeomlást, amely 1423 dollárról 82 dollárig pusztított, ami 94,2 százalékos esés. Ez volt a pokol, ami után 2021-ben jött a mennyország 242 százalékkal a 2018 eleji árfolyamcsúcs feletti élete csúcsával.

Az elmúlt bő harminc év néhány tőzsdei pokoljárása után bekövetkező mennyországba jutásának a vizsgálata egy dolog miatt különösen aktuális manapság. Ez pedig nem más, mint a 2021 végi óriási tőzsdei fordulat óta bekövetkezett, nagyon sok részvényt érintő technológiai pokoljárás. Amiben még most is vagyunk. Az alábbi ábrán a teljesség igénye nélkül látható néhány ismertebb és kevésbé ismert technológiai vállalat részvény árfolyamának a zuhanása a 2020-as vagy 2021-es csúcsérték és a 2022-es (eddigi) mélypont között:

Repkednek a 75+ százalékos számok, még néhány kiemelten ismertebb társaságnál is. Közülük és a hasonló cipőben járó tőzsdei társaságok közül nagyon sok olyan lesz, ami már képtelen lesz kiheverni ezt a gigantikus esést. Képtelen lesz visszamászni nemhogy a korábbi csúcsokhoz, hanem azoknak a töredék részeihez sem. És lesz néhány olyan társaság is köztük, amelyik meg fogja ismételni az ezredfordulón bemutatott Amazon-féle vagy Booking-féle bravúrt, és vissza fog emelkedni a jelenleg lehetetlennek tűnő helyzetéből.

Ahogyan ugyanis a történelmi példák mutatják, vannak olyanok, akik számára van visszatérés a pokolból a mennyországba.

(A cikk először a Világgazdaság oldalán jelent meg 2022. november 3-án. Borítókép: Mennyország felé vezető út, forrás: ThinkStock Photos)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.