Megérkeztek a kilövési engedélyek, ez már egy életveszélyes piac

Adobe, Netflix, PayPal és Facebook – mind a négy technológiai vállalat a húsz legértékesebb amerikai tőzsdei cég között volt tavaly. Az elmúlt két hónapban azonban mindegyikük a vártnál rosszabb növekedési kilátásokról számolt be, a monetáris szigorítás világában pedig ezt már nem nézik jó szemmel a befektetők. Az elmúlt hetekben meg is érkeztek rájuk a kilövési engedélyek.

Szakadó árfolyamok

Az amerikai részvénypiac legértékesebb 50 vállalatának ranglistája nagyon dinamikus átalakuláson ment keresztül az elmúlt években, a cégek negyedévről negyedévre voltak képesek óriási emelkedésre és süllyedésre. A 2016 óta tartó és a koronavírus világjárvány alatt felerősödő trend egyértelmű volt egészen a tavalyi év novemberéig: a technológiai cégek költöztek feljebb és feljebb a hagyományos cégek kárára. Vagy más felosztásban: a növekedési vállalatok nyertek a csúcson egyre nagyobb teret az értékalapú cégekkel szemben.

A pénznyomtatás kora, majd 2020-ban és 2021-ben a pénzpumpálás érája nagyon kedvezett az extrém magas értékeltségű részvénytársaságoknak, a decens árazásért cserébe kimagasló növekedést várhatott el a piac. És ebben a pénzben tocsogó világban még hibázni is lehetett. Ha jött is esetleg egy-egy valamilyen szinten kiábrándító negyedév, a befektetők gyorsan megbocsátottak a jól bejáratott brandeknek, és az árfolyam új csúcson találta magát.

A helyzet azonban az elmúlt bő két hónapban óriásit változott. Amióta november végén Jerome Powell nyugdíjazta az átmeneti szócskát az infláció Fed által alkalmazott állandó jelzői közül, azóta kegyetlenül begorombult a részvénypiac több, 100+ milliárd dolláros társasággal szemben, ha hibáztak a gyorsjelentésüknél. Olyan a mindennapi életünkben használt vállalatokkal szemben érkezett meg a részvénypiacra a kilövési engedély az elmúlt napokban és hetekben, mint az Adobe, a Netflix, a PayPal és a Facebook metamorfózis Meta Platforms. (Mind a négy társaság ott volt a tavalyi évben a legértékesebb húsz amerikai tőzsdei vállalat között.)

Érzékeny piac

A részvénypiacra az elmúlt egy-két évben érkezett befektetők számára új jelenség az, amikor valami részproblémára 20+ százalékos öntést rendeznek a piacon a gyorsjelentést követő percekben és másnap ebből nemhogy felállni nem tud az árfolyam, hanem további lemorzsolódás érkezik. A nehezen kiszámítható értékű technológiai vállalatok árfolyama ugyanis nagyon érzékeny a piac által kalkulált növekedési rátára, és a távoli jövőben várt magasabb cash-flow miatt a modellekben diszkontrátaként várt kamatlábak alakulására.

Most először nézzük meg időrendi sorban a négy már említett vállalatnál a heves reakciókat a vártnál rosszabb számokra. (Minden grafikon napi gyertyás 2021. április 1. és 2022. február 4. között.)

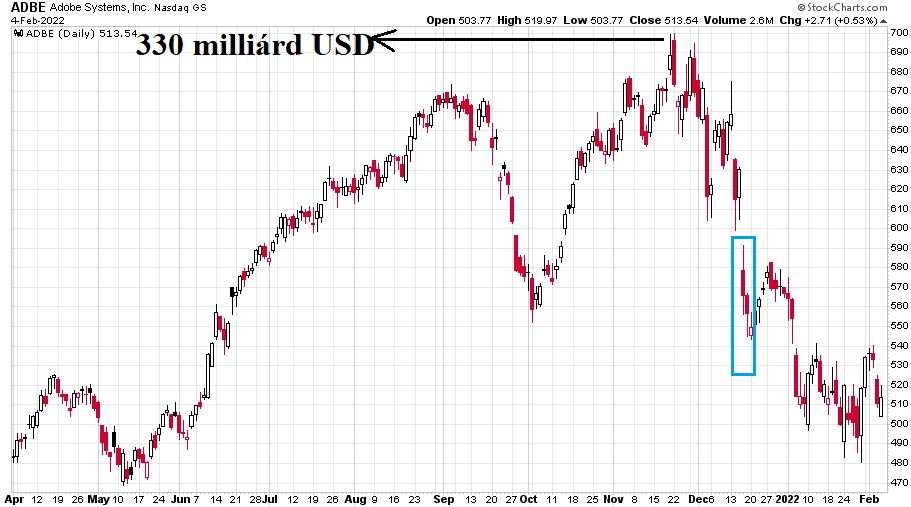

Adobe

Az első fecske még decemberben az Adobe volt, amelyik egy árbevételi figyelmeztetést tett közzé a piacnyitás előtt még a december 16-i csütörtökön:

A reakció itt még egy laza 10 százalékos esés volt (kék téglalap), amiből azonban már nem tudott felállni a szoftvervállalat az év utolsó két hetében. Az árfolyam azóta is esik, igaz szemben a most következő cégekkel, legalább enyhébben egy kicsit, mint a Nasdaq-100 index.

Netflix

A következő hasonló kaliberű vállalat, a Netflix hibázására egy hónapot kellett várni, amikor a január 20-i csütörtökön piaczárás után közzétette számait. Elsősorban az előfizetők számának a várttól jóval elmaradó növekedése miatt itt már hatalmasat ütöttek az árfolyamon (kék karika):

Ez a két és fél héttel ezelőtti péntek 22 százalékos árfolyamzuhanást hozott magával, ami 50 milliárd dollárt törölt le az online streamingóriás tőkeértékéből. A novemberi csúcshoz képest mindössze bő két hónap alatt lefeleződött az árfolyam.

Pay Pal

A helyzet tovább szigorodott a múlt hétre, amikor két, hónapok óta küzdő, a saját területén vezető, de egyre nagyobb versennyel szembenéző gigász hibázott egy újabbat. A keddi piaczárás után a PayPal már zsinórban harmadszor szomorította el részvényeseit a vártnál gyengébb jelentésével (barna téglalapok számokkal jelölve):

A szerdai reakció 25 százalékos esés volt, a cégérték negyede ment a levesbe, ami a Netflixhez hasonlóan itt is a piaci kapitalizáció 50 milliárd dolláros csökkenéséhez vezetett. A PayPal árfolyama bő fél év alatt immár 59 százalékkal (!) csökkent. Jól mutatva azt, hogy immár nemcsak a víziórészvényekben vannak az amerikai piacon pár hónap alatt lezajló árfolyamfelezések, hanem (egyszervolt) top20-as vállalatokban is.

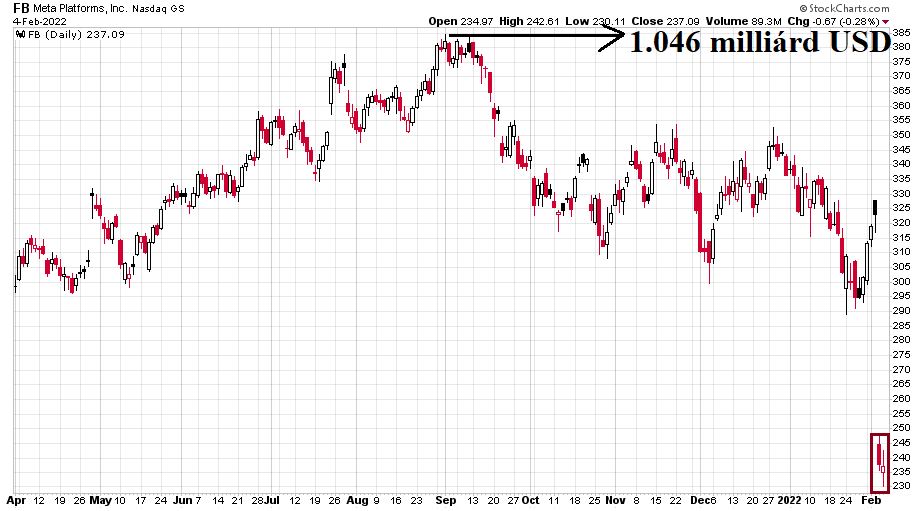

Végül, de nem utolsósorban pedig jöjjön minden idők (eddigi) legnagyobb egynapos piaci kapitalizáció vesztése, amelyet az Apple-TikTok harapófogóba kerülő Facebook produkált csütörtökön a szerda esti csalódást keltő riportja után (barna téglalap):

A csütörtöki záráskor 232 milliárd dollárral ért kevesebbet a Meta Platforms, mint amennyire 24 órával korábban taksálták a 26 százalékos árfolyam összezuhanásnak köszönhetően. A szeptember elején még ezermilliárd feletti értékű Meta Platforms-ból így lett mostanra 645 milliárd dollárt érő cég.

A Fed és az infláció

A hatalmas esések háttere mindegyik itt bemutatott esetben ugyanaz. A Fed által hónapról hónapra nagyobb aggodalommal figyelt inflációs folyamatok miatt nagyon gyorsan keményedik be a monetáris politika közeljövőjével kapcsolatos kommunikáció. Ennek köszönhetően november vége óta szignifikáns mértékben megváltozott a befektetői társadalom mennyiségi lazítással/szigorítással és a kamatpályával kapcsolatos várakozása. Ebben a zordabb környezetben pedig már senkit nem vigasztalnak meg azok az elemzői modellek, amelyek mondjuk 2027-re vagy 2032-re tejjel-mézzel folyó Kánaánt jósolnak egy-egy technológiai cégnél.

Ennek az előbbi gondolatmenetnek az igazolására nézzünk meg egy egyszerű számpéldát. Az Adobe, PayPal és Netflix alkotta trió együttes piaci kapitalizációja a tavalyi év második felében elért egyedi árfolyamcsúcsokat összesítve 1003 milliárd dollár volt. A 2021-es évük egyesített árbevétele pedig 69 milliárd dollár. Még a mostani árfolyamzuhanások után is 571 milliárd dollárt ér a három vállalat együtt. Ez azt jelenti, hogy tavaly a csúcson egyesítve őket 13-14 évnyi árbevételükre lőtte be őket a piac, míg most is 8 évnyi árbevételre taksálja a trió összerakott értékét. Az egyre erősödő szoftver- és felhőszolgáltatási és már tomboló fizetési szolgáltatási verseny, és a nagyon erős új belépőket hozó online streaming piaca meglehetősen kockázatossá teszi az említett cégek közeljövőjét. A jövőbeli növekedést és profitabilitást.

A technológiai világ és az amerikai részvénypiac csúcsán egy továbbra is makulátlan számokat hozó triumvirátus áll (Apple, Microsoft és Alphabet/Google). Ha őket tekintjük a piac királyainak, akkor a tavalyi évben 200 vagy akár 300 milliárd dolláros tőkeértéket elérő cégeket tekinthetjük a piac hercegeinek. A kisebb, 10 és 100 milliárd dolláros értékű vállalatokat pedig a piac grófjainak és báróinak.

Kétarcú helyzet

A 2020-as egységes emelkedés ezen technológiai nemesi világban egységes gazdagodást hozott. Aztán a 2021-es évben már nagyon sok gróf és báró kezdett el szenvedni úgy, hogy még semmilyen monetáris szigorítás nem volt a terítéken. A mostani 2022-es helyzet abban új, hogy a részvénypiac egy nap alatt simán pellengérre állítja a korábban olyannyira kedvelt hercegeit is. Egyetlen érintetlen és eddig érinthetetlen szegmens maradt: az Apple-Microsoft-Google királyság.

A részvénypiaci kivégzések mellett persze múlt pénteken olyan döbbenetes jelenségeket is láthattunk, mint a Snap 59 százalékos száguldása a vártnál jobb jelentésére. A baj itt az, hogy a közösségi média vállalat még a felértékelődése után sem ér még fele annyit sem, mint amennyire féléve értékelték.

Bár az indexek sokéves grafikonján még mindig csak egy kis korrekciónak tűnik az idei év eleje, ez már egy nagyon kétirányú, kétarcú és életveszélyes piac az egyedi részvények szintjén.

(A cikk először a Portfolio.hu oldalán jelent meg 2022. február 7-én. Borítókép: részlet az Amerikai mesterlövész című filmből, forrás: Warner Bros)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.