A tapír első lábnyomai és a gravitáció

A tapír (tapering) első érdemi lábnyomai jelentek meg a globális tőkepiacon a múlt héten, amikor Jerome Powell hirtelen és váratlanul törölte az átmeneti jelzőt a Fed szótárából. A bejelentés hatását űrhajós hasonlattal vizsgáljuk meg a mai írásban.

Több kollégámmal együtt nagy érdeklődéssel néztük végig az elmúlt hetekben Chris Hadfield kanadai űrhajós Masterclass tanfolyamát, ahol többek között az űrbéli élet sok-sok nehézségét is bemutatták. A rengeteg megoldandó probléma egyike az, hogy amikor valaki hosszú hónapokat tölt el a nemzetközi űrállomáson (ISS), és a szervezete teljesen hozzászokik a súlytalansághoz, akkor utána nagyon nehéz visszatérve a Földre újra hozzászoktatni a testét az itteni gravitációs állapotokhoz. Komplett orvosi csapat és rehabilitációs személyzet mellett is kell egy-két hét ahhoz, hogy „vissza tudják kapcsolni a gravitációt” az életükbe.

Jerome Powell Fed-elnök november 30-án kedden a szenátusi meghallgatásán nyugdíjazta az “átmeneti” szót a jelenlegi infláció jelzőjeként. Emellé megjegyezte, hogy a Fed már decemberben dönthet arról, hogy felgyorsítja eszközvásárlási programjának kivezetését. Ez a keddi (és szerdán megerősített) kinyilatkoztatás egy nagyon nagy hatású esemény volt, melynek rövid-, közép- és hosszútávú kihatásait még éppen csak találgatják a befektetők. Reakcióra eddig volt három és fél kereskedési napjuk, plusz a kriptodevizák esetében egy hétvégéjük.

A Fed 2008 novembere óta folytat – leszámítva a 2018-as évet – extrém laza monetáris politikát. Erre tett rá egy lapáttal akkor, amikor 2020 márciusában példás gyorsasággal reagálva a világjárványra kvázi végtelen pénznyomtatást vezetett be. Ami azonban jó döntés volt 2020-ban, véleményem szerint kezdett egyre nagyobb hibává válni 2021-ben. Nevezetesen az, hogy a havi 120 milliárd dolláros eszközvásárlási programmal – ami csak olaj volt a tűzre a vágtató tőkepiaci árfolyamok világában – egészen novemberig semmit sem kezdett. Akkor is csak havi 15 milliárdos csökkentés vette kezdetét. Ez a taperingnek (vagy a tőkepiaci szlengben tapírnak) nevezett folyamat, amely során csökken az eszközvásárlási program havi léptéke, gyorsulhat fel a Fed december 14-15-i ülésén hozott döntésével.

Hasonlóan a november 25-i omikron szupervariáns felbukkanásához, ez a Powell nyilatkozat is derült égből villámcsapásként érte a piacokat. Nem azért, mert helytelen döntésnek tűnik, hanem azért, mert a Fed korábban nagyon komolyan beleállt az infláció átmenetiségének és ezzel párhuzamosan az érdemi monetáris szigorítás szükségtelenségének a kommunikálásába. Innen láthatunk most egy hátraarcot, amelynek a mértékét most még nem tudjuk.

Visszatérve az űrhajós-súlytalanság-gravitáció hasonlatra, egy kicsit olyanok voltak a tőkepiacok köszönhetően az extralaza jegybanki monetáris politikának, mintha a Fed kikapcsolta volna a tőzsdei gravitációt. Nagyon sokszor teltek el úgy hónapok, hogy szinte semmilyen érdemi korrekciót nem mutattak egyes árfolyamok. Az összkép még ennél is simább hegymenetet mutat. Az egész pénznyomtatásban eltelt 13 év legnagyobb nyertese a nagykapitalizációjú technológia által elképesztő mértékben felhajtott Nasdaq-100 részvényindex volt, amely így mutat logaritmusos skálán és havi gyertyákkal 2009. január 2-től 2021. december 3-ig:

Az itt látható 155 egymást követő havi gyertyából mindössze kétszer fordult elő olyan, hogy három eső hónap lett volna egymás után. Az egyik 2015 és 2016 fordulóján történt, és tulajdonképpen az egész ciklus legkomolyabb emelkedésének ágyazott meg. A másik pedig a Fed 2018 negyedik negyedévében történt, és kakukktojásnak számító szigorításának három hónapja volt. A bekeményedő monetáris politikából a Jerome Powell vezette társaság 2019 januárjának elején gyorsan visszafordult.

AZ EGÉSZ EMELKEDÉS EGYSZERRE VOLT A TECHNOLÓGIAI RÉSZVÉNYEK PERMANENS GAZDASÁGI ÁTTÖRÉSÉNEK ÉS A FED ÁLTAL „KIKAPCSOLT GRAVITÁCIÓNAK” AZ EREDMÉNYE.

A Fed és sok más jegybank persze szabadon kapcsolhatta le a gravitációt a tőzsdéken egészen az idei év tavaszáig. Amíg egy aggasztó jelenség, az infláció fel nem ütötte a fejét világszerte. Túl a koronavírus anomáliákon persze ezt az inflációt maguk a jegybankok is gerjesztették elsősorban az eszközárinfláció képében. Éppen ezért nagyon érdekes volt a májustól november végéig tartó bagatellizálás. Ennek során állandóan az átmeneti jelzővel illették a fogyasztói árak drágulását. Ezzel a magatartásukkal hónapokkal hosszabbították meg a tőzsdei „súlytalanság” állapotát.

A múlt és a közelmúlt történései után ideje megvizsgálnunk most a jelent is. Nevezetesen azt, hogy mi volt az első reakció a váratlan időpontban szigorítást indikáló Fedre. Ahogyan az sok ilyen nagyhatású esemény esetében lenni szokott, az első 24 órában a piac megpróbált úgy tenni, mintha mi sem történt volna. A keddi elsődleges negatív reakcióból még visszaálltak a szerdai nap közepére az amerikai részvényindexek. Innen jött aztán egy komoly eladási hullám szerdán és egy már inkább csak a technológiát érintő újabb komoly eladási hullám pénteken.

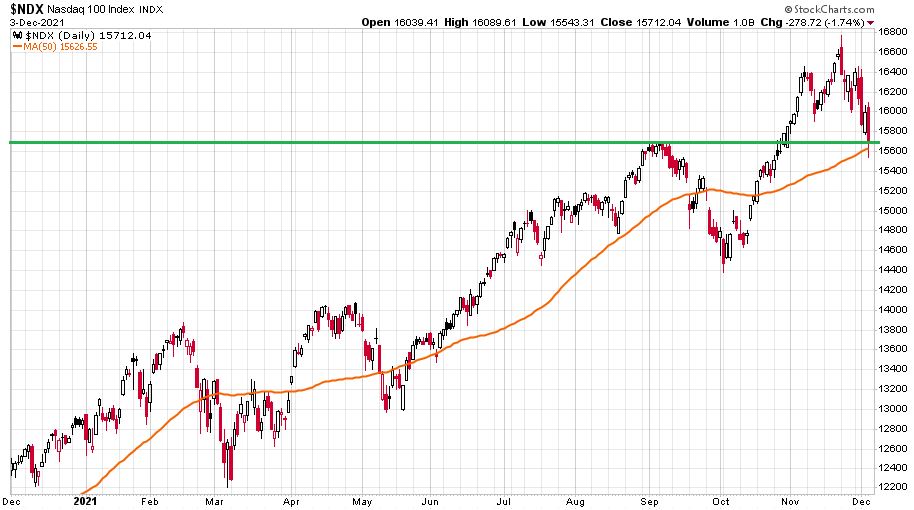

Az erősebb indexek visszatesztelték a saját 50 napos mozgóátlagukat (narancssárga vonal) és a szeptember eleji csúcsukat (zöld vonal). Ahogyan azt például a Nasdaq-100 index elmúlt egy évének napi gyertyás grafikonján láthatjuk:

Nagyon hasonló a mintázata az S&P 500 indexnek is. A pénteki hevesebb esések ellenére még mindig a technológiai behemótok képviselik a piac legerősebb szegmensét. Jó példa erre az Apple, amely csak a 9 napos mozgóátlagáig és a félvezető index, amely a 20 napos mozgóátlagáig esett vissza.

A gyengébb indexek és instrumentumok közül több már a saját 200 napos mozgóátlagát tesztelte a múlt héten. Erre példa a hagyományos szektorokat nagyon szélesen reprezentáló NYSE Composite index elmúlt egy éve (lime vonal mutatja a 200 napos mozgóátlagot):

Fekete vonal mutatja a 16.000 pont környékén húzódó kulcsszintet, amely alatt nyolchónapos mélypontra esne ez az index. Hasonlóan mutat a Dow Jones (Industrial Average) indexe is.

Egy másik jó példa a 200 napos mozgóátlag tesztelésére a bitcoin esete, ahol a szombati napon jött el az egész kriptodevizapiaccal együtt a Fed hangnemváltására adott negatív reakció. Az elmúlt egy év így mutat bitcoinban (lime vonallal a 200 napos mozgóátlag):

A fenti grafikonokon (is) jól látható, hogy a Fed kommunikációs irányváltása komoly károkat okozott. Ám a nagyobb képet tekintve még mindig felfogható az egész folyamat bizonyos esetekben egészséges, bizonyos esetekben pedig egy nagyléptékű korrekciónak. Ahhoz, hogy ez a folyamat korrekció is maradjon, az kellene, hogy ne legyen negatív hozamú az előttünk álló két hét. És természetesen a jövő keddi-szerdai Fed-ülés kapcsán és a jövő pénteki nagy opciókifutás apropóján nem árt heves ármozgásokra felkészülnünk.

Ami a bikákat egy picit megnyugtathatja, az előttünk álló napokban az lehet, hogy a tőkepiaci szentiment indikátorok hirtelen nagyon pesszimistává váltak. Az AAII befektetői szentiment felmérésén az elmúlt négy hétben így fordult át nagyon sok szereplő bikából medvébe:

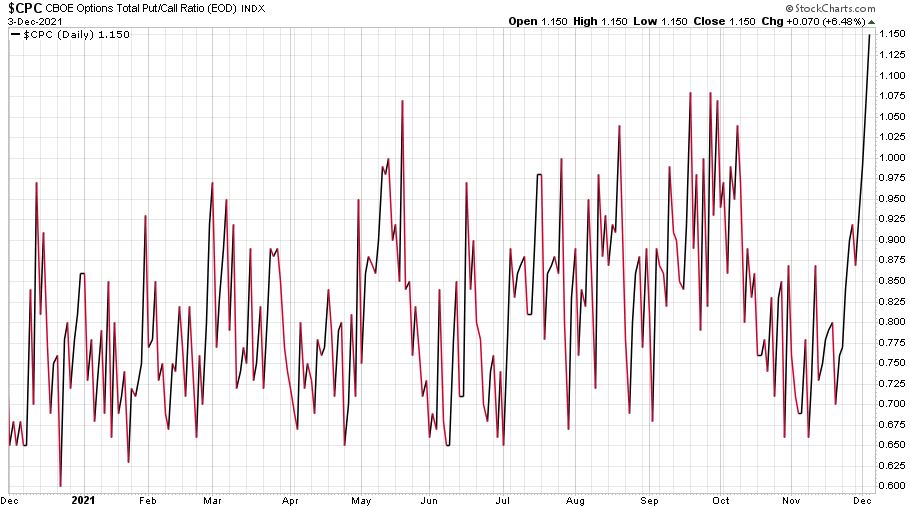

A korábban kirobbanóan optimista opciós piacon pedig a múlt pénteki nap a put-call arányban az elmúlt egy év legmagasabb értékét hozta:

Ez azt jelenti, hogy egységnyi vételi opcióra most kötöttek a legtöbb eladási opciót a befektetők tavaly december óta. Az ilyen kiugróan pesszimista hangulatú nap nagyon gyakran működik kontraindikációként, azaz hoz érdemi piaci mélypontot.

Mintha a befektetői társadalom a piaci reakciókhoz képest is túlzottan pesszimistává vált volna az elmúlt napokban. Persze túltekintve a 2021-es év végén, van azért több ok is a pesszimizmusra. Én most egyet emelnék ki, ami az egyik legnagyobb veszélye az előttünk álló éveknek.

Ez pedig nevezetesen az, hogy rengeteg olyan piaci szereplő alakítja napjaink árfolyammozgásait, aki semmit sem látott a 2009 előtti tőkepiacokból. Ők már a pénznyomtatás világának gyermekei, természetesnek veszik azt, hogy a világ vezető jegybankjai lekapcsolták a gravitációt. Nagyon sok szereplő a tőzsde még rövidebb történelmét tapasztalta meg eddig. Tekintettel arra, hogy a koronavírus okozta hatások miatt érkezett meg az aktív kereskedésbe. Ők még inkább természetesnek veszik a súlytalanság állapotát.

Ők eddig azt tapasztalták az indexek és nagyon sok vezető instrumentum szintjén, hogy minden korrekciót mindig meg kell venni. Nagyon sok víziórészvényben már szerezhettek keserű tapasztalatot, ám az összkép eddig még nem sérült.

Éppen ezért teljesen felkészületlenek arra, hogy milyen az, amikor a nagykép zorddá változik át.

(Címlapkép: részlet a Gravitáció című filmből, forrás: IMDb)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.