Pluszos vagy mínuszos lesz? – 2022 fő kérdései az amerikai részvénypiacon

Rengeteg kérdőjel lehet bennünk így a 2022-es év első kereskedési napja előtt. Vajon egy év múlva ilyenkor pluszos vagy mínuszos évként fogunk-e visszatekinteni az idei esztendőre? Véget ér-e a pénznyomtatás kora, hogyan teljesít majd a behemót technológia, folytatódik-e a lakosság menekülése a kockázatmentes eszközökből? És végül, de nem utolsó sorban: hogyan alakul majd az infláció és az ár-bér spirál problémája.

Az év egyik első kérdése, hogy vajon pluszos vagy mínuszos lesz-e a részvénypiacok (ezen írás tartalmát tekintve kiemelten az S&P 500 index) teljesítménye az előttünk álló esztendőben. Érvek tömkelege szól a folytatódó pluszok mellett is, ám rengeteg olyan tényező is van, amely alapján akár egy érdemi mínuszos évre is fel kell készülnünk.

A monetáris politikai kérdés

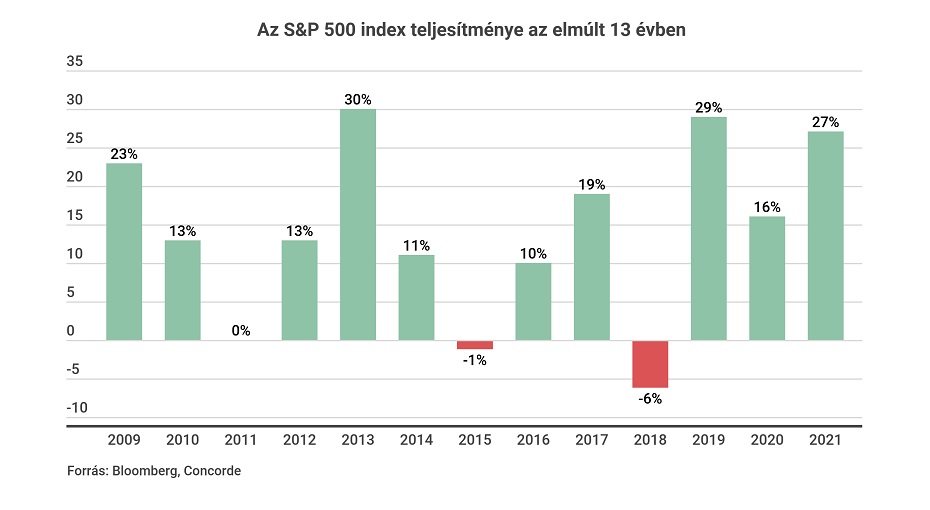

Legeslegelőször nem árt egy pillantást vetni arra, hogy az elmúlt 13 év bikapiaca milyen éves szintű hozamokat hozott az S&P 500 index esetében:

Az ábrán jól látható, hogy leszámítva a 2018-as évet, amikor 6 százalékkal került lejjebb a leginkább követett amerikai részvényindex, nem volt érdemi eső év. (A 2012-es 0,04 pontnyi és a 2015-ös 15 pontnyi esést nem tekinthetjük érdemi elmozdulásnak.) A 2009-es évkezdet 903 pontos értékéről a vizsgált 13 év alatt 4766 pontig emelkedett az S&P 500 index. Ennek a megabikapiacnak az egyik legfőbb hajtóereje a vezető jegybankok által folytatott extrém laza monetáris politika volt. A jövő tőzsdei tankönyvei nyugodtan nevezhetik majd a 2009 és 2021 közötti érát a jegybanki pénznyomtatás korának. Érdekesség, hogy a teljes időszak alatt egyszer kérdőjeleződött meg érdemben a Fed részéről az ultralaza monetáris politika: 2018-ban, lett is belőle esés.

Látva napjaink globális inflációs nyomását és a Fed által erre decemberben válaszlépésül adott felgyorsított eszközvásárlási program visszavonást, az egyik legkomolyabb kérdés, amit magunknak fel kell tennünk az, hogy:

VAJON MENNYIRE KELL SZIGORODNIA A FED ÉS MÁS VEZETŐ JEGYBANKOK MONETÁRIS POLITIKÁJÁNAK 2022-BEN?

A technológiai behemót kérdés

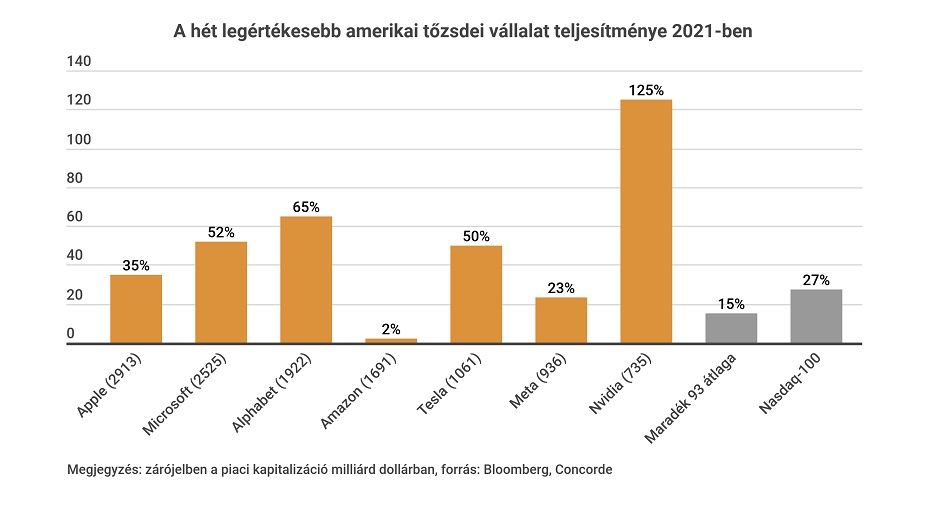

Nem lehet vitatni, hogy 2021 az amerikai részvénypiacon a technológiai behemótok éve volt. Az öt ezermilliárdos vállalat (Apple, Microsoft, Alphabet, Amazon és Tesla) együttes piaci értéke 10 113 milliárd dollár immár. A hét legértékesebb amerikai tőzsdei vállalat mindegyike technológiai cég. Ezen hét vállalat 2021-es teljesítménye, illetve a maradék 93 Nasdaq-100 indexkomponens részvény átlagos teljesítménye és magának a Nasdaq-100-nak a teljesítménye így mutatott:

Az Amazon részvényeit leszámítva hatalmas a különbség a technológiai behemótok szárnyalása és a maradék 93 részvény amúgy tisztességes 15 százalékos átlagos hozama között.

A behemót technológia szárnyalása a magas indexsúlyok miatt komoly löketet adott mind a Nasdaq-100, mind pedig az S&P 500 index teljesítményének. Mindeközben azonban az öt legnagyobb cég már annyit ér, mint az éves amerikai GDP 47 százaléka (2007-ben ez az adat az öt legnagyobbra 13 százalék volt). Így joggal merülhet fel mindenkiben még 2022 első kereskedési napja előtt a kérdés, hogy:

VAJON FELÜLTELJESÍTŐ VAGY ALULTELJESÍTŐ LESZ-E 2022-BEN A NAGYKAPITALIZÁCIÓJÚ TECHNOLÓGIA?

Ez ugyanis alapvetően tudja meghatározni az idei év mozgásait. Illetve fel kell tennünk magunknak azt a kérdést is, hogy vajon mennyi mozgástér van felfelé egy közel 3000 milliárd dollárt érő Apple-ben, egy 2500 milliárdos Microsoftban vagy egy közel 2000 milliárd dollárra értékelt Alphabetben?

Az „elinflált” konzervatív befektető kérdés

A 2021-es év egyik legnagyobb részvénypiaci felhajtóereje a soha nem látott mértékű, 1000 milliárd dollárt meghaladó éves szintű lakossági pénz beáramlása volt az USA részvénypiacaira. Mindezek mellett a globális ETF-ekbe áramló pénz mennyisége már augusztusban megdöntötte a 2020-as mindenkori csúcsértéket.

A fejlett világ lakossági befektetői számára a 2021-es évben vált napnál is világosabbá, hogy az úgynevezett kockázatmentes befektetéseik nagyon is kockázatossá váltak azáltal, hogy a nulla szintre lenyomott kamatok mellett a 3-6 százalékosra hízó infláció immáron masszív negatív reálkamattal jár. Ezáltal a konzervatív megtakarítókat a 2020-as években már nemcsak a 2010-es évek nagyon erős eszközárinflációja sújtja, hanem a hétköznapi fogyasztási cikkek és a szolgáltatások drágulása is.

Ennek a hirtelen és egyre szélesebb körű lakossági érzékelésnek is volt az eredménye a tavalyi évben a részvények (és a kriptodevizák) szárnyalása. Egyfajta menekülés zajlik a pénzből és a pénzközeli eszközökből. A 2022-es év nagy kérdése ezen a fronton az lesz, hogy:

VAJON FOLYTATÓDIK-E A GLOBÁLIS LAKOSSÁGI MENEKÜLÉS 2022-BEN A KOCKÁZATMENTESNEK NEVEZETT ESZKÖZÖKBŐL A KOCKÁZATOS ESZKÖZÖK IRÁNYÁBA?

Ha igen, az újra az egyik legerősebb felhajtóerő lehet a bikapiac esetleges folytatódásában.

Az infláció és az ár-bér spirál kérdése

A Fed november végén kidobta a kukába az „átmeneti” jelzőt az inflációval kapcsolatos kommunikációjából. Ez a kommunikációs stratégiaváltás kicsit megcsúszott ugyan, de azért mindenképpen kifejezi a jelenlegi inflációs helyzet komolyságát. A globális ellátási láncok problémái és az európai energiaválság mellett a következő hónapokban kiemelten fogják figyelni a befektetők a munkabérekkel kapcsolatos makrogazdasági adatokat. A sok helyen és szegmensben nagyon feszített munkaerőpiac mellett a lakosság által egyre nagyobb problémaként érzékelt infláció miatt sok helyen lehetnek komoly bérfeszültségek.

Mindezek mellett napról napra egyre nagyobb valószínűséget kell adni annak a lehetőségnek is, hogy kétévnyi koronavírus után nagyon gyorsan, akár februárra véget érhet a rendkívüli állapot a bolygónkon, és hirtelen visszarobban az élet a 2020 előtti kerékvágásba. Ez, ha nem is a 2020 márciusi-áprilisi keresletcsökkenéshez hasonló nagyságrendben. De masszív keresletnövelő hatásként érkezhet meg egy az általános drágulás által már amúgy is sújtott világba.

Az inflációs helyzet kapcsán véleményem szerint a nagy kérdések a második és a harmadik negyedévben érkeznek majd meg valahogy így.

VAJON MENNYIRE KELL ÉS MENNYIRE TARTÓSAN KELL MÓDOSÍTANIA A FED-NEK ÉS MÁS VEZETŐ JEGYBANKOKNAK A 2009 ÉS 2021 KÖZÖTT FOLYTATOTT EXTRÉM LAZA MONETÁRIS POLITIKÁJUKON?

Valószínűleg ez lesz az egész 2022-es év legkomolyabb kérdése.

A kérdőjelek éve

Sok más fontos kérdést is feltehetünk magunknak így a 2022-es év első kereskedési napja előtt a 2021-es rekord mennyiségű új részvénykibocsátás esetleges folytatódásától kezdve egészen a vírushelyzet potenciális lefolyásáig. Jósolni most lehetetlen és felesleges is.

Személyesen én egyben vagyok biztos csupán, hogy 2022 a kérdőjelek éve lesz. Éppen ezért nem árt majd a szokásosnál kisebb magabiztosság és a szokásosnál jóval erősebb kockázatkezelés. Nagyon gyorsan változhat meg ugyanis sok minden. Ahogyan azt már 2020-ban és 2021-ben megszokhattuk.

(Címlapkép: 2022 a kérdőjelek éve lesz, forrás: Bloomberg / Getty Images)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.