A bikapiac esete a Nasdaq-100 és a tízéves hozam korrelációjával

A részvénypiaci bika októberben lerúgta magáról az inflációs félelmek hatását. A Nasdaq-100 és az amerikai tízéves kötvényhozam között május közepe és szeptember vége között megfigyelhető nagyon erős korreláció október első három hetében megszűnt létezni. Pénz továbbra sem tud kiáramlani a részvénypiacról. Erre jó aktuális példa a Facebook és az Nvidia.

Az elmúlt félév a tőkepiacokon (is) az inflációs mutatók aktív figyelmével telt el. Minden piaci szereplő azt igyekszik kitalálni, hogy az átmeneti, a tartósan átmeneti vagy a tartós infláció érájában vagyunk-e. Ez a találgatás, a termékek egyre szélesebb körét magába foglaló globális hiánygazdaság és az ezzel járó árrobbanások szeptember eleje óta egyre idegesebbé tették a kötvénykereskedőket.

Május közepe és szeptember vége között nagyon erős volt a korreláció az amerikai tízéves államkötvény hozama és a Nasdaq-100 index árfolyamának az alakulása között. Általános piaci percepció ugyanis az, hogy a hozamcsökkenés kiemelten kedvező a technológiai részvények számára. Míg a hozamok növekedését ez a szektor szenvedi meg általában a legjobban.

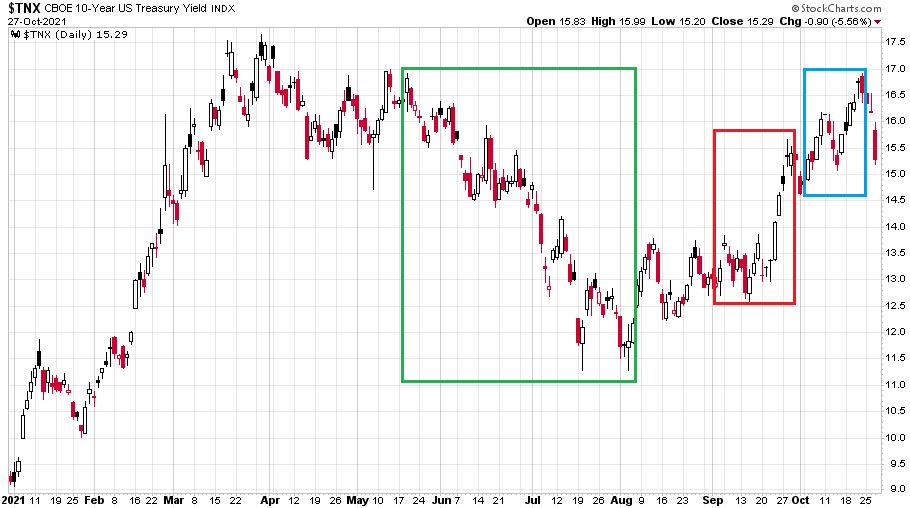

Nézzük is meg ezt két egymás alá tett ábrán. Az első ábra az amerikai tízéves kötvényhozam alakulását mutatja 2021. január 4. és október 27. között. (A jobboldali skálázásnál a számok a tízéves hozamszint tízszeresét jelzik):

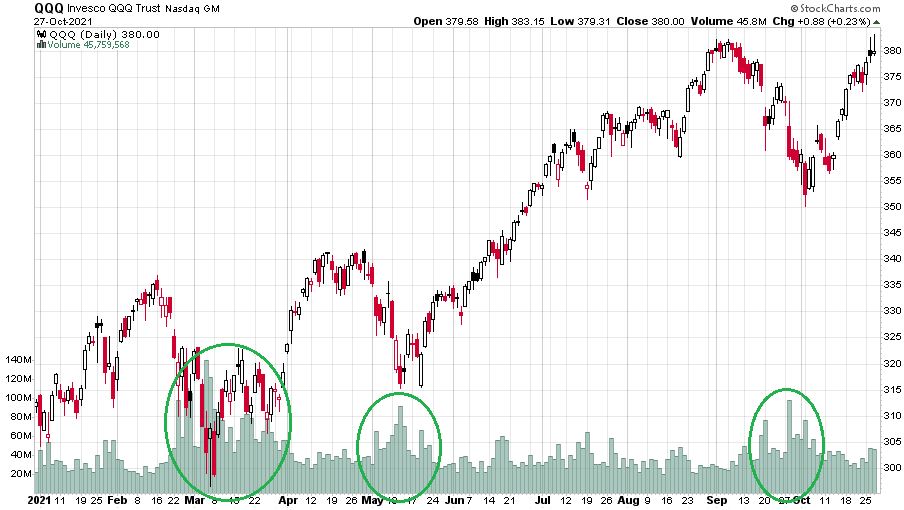

A második ábra a Nasdaq-100 indexet mutatja szintén január 4. és október 27. között:

Három kiemelt időszakot láthatunk a két ábrán:

- A zöld téglalapokkal jelölt május közepi és augusztus eleji időszak között egyszerre zajlott az erős korrelációjú tízéves hozamesés és Nasdaq-100 emelkedés a piacon.

- A piros téglalapokkal jelölt szeptemberi hónapban aztán már megugrott az olyannyira figyelt amerikai hozamszint, ami az elmúlt hónapok legnagyobb Nasdaq-100 korrekciójával járt együtt.

- A két erős korrelációt hozó időszak után jött aztán az október eleje és október 22-e közötti három hét (világos téglalapok). Ez a korreláció teljesen megszűnt létezni. A tízéves hozam tovább emelkedett. A Nasdaq-100 pedig visszament a szeptemberi élete csúcsa közelébe (amit azóta tegnap meg is érintett napközben).

Az utolsó kék téglalapokkal jelölt októberi három hét azt mutatja, hogy a Nasdaq-100 indexnek (és úgy általánosságban, sőt még inkább a teljes részvénypiacnak) sikerült „ledobnia magáról” a kötvényhozamok uralkodását. Emelkedő hozamszintek mellett volt képes több amerikai index a szeptemberi korrekciót teljesen feledtetve élete új csúcsára emelkedni. Miért változott meg ilyen hirtelen a megelőző hónapok erős kapcsolata a kötvénypiaci és részvénypiaci hozamszintek és árfolyamok között?

Egyrészt azért, mert a bikapiaci trenderő erősebbnek bizonyult minden más faktornál (erre még mutatok egy szemléletes példát). Másrészt pedig azért, mert sokadszorra a 2021-es évben ugyanaz következett be a Nasdaq-100 piacán a szeptember végi és október eleji turbulenciában, ami korábban. Nevezetesen az, hogy nem valódi intézményi eladók nyomták le az árfolyamokat, hanem short pozíciókat nyitó befektetők. Ez kiválóan látszik a Nasdaq-100 indexet reprezentáló QQQ ETF idei forgalomalakulásán is. A QQQ 2021. január 4. és október 27. közötti grafikonja így mutat alul a napi forgalomalakulással:

A három zöld karika mutatja a márciusi, májusi és szeptember-októberi indexesésben nagyon megnövekvő ETF forgalmat. Majd amikor az esés hirtelen abbamaradt, a piac hirtelen kiszáradt, a forgalom visszaesett. Eltűntek az eladók, ezért mindhárom esetben jött is a gyors és kisforgalmú visszaemelkedés. A megshortolt instrumentumok tipikus árfolyamakciója ez.

Az októberi bika másik, a koronavírus időszaka alatt sokadszor látott jellemzője pedig az, hogy összességében a pénz képtelen távozni a részvénypiacról. Amikor a befektetők valamely szektorba vagy részvénybe komolyabb mértékben beleadnak, akkor az innen kiáramló pénz látványosan megtalálja a helyét valamely másik szektorban vagy részvényben. Ezáltal egy adott instrumentum szenvedése gyakran valamely más instrumentum szárnyalását váltja ki.

A friss példa erre a Facebook. A vezető közösségimédia-vállalatot egy nála erősebb erő az idén elkezdte szabályozni. Ellentétben az Alibabával és a kínai internetes szektorral, ahol az állam lépett fel szabályozói erejével, a Facebook esetében a „hatóság” szerepét az Apple tölti be.

A Facebook grafikonja az idén január 4. és október 27. között így mutat:

Zöld karika jelöli az elmúlt négy kereskedési napot, amikor a Snap és a Facebook gyorsjelentésére reagálva beleadtak a részvénybe a befektetők. A chart az öthónapos mélypontjával és a 200 napos mozgóátlag alatti szintjeivel elég komoly relatív gyengeséget mutat az újfent csúcsra járatott teljes piachoz képest. Ki tud hatni a Facebook és a többi közösségimédia-részvény masszív gyengélkedése a szélesebb piacra?

Egyáltalán nem. És erre eklatáns példa volt a keddi nap, amikor a befektetők egyik szeme sírt ugyan a Facebook gyorsjelentése miatt. De a másik már örült annak kapcsán, hogy gőzerővel jön a metaverzum.

Ha pedig jön a metaverzum, akkor annak nagyon erős chipkereslete lesz. Ebben pedig korunk ura az Nvidia, amelynek így néz ki a 2021. január 4. és október 27. közötti chartja:

Itt a zöld karika a Facebook gyorsjelentésre adott reakciót mutatja. Kedden a Facebook 3,9 százalékkal esett, míg az Nvidia 6,7 százalékkal emelkedett. A Facebook piaci kapitalizációja 36 milliárd dollárral csökkent, míg az Nvidia tőkepiaci értéke 38 milliárd dollárral nőtt.

Mondhatnánk azt is, hogy a pénz nem vész el, csak átalakul. És akkor még a Tesla eheti produkciójáról vagy a tegnapi Microsoft és Google gyorsjelentési reakcióról egy szót sem szóltam.

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.