Határ a csillagos ég, vagy jön az összeomlás a következő hat hónapban?

Az S&P 500 index duplázott a tavalyi mélypontok óta, vagyis a részvénypiac nincs a normális kerékvágásban. Az ilyen időszakokban könnyen előfordulhatnak szélsőséges árfolyammozgások, az elkövetkező 6-12 hónapban is elképzelhetőek. De hogy a határ most is a csillagos ég, ahogyan azt 1995-ös és 1999-es évben láttuk hasonló előzmények után, vagy irány a pince, ahogyan az 1929-es és az 1987-es évben, egyelőre aligha mondható meg.

Amikor visszagondolunk a koronavírus éra eddigi piaci eseményeire, az egyik legdöbbenetesebb tény az, hogy a tavaly márciusi mélypontok óta duplázott az S&P 500 részvényindex. Ehhez a 100 százalékos emelkedéshez pedig mindössze egy évre és négy hónapra volt szüksége, ami rekordsebesség. Annyi összehasonlítást érdemes tenni, hogy a 2002-es mélypontok után öt évre, míg a 2008-2009-es összeomlás legalacsonyabb szintjeiről két évre volt szükség a duplázó emelkedéshez. A mostaninál gyorsabb duplázó index emelkedés egyszer fordult elő az amerikai piacon, az 1932-es nagy gazdasági világválság mélypontról. A jelenlegihez hasonló gyorsaságú pedig többször, de ezekkel az esetekkel majd részletesen foglalkozik az írás később.

S&P 500 index – egyre szűkülő havi kereskedési sáv

Ami meglehetősen érdekessé teszi a mostani emelkedést és annak kifejezetten az utolsó három-négy hónapját, az nem más, mint az S&P 500 index egyre jobban beszűkülő havi kereskedési sávja. Az alábbi ábrán az látható, hogy az elmúlt 36 teljes hónapban 2018 augusztusa és 2021 júliusa között (a havi mélyponttól mérve a havi csúcsot) hány százalékos sávban mozgott a vezető amerikai részvényindex:

Kiemelt figyelmet érdemel az utolsó három teljes hónap idén május és július között, amikor zsinórban háromszor volt öt százalék alatt az S&P 500 index pontértékének havi mozgási sávja. Ilyen három hónapos sorozat még a koronavírus előtti másfél év békésebb hónapjaiban sem volt, pedig akkor a megelőző 12-18 hónapban nem 50-100 százalékos indexmozgás volt, hanem ennél jóval szerényebb változás.

Az látható ebből, hogy az S&P 500 index mozgási sávja már önmagában is beszűkült, a 2020 februárja óta tapasztalható mozgásokhoz képest pedig extrém módon beszűkült. A tőkepiacon gyakran tapasztalhatjuk ezt a nagy mozgást követő jelenséget, amit az esetek döntő többségében újabb nagy mozgás követ. Már csak az a (sok ezer) milliárd dolláros kérdés, hogy amennyiben az előttünk álló hónapokban az idén nyári felfelé trendelő beszűkülésből jön az újabb nagy mozgás, akkor annak milyen iránya lesz?

A múltbeli analógiákat vizsgálva nagyon érdekes „évjáratokat” figyelhetünk meg, amelyekben a mostaniakhoz sok tekintetben hasonló előzmények után extrém emelkedések és extrém összeomlások is bekövetkeztek. Ezek közül a két leginkább kiemelkedő felfelé menetelést és a két leginkább karakteres tőzsdekrachot vonjuk górcső alá.

Kezdjük is mindjárt minden idők talán legerősebb bika esztendejével, az 1995-ös évvel, amikor az S&P 500 index emelkedését váró befektetőknek a létező legkevesebb izgalommal kellett szembenézniük az elmúlt évtizedeket vizsgálva. A következő ábrán az S&P 500 látható napi gyertyákkal 1994. december 1. és 1996. február 29. között:

A narancssárga vonal az 50 napos mozgóátlag, ami alá 26 évvel ezelőtt képtelen volt beesni a vezető amerikai index a teljes 1995-ös esztendőben. Ebben kísérteties a hasonlóság az idei évvel, ahogyan arról pár hete már írtam:

Az egész 1995-ös év egy töretlen, zsinóron húzott emelkedés volt, ahol maximum három-öt napos korrekciók voltak. Pontosan úgy, ahogy eddig 2021-ben is történt. Akkoriban, 1995-ben augusztus 16-ig 21,9 százalékot emelkedett az index. Most 2021-ben augusztus 16-ig 19,3 százalékos a felfelé menetelés léptéke. Akkoriban, 1995-ben végül 34,1 százalékos plusszal örvendeztette meg a befektetőket az S&P 500 index az egész évet nézve. Az 1995-ös év végén és az 1996-os év elején az augusztus 16-a utáni hat hónapban 17,4 százalékos emelkedés követte az 1995-ös első hét és fél hónap már eleve szenzációs teljesítményét.

Az 1995-ös év a korábban vélt nagyon erős inflációs veszély elmúltának az esztendője volt. Az 1994-es évben és 1995 elején a Fed összesen hétszer emelt kamatot (!) emiatt, amivel 3 százalékról 6 százalékra emelkedett a Fed Funds Rate. A tíz éves amerikai államkötvény hozama 1994-ben 5,5 százalékról 8 százalékra nőtt, majd 1995-ben visszaesett 5,5 százalékra. Az 1994-es év komoly kötvénypiaci kitárazást hozott magával, ám az innen kivett pénz nem ment be abban az évben a részvénypiacra, hanem a partvonalon várakozott készpénzben. Aztán amikor a viharfelhők elmúltak 1995-ben, akkor 15 hónapon át nagyítóval sem lehetett részvény eladót találni kielégíthetetlen részvénykereslet mellett.

Napjaink teljesen más világa és monetáris kondíciói mellett azért van egy nagy hasonlóság az 1995-ös évvel kapcsolatban. Akkor a partvonalon parkoló készpénz kereste lázasan a befektetési lehetőséget a részvénypiacon, míg napjainkban a globális lakosság menekíti tőkéjét a lenullázott hozamú bankbetétekből és az állampapírokból, és nem talál mást sok száz milliárd dolláros összegben befektetési alternatívaként, csak a részvénypiacokat.

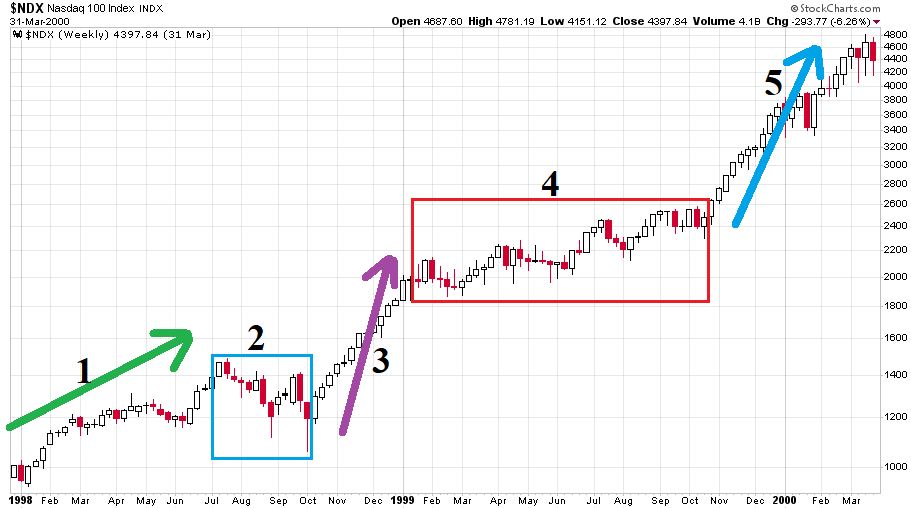

Az 1995-ös év mellett a másik analógia a mostani helyzetre az 1999-es év volt. A múlt évezred utolsó éve a megelőző és a követő három hónappal együtt a tomboló technológiai bika időszaka volt. Először nézzük meg a Nasdaq-100 grafikonját heti gyertyákkal 1998. január 1. és 2000. március 31. között (logaritmusos skála):

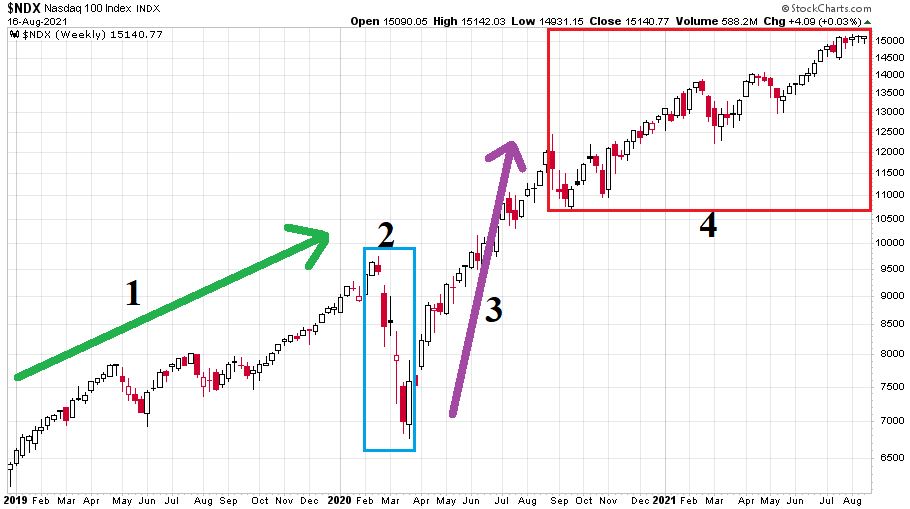

Utána pedig vessünk egy pillantást a Nasdaq-100 chartjára heti gyertyákkal 2019. január 1. és 2021. augusztus 16. között (logaritmusos skála):

Négy nagyon hasonló esemény és ezáltal egy komolyabb eseménysor döbbenetes analógiája figyelhető meg a két ábrán, amelyeket mindkét esetben számokkal jelöltünk, és a következők:

- számú események (vastag zöld nyilak): A megelőző évek, szűk és bő évtized sokszorozó árfolyam emelkedése a technológiai részvényekben. A kilencvenes években a Nasdaq-100 az 1990-es mélypontjáról az 1998 nyári csúcsáig 814 százalékkal emelkedett nyolc év alatt. A mostani helyzetben a Nasdaq-100 a 2008-as mélypontjáról a koronavírus előtti 2020 februári csúcsáig 856 százalékot emelkedett tizenegy év alatt.

- számú események (világoskék téglalapok): Ezt követően jött egy a technológiai részvények „előmenetele” szempontjából külső sokk, az orosz válság 1998-ban, illetve a koronavírus-világjárvány 2020-ban. A Nasdaq-100 ennek következményeképpen 1998-ban néhány hét alatt 28 százalékot esett, míg 2020-ban szintén néhány hét alatt 30 százalékkal került lejjebb.

- számú események (lila nyilak): Az esés mindkét esetben nagyon hirtelen elmúló sokk volt. A mélypontokról a Nasdaq-100 mindössze 16 hét alatt 102 százalékot emelkedett 1998-ban. A mostani helyzetben ez a főnixmadárként történő feltámadás a 2020-as tavaszon és nyáron 24 hetet vett igénybe és a koronavírus mélypontról 84 százalékkal lökte fel a technológiai indexet.

- számú események (piros téglalap): a heves emelkedést felfelé oldalazó korrekció, folyamatosan magasabb csúcspontok és magasabb mélypontok mintázata követte majdnem egy éven át mindkét esetben. Az oldalazó korrekció ársávja 1999-ben 36 százalékos volt, míg 2020-2021-ben 42 százalékos mértéket ért el.

- számú esemény 1999 végén és 2000 elején (világoskék nyíl az 1998-2000 közötti ábrán): Ebből az oldalazó korrekcióból 1999. októberében felfelé újra kitört a Nasdaq-100 és öt hónap alatt megduplázta (!) értékét.

Ha most folytatódna az analógia és valami hasonló bekövetkezne a maga 25-30 ezer pontos Nasdaq-100 indexértékével pár hónap múlva, akkor az minden idők legmeredekebb piaci produkciójává válna.

A pesszimista kimenet

Nemcsak szélsőségesen optimista kimenetelei vannak azonban a mostani piaci helyzetnek a múltbéli hasonló sémákat megvizsgálva, hanem létezik két olyan „700 kilós grizzlymedve” is a múltból, amikor pont az amerikai tőzsde történelem két legemlékezetesebb összeomlását a mostanihoz sok dologban hasonló helyzet előzte meg. Lássuk akkor most a medvét 1929-ből és 1987-ből.

Sok más paraméter mellett van egy döbbenetes hasonlósága az 1928-1929-es időszaknak és az aktuális 2020-2021-es helyzetnek. Ez pedig nem más, mint az, hogy mindkét esetben sikerült nagyjából másfél év alatt dupláznia a kor vezető amerikai indexének úgy, hogy a megelőző éra 1921 és 1928 eleje, illetve 2009 és 2020 eleje között masszív bikapiaccal telt el. Lássuk most heti gyertyás grafikonnal a Dow Jones Industrial Average indexet 1927. január 1. és 1930. március 31. között:

A kék téglalap az 1928. februárja és 1929 szeptemberének eleje közötti időszakot mutatja, amikor 191 pontról 381 pontra menetelt a Dow. Ez szinte százalékra pontosan ugyanaz, mint az aktuális 2.191 pontról 4.480 pontig menetelő S&P 500 index. Az 1928-29-es helyzetben 18 és fél hónap kellett a szűk duplázáshoz, míg a mostani helyzetben 17 hónapjába tellett a piacnak a bő duplázás.

A többit már ismerjük a történelemkönyvekből. A Dow 1929. szeptember 3-án elérte akkori élete csúcsát 381 pontos értékkel, majd mindössze tizenegy hét alatt kis híján lefelezte értékét 200 pont alá esve.

Hasonlóan érdekes a helyzet a tőzsdei történelemkönyvekben előkelő helyen álló 1987. október 19-i összeomlást megelőző helyzettel kapcsolatban is. A következő ábrán újfent a Dow Jones Iparági Átlag látható heti gyertyákkal, csak most az 1984. január 1. és 1988. március 31. közötti időszakból:

A kék téglalap most az 1985 szeptembere és 1987 augusztusa között két éven belül bekövetkezett 114 százalékos emelkedést mutatja. Az 1987-es indexcsúcs napja augusztus 25-e volt. A történet folytatása itt is eléggé közismert. A szédületes hegymenetet kegyetlen összeomlás követte 1987 októberében a maga hírhedten legendás, 22 százalékos egynapos esést hozó fekete hétfőjével.

Természetesen, ahogy ebben a szakmában gyakorta hangsúlyozzák, a múltbeli teljesítmény semmilyen garanciát nem jelent a jövőre nézve. Véleményem szerint viszont azért volt érdemes egy kicsit jobban tanulmányozni a megvizsgált négy tőzsdei évet, mert a megelőző helyzetek sok hasonlóságot mutattak a mostanival.

Az ugyanis alapjában nézve nem normális helyzet, hogy az S&P 500 index 16 hónap alatt a duplájára emelkedik. Egy ilyen nem normális helyzet után pedig nagyon ritka az, hogy a piac visszatérjen az úgynevezett normális kerékvágásba. Éppen ezért szerintem a tőkepiac szereplőinek érdemes felkészülniük arra, hogy szélsőséges index mozgások jöhetnek az előttünk álló 6-12 hónapban. Pont úgy, ahogy 1995-96-ban, 1999-2000-ben, 1929-ben vagy 1987-ben történtek. Pont a mostanihoz sok tekintetben hasonló előjáték után.

Ne lepődjünk meg majd például azon, ha 6.000 pontos S&P 500 indexet látunk egy éven belül! De ne lepődjünk meg azon sem, ha 3.000 ponton látjuk a vezető amerikai indexet! Illetve ne sokkolódjunk majd attól sem, ha látjuk a 6.000 pontos és a 3.000 pontos számot is az elkövetkező hónapokban!

(A cikk először a Portfolio.hu-n jelent meg 2021. augusztus 18-án. Címlapkép: határ a csillagos ég vagy irány a pince, forrás: Wang Ying / Zumapress)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.