Amikor a 2020-as fagyi visszanyal: nincs mese, beindult a tőzsdei rotáció

Az elmúlt hónapokban a 2018 és 2020 között megszokott rend antivilágát figyelhették meg a befektetők a részvénypiacokon. Az intézményi rotáció kedvencei a hagyományos részvények közül, míg az áldozatai a korábbi technológiai lieblingek közül kerültek ki. A teljesítménykülönbségek pedig pár hónap alatt egészen magasak tudtak lenni. Miközben a Dow Jones Transportation Average Index 14 egymást követő emelkedő héttel 30+ százalékot tudott emelkedni, addig a tavalyi szupersztár ARK Innovation ETF 30+ százalékot esett.

Nincs mese, beindult a rotáció

Amennyire a passzív befektetések évtizede volt a 2010-es az amerikai részvénypiacon, legalább annyira lehet az egyedi részvényválasztáson alapuló aktív portfóliómenedzsment évtizede a 2020-as. Erre rengeteg példát lehetne hozni mind a tavalyi, mind pedig az idei esztendőből. Bár még csak négy és fél hónap telt el a 2021-es évből, és például az S&P 500 index szintjén jóval szűkebb sávban zajlik a mozgás a tavalyi évhez képest, az egyedi szektorok között akár pár hét alatt is elképesztő mértékű teljesítménybeli különbségek képesek kialakulni. Nézzünk meg most erre egy eklatáns példát, és hasonlítsuk össze a tavalyi év szupersztárjának, Cathie Wood ARK Innovationjének ETF-jét az elmúlt három hónap szupersztárjával, a Dow Jones Transportation Average Indexszel.

Először vessünk egy pillantást a 2020-ban ikonikussá váló ARK Innovation ETF-re heti gyertyákkal 2018. január 2. és 2021. május 11. között:

A tavalyi év 153 százalékos emelkedésével szemben idén eddig 15 százalékos esés áll. Az esés úgy következett be, hogy az év első hat hete után, február 12-én még 26 százalékos pluszban volt az alap. Csakhogy azóta teljesen más típusú részvényekért rajonganak a befektetők, amire jó példa a Dow Jones Transportation Average Index.

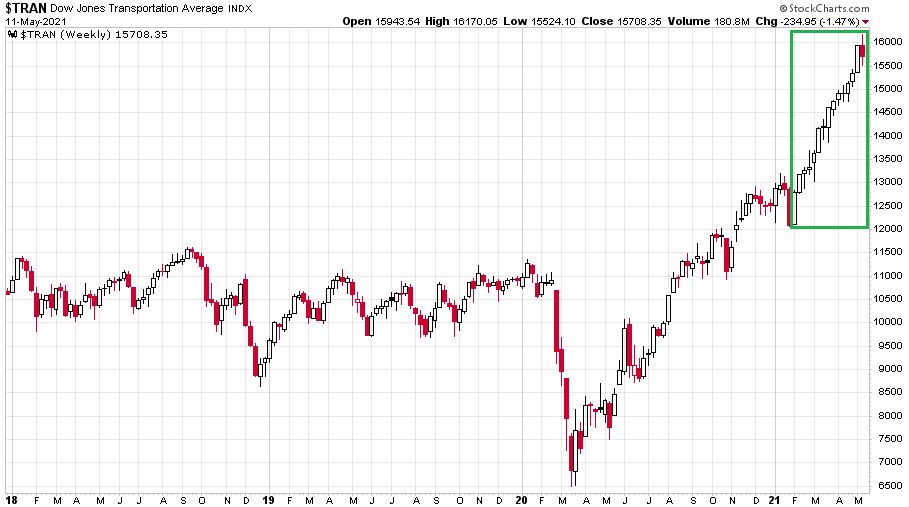

Ennek az ARKK előző grafikonjához hasonló időhorizonton, 2018. január 2. és 2021. május 11. között így alakult a pontértéke heti gyertyákkal ábrázolva:

Ebben az esetben tavaly 15 százalékos emelkedést, míg idén eddig 26 százalékos emelkedést láthattunk. Az ábrán zöld téglalap mutatja az elmúlt 15 kereskedési hetet. Az előző 14 hét sorozatban 14 emelkedő hetet hozott.

HA SIKERÜLNE EZT A HETET IS EMELKEDÉSSEL ZÁRNIA A TRANSPORTATION INDEXNEK, AKKOR EZZEL BEÁLLÍTANA EGY 122 ÉVES REKORDOT,

ugyanis utoljára az 1899 januárjában záródó időszakban sikerült 15 egymást követő pluszos hetet produkálnia.

Mindösszesen két hét időbeli különbség van a szállítási index mennybemenetelének kezdete (2021. február 1.) és az ARK Innovation ETF jelenlegi vesszőfutásának kezdete (2021. február 15.) között. Míg a Transportation index a január 29-i mélypontja és a május 7-i csúcsa között 34 százalékkal emelkedett, addig az ARKK a február 12-i csúcsa és a május 11-i mélypontja között 38 százalékot zuhant. (Az S&P 500 index február 12. és május 11. között 6 százalékkal került feljebb.)

Mi a helyzet az egyedi részvényeknél?

Érdemes ezt a teljesen szokatlan léptékű eltérést egyedi részvények szintjén is megvizsgálnunk. Az ARK Innovation ETF 2021-es csúcsát február 12-én, míg az S&P 500 index idei (eddigi) csúcsát május 7-én láthattuk. Nézzük meg most azt, hogy a két időpont között eltelt időszakban milyen teljesítménnyel rukkolt elő az ARK Innovation tíz legnagyobb súllyal birtokolt részvénye, illetve a szállítási index tíz legnagyobb súlyú papírja. A cégnév mögött zárójelben az ETF-ben, illetve indexben meglévő súlyozás mértéke.

Kiemelve a kétszer tíz részvényből egyet-egyet, jól látható majd a következő két grafikonon, hogy

MENNYIRE MÁS UNIVERZUMBAN TÖLTÖTTE AZ ELMÚLT HÁROM HÓNAPOT A KÉT RÉSZVÉNYPIACI SZEGMENS.

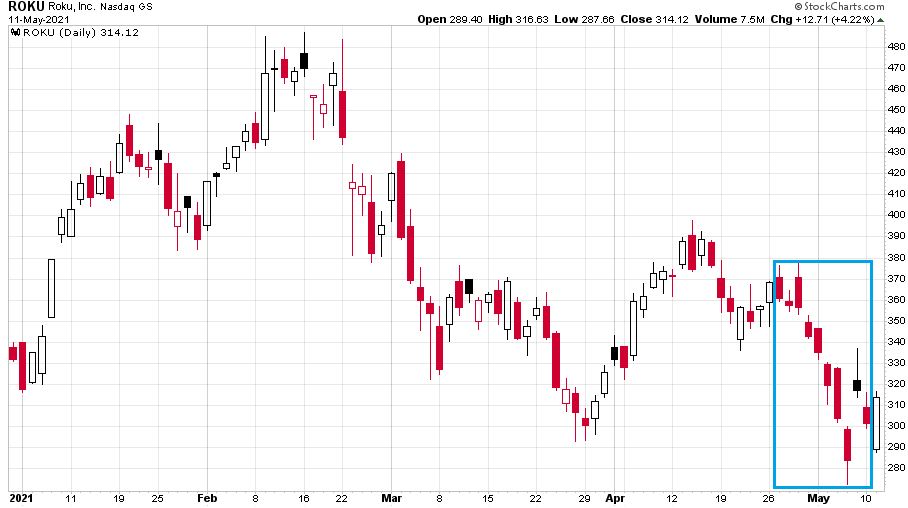

Először lássuk az online streaming üdvöskéjének, a Rokunak az idei évét napi gyertyákkal:

A kék téglalappal jelölt április végi és május eleji tíz kereskedési nap jól mutatja a jelenlegi intézményi hozzáállást a papírhoz. Minden nap piros gyertya, ahol minden felpattanást (például a jó gyorsjelentést is) beleadásra használtak fel a befektetők. Mindezt egy olyan időszakban tették a korábbi csúcs alatt 20-40 százalékkal, amikor még minden héten „kiköhögött magából” egy új csúcsot az S&P 500 index.

Mindeközben a bolygó naposabb oldalán jó példa az intézményi részvényéhségre a United Parcel Service (UPS) részvény, melynek a 2021-es éve így néz ki napi gyertyákkal:

Már a gyorsjelentés előtti hónap is folyamatos vételeket hozott. Ám a zöld téglalappal jelölt jelentés utáni tíz kereskedési nap hozta el csak az igazi pezsgést. Teljesen úgy néz ki azóta az árfolyamgrafikon, mintha valami komolyabb innovációs áttörést végrehajtó technológiai vállalat jelentett volna.

A value az új growth?

Az imént bemutatott két szegmens közötti három hónapon belül bekövetkezett drámai teljesítménykülönbségnek van két érdekes aspektusa. Az egyik érdekes aspektus, hogy még hat hónappal a Pfizer-BioNTech november 9-i vakcinahíre után is milyen

ELEMENTÁRIS ERŐVEL BÍRÓ INTÉZMÉNYI PÉNZÁTRENDEZÉS ZAJLIK A MOMENTUMRÉSZVÉNYEK FELŐL AZ ÉRTÉKALAPÚ RÉSZVÉNYEK FELÉ.

Egyes value részvények grafikonja (például az imént mutatott UPS) úgy néz ki, mintha elszabadult momentumpapírok lennének.

Az intézményi rotációs helyzetkép azonban a félév alatt gyökeresen megváltozott. November közepe és február közepe között általános emelkedésről beszélhettünk az amerikai részvénypiacon, ahol a value részvények jócskán felülteljesítették a momentum részvényeket. Február közepe óta azonban más jelleget ölt a piacon ez a folyamat. A folyamatosan növekvő részvénykínálat (IPO, SPAC, bennfentes eladások, menedzsment opciók) mellett innentől kezdve már egyre komolyabb áldozatai is vannak a részvényosztályok közötti átrendeződésnek. Ennek egyik szegmensét a korábbi mániapapírok képzik:

A másik egyre látványosabb szegmenst pedig a technológiai szektor tavaly a Nasdaq-100 indexet jelentősen túlteljesítő, jellemzően 50-200 milliárd dolláros piaci kapitalizációjú vállalatai adják. Ilyenek például a már mutatott Ark Innovation ETF által nagy súllyal birtokolt papírok. Ezek a tavalyi év (és az idei első hat hét) nyertesei nagyon feszített árazás mellett lettek csúnya magyar szóval túlbirtokolt papírok. Az elmúlt hónapokban az újranyitási sztoriban a korábban semmibe vett és alulbirtokolt szektorokban (például a bemutatott szállítás) immár ezek a részvények lettek az ügyletek finanszírozó papírjai.

NINCS MÁR ÉRDEMI FRISS PÉNZ A PIACON, EZÉRT A VÉTELEK FINANSZÍROZÁSÁRA VALAMIT EL KELL, EL KELLETT ADNI.

Mi a helyzet a kötvényekkel?

A másik érdekes aspektus pedig az, hogy a 2021-es befektetőnek már nem szabad a klasszikus kötvény-részvény kockázati dimenziókban gondolkodniuk. Ez a kétdimenziós rendszer már eleve átalakult a nyolcvanas évek legvégén, és már nem csak a kötvény és részvény áll egymással szemben. A részvények kategóriája is szétvált hagyományos és technológiai részvényekre.

A mostani jegybanki pénzbőséget, nullkamatot és negatív kamatokat hozó világban pedig ez a hármas felosztás is idejétmúlttá vált. A kötvénybefektetés a befektetői társadalom egyre nagyobb hányada számára már nem tudja a legkevésbé kockázatos befektetési alternatíva szerepét betölteni. Sőt óriási lett a kockázata a kötvénybefektetésnek az ebben a formában parkoltatott pénzek elinflálása miatt. A pandémia közben kockázati szempontból számomra a hármas felosztás így alakult át:

HAGYOMÁNYOS RÉSZVÉNY, TECHNOLÓGIAI RÉSZVÉNY, KRIPTODEVIZA.

Ebben a rendszerben pedig a magas szorzóval árazott technológiai részvények az elmúlt hónapokban két szék közül a földre estek. Egyes befektetők kockázatot csökkentve és az újranyitásra játszva az értékalapú részvények felé mozdultak el. Mások pedig kockázati kitettségüket növelendő a kriptodevizák világába helyezték át székhelyüket.

Mind az értékalapú részvények szegmensében, mind pedig a kriptodevizák szegmensében még tart a befektetői buli.

EGYRE TÖBB BANKNÁL ÉS BRÓKERCÉGNÉL AZONBAN AZ IDEI NYÁR ELŐTT NEM A KISDIÁKOK „IÓ, CIÓ, VAKÁCIÓ” FELIRATA KERÜL FEL A TÁBLÁRA, HANEM AZ „IÓ, CIÓ, INFLÁCIÓ”.

Ha az előttünk álló hónapokban a CPI adatok ijedelmet okoznak majd, akkor az mindhárom kockázati szegmensben komoly változásokat hozhat magával.

(A cikk először a Portfolio.hu-n jelent meg, 2021. május 12-én. Címlapkép: a magas szorzóval árazott technológiai részvények az elmúlt hónapokban két szék közül a földre estek, forrás: Bloomberg)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.