Visszavonul a hedge fund menedzserek királya

Az egyik legsikeresebb befektető nyugdíjba vonul

Warren Buffett, Ray Dalio, Steve Cohen és Soros György. Mi a közös bennük? Egyik befektető teljesítménye sem közelíti meg a médiában sokkal kevesebbet emlegetett, nemrégiben visszavonult Jim Simonsét. Simons a modern pénzügyi történelem legsikeresebb befektetője: 1998 óta a zászlóshajójának számító Medallion alap átlagosan évi 66 százalékos hozamot ért el. Az alap a már-már pofátlannak számító alapkezelői díjak (5 százalék a teljes állományból, 44 százalék az elért hozamból) levonása után is átlagosan évi 39 százalékos hozamot tudott felmutatni 1988 és 2018 között.

Simons felemelkedése mögött egy újfajta, akkoriban még radikálisnak számító befektetői stílus volt. Olyan számítógépes programokat készített, amelyek a piacon elérhető információk feldolgozásával profitábilis ügyleteket tudtak végrehajtani, eltávolítva az érzelmeket és a megérzéseket a kereskedésből. Simons és a kollégái a Renaissance Technologies-nál adatok millióit feldolgozva működőképes prediktív algoritmusokat építettek – évekkel azelőtt, hogy Mark Zuckerberg elkezdte volna az általános iskolát.

A 40 évesen még matematika tanárként dolgozó Simons az idők során több, mint 25 milliárd dolláros vagyonra tett szert, amit politikai és filantróp céljainak megvalósítására használt. Simons hithű demokrataként támogatta többek között Joseph Biden amerikai elnököt és Hillary Clintont is. (Érdekesség, hogy kollégája és a Renaissance korábbi társ-vezérigazgatója Robert Mercer pedig Donald Trump egyik legfontosabb támogatója volt 2016-ban.)

Rögös út a sikerig

Az 1938-ban Bostonban született Simons miután diplomát majd PhD-t szerzett matematikából, az MIT-n és a Harvardon kezdett el tanítani. A hidegháború alatt az NSA-hoz tartozó Institute for Defense Analyses kódfejtőnek képezte ki. Simons ahogy később a tőkepiacokban, úgy a komplex orosz kódokban is sikeresen fedezett fel ismétlődő szabályosságokat.

SIMONS NEM CSAK A HEDGE FUND MENEDZSEREK, HANEM A MATEMATIKUSOK KÖZÖTT IS MARADANDÓT ALKOTOTT: 37 ÉVESEN, MIKÖZBEN A STONY BROOK EGYETEM MATEMATIKAI TANSZÉKÉT VEZETTE, ELNYERTE A GEOMETRIÁBAN KAPHATÓ LEGNAGYOBB KITÜNTETÉST A MUNKÁJÁÉRT.

Azonban az akkoriban 40 éves Simons többre vágyott ennél. 1978-ban az új kihívásokra éhes, és önbizalommal teli Simons otthagyta az egyetemet, hogy elindítsa saját alapkezelőjét. Akkoriban a befektetők és a pénzügyprofesszorok többsége a piac mozgásait véletlenszerűnek tartotta, az általánosan elfogadott vélemény szerint minden elérhető információ bele volt már építve az árakba, így csak a hírek – melyeket lehetetlen előre jelezni – tudják mozgatni az árfolyamot.

Simons azonban matematikusként a felszínen kaotikusnak tűnő világban szabályos struktúrákat keresett. Kutatásai után arra a következtetésre jutott, hogy a tőkepiacok ismétlődő mintákat tartalmaznak, pont úgy, ahogy az időjárás látszólagos véletlenszerűségében is felfedezhetünk ismétlődő trendeket.

Meggyőzte Lenny Baum matematikust – akinek a munkája közrejátszott a modern időjárás-előrejelzés, a beszédfelismerő rendszerek és a Google keresőmotorjának kifejlesztésében – hogy csatlakozzon a céghez. Olajkereskedési modelleket és a saját megérzéseiket felhasználva elindították az akkoriban 4 millió dollárt tartalmazó alapot, ami a kezdeti sikerek után azonban csúfos kudarcba fulladt, közel egymillió dolláros veszteséget okozva a befektetőknek.

Simons azonban nem adta fel. Úgy vélte, hogy nem a megközelítés hibás, csak túl kevés az adat, amivel dolgozni tudnak, ezért számos – évtizedekre visszamenő adatokat tartalmazó – könyvet vásárolt a Világbanktól. A cég egyik alkalmazottját a FED manhattani irodájába küldte, hogy rögzítse a kamatlábakat és egyéb, elektronikusan még nem elérhető információkat. Végül az 1700-as évekig visszamenőleg gyűjtöttek össze adatokat – olyan régi dolgokat, melyek Simonson kívül senki mást nem érdekeltek. Ragaszkodott az elméletéhez, miszerint lennie kell egy mintának az adathalmazban.

Simons és a kollégái az összegyűjtött adathalmazt felhasználva kiépítettek egy árupiaci-, kötvény- és devizakereskedésre képes kezdetleges rendszert. Az első hónapok lenyűgöző sikerei után azonban megváltozott valami. 1979-ben a rendszer figyelme megmagyarázhatatlan okokból a határidős krumpli kereskedése felé fordult, a kezelt vagyon több, mint kétharmadából határidős krumpli ügyleteket vásárolt.

Ezen a ponton az USA árupiacokat felügyelő hatósága (CFTC) is kapcsolatba lépett velük, mert a legmagasabb minőséget jelentő Maine burgonya piacán kiépített, több tízezer tonnányi árut magába foglaló pozíciójukkal már a piac stabilitását veszélyeztették. Az ügy vége az lett, hogy kötelezték Simonsékat a krumpli eladására, jelentős veszteséget okozva ezzel.

Simons az események hatására elvesztette a hitét a rendszerben, és elkezdett úgy kereskedni, ahogy a legtöbb befektető. Azonban annak ellenére, hogy mindent megtett az ügy érdekében, például felbérelt párizsi fordítókat, hogy a francia hírekre elsőként reagálhasson, neves közgazdászokkal konzultált, és még egy telefont is beszerelt, ami hangosan csörgött, ha váratlan tőzsdei hír jött ki, a hagyományos kereskedésben nem ért el jelentős sikereket.

Felhagyva próbálkozásaival, visszatért a kvantitatív, számítógépes alapú kereskedési rendszer kifejlesztéséhez. Felbérelte James Ax-t, a Stony Brook ex-matematikusát, aki felismerte, hogy a cég által használt adathalmaz hibás árakkal volt tele, majd ezután egy Sandor Straus névre hallgató professzor hajlandó volt átnézni és megtisztítani az adathalmazt. A fáradtságos munkában nem volt sok köszönet, azonban Strausnak a rögeszméjévé vált: több információt gyűjtött össze, mint amennyit a számítógépeik fel tudtak volna dolgozni, egyre jobb adatokkal tudták etetni az algoritmust.

A kaszinó modell

Mindezek mellett az 1980-as évek végére egyre több kétség merült fel a cég jövőjével kapcsolatban. A Medallion eredményei olyan rosszak voltak, hogy Simons felfüggesztette a kereskedést, Ax pedig kilépett a cégből. A számítógépes kereskedés ostobaságnak tűnt. A befektetők többsége inkább információs előnyt próbált szerezni – olyan piaci híreket, melyek a nagyközönség számára még nem voltak elérhetőek.A cégnél ekkoriban egy új, Elwyn Berlekamp informatikus által vezetett csapat elkezdett rövidtávú, ismétlődő mintákat azonosítani a tőkepiacokon. Az alap is egyre inkább ezekre a rövidtávú ügyletekre koncentrálni, a pozíciókat csak néhány napig, sokszor csak néhány percig tartva.

AZ ÖTLET AZ VOLT, HOGY A MODELL EGY KASZINÓRA HASONLÍTSON: ANNYI TÉTET KEZEL EGYSZERRE, HOGY ELÉG, HA AZ ÜGYLETEK KICSIT TÖBB, MINT FELÉBŐL PROFITÁL.

Az új, rövidtávú ügyletekre fókuszáló számítógépes alapú kereskedési rendszerük pedig elképesztően működött, az alap 1990-ben elképesztő, 55,9 százalékos hozamot ért el. Berlekamp azonban kételkedett benne, hogy ez a siker fenntartható lesz és emiatt el is adta a cégben megszerzett részesedését Simonsnak.

Ahogy a matematikában, úgy a kereskedésben is ritka, hogy valaki középkorúan érjen el igazi áttöréseket. Simons azonban meg volt győződve arról, hogy valami különleges, akár történelmi esemény küszöbén áll.

A Medallion, avagy a legnagyobb siker

Amikor a pénzügyprofesszor Bradford Cornell először látta a Medallion eredményeit, teljesen el volt képedve. „Olyan volt, mintha a nap nyugaton kelne fel” – mondta Cornell, a University of California professzora. „Egész életemben pénzügyprofesszor voltam, befektetési könyvek és tanulmányok ezreit olvastam el, de még sosem láttam ehhez foghatót”.

Látva a Medallion teljesítményét, Cornell megpróbálta kideríteni, mi állhat az alap kiemelkedő hozama mögött. A The Man Who Solved The Market leírása szerint a Medallion egyszerre több ezer rövidtávú long és short pozíciót tart bármelyik pillanatban, a nap 24 órájában. Zuckerman leírása szerint az alap főként high- és mid-frequency ügyleteket köt, de néha akár egy-két hétig is tart egy pozíciót. Robert Mercer, a Renaissance Technologies volt vezérigazgatója állítólag egyszer azt mondta egy barátjának, hogy a Medallionnak a többmillió ügyletből átlagosan 50,75 százalékban van igaza, a megfelelő volumennel viszont így is milliárdokat lehet keresni. Az elérhető információk alapján nagyon leegyszerűsítve a dolgokat azt mondhatjuk, a Medallion valóban úgy működik, mint egy kaszinó. A ház nem mindig nyer – de az idő múlásával a sok kicsi nyereség hatalmas profittá gyűlhet fel.

Campbell Harvey, a Duke University pénzügyprofesszora szerint a Medallion esetében valószínűleg kis, ugyanakkora potenciális profittal kecsegtető tétekkel játszanak. A professzor számításai szerint a Medallion egy 100 dolláros befektetést elméletben 400 millió dolláros vagyonná változtatott volna az elmúlt 30 év alatt, míg egy 100 dolláros befektetés a részvénypiacokba (az osztalékokat visszafektetve) mindössze 1910 dollárt eredményezett volna azonos időszakon.

Az adatok azt sugallják, hogy a Medallion lényeges változásokon ment keresztül a századforduló tájékán. 1990-től 2000-ig 120-ból még 24 mínuszos hónapja volt, az ezt követő évtizedben – ami többek között olyan eseményeket tartalmazott, mint a technológiai buborék, a 2007-es quant-összeomlás, a 2008-as gazdasági világválság és a 2010-ben történt flash crash – a Medallion mindössze 3 hónapban vesztett pénzt. A veszteség mind a három hónapban kevesebb, mint 1 százalék volt.

Ez alátámasztja Zuckerman sztoriját, miszerint Robert Mercer és Peter Brown (az IBM ex-kutatói) áttörést értek el a cégnél egy extrém-profitábilis statisztikai arbitrázs rendszer kialakításában. A statisztikai arbitrázs célja két egymáshoz kapcsolódó értékpapír közötti minimális árkülönbségekből való profitálás, miközben fedezett marad az általános piaci mozgásokkal szemben. A klasszikus példa a GM és a Ford közötti spread: a kettő vállalat részvényei általában együtt mozognak. Néha azonban egy-egy hírnek vagy egyéb tényezőnek köszönhetően az egyik vállalat részvényei a másiktól eltérő irányba indulnak. Ilyenkor ki lehet építeni egy pozíciót, mellyel a két részvény ára közötti különbözet megszűnésére fogadunk. Ha jól csináljuk, akkor is kereshetünk pénzt, ha közben az egész autószektor, vagy akár az egész piac mélyrepülésbe kezd. A modern statisztikai arbitrázsrendszerek természetesen ennél sokkal komplexebbek, óriási adathalmazokat feldolgozva gyakran akár napi több ezer pozíciót is felvesznek.

Általában ha egy kvantitatív kereskedő talál egy profitábilis ügyletet, akkor azt a riválisok is gyorsan kiszagolják, a verseny pedig gyorsan megszünteti a lehetőséget. A Renaissance eddig azonban mindig egy lépéssel a versenytársai előtt járt.

Campbell Harvey, a Duke University professzora szerint erre három fő ok lehet. Az első, hogy a Renaissance által kiépített infrastruktúra valószínűleg rendkívül alacsony működési, kereskedési költségeket tesz lehetővé. Egy másik ok a professzor szerint a munkavállalók rendkívül alacsony fluktuációja, ami hozzájárul ahhoz, hogy a vállalat által alkalmazott stratégiák és algoritmusok titkosak maradjanak. A harmadik, és egyben az egyik legfontosabb kulcs a sikerhez az alap nagyságának maximálása. A Medallion 1993 óta nem fogad külső befektetőktől tőkét, csak az alkalmazottak és a céghez közel állók tehetnek bele pénzt. Az alap adatainak elemzése azt sugallja, hogy minden évben jelentős kifizetések történnek, hogy tartsák a méretet. Például annak ellenére, hogy 2010 és 2018 között az alap átlagosan évente közel 40 százalékos teljesítményt ért el, a mérete 10 milliárd dollár körül maradt.

Eközben a Renaissance Technologies egyéb alapjai, a Renaissance Institutional Equities Fund és Renaissance Institutional Diversified Alpha névre hallgató alapok – melyek a Medallionnal ellentétben külső befektetők számára is elérhetőek – szép hozamot értek el az évek során, de nem a Medallionhoz hasonlíthatót.

„Olyanok, mintha kimennék a hátsó udvarba, és két mosómedvét látnék – semmi különös. Ami a Medalliont illeti? Olyan, mintha egy T-Rexet láttam volna a kertemben” – mondja Cornell. „Egyszerűen nem tudom felfogni.”

Elégedetlen befektetők

A cég alkalmazottai és a számukra elérhető alapok teljesítménye közötti különbséget egyre több befektető nézi rossz szemmel. A Renaissance külső befektetők számára elérhető alapjai 2020-ban 20-30 százalékot estek, míg a főként alkalmazottak által birtokolt Medallion közel 80 százalékot emelkedett.

Hogy mi okozhatja az eltérő hozamokat az alapvetően hasonlóan, kvantitatívan kezelt alapok között? Nos a cég alkalmazottjai szerint számos faktor közrejátszhat. Az egyik legfontosabb tényező a befektetési időtáv lehet. Míg a Medallion a pozícióit rövidebb ideig, gyakran csak egy-két percig tartja, addig a többi alap hosszabb távra, akár egy évnél tovább is tart egy pozíciót.

A cég számítógépei a nap 24 órájában dolgozzák fel a különféle adatokat mintákat keresve. A Renaissance modelljei jónak mondhatóak hosszabb távú előrejelzéseknél, de lényegesen jobbak rövidtávúaknál. A cég a hipotéziseit az elmúlt évtizedben sokkal több 10 perces blokkon tesztelhette, mint hat hónapos vagy egy éves időszakokon. Az egyik szenior alkalmazott szerint az alapok egyszerűen „adatéhesek” és pusztán idő kérdése, hogy elég információ álljon rendelkezésükre.

A Renaissance szerint a cég alkalmazottainak nem érdeke a külsős befektetők számára is elérhető alapok rossz teljesítménye, hiszen a kínlódó alapok több, mint 10 százalékát ők birtokolják.

A trónfosztás esélye

Mivel senki se tudja pontosan, mit csinál, így nehéz megmondani mi okozhatná a Medallion vesztét. Zuckerman elmondása szerint legalább egyszer közel volt a cég a bukáshoz: 2007-ben a quant-összeomlás idején volt olyan pont, amikor a vállalat közel 1 milliárdos mínuszban (az akkori értékének 20 százaléka) volt. Végül azonban a Renaissance kitartott a stratégiája mellett, az alap pedig talpra állt.

A Medallion vesztét (már ha egyáltalán eljön ez a pont) valószínűleg a versenytársak felzárkózása fogja elhozni. Simons filantróp tevékenysége, Robert Mercer politikai tevékenységével együtt az utóbbi években fokozott figyelmet irányított a cég felé. A The Man Who Solved the Market című könyv is kétségtelenül ugyanezt tette.

Simons most közel 40 év után távozik a Renaissance éléről, helyét Peter Brown veszi át, aki már 2010 felelős a cég operatív vezetéséért vezérigazgatóként, most pedig az igazgatóság elnökeként cseréli Simonst. Az áprilisban 83. életévét betöltő Simons szerint a váltásnak már régóta itt volt az ideje, nem éri váratlanul a kollégákat. Bár távozik a vállalat éléről, az igazgatóságnak továbbra is a tagja marad.

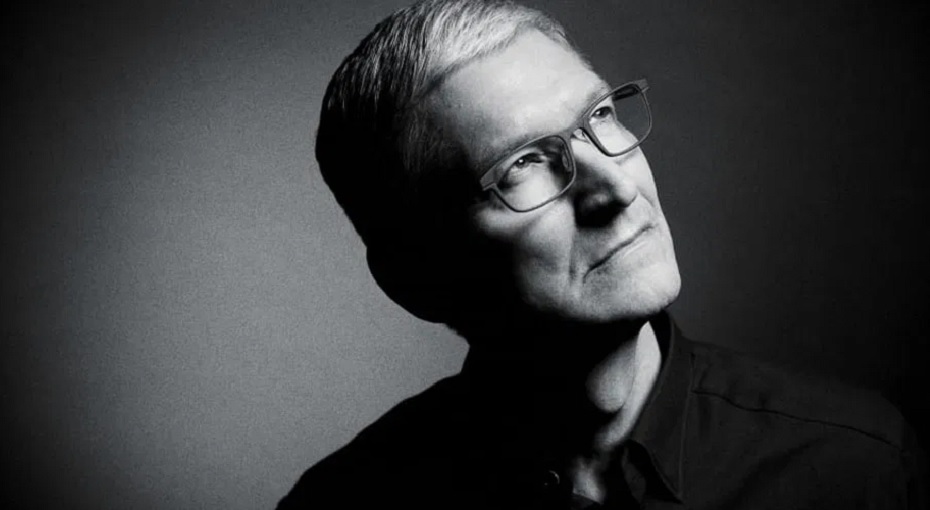

(Címlapkép: Jim Simons a modern pénzügyi történelem legsikeresebb befektetője, forrás: Mark Lennihan / A.P. Images)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.