Medvepusztító üzemmódba lépett a piac

Az amerikai tőzsdén a 2008-2009-es válság óta tartó bikapiacot folyamatos és gyakran nagyon erős befektetői pesszimizmus kísérte. Rengetegen voltak, akik nem hittek az emelkedésben, emiatt lemaradtak róla, vagy kimondottan ellene fogadtak, és short pozíciót vettek fel. De a kisebb-nagyobb döccenők után mindig jöttek az újabb és újabb index- és egyedi részvénycsúcsok. Az elmúlt hónapokban gyökeresen megváltozott a piaci szentiment, akár az AAII felmérését, akár az opciós piacot, akár az egyedi shortállományokat nézzük. A medvék elpusztultak.

Az amerikai bikapiac nem várt hosszú időszaka

Nem egyértelmű, honnan datáljuk napjaink amerikai bikapiacát. A november eleji elnökválasztás és a Pfizer-BioNTech november 9-i vakcinahíre a kurrens emelkedés legutolsó lába, de akár a koronavírus okozta tőzsdei turbulencia március 23-i mélypontját is tekinthetjük kezdetnek. Évtizedes időtávon nézve pedig akár a világválság 2009. március 6-i tőzsdei mélypontját is említhetnénk, vagy akár 2016 elejét, amikor másfél év oldalazás után a valóságos szárnyalás kezdődött. De akár ötévesnek, akár tizenkét évesnek vesszük az aktuális amerikai részvénybikát, egy dolog nagyon igaz rá: a sokszorozó indexemelkedés szinte teljes időtartama alatt rengetegen tagadták az egész folyamatot.

A piaci összeomlás, ami nem akart eljönni

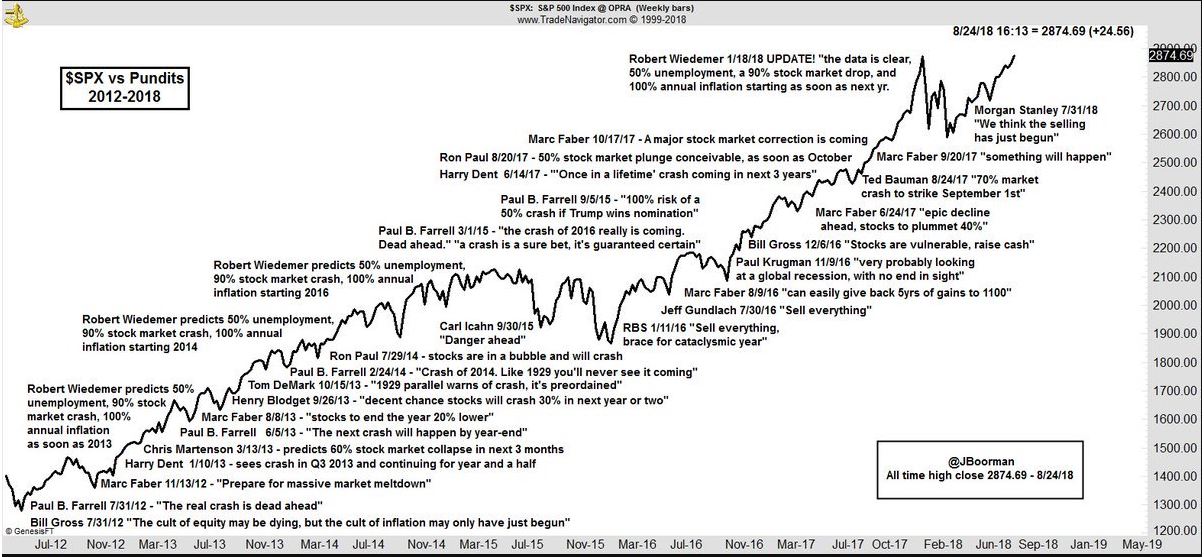

Professzionális befektetők, hedge-fund guruk garmadája várta szinte a teljes 2009-2020 közötti időszakban a „most azonnal” elkövetkező összeomlást és az emelkedés lezárulását. Ami a tőzsdevilág törvényei miatt ilyen pesszimizmus mellett természetesen nem tudott bekövetkezni. A tagadás extrém mértékéről számomra a leginkább szemléletes ábrát Jon Boorman, a Broadsword Capital technikai elemzője és portfóliómenedzsere készítette el még 2018 nyarának a végén.

Boorman a 2012 és 2018 közötti 1.200 pontról 2.875 pontig tartó S&P 500 indexemelkedést ábrázolta egy grafikonon az adott időpontban az összeomlást váró neves szakértők vészjósló mondataival. Az ábra, amit a Marketwatch 2018. augusztus 28-án a szégyen chartjaként aposztrofált, így mutatott:

Tagadókból aztán a már két hullámban is turbulens 2018-as, illetve a koronavírus által sújtott 2020-as évben sem volt hiány, miként a kettő turbulens év között egyenletesen emelkedő 2019-ben sem. A részvénypiac a 2009 és 2020 közötti időszakban a lemaradókat sújtotta a leginkább.

FOLYAMATOSAN TÚL SOKAN VÁRTAK ÖSSZEOMLÁST, AMI MIATT AZ A NAGY ÉRDEKLŐDÉSRE VALÓ TEKINTETTEL MINDIG ELMARADT. EGY-EGY HEVES ESÉSI HULLÁM TUDOTT ÉRKEZNI, ÁM TARTÓSABB MEDVEPIAC NEM TUDOTT MEGSZÜLETNI.

Eltűnt a pesszimizmus?

Így 2021 elejére viszont drámaian megváltozott az amerikai részvénypiaci szentiment. A változások már tavalyi nyáron elkezdődtek, mostanra pedig eltűnt a korábbi években meghatározó pesszimizmus és extrém pesszimizmus, helyét 2021 elejére erős optimizmus vette át.

Tömeges medvepusztulásnak lehettünk a szemtanúi már júliusban és augusztusban is, ám ekkor még lehetett félni az amerikai elnökválasztástól és a koronavírus-világjárvány második hullámától. Aztán ez a két bizonytalanság (a részvénypiac jelenlegi szemüvegén át nézve) november elején pár napon belül megoldódott.

ÉS EKKOR OLYAN ÁRFOLYAMMOZGÁSOK INDULTAK BE, AMELYEK MELLETT MÉG AZ ADDIGINÁL IS FÁJDALMASABBÁ ÉS KÖLTSÉGESEBBÉ VÁLT MEDVÉNEK LENNI ÉS MARADNI.

Ideális példa lehet a shortos befektetők reménytelenségének a bemutatására az elmúlt néhány hónapból a Goldman Sachs 2020-2021-es napi gyertyás grafikonja:

A zöld téglalap mutatja a Pfizer-BioNTech november 9-i vakcinahíre utáni időszakot és annak a legkisebb korrekció nélküli menetelését. És ez csak egyetlen példa, sok a hasonló teljesítményű papír, nem csoda, hogy pont a Goldman kimutatása szerint az S&P 500 indexpapírokban meglévő medián shortállomány 17 éves mélypontra csökkent 2020 végére.

A piaci szentiment egyik leginkább karakteres változása az AAII felmérésén következett be az elmúlt hetekben. Az 1987 óta készülő heti rendszerességű felmérésben arra kérdeznek rá a tagoknál, hogy a következő hat hónapra vonatkozóan felfelé (bika) vagy lefelé (medve) várják-e a részvénypiacot, esetleg semlegesek-e a résztvevők. A hosszú távú átlag 38 százaléknyi bika és 30,5 százaléknyi medve befektető. A következő ábrán ezen felmérés eredményének nyolchetes mozgóátlaga látható 2016 és 2021 eleje között.

Hihetetlen optimizmus

Szeptember óta helyet cseréltek egymással a bikák és a medvék.

AZ ELMÚLT ÖT ÉVBEN CSAK EGYSZER VOLT OPTIMISTÁBB A MOSTANINÁL A BEFEKTETŐI HANGULAT, 2018 ELEJÉN, AMI A GLOBÁLIS RÉSZVÉNYPIACI CSÚCSOT IS JELENTETTE EGYBEN EGÉSZEN AZ ELMÚLT HETEKIG.

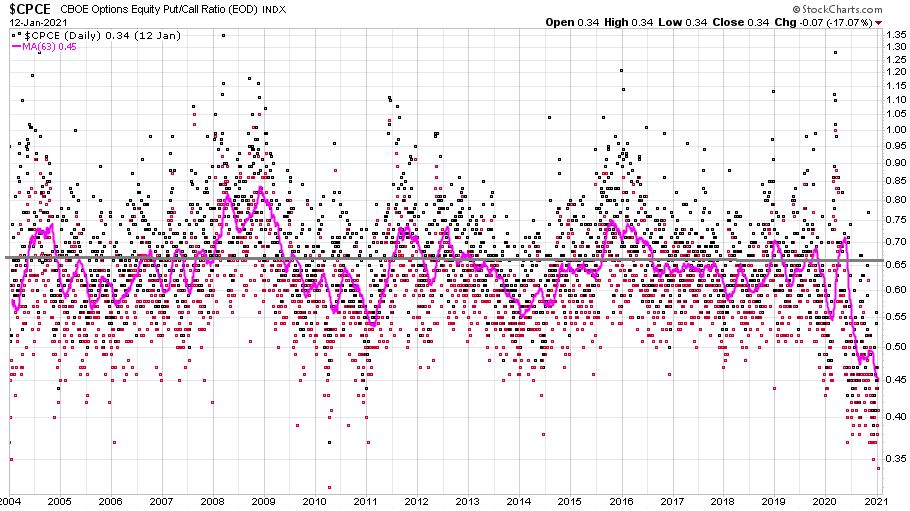

Ennél is jóval szélsőségesebb optimizmus jellemzi az egyedi részvényekben az opciós piacot. Minél kevesebb eladási opció forog a piacon egységnyi vételi opcióra vetítve, annál optimistábbak az invesztorok. Ezt fejezi ki a részvény put-call aránya. Ez a piaci hangulati mutató már a nyár folyamán rendkívül optimista módon alakult, ám a novemberi, decemberi és január eleji napok még erre is rátettek egy lapáttal. A következő ábrán 2004 eleje óta látható az, hogy az adott napon mekkora volt ez a put-call arány. A pink mozgóátlag azt jelöli, hogy az adott napot megelőző három hónapban mennyi volt átlagosan ez a mutató. Lássuk az ábrát (logaritmusos skála):

Az ábra közepén húzódó szürke vonal mutatja a 17 éves átlagot, amelytől – leszámítva a 2008-2009-es válság pesszimizmusát – nagy eltérés nem volt. Ez a 0,66 körüli mutató azt jelenti, hogy 4 eladási opciónyi kötésre 6 vételi opciónyi kötés jutott átlagosan a vizsgált 2004 és 2021 közötti időszakban. Az aktuális medvepusztulást jól mutatja a pink negyedéves mozgóátlag jelenlegi bezuhanása. A mostani 0,45-ös mutató mellett 4 eladási opcióval szemben immár 9 vételi opció forog a piacon.

Az egész részvénypiac egyik legnagyobb sztárpapírja 2019-ben és 2020-ban a Shopify volt, ami időközben Kanada legnagyobb tőkeértékű tőzsdei vállalatává nőtte ki magát. Az árfolyamgrafikon heti gyertyákkal így mutat 2019. január 2. és 2021. január 13. között:

Miközben az árfolyam közel a tízszeresére emelkedett, addig a kölcsönadott és a medvék által beshortolt részvények darabszáma az azonos időszakban így alakult.

Fokozatosan csökkenve a korábbi kilencmillió darabról egymillió darabra esett. (Közben azért a szárnyaló árfolyam miatt dollárértéken nagyjából szinten maradt.) A Shopify olyan léptékben emelkedett, amit shortban egyszerűen nem lehetett bírni. A sokszorozó árfolyamok mellett ugyanis az eredetileg befektetett összeg többszöröse is elbukható.

A DoorDash esete

És a piac még így január közepén is kegyetlenül elbánik a rosszul pozícionálódó medvékkel. Jó példa erre a decemberben tőzsdére vezetett amerikai ételkiszállító cég, a DoorDash esete, amely jelenleg 60+ milliárd dollárt ér, úgy, hogy még egy fél évvel ezelőtt 16 milliárd dolláros értékeltség mellett zajlott náluk tőkeemelés. Bármilyen értékelési modell alapján orbitálisan drága a részvény, sokan számítanak az ár leharmadolására, lenegyedelésére. A 102 dolláros megemelt kibocsátási árszint után a részvények 180 dollár feletti áron debütáltak a tőzsdén jó egy hónapja, és innen folyamatosan morzsolódott le az árfolyam egészen 140 dollárig. Íme, a napi gyertyás chart az eddigi tőzsdei élettörténetről:

Aztán néhány napja az árfolyam emelkedés közben átlépte az addig őt lefelé szorító 9 napos mozgóátlagot, majd ezután jött az igazi medvepusztítás. Az elmúlt három kereskedési napon 153 dollárról 215 dollárig. Egy laza 40 százalékos „szeretetcsomag” a medvéknek.

És az ehhez hasonló piaci akciók csak jönnek szépen egymás után tömött sorokban. Nem csoda, hogy már nincs se pénze se gyomra arra, hogy részvényt shortoljon az olyan befektető, aki egyébként pesszimistán látja a gazdasági és a vállalati jövőképet. A piac medvepusztító üzemmódban van.

Ezzel a mostanihoz hasonló hangulattal csak egy baj szokott lenni. Amikor fordul a piaci széljárás, akkor a shortban lévő befektetők nagyon jó szolgálatot tudnak tenni a piacnak, hiszen ők valamilyen szinten biztosan felbukkannak vevőként még akkor is, ha rajtuk kívül nincs más vásárló. Ám amikor a parabolikus felfelé menetelés elpusztítja a medvéket, akkor a fordulásnál már nincs, aki vegyen.

HOGY EZ A HELYZET MIKOR KÖVETKEZIK BE, AZ JELENLEG TELJESEN KISZÁMÍTHATATLAN.

(A cikk először a Portfolio.hu-n jelent meg, 2021. január 14-én.)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.