Profikkal pókerezni veszélyes, de idén megérte

Az idei év sok mindenről szólt, csak épp nem az értékalapú befektetésekről és jelenleg nem is tudjuk, meddig tart ez a tetszhalott állapota ennek a stratégiának. Persze ez nem jelenti azt, hogy nem fog a jövőben újra feléledni, de lehet, hogy erre még várnunk kell, és közben a világ tőkepiacai, élükön a technológiai részvényekkel, már csak gúnyosan néznek vissza a rallyból kimaradókra. De miért szárnyal a technológia, és senyved számos klasszikus értékalapú szektor?

Senki, tényleg senki nem tudja, mennyire tette tönkre a vírus a gazdaságot, és mennyire romlik a vállalatok eredménytermelő képessége. Csupán durva találgatás, amit az elemzők számos szektorra becsülnek, főleg annak fényében, hogy még maguk, a vállalatok vezetői se igazán mernek ígéreteket megfogalmazni. Ennek fényében a vállalatok előremutató P/E (árfolyam/eredmény) rátája is torzításokat tartalmaz, ami alapján nehéz megmondani, hogy az olcsónak tűnő olajvállalat valóban az, vagy csak a konszenzus becslése hibás, és a redukálódó eredmény miatt már közel sem olyan vonzó befektetés.

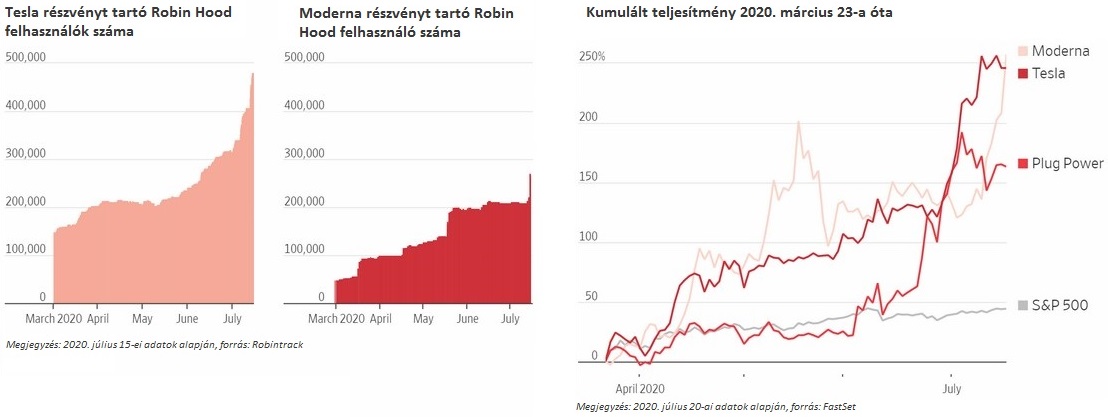

Új befektetők jelentek meg a tőkepiacon, olyanok, akik sok esetben nem tudják, de nem is feltétlenül fontos számukra, mit jelent a fent említett mutatószám. A többnyire Z generációs befektetők stratégiája nélkülöz minden fundamentumot, és sokkal inkább tapasztalati alapon hoznak döntéseket. A Z generációs Robin Hood befektető nem kísérli meg megérteni egy végtelenül komplex, átláthatatlannak tűnő bank vagy biztosító működését, megmarad azoknál a cégeknél, amelyeknek a termékeit otthon is használja (Netflix, Apple, Amazon), vagy ami menő innovációt ígér, mint például a Tesla.

Miután a csordaszellem az idén beindult, és az említett részvényeken komoly sikereket értek el, bebizonyosodott számukra, amit már korábban is sejtettek, hogy pár hét kereskedési tapasztalat után sokkal jobban megy ez nekik, mint az évtizedek óta a piacon működő profiknak, így egyre nagyobb téteket tesznek a technológiai részvények emelkedésére.

Szerencsére hosszabb távon a piac irányát nem a Robin Hood befektetők, hanem a nagy pénzeket mozgató nyugdíjpénztárak és hedge fundok határozzák meg, akiknek befektetési szemlélete konzervatívabb. Viszont a társadalom ezeket a profikat is több irányból nyomás alá helyezte. Ennek egyik látványosabb példája az ESG, ami ezeket a befektetőket szintén a technológiai vállalatok felé tolta, a klasszikus autó-, olaj- és bányatársaságok kárára.

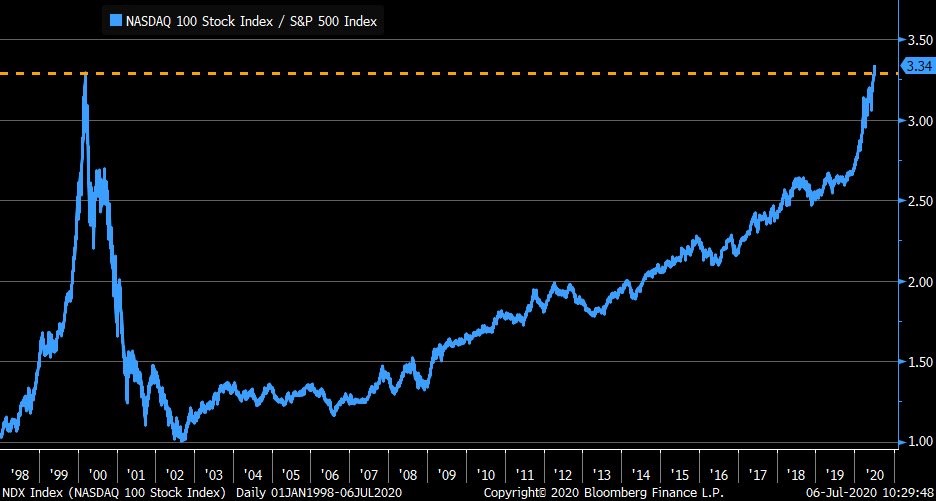

Ha a Nasdaq index értékét az S&P 500 indexre vetítjük, látható, hogy már meghaladta a dot.com buborék csúcsát, vagyis nehéz azzal vádolni a technológiai szektort, hogy szuper olcsó lenne, inkább már most komoly hype van beárazva. Emiatt elengedhetetlen a fokozott óvatosság, és az olyan vállalatok mellőzése, mint az elektromos teherautó-gyártó Nikola, ami bár még egyetlen járművet sem gyártott, mégis a magyar GDP 12 százalékát éri.

Viszont alapkezelőként kimaradni az emelkedés exponenciális szakaszából, és kihagyni egy globális portfólióból a világ legnagyobb gazdaságát is hiba. Sokszor hallani, hogy a „tőzsde olyan, mint egy kaszinó”. Ez a Nikola esetében igaz is, de ha ettől eltekintünk, inkább a tőzsde olyan, mint a póker, ahol minden döntést valószínűségszámítás előz meg, és a kockázatkezelés többnyire eldönti, hogy mennyi zsetonnal állunk fel az asztaltól.

Emiatt ajánlotta Jónap Richárd kollégám, hogy nézzem meg Phil Ivey a világ egyik legjobb pókerjátékosának MasterClass videóit, ahol korábbi mérkőzéseit kielemezve mutatja meg a kockázatkezelés legmagasabb szintjét.

AZ IVEY ÁLTAL BEMUTATOTT LEJÁTSZÁSOKBÓL TANULNI PÁRATLAN LEHETŐSÉG, AMIT ÉRDEMES A BEFEKTETÉSEK TERÉN IS KÉSZPÉNZRE VÁLTANI.

A mostani piaci környezetben kockázatot kell vállalnunk, ha nem akarunk abból az emelkedésből kimaradni, ami a hatásos koronavírus-vakcina kifejlesztését követi majd. A kérdés az, hogyan lehet elkerülni a jelentős veszteséget, ha egyszer ez a hype megszűnik, és maga alá temeti a többi részvénypiacot is. Ivey „Betting Tacktick” leckéje arra tanít, hogy az esetek nagy részében a kockáztatás mértékének precíz megválasztása, vagy másképp fogalmazva, a veszteség minimalizálása jövedelmező stratégia.

ENNEK TŐKEPIACI LEKÉPEZÉSE A CALL OPCIÓ, AMIKOR ELŐRE ELDÖNTJÜK, HOGY MENNYI BÁZISPONTOT VAGYUNK HAJLANDÓK AZ ALAP ÉRTÉKÉBŐL FELÁLDOZNI AZ ÖTLETÜNKRE, VAGYIS MENNYIT SZÁNUNK ARRA, HOGY JÁTÉKBAN MARADJUNK.

A struktúra előnye, hogy amennyiben jó leosztást kapunk (a piac emelkedik), a befektetésünk értéke növekszik, viszont fordított esetben a veszteségünk maximalizálva van a már előre eldöntött mértékben. Ennek a stratégiának egy könnyebben leképezhető megoldása, ha a részvény vételek mellé könyörtelenül behúzzuk a stoppunkat, viszont ebben az esetben érdemes azzal számolni, hogy tízből nyolcszor az algoritmusok által dominált piac eljön a stoppunkért, de ha a maradék kettő sikere ezt kompenzálja, akkor megéri a fáradságot.

Lehet egyszerűbb a partvonalról végignézni a technológiai rally exponenciális szakaszát, de ha valaki még sem akar kimaradni belőle, annak kötelező Ivey stratégiáját figyelembe venni, mert lehet, hogy a következő időszak nem fog másról szólni, mint a precíz, a szabályokat szigorúan betartó kockázatkezelésről, vagyis arról, hogy mikor vegyük le a zsetonokat az asztalról. Mindenki a maga baklövéseit nevezi tapasztalatnak, de ezek egy része elkerülhető, ha megnézzük Ivey leckéit a MasterClass-on.

(Címlapkép: Phil Ivey egy 50 ezer dollár összdíjazású pókerbajnokságon, forrás: Poker Central)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.