3 milliárd évente egyszer előforduló piaci esemény volt tavaly

Földünk 4,5 milliárd éves fennállásának történetében, minden bizonnyal először fordult elő olyan esemény, amit tavaly szeptember 16-án láttattunk repo-, azaz értékpapír-visszavásárlási megállapodási piacon. Azért írom, hogy minden bizonnyal, mert az esemény előfordulásának statisztikai valószínűsége három milliárd évenként egyszeri, és a tudomány mostani állása szerint 3 milliárd évvel ezelőtt, a Föld archaikum korszakában legősibb felmenőinken, a cianobaktériumokon kívül még nem élt más élőlény. Mivel ők valószínűleg fotoszintézissel és nem repokereskedéssel foglalkoztak (ahogy ma is), nagy valószínűséggel mondhatom, hogy az egynapos újrafinanszírozási piacokon szeptember 16-án látott probléma nagyságrendje példa nélküli. A 2008-as válság kitörése előtt ugyanezen a piacon akadtak likviditási problémái a Lehman Brothers és Bear Stearns bankoknak – tudjuk, hogy mi lett annak a történetnek a vége.

Közvetlenül a tavaly szeptemberi likviditási probléma után felmerült bennem, hogy írjak róla, de végül visszatáncoltam, mert maga a hír olvasható volt a fő befektetői portálokon és meg is volt magyarázva az oka. Habár már akkor is furcsának tűnt a magyarázat, gondoltam érdemes lesz kivárni, hogy mit cselekszik a Fed. Mivel magam is meglepődtem azon, hogy a látszólag egyedi eset után milyen lépéseket tesznek, elkezdtem aggódni és kutatni, hogy mi is történhetett.

De ne szaladjunk ennyire előre. Először is mi az a repo piac és mire használják?

A repopiac

Ez is egy olyan piac, amelyet kevés befektető követ, és még kevésbé ért meg. A repopiac a pénzügyi és gazdasági rendszer egyik legfontosabb alkotóeleme. A repo egy visszavásárlási megállapodás, egy értékpapír fedezettel rendelkező kölcsönre. Két ellentétes irányú adásvételi ügylet együttese, melynek keretében az eszköz (legtöbbször állampapír) a jelenben gazdát cserél, s egyúttal egy jövőbeli, ellentétes ügyletet is megkötnek meghatározott időpontra és ár mellett. Célja rövid futamidejű hitelnyújtás, illetve betételhelyezés. Ezek a tranzakciók bankok között zajlanak, de gyakran más, nem banki hátterű pénzügyi intézmények is részt vesznek, mint például biztosítótársaságok. Lehet egynapos (overnight) és hosszabb távra kötni. Általános biztosítéknak (ÁB), vagy „General Collateral”-nak hívjuk a fedezetet, ami lehet kincstárjegy, ügynöki vagy jelzálogkölcsönnel fedezett értékpapír. Egy ÁB-val fedezett repóban a kölcsönt fedező értékpapírokról csak a tranzakciós megállapodása megkötése után határoznak. Ezeknek az értékpapíroknak meg kell felelniük bizonyos előre meghatározott kritériumoknak.

Mi történt?

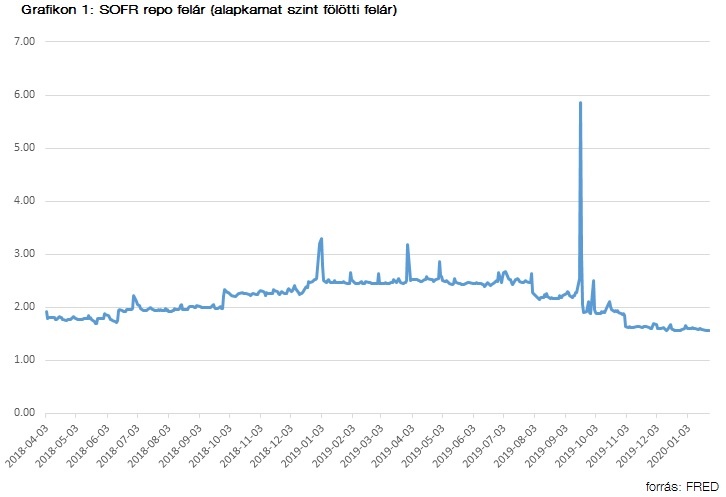

Az általában esemény nélküli repopiacon, tavaly szeptember 16-án a kamatlábak hirtelen megugrottak és elérték a 8%-ot (8% BGCR repo/ SOFR repo 9%! volt), ami a megszokott 2-2.25%-os szint többszöröse. Ez a különbség nyolc standard eltérésnyi. Statisztikai szempontból egy ilyen eseménynek három milliárd évente egyszer kell előfordulnia.

A Fed reakciója

Az egynapos repóhitel-kamatlábak hirtelen emelkedése teljesen meglepte a Fedet, és nem volt megfelelő magyarázata a zavarra. Azóta a meglepetésem aggodalomra és gyanúra fordult. A két fő érv, amit a Fed, a bankok és a média felhoztak a helyzet megmagyarázására, szerintem nagyon gyenge lábakon áll. Ezek szerint valószínűleg olyan váratlan készpénzszükséglet állt elő, amely a bankokat alulfinanszírozott helyzetbe hozta. Potenciális okként említették a társasági adó esedékességi dátumát és egy nagy államkötvény lejáratot, ami egybeesett ezzel az eseménnyel.

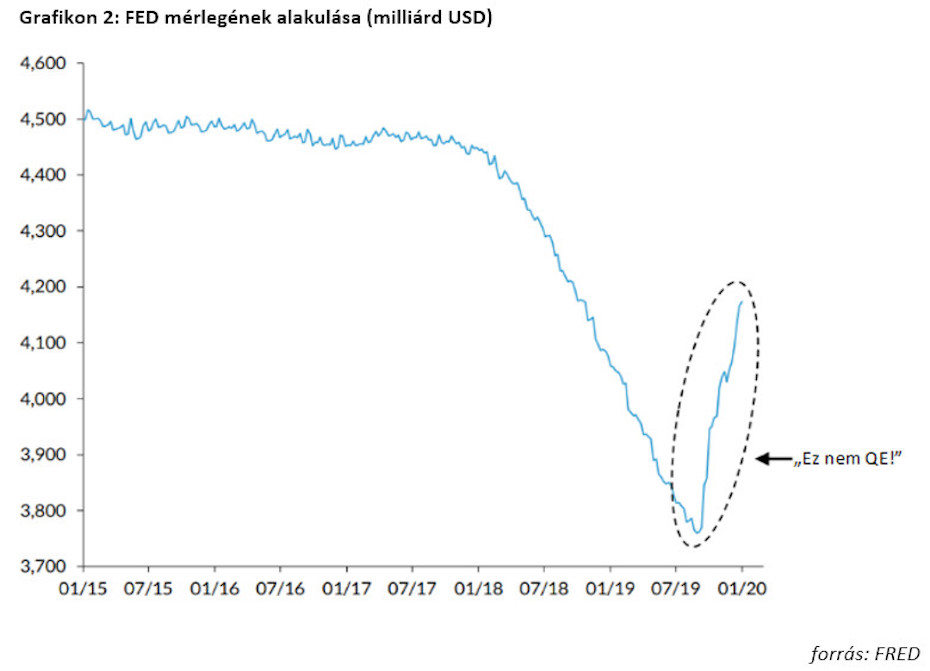

Nem túl meggyőző a magyarázat

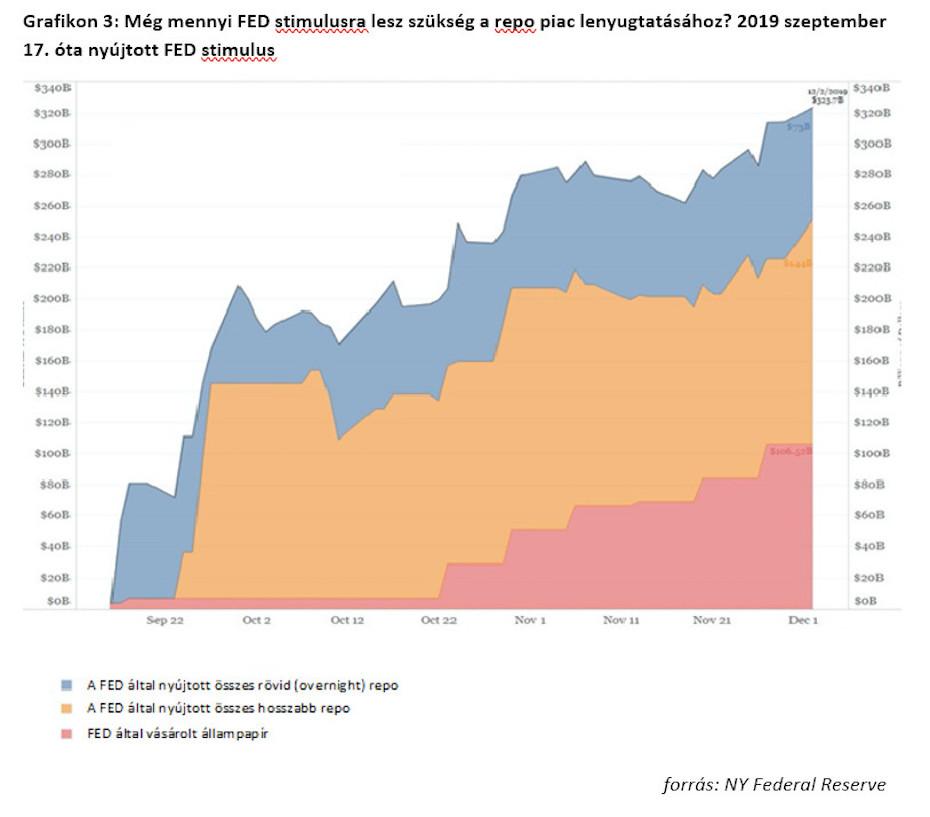

A fentiek közül egyik érv sem meggyőző, pusztán azért, mert ezekről a dátumokról előre lehetett tudni és fel kellett volna a bankoknak készülni. Tehát ha a likviditási hiány ennyire kiszámítható volt, és egyszeri készpénzigény okozta, akkor a problémát könnyen meg kellett volna oldani. A Fed egyszerűen fel kellett volna töltse a várható készpénzhiányt nyílt piaci műveletekkel (OMO), ahogy azt a 2008-as pénzügyi válság előtt rutinszerűen tette. Ehelyett a Fed úgy döntött, hogy szeptember közepe óta a mérlegét több mint 320 milliárd dollárral növeli. Szeptember 16-án 53 milliárd, következő nap 75 milliárd dollárnyi likviditást tolt be a repopiacra, azóta pedig napi szinten tartott egynapos repo aukciók meghirdetése mellett bevezették a heteken át tartó repofinanszírozást, majd hirtelen újraindították a mennyiségi lazítási programot is (QE). Képzelje el, hogy a mennyezetén lévő folt alapján kihívja a vízvezeték-szerelőt, aki a probléma láttán azonnal hívja további öt vízvezeték-szerelő társát és egy buldózert, hogy kijavítsa azt, amiről Önnek azt mondták, hogy csak egy kis szivárgás.

Az állítólagos készpénzhiány-kifogás alapján az volt feltételezhető, hogy a Fed mérlegének növekedése könnyen megoldja a készpénzigényt, és a piac stabilizálódik. Likviditási lyuk betömve, a probléma megoldva. Amint ezt a Fed mérlegének folyamatos növekedése jól mutatja, a lyuk tovább növekszik. A Fed, azt mondja, hogy ez „nem egy újabb QE”, csak átmeneti szükségmegoldás a rövidtávú finanszírozási piac stabilizálása érdekében. Ezzel együtt elkötelezte magát amellett, hogy 2020 márciusáig havi 60 milliárd dollárral növeli a mérlegét a „nem QE-n” keresztül.

Más szavakkal, a folt a növekvő festékmennyiség ellenére újra és újra megjelenik és egyre nagyobb lesz.

Mi lehetett a pánik valódi oka?

Ezt egészen biztosan nem tudom, sőt lehet, hogy egészen pontosan még a Fed sem tudja és ezért húzza az időt és pumpálja be a casht a rendszerbe.

A médiában megjelent kézenfekvő, de gyenge magyarázatok mellett a teljesség igénye nélkül a lenti dolgok jöhetnek még szóba:

- A bankok és a Fed szeretnék csökkenteni a velük szemben az elmúlt években előírt szabályozási korlátozásokat. A zavarok, amelyek bizonyítják, hogy a 2008-as válság óta életbeléptetett szigorú tőkemegfelelési rendeletek nemcsak gátolják a hitelezést, hanem finanszírozási válságot is okozhatnak, lehetővé teszik számukra, hogy komoly lobbizási erőfeszítéseket tegyenek a szabályozások csökkentése érdekében.

- Lehet, hogy egy bank vagy egy nagy pénzügyi intézmény bajban van? Annak érdekében, hogy ilyen spekuláció ne kerüljön be a hírekbe, a Fed közvetett módon likviditást szolgáltat az intézmény(ek)nek. Ez megmagyarázná, miért volt a szeptemberi repo esemény olyan hirtelen és váratlan. Az egyes európai bankoknál felmerülő problémákkal kapcsolatos pletykák hónapok óta keringnek a piacon.

- A Fed és a bankok nagyon alábecsülték azt, hogy az USA államkincstár adósság-kibocsátásának mekkora részét kell majd megvásárolniuk. 2019 utolsó negyedévben a kincstár közel 1 trillió dolláros adósságot bocsátott ki. Ugyanakkor az Egyesült Államok kincstári adósságának külföldi tulajdonhányada rohamosan csökken. Noha ez kiszámítható, a kincstárjegyek és kötvények vásárlásához szükséges nagy mennyiségű készpénz hiányt okozhat. Hogyha valóban ez a helyzet, akkor a Fed az asztal alatt finanszírozza az államkincstárt QE-n keresztül.

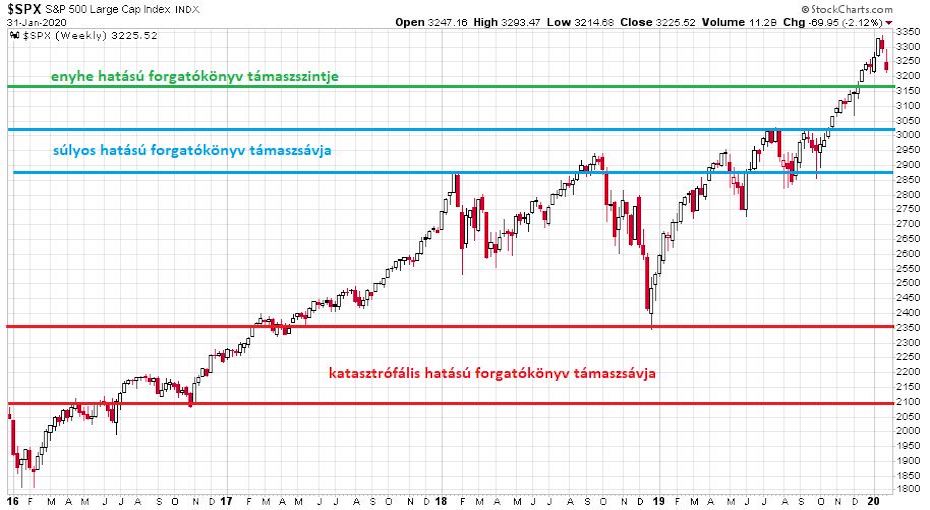

- A 2019 év eleji nagy pálfordulás után, az év második felében július és november között a Fed gazdasági indok nélkül 0,75% -kal csökkentette alapkamatát. A Fed azt állítja, hogy a csökkentések kvázi biztosítást jelentettek ahhoz, hogy a globális növekedés lassulása és a kereskedelmi háborúk ne állítsák meg a már régóta fennálló gazdasági növekedést. A valósághoz hozzátartozik az is, hogy még egy kamatvágás sok befektető szemében egy közelgő válság beismerése lett volna a FED részéről. A QE, amelyet állítólag az egynapos finanszírozási kérdések leküzdésére hoztak létre, nagylelkűen támogatja a pénzügyi piacokat. Talán egy finanszírozási álválság biztosítja a Fed fedősztoriját az új QE-hez, úgy, hogy a kamatlábak még közel nincsenek nulla szint körül? 2008 óta a Fed többször hangoztatta azon meglátását, hogy a (részvény) piaci bizalom támogatja a fogyasztói bizalmat is. Ezt láttuk megvalósulni 2019 eleje óta a Trump és a Fed put-on keresztül a részvénypiacokon. Lehetséges, hogy az eszközárinfláció következő szakasza ilyen trükkök révén lesz megvalósítva? Nem csökkentünk az alapkamaton, mert akkor mindenki egyből válságra gondol, de találunk egy ürügyet arra, hogy a repo piacon keresztül indítsunk egy új QE-et akkor, amikor a kamatok még 1.5%-1.75% állnak.

Nem tudom, hogy mi az igazság, de az biztos, nem az amit Jay Powell nemrég mondott, miszerint: „egy teljes évtizede működünk ebben a struktúrában. Kifejezetten úgy terveztük a rendszert, hogy várhatóan ne kelljen gyakori nyílt piaci műveleteket végezzünk, ahhoz, hogy a alapkamatlábakat a céltartományban tartsuk”.

(Címlapkép: Gerd Altmann képe a Pixabay -en.)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.