Lehet-e esés ilyen pesszimizmus mellett?

Ömlenek a rossz hírek a tőkepiacra augusztus eleje óta. A részvényindexek ennek ellenére oldalaznak. A csökkenő hozamok miatt dráguló kötvénypiaccal összehasonlítva ugyanis relatíve egyre olcsóbb a részvénypiac, mindaddig, amíg nem változnak drasztikusan a vállalati fundamentumok. A sok lefelé mutató kockázat mellett emiatt az amerikai piac legnagyobb kockázata felfelé mutat. Ha nem történik semmi drámai a következő hónapban és „kisüt a nap” november elején a részvénypiac egén, akkor könnyen jöhet a tíz-tizenegy éves megatrend végére egy mániákus begyorsulás.

Kínai vámok megemelése, permanens hongkongi összecsapások a rendőrség és a tüntetők között, alkotmányos vádemelési eljárás megindítása Donald Trump ellen, megtámadott szaúdi olajlétesítmények, kiszáradó dollárlikviditás, zuhanó beszerzési menedzser indexek.

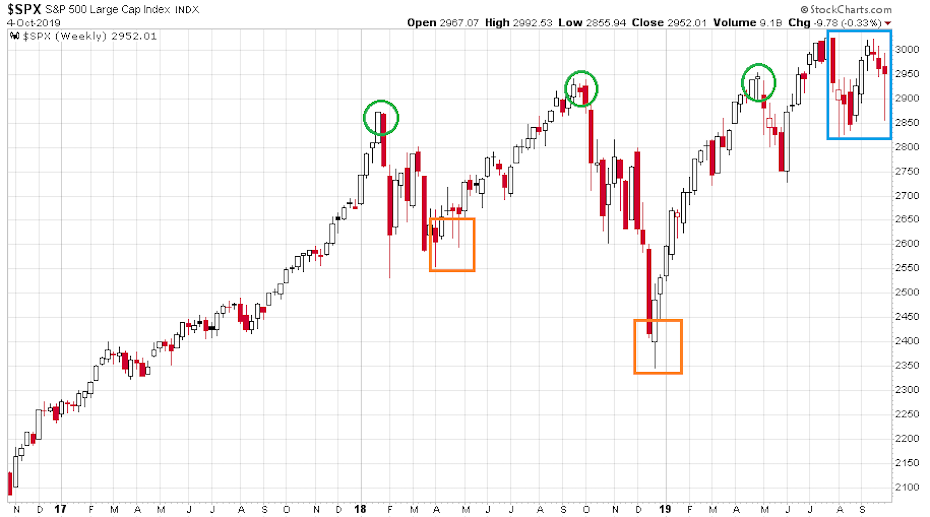

Nagyjából ezek a címszavak jellemezték a tőzsdei híradásokat az elmúlt tíz hétben augusztus eleje óta. De ezek csak a szavak, ha az amerikai részvénypiac tetteit nézzük, akkor a megállás nélkül áramló rossz hírekkel szemben valami döbbenetes rezisztenciát tapasztalhatunk. Az S&P 500 index heti gyertyákkal ábrázolt grafikonja a 2016. novembere óta tartó Trump-korszakban az alábbi képet mutatja:

A jobb felső sarok kék téglalapja jelöli a fentebb említett híráramlás tíz hetét, ami eddig nem más, mint konszolidáció a korábbi csúcsok (zöld karikák) környékén, illetve azok felett. Mindeközben a befektetői társadalom a híráramlások által generált gyászos hangulatban egyre pesszimistább az amerikai részvénypiac következő hónapjainak kilátásaival kapcsolatban.

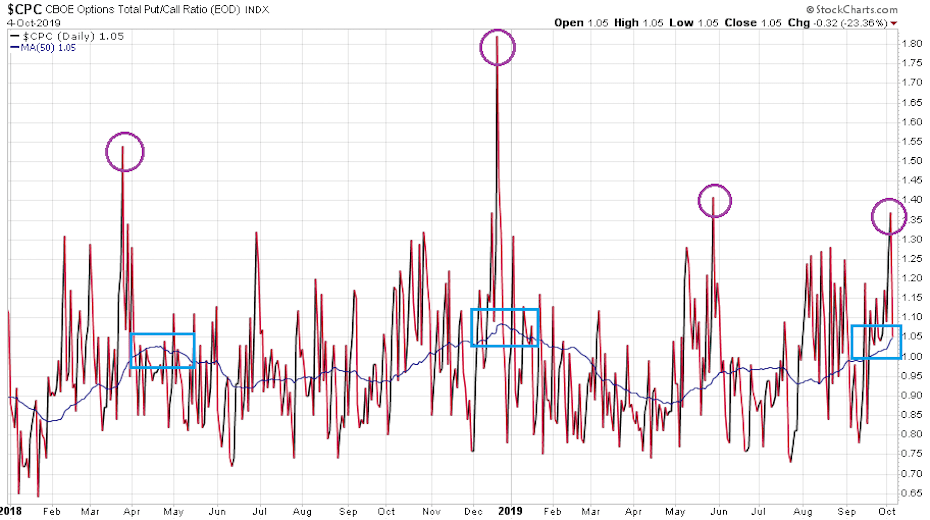

A befektetői szentimentet a tavalyi és az idei évben kiválóan mutatta az opciós piac put/call arányának az alakulása. Ez a mutató azt fejezi ki, hogy az adott napon, illetve időszakban egységnyi vételi opciós forgalomra mekkora eladási opciós forgalom jut. Minél nagyobb az eladási opciók aránya, annál pesszimistábbak a piaci szereplők. Az eladási opciók vásárlásával ugyanis az általuk várt piaci eséssel szemben kívánnak védekezni. A CBOE teljes put/call aránya az alábbi módon alakult 2018-ban és 2019-ben:

Lila karikával jelöltem azokat a napokat, amikor az eladási opciók tömeges vásárlásában materializálódó befektetői pesszimizmus kirívóan magas értéket ért el. Emellett kék téglalapok jelzik azokat az időszakokat, amikor ennek a put/call aránynak az 50 napos mozgóátlaga 1 fölé emelkedett. Most ez a szám 1,05. Az előző két alkalommal, amikor az opciós piac extrém pesszimizmusa ugyanúgy hetekig tartott, mint most komoly emelkedés érkezett az amerikai indexekbe (az első, S&P 500 indexet mutató ábrán ezt a két helyzetet narancssárga téglalap mutatja).

Mindeközben az AAII szentiment felmérésén is tombolni kezdett a durva pesszimizmus a múlt hét szerdai zárás után. A befektetők 21,4%-a vár emelkedést az elkövetkező hónapokra (32 éves historikus átlag: 38%), míg 39,4% eső indexekkel kalkulál (historikus átlag: 30,5%). Miközben az egész múlt hetet beárnyékolták a recessziós félelmek a pénteki zárásban az alábbi heti mozgásokat jegyezhettük fel: S&P 500: -0,3%, Nasdaq-100: +0,9%.

Az alacsony kötvényhozamok és a vállalati részvény-visszavásárlások hatása

Látva a félelmetes negatív híreket és a világgazdaság romló állapotát nem kell csodálkoznunk azon, hogy a befektetői társadalom pesszimista hangulatban van. Miért nem esnek akkor a piacok? –tehetjük fel magunknak a jogos kérdést.

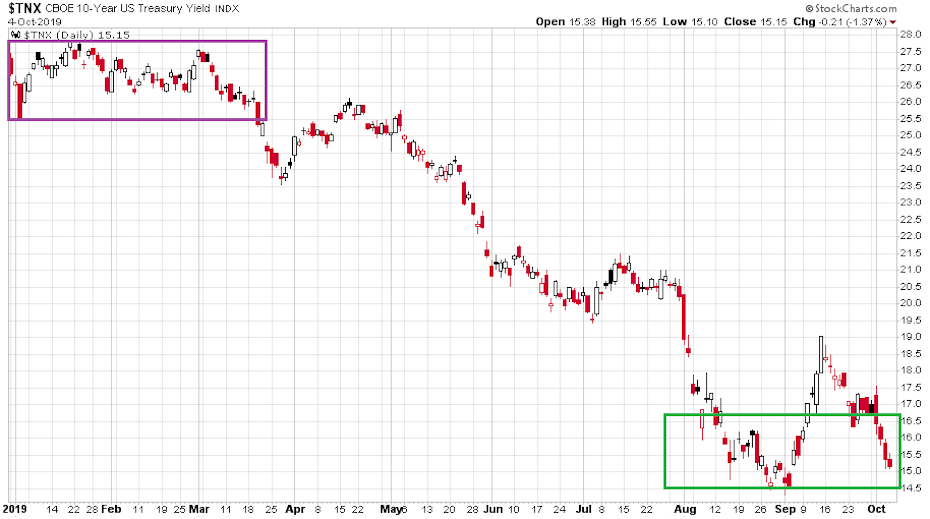

Két faktor támogatja meg napjainkban nagyon komolyan az amerikai részvénypiacot. Az egyik támogatást a romló gazdasági kilátások miatt az idei évben szinte folyamatosan eső kötvényhozamok adják. Idén a tízéves amerikai állampapír hozama így alakult eddig:

Az év elejét jellemző 2,7%-os szintekről (lila téglalap) ez a hozamszint napjainkra 1,5-1,6% közé (zöld téglalap) esett.

A MÉLYBEN LÉVŐ HOZAMOK MELLETT EGYRE KEVÉSBÉ ATTRAKTÍV KÖTVÉNYPIAC ELŐBB VAGY UTÓBB A NAGYOBB KOCKÁZATÚ RÉSZVÉNYEK FELÉ TERELI A BEFEKTETŐKET.

Afelé az amerikai részvénypiac felé, ahol az évek óta folyamatos rekordokat felállító vállalati sajátrészvény visszavásárlások továbbra is minden hosszabb-rövidebb eladói nyomást semlegesíteni tudnak a piacon.

A 2015 és 2019. első negyedéve közötti időszakban az amerikai vállalatok egészen döbbenetes mennyiségben, 2.640 milliárd dollárért vásároltak vissza a piacon a sajátrészvényeikből. Ezen visszavásárlások értéke a teljes részvénymennyiség éves szinten közel 3%-át tette ki átlagosan. Ez a visszavásárlási hozam (kék), illetve az ehhez hozzáadott szinte pontosan 2%-os átlagos osztalékhozam (narancssárga) így alakult 2015 eleje és 2019 első negyedéve között:

Amikor valaki az amerikai kötvény és részvénypiacot állítja párba, akkor ezt a visszavásárlási + osztalékhozamot kell „megversenyeztetni” a tízéves kötvényhozammal. A tízéves kötvény hozama 2015 és 2019 első negyedéve között átlagosan 2,3% volt szemben a részvénypiac által biztosított 5%-os visszavásárlási + osztalékhozammal. Napjaink 1,52%-os tízéves kötvényhozama áll szemben az emelkedő indexek és az enyhén csökkenő visszavásárlási aktivitás mellett is még egy nagyjából 4,2-4,3%-os visszavásárlási + osztalékhozammal. Ennek alapján a részvénypiac jelenleg attraktívabb, mint a 2015 és 2019 közötti átlagban volt.

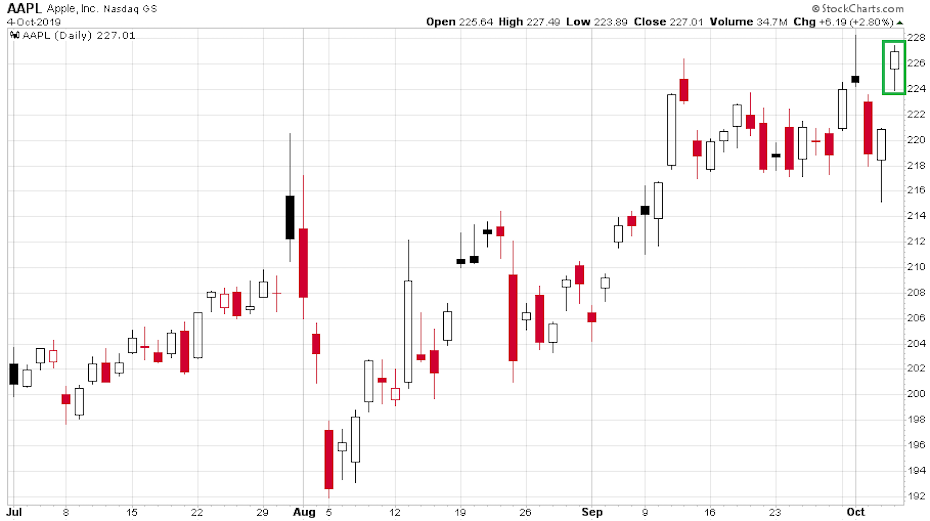

Mindaddig, amíg a részvénypiac relatíve ilyen vonzó tud maradni a kötvénypiachoz képest, nehéz tartós esést elképzelni. Ahhoz drasztikusan romló vállalati fundamentumok kellenének a részvénypiaci oldalról vagy egy inflációs környezet megjelenése, ami fellőné a kötvénypiaci hozamokat. Mindaddig, amíg ezek egyike sem érkezik meg az olyan részvények, mint az Apple kiválóan érzik magukat. Az elmúlt hat és fél évben a részvényeinek a 31%-át visszavásárló társaság részvényei napi gyertyákkal 2019 második félévében így mutattak:

Az augusztus eleji kereskedelmi háborús eszkaláció óta az oldalazás-emelkedés mintát követik. A bal felső sarok zöld téglalapja a múlt pénteki kereskedési nap, amikor jó hírek jöttek az iPhone11 beszállítóitól. Idei záró csúcs és mindössze 3 dollárra van a papír élete csúcsa.

Nem a sok veszély a legnagyobb kockázat

Amerikai-kínai kereskedelmi háború, Trump-impeachment, Hong Kong, Irán, Brexit, Fed-ülés. Illetve október közepétől november elejéig a gyorsjelentési szezon legjava. Erről fognak szólni a hírek a következő hónapban. Szinte bármelyik „frontról” érkezhet a tőzsdei kereskedés menetét alapjaiban megváltoztató hír és ezek jelenleg inkább lefelé mutató kockázatok. De nem ez a legnagyobb kockázat jelenleg az amerikai részvénypiacon.

A legnagyobb kockázat ugyanis jelen pillanatban nem a lefelé mutató kockázatok eredőjéből vagy mixéből következik.

A LEGNAGYOBB KOCKÁZAT AZ ÉV HÁTRALÉVŐ RÉSZÉBEN A KLASSZIKUS TŐZSDEI FOMO (FEAR OF MISSING OUT) LEHET,

de még nem októberben. Úgy gondolom, hogy amennyiben a következő egy hónapban nem érkezik semmilyen a részvénypiacokat ledöntő rossz hír, vagy az adott rossz hír nem lesz elég ahhoz, hogy az indexeket ledöntse, akkor a befektetői társadalom egy része komoly problémába kerülhet.

A vállalati részvényvásárlások idén is masszívan kiszívták a piacról a nettó 200 milliárd dollár feletti eladói pozícióban lévő részvényalapok papírjait. Nagyon sok az alulsúlyozott, félelemben élő piaci szereplő. Amennyiben a tőzsdetörténelem legnagyobb krachjait hozó „októ-bear” hónap a végére ér és lemegy november első hete is problémamentesen, akkor kialakulhat az Egyesült Államokban a tőkepiaci megatrendeket lezáró mániákus begyorsulás.

Egzakt módon megfogalmazva a helyzetet, amennyiben 2019. november 8-án 3.000 pont felett zár az S&P 500 index, akkor nem lennék short az elkövetkező négy-öt hónapban.

(Az írás grafikonjai a 2019. október 4-i záróárakkal készültek. Címlapkép: Jesper Sehested /Flickr)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.