Újra jelez az index, ami megjósolta az előző két pénzügyi válságot

Mindenki azt szeretné tudni, mit csinálnak a legokosabb tőzsdei befektetők. Elvileg ezt mutatja meg a kereskedési szokásokra és volumenekre alapozott Okos Pénz Index (Smart Money Flow Index – SMFI), ami – ez utólag jól látható – képes volt előrejelezni a dotcom lufit és a 2008-as válságot is. Az index alapján közeledünk egy újabb válsághoz – azonban kérdés, hogy az elmúlt bő tíz évben alaposan megváltozott kereskedési szokások, a tőzsdén kereskedett alapok és az algoritmusok világában még megbízható-e a módszer, amire az előrejelzés épült.

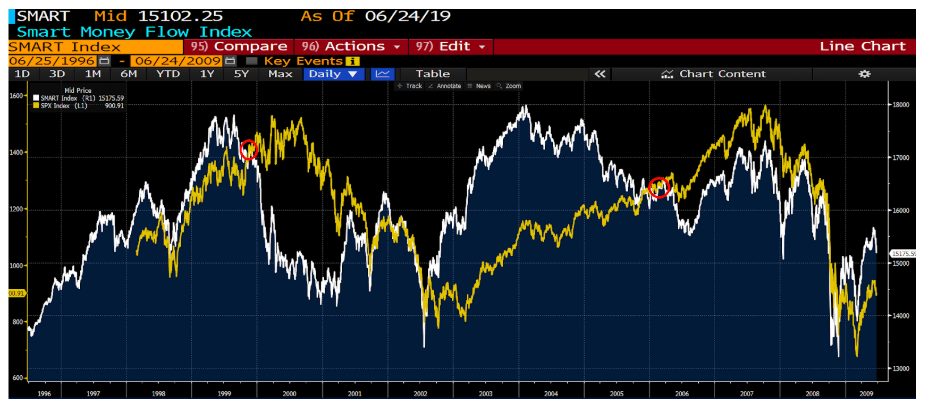

Hónapokkal előre jelezte a 2000-es évek techlufiját követő piaci összeomlást illetve a 2007-2008-as részvénypiaci piaci katasztrófát is a Smart Money Flow Index.

Mit figyel valójában az okos index?

Feltalálója, Don Hays azt kutatta, hogy milyen befektetéseket hajtanak végre, milyen tőzsdei pozíciókat vesznek fel a kevésbé tapasztalt magánbefektetők és tapasztaltabb intézményi befektetők különböző piaci szituációkban.

Abból a hipotézisből indult ki, hogy a kisbefektetők – vagy nevezzük őket inkább retail befektetőknek (hiszen sokszor nem is olyan kis pénzeket fektetnek be) –, gyorsan szeretnének reagálni az előző nap olvasott hírekre, elemzésekre, azt remélve, hogy ebből tudnak majd profitálni.

Don Hays megfigyelte, hogy a retail befektetők általában már akár korán reggel, a piaci nyitásban és piaci áron megveszik a kiszemelt részvényeket. Ezzel szemben a tapasztaltabb befektetők kivárnak, és inkább a piaci zárás előtt aktívabbak. A retail befektetők esetében a gyorsaságra épített, sokszor részben érzelmi alapokon meghozott döntés viszont – ahogy ez tulajdonképpen köztudott – ritkán jár profittal.

Hays a fentiekből kiindulva lemérte, hogy mekkora volumenű kereskedés zajlik a kereskedési nap első fél és utolsó teljes órájában, majd a különbséget, attól függően hogy pozitív vagy negatív, hozzáadta az előző nap lemért számhoz és így kapott egy indexet.

Amennyiben az index pozitívan korrelált a mögöttes részvénypiaci indexszel, akkor további emelkedés volt várható, hiszen ez azt jelentette, hogy a piac úgy emelkedik, hogy az okos pénz is vásárol. Amennyiben divergencia volt a SMFI és a részvényindex között, akkor hamarosan irányváltozásra lehetett számítani a részvénypiacon. Ez így volt 1999-ben és 2006-ban is amikor az SP500 részvényindex emelkedése mellett az okos pénz index elkezdett folyamatosan csökkeni. Egy-két éven belül mindkét esetben bekövetkezett a piaci összeomlás.

Grafikon: Az okos pénz index/SP500 index divergenciája 1999-ben és 2006-ben (forrás: Bloomberg)

Mit mutat most az okos pénz index?

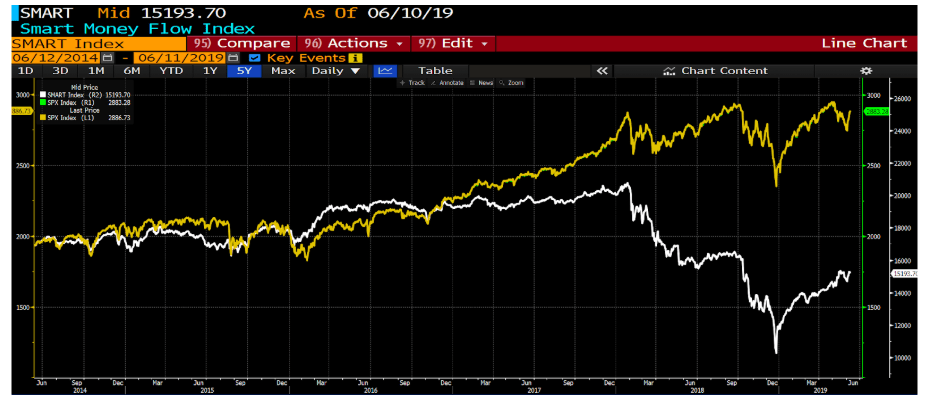

2017 óta ismét divergencia van a két index között. 2017 végétől pedig a különbség egyre jobban nő. A 2018 év végi bezuhanást követően az SP500 index visszatért a korábbi csúcsa közelébe, sőt kicsit meg is haladta azt, viszont az okos pénz index távol van a 2017 decemberi csúcsától.

AZ INDEX GONDOLATMENETÉT KÖVETVE EZ AZT JELENTI, HOGY AZ OKOS PÉNZ 1-2 ÉVEN BELÜL ISMÉT PIACI ÖSSZEOMLÁSRA SZÁMÍT.

Grafikon: Okos pénz index és SP500 2014 júniús-2019 június között: jól látható divergencia 2017-től (forrás: Bloomberg)

Azt is meg kell vizsgálnunk, hogy a 2008-as válság óta megtartotta-e prediktív jellegét az okos pénz index?

AZ ELMÚLT 10 ÉVBEN ELÉG SOKAT VÁLTOZTAK A KERESKEDÉSI SZOKÁSOK.

Két alapvető, az okos pénz indexet is befolyásoló változást kell figyelembe vennünk: egyre aktívabbak lettek az automatizált kereskedési rendszerek, amelyek napon belül és napszaktól függetlenül akár több ezer trade-et hajtanak végre, illetve időközben egyre nagyobb teret nyertek az ETF-ek (Exchange Traded Fund – tőzsdén jegyzett befektetési alapok), melyek a kisbefektetők számára is vonzó célpontok lettek a direkt részvény vásárlás helyett/mellett.

Ilyen passzív alapokban idén már több mint 5000 milliárd dollár volt befektetve és ennek a folyamatnak komoly piaci hatásai is vannak.

Azzal, hogy az ETF-eket kezelő portfóliómenedzserek vagy algoritmusok főképp az elszámolási értéknap végén hozzák egyensúlyba portfólióikat, sok korábban működő mutatót, köztük az okos pénz index működését is torzítják. Hiszen így a kereskedési nap utolsó órájában már nemcsak az okos pénz, hanem az ETF-eken keresztül befektető, általában kevésbé informált befektetők pénze is megjelenik. Ezáltal az olyan egyszerű, de prediktív jelleggel bíró mutatók, mint az Okos Pénz Index már nem biztos, hogy megfelelően működnek.

Korábban csupán napszak és volumen megfigyeléssel jól szétválasztható volt a retail és intézményi aktivitás. Az elmúlt 10 évben viszont az algoritmusok okos pénz oldalról, az ETF-ek pedig a retail oldalról torzítják az index működését. Ennek köszönhetően az „okos pénz pozíciók” jobban szétosztódnak a kereskedési nap különböző szakaszaira, az ETF-eknek köszönhetően a retail pénz pedig nagyobb súllyal van jelen a nap végi kereskedésben.

Hogy láthatunk mégis tisztábban?

A befektetési pénzáram követése és annak szétbontása különböző befektetői csoportokra ettől függetlenül lehetséges. Ezeket az adatokat meg lehet vásárolni erre specializálódott cégektől. Ők mesterséges intelligencia segítségével még prediktív modelleket, térképeket is építenek a különböző befektetői csoportok piaci tevékenységéről és ennek a tőkepiacokra gyakorolt hatásáról.

És persze a piaci szokások változásától függetlenül továbbra is sok intézményi trader a nap végén kereskedik, és persze sok retail befektető, aki nem ETF-be hanem konkrét részvényekbe teszi pénzét, ezt továbbra is inkább a nyitásban teszi meg. Ennek megfelelően nem lehet egyértelműen kizárni, hogy az okos pénz index prediktív jellege a kereskedési szokások változása ellenére is megmaradt.

Amennyiben ez így van, úgy elkezdhetünk készülni a következő válságra.

(A cikket először az Index közölte 2019.07.05-én, címlapkép: Wikipedia)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.