Gyorsasági verseny a tőzsdéig: a Lyft, az Uber és a háttérben kaszáló japánok

A japán Rakuten lehet az egyik legnagyobb nyertese az amerikai közösségi fuvarszolgáltatók, a Lyft és az Uber tőzsdei bevezetésének. Nagyon ritka, hogy egy adott szegmens második számú szereplője egyáltalán eljut a tőzsdei bevezetéséig az infotech szektorban, az pedig pláne, hogy meg is előzze a piacvezetőt. A csak az USA-ban szolgáltató Lyftnek ez mégis sikerült, és a vártnál is sokkal nagyobb befektetői érdeklődésnek köszönhetően egyből a negyedik helyre ugrott az infotech cégek tőzsdei bevezetésének rangsorában. A 25 milliárd dollár közeli tranzakció persze jót tesz az Uber néhány hónapon belül várható IPO-jának is.

Pénteken elindult Amerika második legnagyobb közösségi fuvarozóvállalata, a Lyft tőzsdei pályafutása. A részvények tőzsdei bevezetése (IPO) kimagasló befektetők figyelmet kapott. Olyan rendkívüli lett az érdeklődés, hogy a túljegyzés miatt a vállalat a kezdeti 62-68 dolláros sávot 70-72 dollárra emelte, majd a kibocsátás a sáv tetején zárult.

Nem csupán a kereslet, maga a tranzakció mérete is jelentős. A 32,5 millió eladásra kínált részvény és a jegyzési árfolyam alapján kialakult közel 25 milliárd dolláros értékre ritkán van példa még a Wall Streeten is – a techcégek tőzsdére lépésének rangsorában a Lyft ezzel rögtön a negyedik helyre ugrott.

A kereskedés első óráiban ráadásul a papírok 86 dollár felett is forogtak – ez több, mint 20 százalékos emelkedést jelent –, és az árfolyam a pénteki zárásra ment csak vissza 78 dollár alá. A közvetlen versenytárs tőzsdei sikere segítheti az Uber áprilisi tranzakcióját is. Érthető, hogy a befektetők jelentős részét mágnesként vonzza a rövid idő alatt mesés hozam reménye, így mindkét közösségi fuvarozó vállalatra nagy figyelem fordul. Bár a két vállalat mérete eltér, az Uber árazását formálhatja a Lyft sikere vagy kudarca.

Az egér elmenekül a macska elől

Nagyon ritka, hogy egy exponenciálisan növekvő technológiai ágazat második szereplője megélje tőkepiacra lépését. Még ritkább, hogy a tranzakcióval időben megelőzze az első szereplőt. Mégis, a Lyft elkerülte a WhatsApp-féle bekebelezést, és borsot tört az Uber orra alá azzal, hogy előbb ment tőzsdére. Ahhoz, hogy megértsük miért is volt ennek jelentősége érdemes kicsit visszatekinteni a két vállalat múltjába.

Öt évvel ezelőtt az Uber akkori elsőszámú vezetője, Travis Kalanick minden követ megmozgatott, hogy a Lyft elszigetelődjön, ne jusson friss tőkéhez és emiatt idővel felkínálja magát az Ubernek felvásárlásra. Ekkoriban a két vállalat hasonló méretű volt, de az Uber agresszív vezetése hamar a gázra lépett, és több sikeres tőkebevonással hihetetlen nemzetközi terjeszkedést valósított meg, míg a Lyft maradt az amerikai kontinensen. Terjeszkedését az is roppant mód gátolta, hogy az Uber akárkitől vont be tőkét, kötelezte a befektetőt, hogy egy évig ne adjon forrást a versenytársainak. Mivel a befektetők előszeretettel részesítették előnyben a piacvezetőt, számos esetben visszavonták a Lyft felé tett korábbi ígéretüket. Ehhez hasonlóan az Uber sakkban tartotta a Wall Street befektetési bankjait is, azzal zsarolva őket, hogy ha támogatást nyújtanak a versenytársnak, később kimaradnak az Uber IPO-ból.

A TELJES ELSZIGETELŐDÉSBŐL 2015 TAVASZÁN EGY JAPÁN, ÁM A SZIGETORSZÁGON KÍVÜL SZINTE ISMERETLEN ONLINE KERESKEDELMI CÉG A RAKUTEN SEGÍTTETTE KI A LYFTET EGY 680 MILLIÓ DOLLÁROS TŐKEINJEKCIÓVAL,

őket pedig hamarosan a General Motors követte 500 millió dollárral, akkor már 5.5 milliárd dolláros értékeltség mellett. (A japán Alibabaként is emlegetett Rakuten neve azóta már ismerősebben csenghet, akár a Viber tulajdonosaként, de főleg a Barcelona mezszponzoraként.)

A Lyft mégis akkor jutott igazán levegőhöz, mikor az Uber körül egyre több botrány robbant ki, és a piacvezető kénytelen volt a saját háza táján oltani a tüzet és lecserélni vezetői jelentős részét.

A VERSENYTÁRS PILLANATNYI SEBEZHETŐSÉGÉT KIHASZNÁLVA A LYFT 20 SZÁZALÉKRÓL 39-RE TUDTA NÖVELNI PIACI RÉSZESEDÉSÉT AMERIKÁBAN,

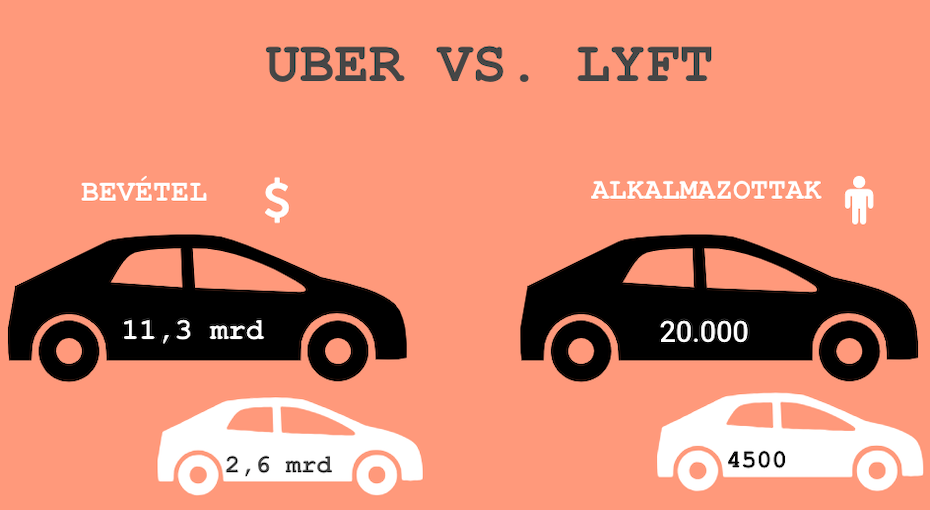

ugyanakkor az Uber nemzetközi terjeszkedésével járó méretkülönbség már behozhatatlan volt. A nagyságrendi eltérést jól mutatja, hogy az Uber által eddig bevont tőke akkora, mint a Lyft tőzsdei bevezetési tranzakciója.

A növekvő iparág beláthatatlan lehetőségeket rejt

Mitől ennyire érdekes a Lyft a befektetők számára? Egyfelől az Uber új vezetése kevésbé agresszívan támadja a versenytársakat, ami azért is érthető, mert maga a piac hatalmas és több nagy szereplőnek is elegendő növekedési lehetőséget ad.

Amerikában az összes megtett kilométer csupán 1 százalékát teszik meg közösségi járművel, így a növekedésnek jelenleg csupán a fogyasztók szokása szab korlátot.

A fogyasztási szokások pedig változnak: a Lyft saját felmérése szerint egyre jobban tolódnak el az autótulajdonlás felől a transzportszolgáltatások felé. A megkérdezettek fele a közösségi autózás hatására érzékelhetően kevesebbet használja saját járművét, 22 százalékuk szerint a saját jármű tulajdonlása egyre kevésbé fontos.

A FOGYASZTÓI SZOKÁSOK LASSÚ VÁLTOZÁSA BELÁTHATÓ, HA BELEGONDOLUNK, MENNYIRE NAGY KIHASZNÁLATLAN KAPACITÁS VAN A KÖZLEKEDÉS SZERVEZÉSÉBEN. EGY JÁRMŰ HASZNOS ÉLETTARTALMÁNAK 95 SZÁZALÉKÁT PARKOLÁSSAL TÖLTI, SŐT 89 SZÁZALÉKBAN MUNKÁBA MENET CSAK A SOFŐR UTAZIK A JÁRMŰBEN.

Eközben az amerikai háztartások második legnagyobb kiadása a közlekedés. Éves szinten nézve átlag 9500 dollár, így világos miért reagálnak a fogyasztó pozitívan egy gazdaságosabb alternatívára.

Az biztosan látszik, hogy roppant nagy növekedési potenciál van a szektorban. Akár több nagyobb szereplő jelenléte is indokolható, viszont az kevésbé egyértelmű, hogyan fognak ezek a vállalatok profitábilisan működni. Az igazi áttörést várhatóan az összegyűjtött adatok felhasználása, illetve az önvezető autók megjelenése hozza majd el, de addig még sok milliárd dollárt égethetnek el ezek a vállalatok.

MINDENESETRE HA AZ UBER TULAJDONOSAINAK VÉGÜL HASONLÓ ÉRTÉKELTSÉGEN SIKERÜLT TÚLADNI RÉSZESEDÉSÜKÖN, A VÁLLALAT ÉRTÉKE A 130 MILLIÁRD DOLLÁRT IS MEGHALADHATJA, AMI MESSZE MAGASABB, MINT AMILYEN ÉRTÉKELÉSEN A LEGUTOLSÓ KÖRÖS TŐKEBEVONÁS TÖRTÉNT.

A Rakuten nevet a végén!

Ahogy korábban írtuk, a Lyft szorult helyzetében a japán Rakuten segített. megszerezve ezzel a vállalat 13 százalékát. A sávtetőn végbement tranzakciónak köszönhetően a Rakuten részesedése is felértékelődik, sőt a társaság legfontosabb befektetése likviddé válik, így a holding diszkont is csökken. Nem a Lyft volt az egyetlen jó dobása a Pinterestet és Viber-t is tulajdonló Rakutennek a közösségi autózásban sem: március 25-én jelentette be az Uber, hogy megvásárolja közel-keleti versenytársát, a Careem-et, amiben a Rakuten-nek 10 százalék tulajdonrésze van. A Rakuten két körben fektetett a vállalatba, egyszer 2016-ban 100 millió dollárt 1 milliárdos cégérték mellett, és még egyszer 2018-ban két milliárd dolláros értékelésen, most ezekért 3,1 milliárdot kap.

Meglepő lenne, ha ilyen hírek mellett a Rakuten árfolyama egyhelyben toporogna. Azok a befektetők, akik a Lyft IPO-t Rakuten részvényen keresztül játszották meg, év eleje óta több mint 40 százalékos hozamra tettek szert, úgy hogy a Pinterest szintén idénre tervezett tőzsdérelépése is hozhat emelkedést. Természetesen lehet, hogy a Lyft még hamarabb hoz ennél is magasabb hozamot, de a Rakuten ésszerűbb befektetés volt idén.

(A cikket először a Forbes.hu közölte 2019.04.01-én)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.