Meddig véd az Apple-Amazon-Microsoft-(Google-Facebook) bunker?

Az Apple, az Amazon, a Microsoft, a Google és a Facebook, mint vállalatok akkorára nőttek az elmúlt években, hogy majdnem ugyanolyan hatásuk van így ötüknek a vezető technológiai index (Nasdaq-100) alakulására, mint a többi 97 cégnek. Az Apple, az Amazon és a Microsoft briliáns 2018-as teljesítménye miatt sokkal jobban néznek ki az amerikai piac vezető indexei az egyenlő súlyozású verziókhoz képest. A többi részvény eközben pedig annyit tesz hozzá a 2018-as teljesítményhez, mint Michael Jordan egyik csapattársa valamikor a kilencvenes években.

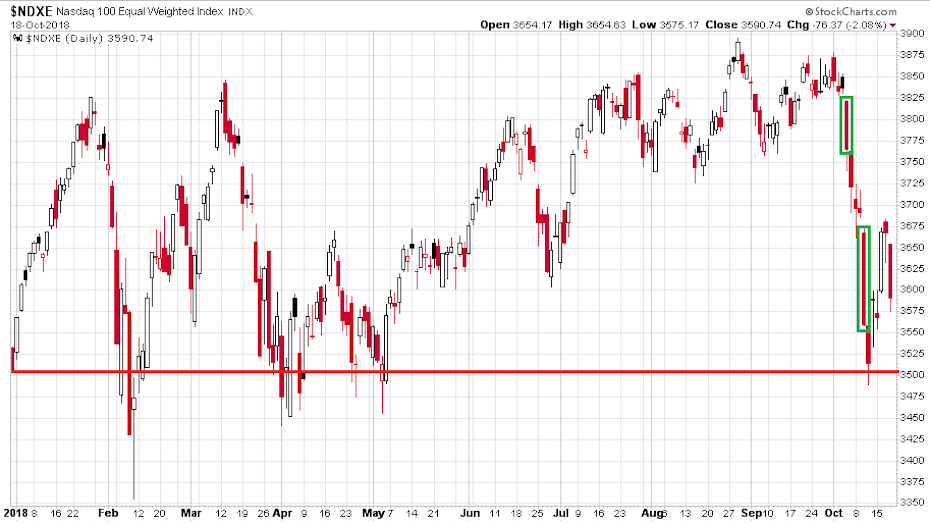

Eddig 2018 októbere nem cáfol rá az év tizedik hónapját a befektetők körében övező félelmeknek. Októberben a piac szezonalitásának köszönhetően gyakoriak a heves mozgások. Az idei október első napjaiban még új csúcsokra mentek a vezető amerikai indexek, majd hirtelen jöttek az úthengerszerű eladások. Az október 4-i csütörtök és az október 10-i szerda különösen erős eladói napok voltak. Ezt a két kereskedési napot zöld téglalappal jelöltem a Nasdaq-100 idei évét napi gyertyákkal mutató grafikonján. (Vigyázat, egy kis trükk is lesz a dologban):

Piros vonallal jelöltem a 2017-es záróárat. Látható, hogy október 10-én, csütörtökön a tech-index rövid időre ez alá a szint alá esett. Ekkorra összejött 9 nap alatt 10% esés, amivel sikerült is letörölni az egész év hozamát. Az esés némi korrekcióját követően az írás pillanatában 2,4%-on áll 2018-ban a Nasdaq-100.

Valami itt nem stimmel, gondolhatja az olvasó és kétkedése jogos. Az imént ábrázolt index ugyanis az egyenlő súlyozással számított Nasdaq-100 volt, ahol a vezető technológiai indikátor mind a 103 tagja egyenlő súlyt kap.

AZ EGYENLŐ SÚLYOZÁSÚ NASDAQ-100 INDEXET MÁR 2018 EDDIGI RÉSZÉBEN SEM TUDTA A MAGASBA REPÍTENI AZ APPLE, AMAZON ÉS MICROSOFT ALKOTTA TRIÓ SZÁRNYALÁSA.

Ha a valódi Nasdaq-100 indexet nézzük, akkor a 2018-as teljesítmény egészen másképpen néz ki:

Ezen az ábrán a két kiemelt eső nap (zöld téglalapok) is más helyen van, illetve a tavalyi záróárhoz képest (piros vonal) is bőven maradt hozam az eddigi vérzivataros október ellenére is.

AZ AKTUÁLIS ZÁRÓÁRRAL KALKULÁLVA A NASDAQ-100 11,7%-KAL VAN IDÉN EDDIG FELJEBB. AZ EGYENLŐ SÚLYOZÁSÚ NASDAQ-100 INDEXHEZ KÉPEST EZ 9,3 SZÁZALÉKPONTOS FELÜLTELJESÍTÉS. DÖBBENETES LÁTNI AZT, HOGY CSAK A SÚLYOZÁS MÓDJA MICSODA KÜLÖNBSÉGET EREDMÉNYEZ A TELJESÍTMÉNYBEN.

A „rendes” Nasdaq-100 indexnek – leszámítva az október 10-i kereskedési napot – sikerült eddig a 200 napos mozgóátlag felett maradnia. Ehhez szüksége volt arra is, hogy az index súlyozása az alábbi módon nézzen ki:

AZ ÖT BEHEMÓT (A GOOGLE KÉT RÉSZVÉNYSOROZATTAL BÍR) KÖZEL AKKORA HATÁST FEJT KI A NASDAQ-100 ALAKULÁSÁRA, MINT A „MARADÉK” 97 VÁLLALAT. EZ AZ ÖT CÉG AKKORÁRA NŐTT, HOGY MÉG AZ S&P 500 INDEXNEK IS 15,5%-ÁT ADJÁK ŐK.

Emiatt kiemelt súllyal esik latba az, hogy milyen mozgást produkálnak eme technológiai behemótok. Ez idén eddig az Apple-Amazon-Microsoft hármas esetében nagyon más, mint a piac többi részénél:

Félelmetes, hogy az év (eddig eltelt részének) ezen három kiváló dolgozója micsoda komoly hatást fejt ki az indexek alakulására.

Az Applenek, az Amazonnak és a Microsoftnak köszönhetően még az S&P 500 is 3,6%-kal van feljebb az egyenlő súlyozású verzióhoz képest 2018-ban. Sőt, az eddigi októberi esés után, csak ezen triumvirátus miatt van egyáltalán pluszban idén mind az S&P 500, mind pedig a Nasdaq-100 index.

AZ ÖSSZES TÖBBI RÉSZVÉNY HOZZÁADOTT ÉRTÉKE AZ AMERIKAI RÉSZVÉNYPIAC EMELKEDÉSÉHEZ IDÉN NAGYJÁBÓL NULLA.

(Jól láthatóak az ábrán a kvázi bújtatott adatkereskedelemből élő Google és Facebook szabályozási szigorodásból származó 2018-as problémái).

Jönnek a gyorsjelentések

Könnyen megállapítható, hogy a jelenlegi felkorbácsolt hangulatban, mennyire komoly jelentősége lesz a technológiai behemótok gyorsjelentéseinek. Kiemelkedik ezek közül az október 25-i csütörtök este, amikor a piac zárása után az Amazon, a Microsoft és a Google egyszerre teszi közzé a számait. Erős pénteknek nézünk majd elébe. A Facebook október 30-án, míg az Apple november 1-én jelent a piaczárás után. Vajon működik-e majd tovább az Apple-Amazon-Microsoft bunker? Illetve újra tud-e bunkerként funkcionálni a Facebook és a Google?

Az olvasóban joggal merülhet fel a kérdés, hogy minek köszönhető a behemót technológiai részvények komoly relatív ereje (leszámítva a Facebook elmúlt három hónapját)? Az okok nyilván sokrétűek. Az Apple mellett a Google és a Microsoft is komoly, többtízmilliárd dolláros készpénztartalékon ül. A jelenleg Zuckerberg leváltását szorgalmazó alapokon kívül a befektetők maximálisan bíznak a cégek menedzsmentjeiben. Ezek a vállalatok mindemellett akkorára nőttek, hogy komoly érdekérvényesítő képességükkel szembe tudnak szállni akár a világ legerősebb államaival szemben is. Emellett a befektetők arra számítanak, hogy ezek a cégek fogják vezetni az elkövetkező évek technológiai innovációját.

Az ötösfogat részvényeinek a szeretetében azonban van egy technikai tényező is, ez pedig a részvénypiaci likviditás.

Ami az Amazonnak egy perc, az a BUX-nak egy teljes nap

Tételezzük fel, hogy valaki egy 100 millió dolláros (28 milliárd forint) befektetési alapot kezel, ahol egy részvénybe 15%-ot fektethet be. Ez 15 millió dollár. Az alábbi ábra azt mutatja meg, hogy az elmúlt három hónap átlagos részvénypiaci forgalma mellett hány másodperc (!) alatt fordul meg 15 millió dollár értékű részvény az adott papírból a Nasdaq platformján:

A vezető technológiai ötös mellett látható az ábrán a Nasdaq-100 indexet leképező QQQ ETF. Döbbenetes, de az Amazon likvidebb még magánál az indexrészvénynél is. A kvintettből a legkevésbé likvid Microsoft esetében is kétpercnyi forgalom kell a 15 millió dollárhoz (4,2 milliárd forint). Ez a magyar tőzsdén nagyjából félnapi forgalomnak felel meg.

AMÍG EGY ALAPKEZELŐNEK A VILÁG VALAMELY KEVÉSBÉ LIKVID PIACÁN NAPOKBA, SŐT INKÁBB HETEKBE TELHET ELADNI VAGY VENNI EGY 15 MILLIÓ DOLLÁROS PORTFOLIÓT, ADDIG AMAZONBÓL VAGY APPLEBŐL 8-10 PERC ALATT, FACEBOOKBÓL, GOOGLEBŐL VAGY MICROSOFTBÓL 15-20 PERC ALATT HAJTHATÓ VÉGRE EGY ILYEN MEGBÍZÁS AZ ÁR ÉRDEMI ELMOZDÍTÁSA NÉLKÜL.

Ez a likviditás és az ezáltal megadott azonnali cselekvőképesség pedig prémiumot ér a befektetők szemében a jelenlegi gyorsan változó világban. Az imént vizsgáltnál jóval nagyobb befektetők pedig azt érzik, hogy akár dollártízmilliárdokat is be tudnak rakni a bunkerbe a vezető technológiai behemótokba történő befektetéssel.

Vigyázó szemetek a főbikákra vessétek

Az írás közben eszembe jutott egy történet a kilencvenes évek chicagói bikájáról, Michael Jordanről. A kosárcsapat tizenkettedik embere, akit nem a játéktudása, hanem a szórakoztatóképessége miatt tartottak (ez fontos a hosszú szezon és a rengeteg idegenbeli meccs miatt), az alábbi nyilatkozatot adta az egyik mérkőzés után:

„Újabb szenzációs estén vagyunk túl Michaellel. Ketten együtt 52 pontot dobtunk.”

Ebből azon a meccsen Jordan 51 pontot, míg a humorzsák csapattárs egyetlen pontocskát rakott hozzá a csapat teljesítményéhez. A helyzet kísértetiesen hasonló a 2018-as amerikai részvénypiaci teljesítményhez. Amikor Jordan, a főbika 1998 nyarán leadta Chicagóban a szerelését nagyon rossz szezonok jöttek a hat bajnoki cím után. Ehhez hasonló sokk simán elképzelhető az amerikai részvénypiacon is akkor, amikor a medve majd megharapja a jelenleg vizsgált technológiai főbikákat…

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.