Öt év emelkedés után fordulat következhet a budapesti ingatlanárakban

Alacsony kamatok és támogatott hitelek, ráadásul a lakosság eladósodottsága is bőven az uniós átlag alatt van – számos olyan körülmény van, ami alapján lenne tere az ingatlanvásárlások és az ingatlanárak növekedésének, nem is beszélve a befektetési célú vásárlásokról. A következő időszakban Budapesten és a nagy városokban mégis inkább stagnáló piacra és az árak csökkenésére lehet számítani a lakáspiacon – ennek alapvető oka az ingatlanpiac relatív, azaz hazai keresetekhez mért drágasága, és az, hogy a tíz évvel ezelőtti devizahitel-káosz emlékei még – érthetően – velünk élnek, és mint a hitelezési statisztikákból jól látszik, sokakat visszatartanak az eladósodástól.

Ilyen körülmények között nem lehet arra számítani, hogy az áfaemelést a beruházók át tudják hárítani a vevőkre. A mostani szintekről áremelkedést alighanem csak további jelentős – a gazdasági növekedés indukálta – bérnövekedés alapozhatna meg, de jelenleg ennek alapjai sem látszanak, így rövidebb,

1,5-2 ÉVES TÁVON AZ ÁRAK CSÖKKENÉSÉRE VAN KOMOLYABB ESÉLY.

A magyar lakásár-recessziónak hivatalosan 2013 negyedik negyedévében lett vége. Ezután szebb évek következtek ingatlanfejlesztőknek, ingatlanszektorban dolgozóknak és tulajdonosoknak egyaránt. Mindenki jól járt. Ezen időszakban rekordprofitot tehettek el a fejlesztők, azóta minden évben két számjegyű áremelkedés volt az építőanyagok és építőipari fizetések tekintetében, és a vásárló sem járt rosszul, sőt nagyon jól járt, hisz annak függvényében, hogy hol és mikor vásárolt, akár 300% fölötti profitra is szert tehetett.

Ha átlagos árnövekedést nézünk 2013 negyedik negyedévének végétől, akkor azt láthatjuk, hogy a lakásárindex ezen időszakban 93%-kal emelkedett. Nominálisan ez erőteljes emelkedés, de mit jelent regionális és európai viszonylatban? És meddig tarthat ez a növekedés?

A lakásárak alakulása európai összevetésben

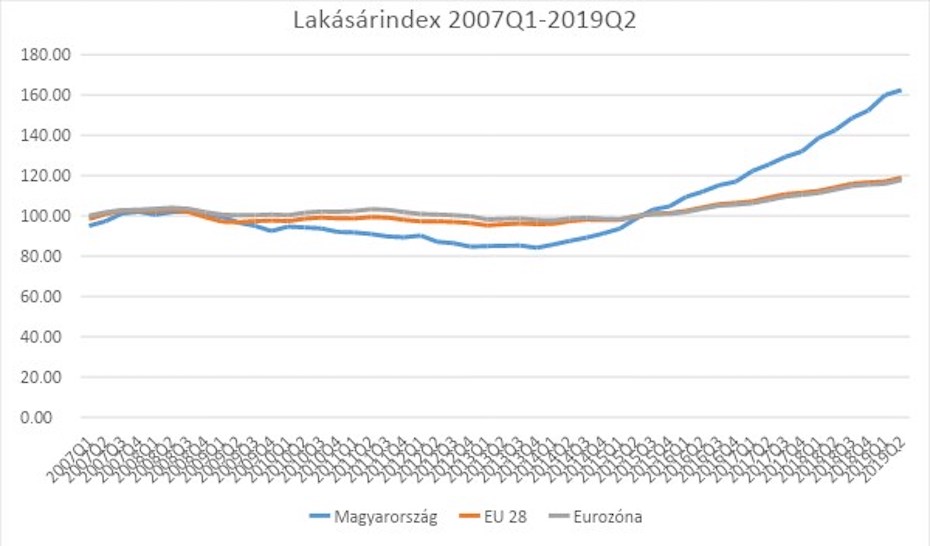

Az eurózóna 2012-es válságát követően Olaszország kivételével minden uniós országban emelkedtek az árak. Ezen belül, viszont nagy volt a szórás az árváltozás mértékét illetően. 2013-as mélypontjukhoz képest az EU 28 tagállamában, illetve az eurózónában átlagosan 22%, illetve 20%-kal nőttek a lakásárak, ami lényegesen elmarad a magyar lakásárindex emelkedésétől.

Tény, hogy a 93%-os emelkedés a magyar index esetében egy alacsonyabb bázisról indult, hisz 2008-2014 első negyedéve között eső trenden volt az index, és alulteljesített az európai stagnáláshoz képest. A magyar index 2015 első negyedévében érte utol az európai átlagot, de ezt követően még innen is több mint 40% volt a magyar index felülteljesítése. Tehát nyugodtan mondhatjuk, hogy

AZ ELMÚLT GAZDASÁGI CIKLUSBAN, DE KÜLÖNÖSEN 2014 ELEJÉTŐL LÉNYEGESEN JOBBAN DRÁGULTAK A MAGYAR INGATLANOK, MINT AZ EURÓPAI ÁTLAG.

A lakásárindex Magyarországon, az EU28-ban, illetve az eurozónában a 2007 első negyedév és 2019 második negyedév közti időszakban forrás: Eurostat

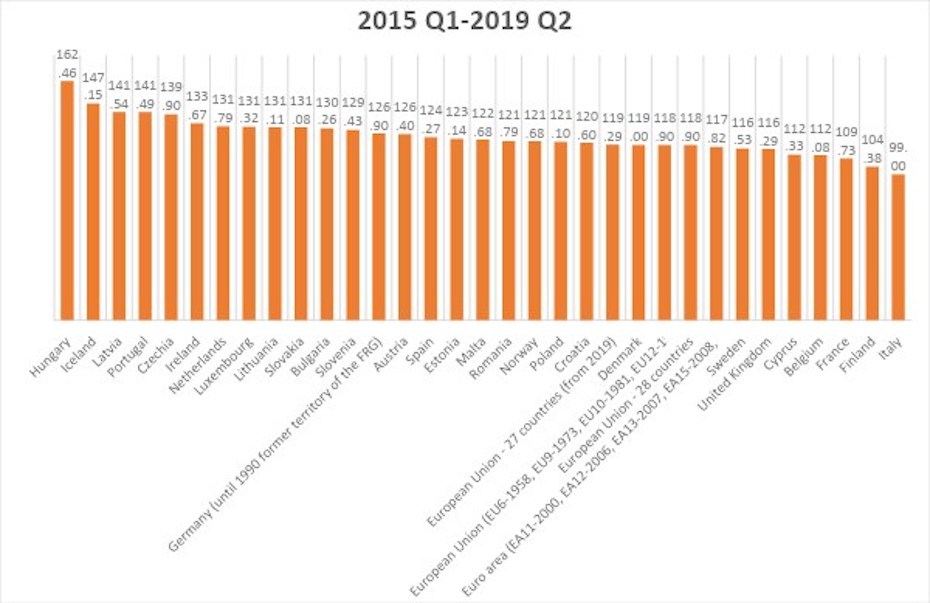

Az alábbi ábrán pedig országonként összehasonlítva látható az árnövekedés. A kakukktojás Olaszország, ahol 1%-kal csökkentek az árak:

Az elmúlt 4 évben a magyar ingatlanárak lényegesen felülteljesítették az európai átlagár-növekedést, az árak a hosszú távú magyar lakásárindex átlagától is eltértek, ami 2007 eleje óta mérve 104,59 százalékpont volt (2007 eleje óta állnak rendelkezésre KSH-adatok). Az átlagártól való hasonló mértékű eltérésekkel gyakrabban találkozunk a részvény-, deviza- és kötvénypiacokon.

Minden esetben és minden piacon az árak végül visszatérnek a hosszú távú átlagukhoz.

Ez önmagában nem jelenti azt, hogy az árak nem emelkedhetnek tovább, viszont nagy valószínűséget ad egy korrekciónak,

vagy legalább is egy konszolidációnak, hisz

EHHEZ HASONLÓ ÁREMELKEDÉS MÉG A LEGNÉPSZERŰBB TECHNOLÓGIAI CÉGEK RÉSZVÉNYEINÉL SEM VOLT ANÉLKÜL FENNTARTHATÓ, HOGY A FUNDAMENTUMOK NE JAVULJANAK.

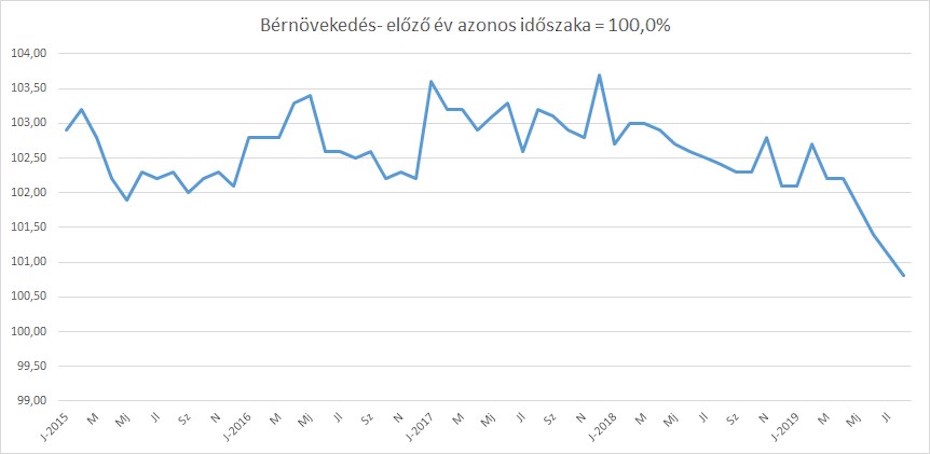

Márpedig a magyar lakásárakat eddig fűtő erős reálgazdasági fundamentumok már nem javulnak olyan mértékben, mint korábban. A GDP továbbra is nő, a bérek is, de a növekedés üteme lassul. Ez néhány hónapos késéssel ugyan, de átgyűrűzik majd a lakáspiacra is. A gazdasági lassulás jeleit a magyar üzleti és fogyasztói bizalmi indexek is jól mutatják, az alábbi ábrán a bérnövekedés lassulása látható:

A bérnövekedés lassulása, forrás: KSH / Datastream

BUDAPESTEN BEKÖSZÖNTÖTT AZ „INGATLANÁRAZÁSI LUFI” KORSZAKA. HA A BÉREK NEM NŐNEK ERŐTELJESEBBEN VAGY AZ INGATLANÁRAK NEM MÉRSÉKLŐDNEK, TOVÁBB SZŰKÜL AZON MUNKAVÁLLALÓK KÖRE, AKIK MEGVEHETNEK MAGUKNAK EGY LAKÁST.

Persze nem csak lakhatási céllal vesznek lakásokat, hanem befektetésként is, e mellett most is több dolog szól:

- alacsony hitelkamatok – továbbra is kedvezők a hitelkamatok, tehát akár tőkeáttételben is lehet befektetési céllal lakásokat vásárolni;

- a forintgyengülés is segít annak, aki dollárban vagy euróban tartja a megtakarítását és abból vált magyar ingatlanbefektetésre;

- Nyugat-Európához képest még mindig lényegesen kevesebbe kerül a budapesti ingatlan, a szomszédos Bécsben dupla annyiért lehet lakást venni;

- az elmúlt években egyre több turista látogat el Budapestre, és egyre több lakást lehet rövid távra kiadni olyan portálokon keresztül, mint az Airbnb, Booking stb.

A fentieken kívül még más érveket is felsorolhatnánk, de a lényeg az, hogy a befektetők akkor fognak az elmúlt évekhez hasonló nagy érdeklődést mutatni vásárlás iránt, ha a lakást továbbra is megfelelő megtérülés mellett, magasabb bérleti díjon tudják bérbe adni, és mellette még nagy valószínűséggel árfolyamnyereségre is számíthatnak. Eddig a magyar ingatlanpiac mindkét szempontot felülteljesítette. A mostani áraknál már viszont sok befektető elbizonytalanodott, hisz a bérnövekedés üteme lassul idehaza, és nem reális cél minden ingatlant külföldi turistának, expatnak vagy diáknak kiadni, főleg úgy nem, hogy a globális, de főleg a nyugat-európai gazdaság is lassul.

Megfizethetetlen lett a budapesti ingatlan

Az általános vásárlási szándék megtorpanásának előszelét érdekes módon a legfrissebb statisztikai adatokban már látni lehet, Budapesten és a nagyobb városokban mindenképpen. A legfrissebb, október végi KSH-adatok szerint Budapesten 47%-kal kevesebb adásvételt regisztráltak tavalyhoz képest, a megyeszékhelyeken 9%-os volt a csökkenés. Az eladott használt lakások száma országos szinten először csökkent 2014 óta, a visszaesés a nagyobb városokra korlátozódott, a kisebb településeken ugyanakkor tovább bővült a piac.

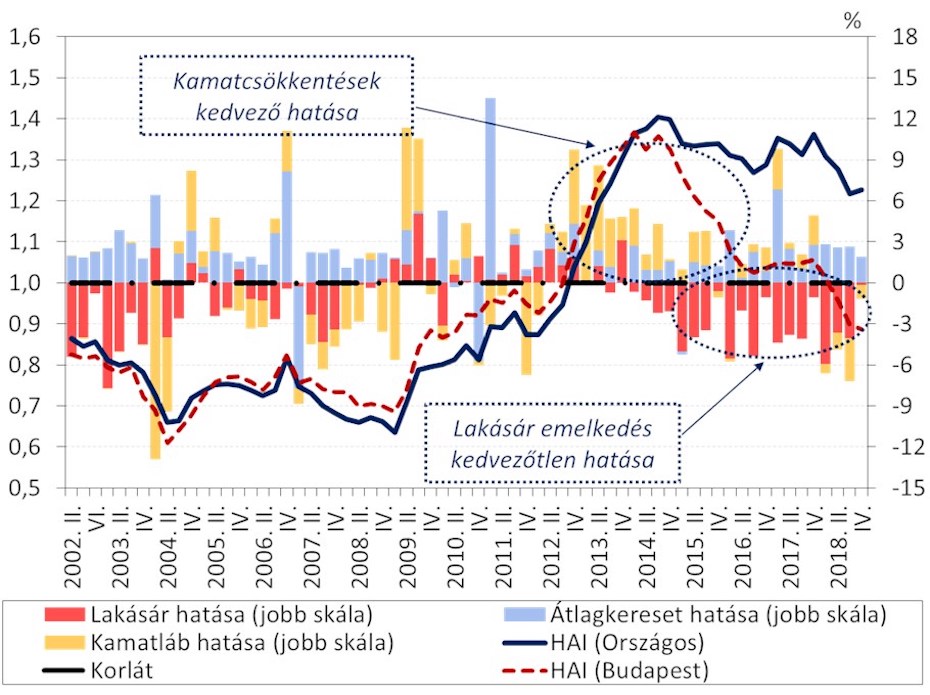

Ahogy az alábbi ábrán is látszik, elsősorban a jegybanki kamatcsökkentéseknek és az átlagkeresetek növekedésének köszönhetően 2012-ben küszöbszint fölé emelkedett a megfizethetőségi index Budapesten és országosan egyaránt. A divergencia 2014 második negyedévétől figyelhető meg. Míg vidéken egyensúlyban maradt a bérek növekedésével a lakások ára, addig Budapesten 2018 közepére már magas, a budapesti átlagkeresetből „megfizethetetlen” árszintet jelzett az index.

A lakások megfizethetőségi indexe (Housing Affordability Index, HAI), forrás: MNB

A világvárosok ingatlanainak megfizethetőségéről írt korábbi cikkünkben kiemeltük, hogy több mint 10 évnyi szolgáltatási szektorban kifizetett, az országosnál 47%-kal több átlagbért kell elkölteni egy budapesti lakás megvásárlásához.

Ódzkodnak a hitelfelvételtől a magyarok

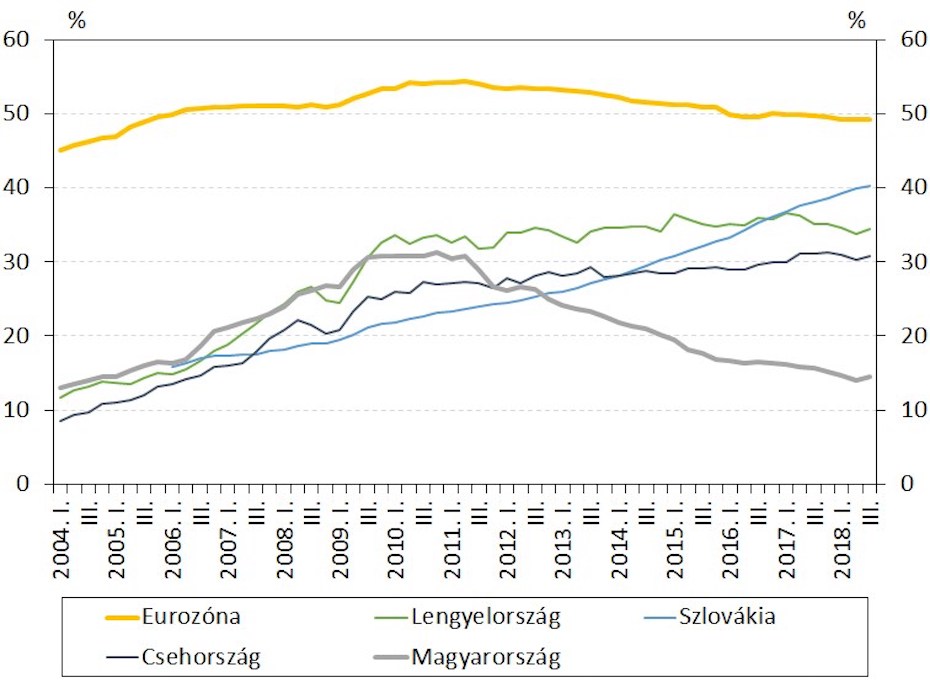

A következő ábrát vizsgálva azt láthatjuk, hogy 2018 végére a magyar GDP-arányos háztartási hitelállomány európai viszonylatban nagyon sokat csökkent, és mára már a maga 14%-val, a magyar háztartások az egyik legkevésbé eladósodott háztartásoknak számítanak Európában. Ebből kiindulva azt mondhatnánk, hogy bőven van tér a növekedésre, hisz ez a mutató Szlovákiában 40% volt, az eurózóna átlaga pedig még ennél is magasabb szinten, 50%-on állt.

A GDP-arányos háztartási hitelállomány nemzetközi összehasonlításban, forrás: MNB

Tehát jelenleg bőven lenne tér új, lakás (vagy más) célú hitelek felvételére, ami növelheti az ingatlanpiaci keresletet, mégsem valószínű, hogy a közeljövőben beérjük az eurózóna vagy akár térségünk átlagát. A válasz csupán a statisztikai adatokból nem kiolvasható.

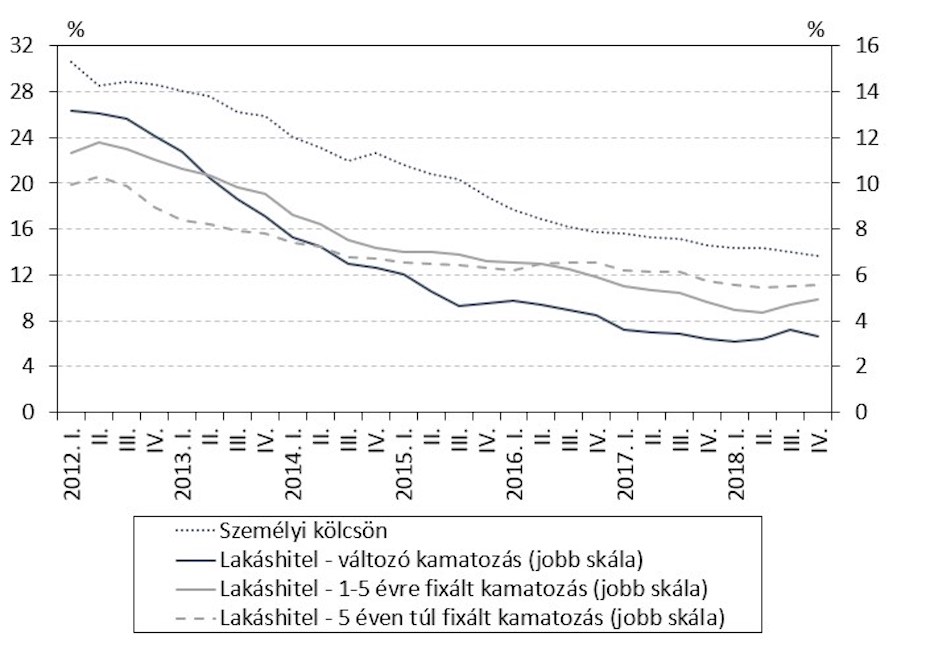

A forintkamatok fokozatosan csökkentek az elmúlt években (lásd a következő ábrát). Historikusan nézve most olcsó a forinthitel, a kamatot lehet 5 vagy több évre is előre rögzíteni, így a kamatkockázat és árfolyamkockázat is kiküszöbölhető, mégis

SOKAN MARADTAK, AKIK “KÖSZÖNIK SZÉPEN, DE SOHA TÖBBET” NEM SZERETNÉNEK HITELRŐL HALLANI.

Új folyósítású hitelkamatok negyedéves átlaga – csökkennek a THM-ek (Forás: MNB)

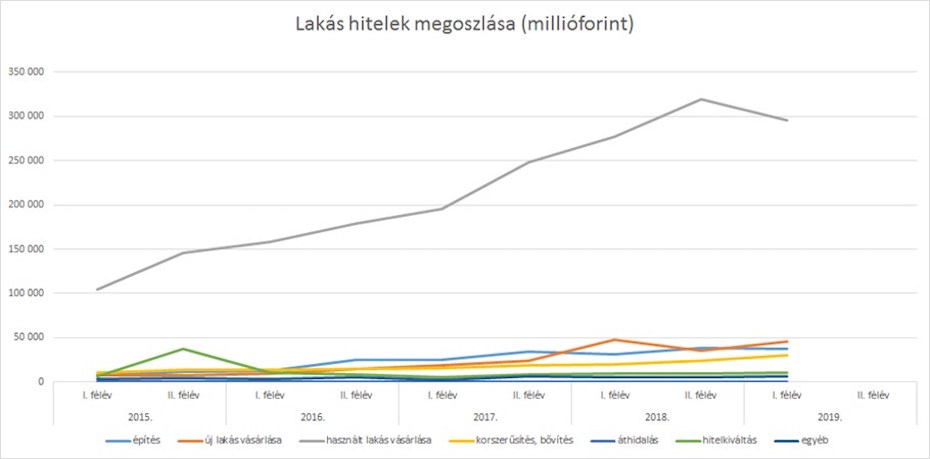

Az előző 2 év hitelezési adataiból az látszik, hogy aki hitelt vesz fel, az ma szinte minden esetben forintban és fix kamatra teszi, és a hitelfelvevők nagy többsége használt lakást vesz.

Lakáshitelek megoszlása felhasználás szerint, forrás: Datastream

A 2015-ös alacsony bázisról újra növekedésnek indult a hitelezés, ezen belül a lakáscélú új igénylések száma is, de 2018 közepétől már lassulás látható. Ennek megfelelően 2018-tól azt láthatjuk, hogy a hitelállomány bővülés is lassul.

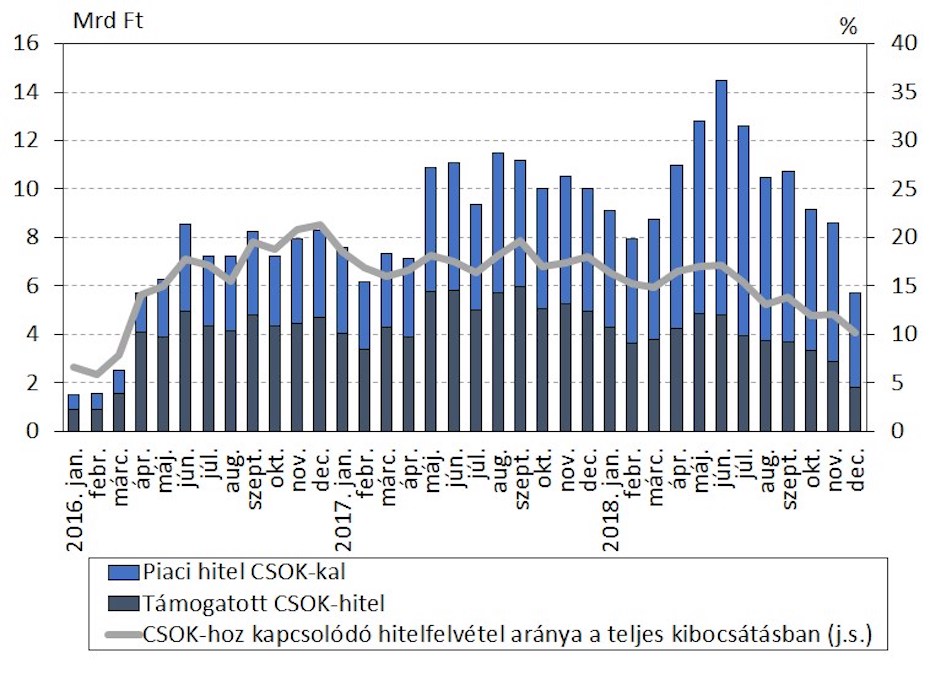

A csok is kivette a részét a hitelállomány növekedéséből. 2017-ben a hitelfelvevők több mint 20%-a vett fel csokhoz köthető hitelt. De mostanra a csokhoz kapcsolódó hitelfelvételek aránya a teljes kibocsátáshoz viszonyítva is csökkenő trenden van. 2018 végére már csak 10% volt a csokhoz kapcsolódó hitelfelvételek aránya.

A csokhoz kapcsolódó hitelek alakulása és aránya a teljes hitelkibocsátásban, forrás: Datastream

TEHÁT OLCSÓ A HITEL, VAN RÁ BŐVEN TÁMOGATÁS IS, ALACSONY AZ ELADÓSODOTTSÁGI SZINT, ENNEK ELLENÉRE SOKAN, AKIK MÉG ESETLEG HITELT VENNÉNEK FEL, ÚGY LÁTHATJÁK, HOGY A MOSTANI LAKÁSÁRAK MELLETT MÁR HAVI BÉRÜKNEK TÚL NAGY RÉSZÉT ÉS TÚL HOSSZÚ IDEIG KELLENE HITELTÖRLESZTÉSRE KÖLTENI.

Nem az áfaemeléstől lesz drágulás

Sokan az áfaemeléstől az árak további emelkedését várták és siettek, hogy még a mostani 5%-os áfával, 1,5-2 milliós négyzetméteráron vegyék meg új építésű ingatlanjukat. Ezzel szemben csak az áfaemeléstől 22%-os, vagy bármekkora ingatlanpiaci áremelkedést elhamarkodott dolog lenne. Egy paraméterváltozásból ilyen következtetést levonni olyan lenne, mintha az orvosunk az első tünetünk alapján egyből diagnosztizálná a betegséget, és felírná a kezelést, mellőzve az ilyenkor javasolt kilenc másik vizsgálatot, negligálva a többi potenciális tünetet.

Érthető, hogy a fejlesztők és az értékesítők kommunikációja további erős áremelkedést sugalltak a fogyasztóknak, arra buzdítva őket, hogy még 5%-os áfával vásároljanak, amíg lehet, mert utána 22%-kal drágább lesz a lakás. A valóság viszont az, ahogy fenti adatokból már láthattuk, hogy az áfaemelés előtt is drága volt az ingatlan, és már csökken a kereslet a nagyvárosokban.

Egyáltalán, elképzelhető, hogy 22%-kal emelkednének a mostani kínálati árak? Az elemzésekből kiolvasható konszenzus szerint csökken a kereslet az új építésűek piacán, kevesebb beruházás indul, és a használt lakások felé terelődik a piac. Eddig a pontig az ingatlanpiaci vélemények megegyeznek. Sok elemző ezért az új építésű és a használt lakások árában egyaránt további erőteljes emelkedést vár. Az új építésű ingatlanoknál a csökkenő kínálatot említik meg az áremelkedés okaként, és az itteni drágulás lenne a felhajtóerő – keresletben és árakban – a használtlakás-piacon.

Ez elhamarkodott következtetés, mert a fővárosban és nagyobb városokban ezzel szemben csökkenő keresletre, és stagnáló, majd csökkenő árakra lehet számítani.

AZ ÁFAVÁLTOZÁS ÁTMENETI PIACI ÁTRENDEZŐDÉST EREDMÉNYEZ, DE ÁREMELKEDÉST CSAK A KERESLET BŐVÜLÉSE EREDMÉNYEZHET.

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.