A Qualcomm és a Cisco elképesztő optimizmusa és a részvénypiaci igazság

Minden hatodik (!) részvényét visszavásárolta a Qualcomm a vérzivataros tavalyi negyedik negyedévben. Joggal voltak ennyire kirobbanóan optimisták. Elégedetten zárhatták le a két éve tartó jogi csetepatéjukat az Apple-lel szemben. Dőlni fog a pénz hozzájuk. Robbant is az árfolyam. A Cisco is nagyon bízott magában a tavalyi év második felében. A részvényárfolyam alakulása itt is a menedzsment magas önbizalmát támasztja alá. Ebből a két egyedi visszavásárlási történetből is jól láthatjuk az amerikai vállalatok részvénypiaci szerepvállalásának kimagasló jelentőségét napjainkban.

Miközben két hete az amerikai vállalatok minden képzeletet felülmúló tavalyi utolsó negyedéves és idei első negyedéves sajátrészvény visszavásárlásairól írtam, az anyaggyűjtés közben megakadt a szemem egy pillanatra egy adaton.

Ez a Qualcomm nevű chipgyártó cég tavalyi negyedik negyedéves produkciója volt. A cég 240 millió darab saját részvényét vásárolta vissza egy negyedév alatt, ami a teljes részvénymennyiség 16,6%-a. Ezzel dollárértéken minden idők harmadik legnagyobb negyedéves visszavásárlója lett (a lista első nyolc helyén a további hét pozíciót az Apple őrzi). A cég minden hatodik részvényét visszavette a piacon. Egy negyedév alatt! Az alábbi ábrán a Qualcomm (QCOM) részvényeinek napi grafikonja látható 2018. július 1-től:

Zöld téglalap jelöli a grafikonon azt a zónát, ahol a vásárlások történhettek. Az ábra jobb felső sarkában az ennél 30%-kal magasabb árszint pedig a mostani kereskedés árfolyamát mutatja, miután a múlt héten pár óra alatt 40%-kal robbant fel az ár egy a cég számára kiváló hír bejelentése után. A hír szerint peren kívüli megállapodással lezárásra került a Qualcomm és az Apple két éve tartó gyilkos technológiai jogvitája. A szellemi tulajdon eltulajdonításáról és üzleti titkok megsértéséről szóló vita végül jelentős Qualcomm győzelemmel zárult. A megállapodás szerint az Apple egy nem deklarált nagyságú (belső források szerint 7-8 milliárd dolláros) összeget fizet egyösszegű licencdíjként a Qualcommnak, illetve a chipgyártó szállítja majd a következő hat évben az iPhone-ok és iPad-ek számára az 5G-s modemeket. Ahogy ez az április közepi megállapodás mutatja, nem véletlenül volt extrém optimista a Qualcomm menedzsment a sajátrészvény vásárlásokkal a tavalyi év végén…

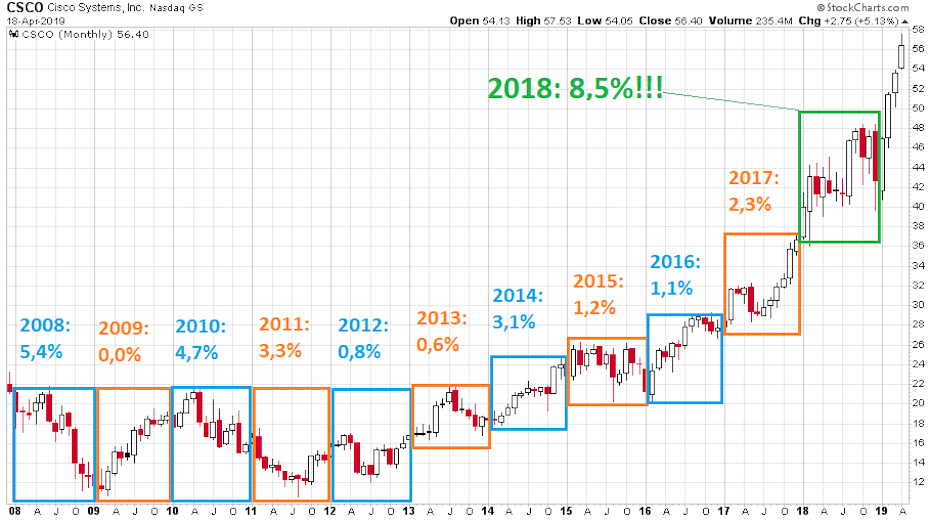

A 2018-as év és kifejezetten a második félév másik kirobbanóan optimista technológiai vállalata a Cisco volt. Az alábbi ábrán a Cisco részvények havi árfolyamalakulása látható 2008 elejétől. Minden egyes évhez a grafikonon odakerült az, hogy a cég a sajátrészvényeinek hány százalékát vásárolta meg a piacon az adott évben.

Jól látható, hogy 2008-ben, 2010-ben és 2011-ben gyengélkedő árfolyam mellett komoly mértékben volt a cég vevő a saját papírjaira. Utána 2012 és 2017 között – leszámítva a 2014-es évet – csendes időszak következett, ahol az árfolyam emelkedése nem a cég részvénypiaci szerepvállalásának, hanem a javuló fundamentumoknak és piaci környezetnek volt köszönhető. Ekkor jött a 2018-as év drasztikus változása, amikoris a Cisco 18 éves árfolyamcsúcson megvásárolt szinte minden részvényt, amit tudott. A 8,5%-os sajátrészvény visszavásárlási ráta akkora volt tavaly, mint az előző hat évben összesen.

Még egy kicsit érdekesebbé teszi a képet a részvénypiaci szerepvállalás negyedéves bontása. A 8,5%-nyi visszavásárlás 90%-a a második félévre (a Cisco esetén ez 2018. augusztus 1. és 2019. január 31. közé esik) koncentrálódott. A 2018. január 1-i nappal induló napi gyertyás grafikonon lila téglalappal jelöltem ezt az időszakot, amikor félév alatt a piacon forgó részvények 7,7%-át vásárolta vissza a Cisco.

EL IS FOGYTAK A PIACRÓL A SZABAD RÉSZVÉNYEK, AMINEK KÖSZÖNHETŐEN AZ IDÉN EDDIG 32%-KAL KERÜLT FELJEBB A CISCO RÉSZVÉNYEK ÁRFOLYAMA SZEMBEN AZ S&P 500 INDEX 16%-OS SZÁRNYALÁSÁVAL.

Ahogy az ábrán a zöld nyíl mutatja, idén eddig semmilyen érdemi lefelé korrekció nem volt a hálózati eszközgyártó cég részvényeinek az árfolyamában. A fundamentumok tavaly óriásit javultak. A vezető hálózati eszközgyártó cég egyre nagyobb szolgáltatási árbevételre tesz szert, de emellett nyilván lesz még valami a menedzsment tarsolyában jó hírként, amit majd később láthatunk meg. Eddig a részvényárfolyam alakulása maximálisan alátámasztja a cég vezetésének optimizmusát a sajátrészvények tavalyi bezsákolásával kapcsolatosan.

Az imént bemutatott két egyedi technológiai történet jól mutatja a sajátrészvény visszavásárlások jelentőségét. Mindkét esetben valamilyen vállalati fundamentum és a jövőbe vetett bizalom indokolta a menedzsmentek extrém optimizmusát és a kimagasló visszavásárlási rátát. A részvénypiacokat nézve viszont az elmúlt öt negyedév S&P 500 indexet érintő 1.034 milliárd dollárnyi vállalati sajátrészvényvásárlása komolyan megtette a hatását az amerikai részvénypiac relatív erejét nézve. A vezető részvénypiacok és indexek teljesítménye a globális részvénypiac 2018. januári csúcsához viszonyítva így alakult napjainkig (százalékban, 15 hónapra vetítve):

Két dolog látható jól az ábráról. Az egyik az vállalati részvénypiaci vásárlásoktól megtámogatott amerikai indexek felülteljesítése. A másik pedig a kiskapitalizációjú részvényeket tömörítő Russell-2000 amerikai index alulteljesítése a többi USA indikátorhoz képest. Ebben a szegmensben ugyanis sokkal kisebb a vállalatok tőkeereje a visszavásárlásokhoz.

A befektetőknek az idei év hátralévő részében továbbra is nagy figyelmet kell fordítaniuk az amerikai sajátrészvény vásárlási programokra. Jól látható, hogy micsoda piacerősítő faktor ez napjainkban.

(Az anyagban szereplő chartok és adatok a 2019. április 19-i záróárral lettek kalkulálva. Címlapkép: Wikipedia)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.