A jó, a rossz és a csúf – mi jön az amerikai részvénypiac októberi esése után?

Rövidtávon nézve túladottnak tűnik a piac, több segédindikátor alapján becsukott szemmel kellene most vásárolni. De ez az optimista forgatókönyv túl jónak tűnik ahhoz, hogy igaz legyen. A vígasz, hogy a csúf verzióra – az S&P 500 több mint tíz százalékos további esésére – is kevesebbnek látszik az esély. A rossz, és véleményem szerint jelenleg legvalószínűbbnek tűnő forgatókönyv az lehet, hogy a piacok 1-2 héten belül megtalálják, vagy akár már meg is találták mélypontjukat, majd jön néhány felvásárlás, új erőre kap a vállalati saját részvényvásárlás, a FED picit megenyhül, ahogy a Kína-ellenes retorika is, és az átlagos részvény visszaemelkedi az aktuális esés 60-70%-át. Valamikor 2019. márciusában pedig a végére ér ez a történet és a túlfűtöttség után hűvös, hideg esztendők jönnek az amerikai részvénypiacokra. Nem lesz már mivel tovább lökni az árfolyamokat.

Az alábbi grafikonon az S&P 500 index 2013. január 1-től mutatott teljesítménye látható heti gyertyákkal ábrázolva:

Az ábrán kiemeltem azt a 10+1 mozgást, amikor a töretlenül emelkedő vezető amerikai részvényindex 5%-nál nagyobb mértékű esést szenvedett el. A tíz ilyen kisebb-nagyobb korábbi korrekció a szinte folyamatos emelkedés közepette az alábbi okok miatt következett be. Helyesebben fogalmazva a pénzügyi média az alábbi okokkal magyarázta ezeket:

- 2013. május-június (-7,5%): FED likviditásszűkítési félelmek;

- 2014. január-február (-6,1%): FED likviditásszűkítés és európai deflációs félelmek, feltörekvő devizapiaci turbulencia;

- 2014. szeptember-október (-9,8%): ebola, globális növekedési félelmek, eső olajárak;

- 2014. december (-5,1%): eső olajárak, erős dollár;

- 2015. január-február (-5,4%): eső olajárak, erős dollár, gyenge gyorsjelentések;

- 2015. május-augusztus (-12,5%): görög csőd félelmek, kínai részvénypiaci krach, feltörekvő devizapiaci turbulencia;

- 2015. november-2016. február (-14,5%): Kína, feltörekvő devizapiaci turbulencia, eső olajárak, Közel-Kelet, észak-koreai atomprogram;

- 2016. június (-6,1%): Brexit-szavazás, eső angol font, európai bankok problémái;

- 2016. augusztus-november (-5,0%): amerikai elnökválasztási félelmek (Trump);

- 2018. január-február (-11,8%): inflációs félelmek, emelkedő kamatok.

A mostani októberi beszakadás (kék téglalap, 2013 óta a 11., eddig -10,6%) mögött minden imént említettnél több potenciális ok áll, mint a lefelé forduló részvénypiaci árfolyamok katalizátora.

IDÉN OKTÓBERBEN AZ INFLÁCIÓS FÉLELMEKET, AZ EMELKEDŐ KAMATOKAT, A KÍNAI LASSULÁST, A KERESKEDELMI HÁBORÚT ÉS AZ INGATLANPIACI PROBLÉMÁKAT EMLÍTIK A PIACI KOMMENTÁROK A LEGGYAKRABBAN A MOSTANI ESÉS FŐBB OKOZÓIKÉNT.

A 2013 és 2018 közötti tíz esethez képest ez mindenképpen ütős kombináció. Külön problémát jelentenek a közben az égbe húzott részvényárfolyamok, a főleg a technológiai szektort jellemző, csak a tökéletes teljesítménnyel (vagy még azzal is nehezen) megmagyarázható árazások. Az idei januári/februári és a mostani októberi eséshez eddig kísértetiesen hasonlít a 2015. augusztusi és 2016. januári bezuhanás. Ez nemcsak abban nyilvánul meg, hogy ezek voltak 10%-nál komolyabb zuhanások, azaz hivatalosan is korrekciók, hanem az esések gyorsaságában is.

ÓRIÁSI KÜLÖNBSÉG VISZONT A HÁROM ÉVVEL EZELŐTTI HELYZETHEZ KÉPEST AZ, HOGY AKKOR ALAPVETŐEN NEMZETKÖZI ESEMÉNYEK, MÍG JELENLEG FŐLEG AMERIKAI FÉLELMEK OKOZZÁK A HEVES RÉSZVÉNYELADÁSOKAT.

Minden félelem közül toronymagasan a legintenzívebb az emelkedő amerikai hozamkörnyezet által okozott probléma. Az amerikai tízéves kötvény hozama heti gyertyákkal az alábbi módon alakult 2013. januárjától (a jobboldali skála a hozamra vonatkozóan tízzel osztandó):

A tízéves kötvény hozama már 2013-ban is kis híján megduplázódott (zöld nyíl). Ám sokak óriási meglepetésére innen még jött az amerikai kötvénypiaci bika utolsó két és fél éve (lila nyíl), ami 2016. nyaráig nagyon jót tett a részvénypiacnak. Azóta folyamatosan emelkednek a hozamok. A zöld téglalap az első nagyobb hozamugrást jelöli 2016. novembere és 2017. decembere között. Az ekkor bekövetkezett hozamemelkedés negatív részvénypiaci hatásait bőven ellensúlyozta Trump adócsomagjának a kialakítása, beterjesztése és elfogadása. A kék téglalap a 2018. januárja és szeptembere közötti újabb emelkedést jelöli. Itt már januárban megborultak a részvényárak, ám az adócsökkentéseknek köszönhetően megnövekedett vállalati sajátrészvényvásárlások még ezt is ellensúlyozni tudták.

Mindeközben a FED szépen emeli tovább a kamatokat, decemberre is tervez egy ilyen akciót, jövőre pedig hármat. Ezt a tempót úgy látszik, hogy most októberig bírták elviselni a részvénypiacok. A részvénypiacoknál csak egyvalaki viseli nehezebben a FED és az FED-elnök Powell monetáris politikáját, ez pedig maga az amerikai elnök.

A RÉSZVÉNYPIACI EMELKEDÉSHEZ BIZTOSÍTOTT KÖRNYEZET MEGTEREMTÉSÉT SZÍVÜGYÉNEK TEKINTŐ DONALD TRUMP AZ ELMÚLT NAPOKBAN OLYAN HANGNEMBEN MENT NEKI JEROME POWELL FED-ELNÖKNEK, MINTHA EGY PÉNZÜGYI TÉMÁJÚ KOMÉDIA „VÉRLONG BRÓKERHÁZÁNAK” A VEZETŐJE LENNE, NEM PEDIG AZ EGYESÜLT ÁLLAMOK ELNÖKE.

A mozgóátlagok összecsapása

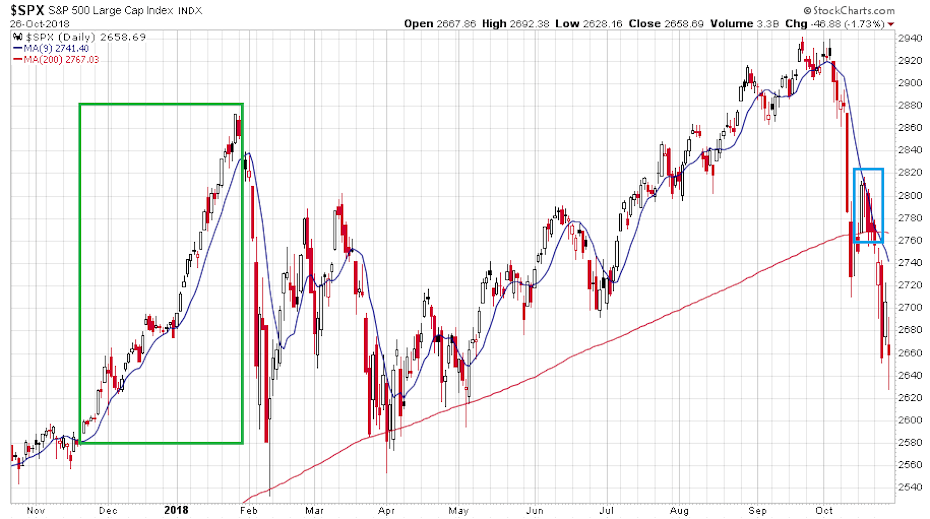

A 2018 októberi eséssel kapcsolatban terjedelmi okokból kifolyólag az alábbi három grafikont mutatnám be. Az első az S&P 500 elmúlt egy évét ábrázolja napi gyertyákkal:

A kék vonal a 9 napos mozgóátlag, aminek napjaink agyonrobotizált és a passzív befektetések által uralt kereskedési világában óriási a jelentősége. A 9 napos mozgóátlag a nagy momentumú mozgások esetén hajtja felfelé vagy lefelé az árfolyamokat, heves mozgásoknál jól mutatja a rövidtávú trend erejét. 2017-2018 fordulóján – zöld téglalap – több mint két hónapon át kergette az égbe az indexet ez az indikátor. A piros vonal a 200 napos mozgóátlag, ami a hosszútávú trend alakulását mutatja.

LESZÁMÍTVA AZ ELMÚLT PÁR NAPOT, AZ ELMÚLT KÉT ÉVBEN SZINTE MINDEN NAP A 200 NAPOS MOZGÓÁTLAG FELETT ZÁRT A VEZETŐ AMERIKAI RÉSZVÉNYINDEX.

Idén február és május között többszöri tesztelést állt ki ez az indikátor mindig sikerrel. A mostani esés elő hulláma után október közepén hosszú idő után szembetalálkozott ez a két félelmetes erő. A csata több napon át tartott, amit a kék téglalap emel ki a grafikonon. A harc végül sporthasonlattal élve úgy végződött, ahogy az UFC-ben néhány nappal azelőtt Khabib Nurmagedonov és Colin McGregor ütközete.

A GYORS MOMENTUMÚ LEFELÉ SZAKADÓ 9 NAPOS MOZGÓÁTLAG NÉGY KERESKEDÉSI NAPON ÁT ÚGY POFOZTA ÉS FOJTOGATTA SZÉT A HOSSZÚTÁVÚ TÁMASZKÉNT SZOLGÁLÓ 200 NAPOS MOZGÓÁTLAGOT, AHOGY A KETRECBEN TETTE AZT A DAGESZTÁNI HARCMŰVÉSZ AZ ÍR SZUPERSZTÁRRAL.

Az esés erejét jól mutatja az, hogy a rövidtávú, de nagyon erős lefelé momentum áttört egy évek óta tartó ellenállást.

2008-ban esett együtt ennyi részvény

A zuhanás intenzitását még jobban kifejezi a technológiai részvények egyik legjobb piacszélességi indikátorának az alakulása. A Nasdaq McClellan Summation Index jól használható az esésekben résztvevő papírok szélességének az ábrázolására. Minél nagyobb hányada vesz részt az esésben a részvényeknek, annál nagyobb ennek az indexnek a havi esése. Ez a Nasdaq McClellan Summation Index 1998. júliusától havi gyertyákkal így alakult:

Az idei október (kék téglalap) az index történetének holtversenyben a 2008. októberivel (zöld téglalap) együtt a legnagyobb szakadása.

AHOGY ÉVEKEN ÁT EGY RITMUSRA VETTÉK A BEFEKTETŐK AZ AMERIKAI RÉSZVÉNYEKET, ÚGY KERESIK MOST EGYSZERRE A KIJÁRATOT.

Ez az indikátor a piac jelenlegi rövidtávon tapasztalható igen komoly túladottságát mutatja. Ugyanezt indikálja az eladási opciókat vásárló befektetők extrém magas aránya, a befektetői szentiment pesszimizmusa, illetve az adott piacon az 50 napos mozgóátlag felett tartózkodó részvények nagyon alacsony aránya is. Ha csak ezeket a segédindikátorokat néznénk, akkor becsukott szemmel kellene megvenni a mostani esést.

A helyzet azonban nem ilyen egyszerű. Miközben októberben eddig az S&P 500 9%-ot, míg a vezető technológiai index, a Nasdaq-100 10%-ot esett, addig a most megvizsgálandó tíz, az emelkedésben többszáz százalékkal feljebb kerülő részvény az alábbi százalékos mértékű szakadást élte át októberben (zárójelben a cég piaci kapitalizációja milliárd dollárban):

Az Amazon, a Netflix és az Nvidia kimagasló, top10-es, ikonikus részvényei voltak az elmúlt évek emelkedésének. Az eddigi korrekciókban általában relatív erősek maradtak és sokszor a piac előtt mentek új csúcsra. Most a piac dupláját (tripláját) esték. Nagyon jelentékeny viselkedésváltozás ez is.

Merre tovább? A Jó, a Rossz és a Csúf forgatókönyv

Egy szó, mint száz, láthatunk egy sok indikátor által komolyan túladottnak mért amerikai részvénypiacot, ahol eme túladottság ellenére sok az eléggé negatív viselkedésváltozás. A befektetőket foglalkoztató igazi többmillió dolláros kérdés persze az, hogy merre mennek majd innen a részvényárfolyamok.

Ha a piac emelkedését látjuk szívesebben, akkor három vezető szcenárió lehet a következő 6-12 hónapban. Egy 1966-os kalandfilm alapján létezik a jó, a rossz és a csúf verzió a folytatásra.

A jó és a csúf verzióról csak néhány mondatot szólok, ám az általam legvalószínűbbnek tartott rossz verziót kicsit részletesebben bemutatom.

A JÓ KIMENETEL AZ, HA A PIACOK MÁR HETI SZINTEN NÉZVE NEM ESNEK INNEN TOVÁBB.

Ebben az esetben eljön a megnyugvás ideje. Működnek a túladottsági indikátorok. A befektetők új részvényeket keresnek, örülnek neki, hogy a gazdaság stabil. Kicsit visszavesz a FED a kamatemelési terveiből, a vállalatok továbbra is bőszen vásárolják a saját részvényeket. Lemennek a ciklusközepi választások, Trump lenyugszik a kínaiakkal szemben. Megveszik a részvényeket már a Hálaadás előtt, jön a Mikulás-rally, majd egy erős 2019-es évkezdet. Minden megy tovább és a két 2018-as korrekció a chartokon csak egy analógia lesz a 2015-16-os korrekciókhoz. Véleményem szerint egy ilyen forgatókönyv túl szép, hogy igaz legyen. Ehhez már nincs megfelelő katalizátor, nincs hozzá tartós gazdasági háttér.

A CSÚF KIMENETEL AZ, HA A PIACOK KISEBB TÚLADOTTSÁGI KORREKCIÓKKAL ESNEK INNEN TOVÁBB.

Ebben az esetben a következő megálló valahol 2.320-2.350 pont körül van az S&P 500 index esetében (a legelső grafikonon halvány rózsaszínű vonal jelöli), ami még további 12%-nyi mínusz a pénteki záróárhoz képest. Ez a csúcshoz képest mért 20%-os esés szintje, ahol a medvepiac határa húzódik, illetve a 200 hetes mozgóátlagé. (A grafikonokon is mindig van egy újabb mozgóátlag, ahogy José Mourinho klasszikusa szerint is mindig van egy újabb szezon, ha rosszul áll a széna az épp aktuálisban.) Ebben az esetben az úthengerszerű eladások folytatódnak, az esés momentuma megmarad, mindenki egyszerre keresi a kijáratot. Az esés a csúcsról történik, és nagyon heves az első hulláma. Ilyen történt az amerikai piacokon 1929-ben és 1987-ben. Nem az ottani tőzsdetörténelem két vidám évszáma ez, az biztos. Véleményem szerint itt sem tartunk most és ennek a kimenetelnek az esélyét is alacsonyra teszem. Rövidebb, néhány hónapos időtávon a vállalatok és a különböző döntéshozók is rendelkeznek még az esés megállítására némi eszköztárral. A csúf verzió lehetőségével kapcsolatban azonban jelenleg nagyon elővigyázatosnak kell lennünk.

MINDADDIG, AMÍG A VEZETŐ AMERIKAI RÉSZVÉNYINDEXEK A 9 NAPOS MOZGÓÁTLAGUK ALATT TARTÓZKODNAK, OLYAN HOZZÁÁLLÁSSAL KELL LENNÜNK A PIACOKHOZ, MINT A SÍELŐKNEK AZ ÖTÖS FOKOZATÚ LAVINAVESZÉLY ESETÉBEN (ÖTÖS SKÁLA VAN ERRE). A FELHALMOZÓDOTT POTENCIÁLIS ELADÓI NYOMÁS UGYANÚGY SZAKADHAT RÁ BÁRMELYIK PILLANATBAN A PIACRA, MINT AZ EXTRÉM LAVINAVESZÉLYBEN A HÓ A SÍPÁLYÁKRA.

Ha visszakeverednének az indexek a 9 napos átlagok fölé, akkor azok már egyfajta lavinafogóként funkcionálhatnak.

A rossz verzió: a legvalószínűbbnek látszó forgatókönyv

E forgatókönyv szerint – amit én a következő hónapokra a legvalószínűbbnek látok –

A MOSTANI SZEPTEMBER VÉGI ÉS OKTÓBER ELEJI CSÚCSOK AZ AMERIKAI PIACOKON IS KIJELÖLTÉK A 2009 ÓTA TARTÓ RÉSZVÉNYPIACI EMELKEDÉS ÉRDEMI TETEJÉT.

Azt az érdemi tetőt, ami a világ részvénypiacainak a nagy részén már 2018. januárjában beállításra került.

A 2018-as év tulajdonképpen eddig sem szólt másról, mint a néhány domináns technológiai részvény által vezetett amerikai one-man-show jellegű részvénypiaci emelkedésről.

A feltörekvő piacok, az európai és az ázsiai részvényindexek döntő többsége már csak a januáritól jelentékenyen alacsonyabb csúcsról esett októberben.

A legjobb történelmi analógia a rossz verzióra szinte pontosan 16 évvel ezelőtt történt ellenkező előjellel. Ekkor már két-két és fél éve estek komoly mértékben az amerikai piacok a dotkom buborék kidurranásának a következményeképp. A Nasdaq-100 2002. októberére 83%-ot, míg az S&P 500 50%-ot zuhant a 2000-es csúcsértékéhez képest.

A piac végül 2002. negyedik és 2003. első negyedévében meglehetősen fájdalmas módon aljazott ki:

A szürke téglalap a 2002. októberi mélypontról bekövetkezett 20 napos és 20%-os emelkedést mutatja. Ugyanolyan hevesen indult az akkori emelkedés, ahogyan a mostani esés. Ezután akkor még két hónapig próbálkozott a piac a további emelkedéssel, majd január közepén a medve még visszatért egy utolsó „lakomázásra” (piros nyíl). Végül 2003. márciusában egy már magasabb mélypontról újra felfelé vette az S&P 500 az irányt és meg sem állt 2007-ig.

A számomra elképzelhető legvalószínűbb forgatókönyv ehhez a 16 évvel ezelőtti piaci aljhoz hasonlít, azzal a csavarral, hogy ez most fordított előjellel, piaci tetőként következhet be.

E FORGATÓKÖNYV SZERINT EGY-KÉT HÉTEN BELÜL MEGTALÁLJÁK A PIACOK AZ AKTUÁLIS MÉLYPONTJUKAT.

A részvénypiaci égboltot jelenleg beárnyékoló sűrű fekete felhők még egyszer elvonulnak. A vállalatok újra megjelennek a sajátrészvényvásárlásokkal, a FED egy picit megenyhül. Lezajlanak a novemberi amerikai ciklusközepi választások és utána nem kell már annyira a Kína-ellenes retorika. Jön egy-két látványos felvásárlás (például a mostani IBM-Red Hat). A befektetők beleszeretnek néhány turnaround-storyba (lehet ez például a Tesla vagy a Twitter). Az átlagos részvény visszaemelkedi az aktuális esés 60-70%-át. A Dow Jones indexet még marginális új csúcsra húzzák az indexben 35%-os súlyt képviselő Boeing-United Health-Apple-Johnson&Johnson-Walt Disney-Microsoft-Procter&Gamble hetesfogat segítségével. Más index már nem megy új csúcsra. Valamikor 2019. márciusában pedig a végére ér ez a történet és a túlfűtöttség után hűvös, hideg esztendők jönnek az amerikai részvénypiacokra. Nem lesz már mivel tovább lökni az árfolyamokat.

Megérkezik Bernanke prérifarkasa is ebbe a mesébe, de ez már egy másik történet.

(Megjegyzések: A mostani írás a szerző magánvéleményét tükrözi. A legvalószínűbb szcenáció vázolása hasonló a hosszabb távú időjárás előrejelzésekhez. Néhány apró változás a világ folyamataiban egy-két hét alatt teljesen átír bármilyen forgatókönyvet. Az írás elején kielemzett 11 részvénypiaci esés leírását a Marketwatch 2018. október 25-i „A lost decade for stocks may have just arrived, says this adviser” című cikkéből vettem át.)

(Címlapkép: Clint Eastwood, Wikipedia)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.