A nagy Nasdaq divergencia

Az 1990 októberi mélypontok óta egyre dominánsabb szerepe van a technológiai részvényeknek az amerikai tőzsdéken. Érdekes módon az összes markáns mélypontot megelőzte egy technológiai felülteljesítési szakasz, illetve szinte az összes markáns piaci tetőt egy technológiai alulteljesítési szakasz. Éppen ezért nagy figyelmeztetés az, ami immár két hónapja zajlik az USA részvénypiacán.

(A cikk először a Portfolio.hu oldalán jelent meg 2024. szeptember 10-én.)

Ha sok évtizedes árfolyamgrafikonokra tekintünk vissza az Egyesült Államok tőzsdetörténelmében, akkor ott kiemelt helyet foglalnak el az 1990 októberi mélypontok. Időben itt találhatóak azok a kezdőpontok, amikortól kezdve a technológiai részvények teljesítménye és relatív teljesítménye elkezdte dominálni az amerikai részvénypiacokat. Egyetlen adatpár álljon itt erre a dominanciára:

AZ 1990. OKTÓBER 12-I MÉLYPONTOK ÓTA A NASDAQ-100 INDEX ÉRTÉKE A 113-SZOROSÁRA SZÁRNYALT, MÍG AZ S&P 500 INDEX „CSAK” 18-SZOROS ÁRFOLYAMNÖVEKEDÉST TUDOTT FELMUTATNI.

A technológia dominanciája a „Káprázatos Hetes” 2023-as és 2024 első félévi hegymenete után soha nem látott mértékű lett.

Az idei harmadik negyedévben aztán gyökeres és igen nagy jelentőségű változás állt be az amerikai részvénypiacon a technológiai részvények relatív erejével kapcsolatban. A Nasdaq-100 index élete eddigi csúcsát a 2024. július 10-i kereskedési napon érte el. Másnap jött egy vártnál jobb inflációs adat, amit egy kezdődő jenerősödés kapcsán érdemi technológiai beleadással reagáltak le a befektetők. Komoly hullámvasút alakult ki ezután a részvénypiacon, ám egy jelenség azóta is tart, folyamatosan gyengül el a korábban domináns Nasdaq-100 index a piac többi részéhez képest. Ez jól látható a következő ábrán, ahol egyes amerikai részvényindexek 2024. július 10. és szeptember 6. közötti teljesítményei láthatóak:

Az elmúlt hosszú években szinte egyáltalán nem látható módon verték agyon a hagyományos részvényindexek a technológiai részvényindikátorokat. Mindez pedig úgy következett be, hogy egyre inkább egy duplacsúcs kezd kirajzolódni az S&P 500 indexben.

Ami miatt komoly figyelmeztető jelzés ez a technológiai relatív gyengeség, az a három és fél évtizedes tőzsdetörténelemből jön. A már említett 1990 októberi mélypont óta ugyanis minden markáns kereskedhető mélypontot az amerikai részvénypiacon megelőzött egy több hónapos érdemi Nasdaq-100 relatív erő. Illetve szinte minden markáns piaci tetőzésben a végső csúcsérték előtt már kialakult egy szignifikáns Nasdaq-100 relatív gyengeség.

Ez az amerikai részvénypiac 1990 és 2024 közötti jelenségvilágának egy olyan karakteres viselkedésjegye, amit a mostani helyzetben érdemes tételesen átnéznünk. A 2010 előtti időszak ábráinál a Nasdaq-100 index teljesítményét (bal oldali grafikon) az S&P 500 indexszel (jobb oldali grafikon) hasonlítjuk össze, míg 2010 után az NYSE Composite (jobb oldali grafikon) lesz a referencia. Ennek az oka az, hogy az elmúlt bő évtizedben a behemót technológiai részvények egyre nagyobb indexsúllyal bírnak az S&P 500 indexben is, aminek így érdemi közös metszete van a Nasdaq-100 indexszel.

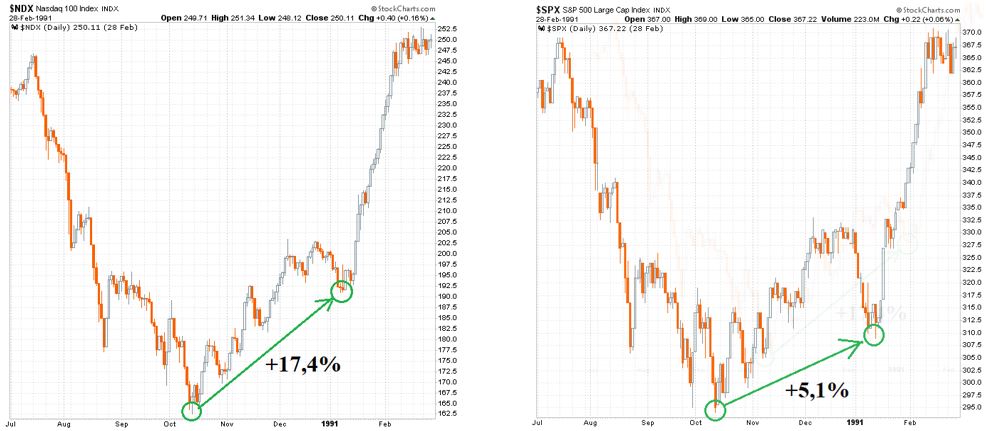

Az első esetünk rögtön az 1990 októberi és 1991 januári dupla mélypont, ahol napi gyertyákkal a következő módon mutatott a Nasdaq-100 index, illetve az S&P 500 index 1990. július 2. és 1991. február 28. közötti időhorizonton:

Három hónap alatt 12,3 százalékponttal teljesítette felül a Nasdaq-100 az S&P 500-at, ami az egész kilencvenes évek évtizedes bikafutásának a kezdete volt.

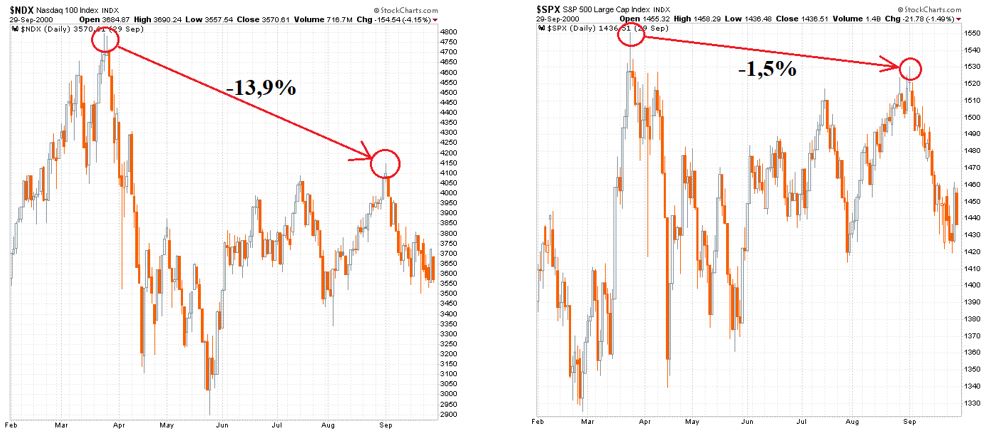

Ez volt a kezdet, és a 2000-es évben jött el a vége a technológiai buborék kidurranásával. Ehhez egy márciusi és szeptember eleji duplacsúcs adta a tetőt az S&P 500 esetében, szignifikánsan alacsonyabb szeptember eleji Nasdaq-100 értékkel. Az ábra 2000. február 1. és 2000. szeptember 29. közötti időhorizonton mutatja be párhuzamosan a Nasdaq-100 és az S&P 500 alakulását napi gyertyákkal:

Itt szűk hat hónap alatt 12,4 százalékpontnyi Nasdaq-100 alulteljesítés volt az egész akkori összeomlás kezdete, ami 2002 őszéig tartott.

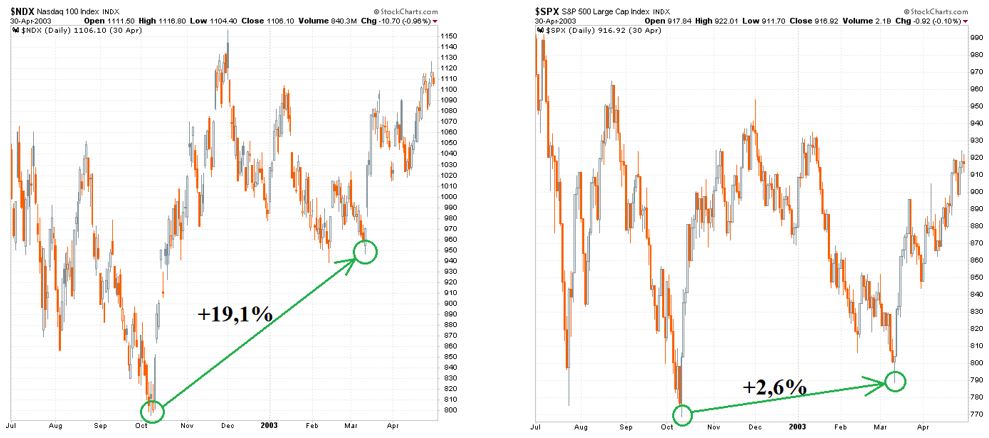

Amely időpont a következő ábránk vizsgálatának a tárgya is egyben. Itt is a Nasdaq-100 és az S&P 500 párhuzamos napi gyertyás grafikonjai láthatóak 2002. július 1. és 2003. április 30. között:

A 2002 októberi és a 2003 márciusi mélypontok között eltelt öt hónapban a két lokális minimum között érdemi pluszt felmutatni képtelen S&P 500 indexet 16,5 százalékponttal teljesítette felül a megelőző két és fél év esését addig lefelé vezető Nasdaq-100 index.

Meg is született ezzel a 2003 és 2007 közötti bikapiac, aminek azonban egyetlen kivételként az 1990 és 2024 közötti érában nem a technológia volt a vezető ereje. És emiatt egyetlen kivételként a 2007 végi csúcsokon nem volt negatív Nasdaq-divergencia.

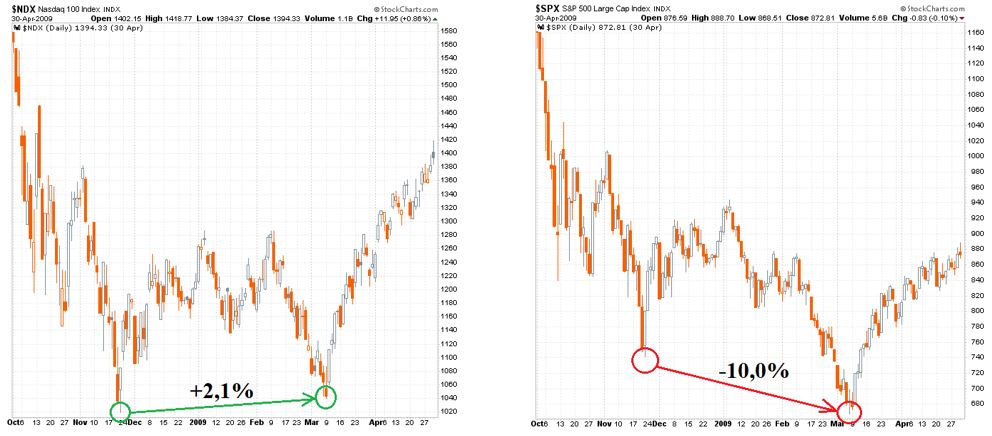

Annál inkább volt érdemi technológiai relatív erő a 2008 novemberi és a 2009 márciusi mélypontok közötti időszakban. A következő ábrán is a Nasdaq-100 index és az S&P 500 index látható napi gyertyás párhuzamos grafikonon a 2008. október 1. és 2009. április 30. közötti időszakban:

Itt három és fél hónap alatt 12,1 százalékponttal teljesített felül a Nasdaq-100 index, ami azért is volt markáns, mert ellentétben a széles piaccal már nem ütött 2009-ben új mélypontot. A 2009. március 6-i általános piaci mélypont a számára már egy magasabb mélypont volt.

Az innen induló, és kvázi mindezidáig tartó bikafutást is megelőzte így egy érdemi technológiai felülteljesítési szakasz a 2008 végi és 2009 eleji mélységben.

Még két esetünk maradt, amelyekben megmutatkozott az általános trendfordulót megelőző technológiai teljesítmény „előfutás”.

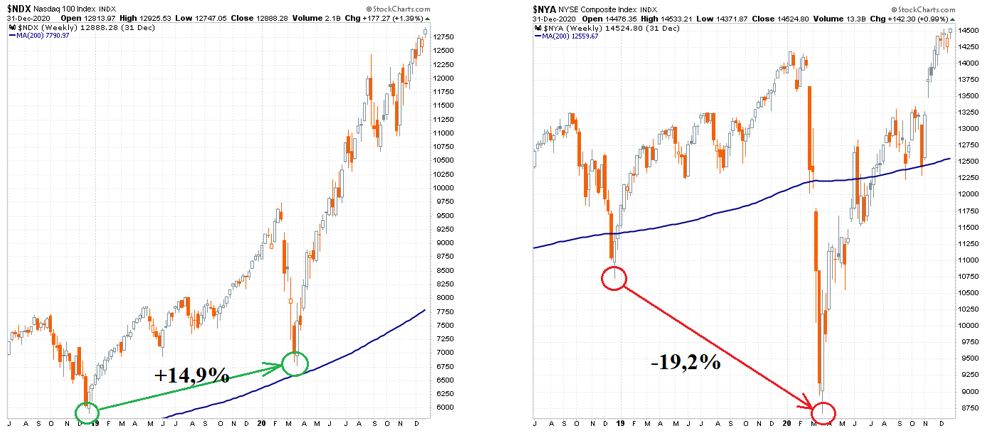

Az első esetünk a 2018 decemberi és 2020 márciusi mélypontok közötti relatív teljesítményt vizsgálja heti gyertyákkal 2018. július 2. és 2020. december 31. között. Bal oldalon a Nasdaq-100, míg jobb oldalon az NYSE Composite található, kék vonal mutatja a 200 hetes mozgóátlagokat:

A 2018 karácsonyi és a 2020 márciusi Covid-mélypontok között eltelt 15 hónapban döbbenetes relatív erőt mutatott a technológia. Ez látszott egyrészt azon is, hogy a 200 hetes mozgóátlag a két tőzsdei sokkban sem tudott elesni a Nasdaq-100 indexben, másrészt a 34,1 százalékpontos felülteljesítés is önmagáért beszél. Érkezett is ebből az előzetes relatív erőből a 2020-as és 2021-es tőzsdei száguldás.

Aminek a végén pedig jött a Nasdaq-100 negatív divergenciája. A következő ábrán napi gyertyákkal látható 2021. október 1. és 2022. január 31. között párhuzamosan a Nasdaq-100 és az NYSE Composite:

Az ábrák karikákkal jelölt időpontjai a 2021. november 22-i Nasdaq lokális csúcs és a 2022. január 13-i NYSE lokális csúcs. A két időpont között 6,7 százalékpontos technológiai alulteljesítés volt szűk két hónapon belül, ami aztán az igazi trendet megfordító jelzés lett a 2022-es medvepiac vonatkozásában.

Emiatt is ijesztő az, ami az elmúlt két hónapban lezajlott. Az a 13,4 százalékpontnyi Nasdaq-100 alulteljesítés az NYSE Composite indexszel szemben (2024. július 10. és szeptember 6. között), ami így mutat napi gyertyákkal 2024. április 1. és 2024. szeptember 6. között:

A múltbeli analógiákat vizsgálva ez az eddigi egyik legkomolyabb figyelmeztető jel: ha nem jön heteken belül valamilyen érdemi bika fordulat a technológiai szektorban,

AKKOR KÖNNYEN LEHET A MOSTANI HELYZET IS EGY NAGYON KOMOLY PIACI TETŐ.

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.