Októberi grizzlymedve-veszély

Az S&P 500 index a szeptember 30-i pénteken 22 hónapos mélypontra esett, benézve a 200 hetes mozgóátlaga alá. Az évtizedek óta nem látott geopolitikai feszültségek, a még mindig erős inflációs nyomás és a vele együtt szigorodó monetáris kondíciók mellett egyre nagyobb a globális recesszió és az azt kisérő vállalati eredményromlások veszélye. Az Apple és a Nike múlt heti vállalati hírei is erre utalnak. Így lépünk be a rettegett októberi hónapba, ahol egy negatív híráramlás esetén kísérthet 1929, 1987 és 2008 brutális októberi összeomlásának az árnyéka.

A mögöttünk hagyott utolsó szeptemberi héten nem sikerült semminemű érdemi pattanást produkálniuk az amerikai részvénypiacoknak. Annak ellenére, hogy sok mutató alapján extrém túladott állapot állt elő a szeptember 23-i péntekre és a szeptember 26-i hétfőre. Többek között két és fél éves csúcsra ment a CBOE put-call arány. Illetve szintén a 2020 márciusi koronavírus turbulencia óta nem látott szélsőségesen negatív értékeket mutattak mind az NYSE, mind pedig a Nasdaq McClellan oszcillátorai, mint kiváló túladottsági indikátorok. Mindezek mellett az AAII 1987 ősze óta íródó heti rendszerességű bull-bear felmérésén 61 százalék vallotta magát medvének. Ez a 35 év harmadik legnagyobb aránya volt. Ezek az oly sokszor működő kontraindikátorok azonban nem hatották meg az eladókat.

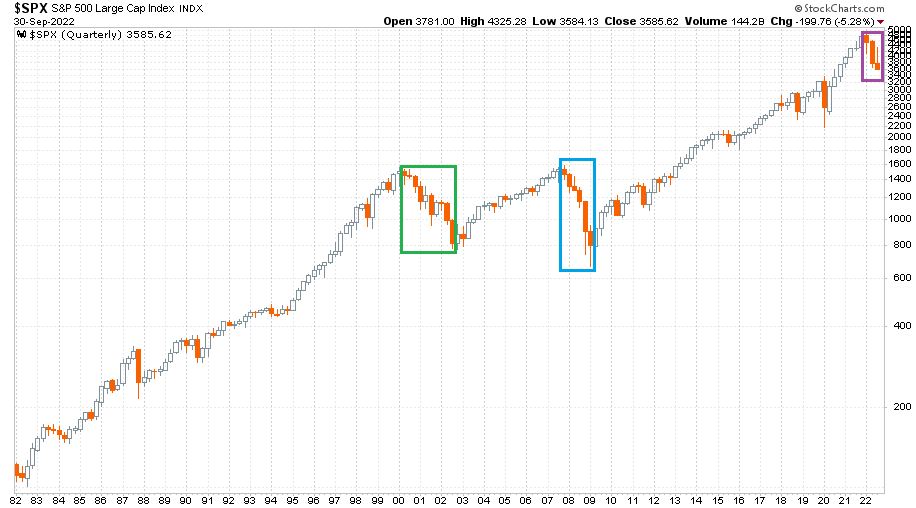

Sajnos az elmúlt éveken túlmutatóan is két szempontból olyan technikai törés történt a múlt héten, amely párját ritkítja az Egyesült Államok elmúlt 40 évének tőzsdetörténelmében. Nézzük is meg ehhez rögtön az S&P 500 index 1982 első és 2022 harmadik negyedéve közötti logaritmusos skálázású, negyedéves gyertyákkal megrajzolt grafikonját:

Ezen az ábrán jól látható, hogy 1984 óta mindössze harmadszor fordul elő az a helyzet, hogy három egymást követő negatív hozamú negyedévet látunk egymás után. A 2000-2002 közötti technológiai buborékot leépítő medvepiacon (zöld téglalap) volt egy három és volt egy négy negyedévből álló sorozat. A 2008-2009-es válságban 2007 utolsó és 2009 első negyedéve között (kék téglalap) hat negyedéven át volt egymás után zuhanás. Ezekhez a hírhedt időszakokhoz csatlakozott be most a 2022-es év (lila téglalap) a maga három egymást követő negyedéves esésével.

Még kontrasztosabb az idei év első kilenc hónapja, ha a 2009 és 2021 közötti időszakhoz hasonlítjuk. Amikor nem volt még két egymást követő negyedéves esés sem. Illetve a piac bármekkorát is zuhant, aztán mindig új csúcsra ment. Vagy pedig visszamászott a korábbi csúcs közvetlen közelébe.

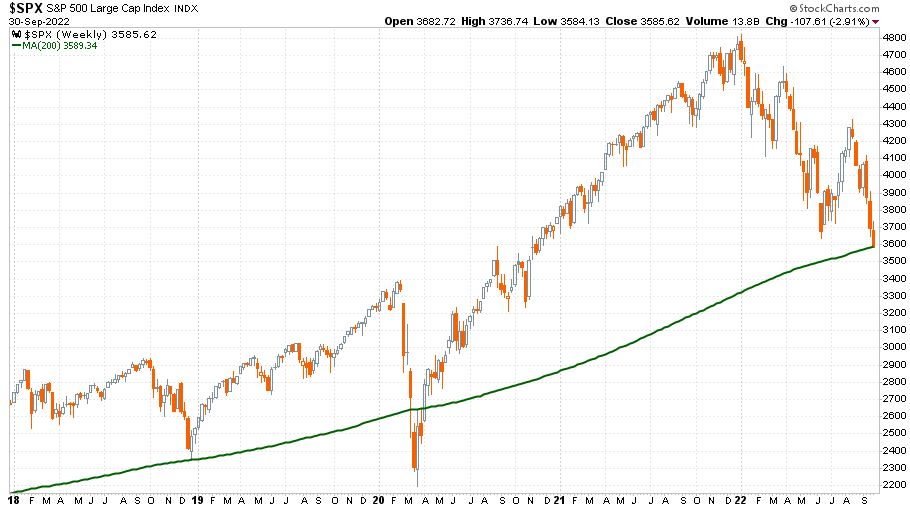

Van még egy olyan probléma, ami a múlt héten fordult elő harmadszor a Nasdaq-100 index 37 éves történelme során. Nevezetesen az, hogy 1985 óta mindössze harmadszor áll elő az a helyzet, hogy mind az S&P 500 index, mind pedig a Nasdaq-100 index a saját 200 hetes mozgóátlaga alatt tartózkodik. Ha ez így marad az előttünk álló hetekben is és nem csak egy „fake letörést” látunk, akkor az a történelmi minták alapján nagyon rosszat jelent az előttünk álló időszakra vonatkozóan. Az S&P 500 index így mutat heti gyertyákkal 2018 januárja és 2022 szeptembere között (zöld vonal mutatja a 200 hetes mozgóátlagot):

A technikai kép nagyon nem néz ki jól: új idei mélypont, sőt egy 22 hónapos mélypont. Heti minimumon zárás, három érdemi eső hét egymás után és egyelőre tartani nem akaró 200 hetes mozgóátlag.

A befektetői vágyakhoz képest csitulni nem akaró inflációs nyomás, a Fed és az őt követő jegybankok permanens monetáris szigorúsága. Majd a hosszú évtizedek óta nem látott geopolitikai feszültségek. Emellé sajnos megjelent még egy olyan negatív hírcsokor a héten, ami az előttünk álló időszakban nyomás alá helyezheti az amerikai és a globális részvénypiacokat. Ez pedig nem más, mint a vállalati eredményrecesszió árnyéka. És úgy általában az amerikai és a globális recesszió árnyéka.

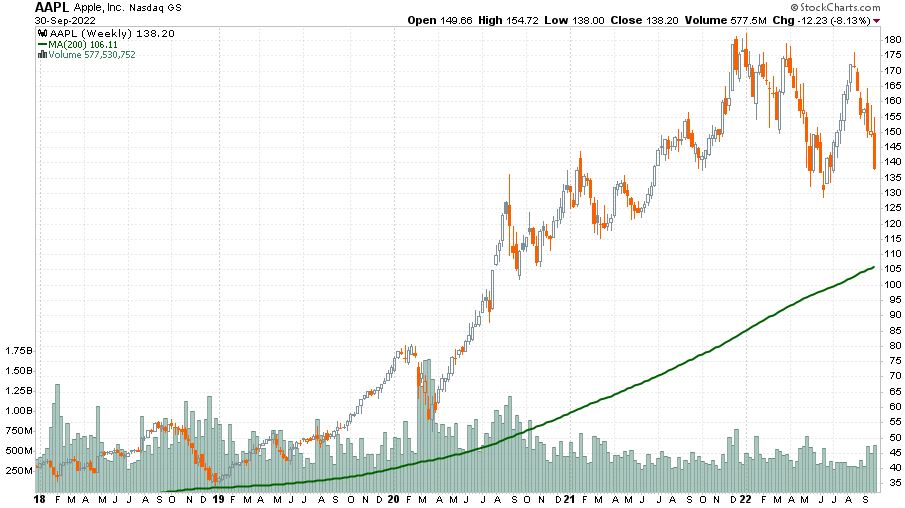

Két ikonikus brandről jöttek ki olyan negatív hírek szeptember végén, amelyek az egész piac elkövetkező heteire érdemi hatást gyakorolhatnak. Az egyik rögtön az egész részvénypiac legértékesebb vállalatát, az Apple-t érintette. Amiről szerdán reggel jelent meg az a hír, hogy mégsem kell megnövelnie az iPhone-ok gyártási kapacitását. Az amerikai elemzők idén eddig imádták ezt a részvényt, aminek köszönhetően június közepe és szeptember 23. között 14 hét alatt 15 százalékkal teljesítette felül a piacot. A múlt hét azonban elhozta itt is az igazság pillanatát a maga 8 százalékos esésével és kiemelkedő forgalmával. A 2018 és 2022 közötti heti gyertyás grafikon így mutat:

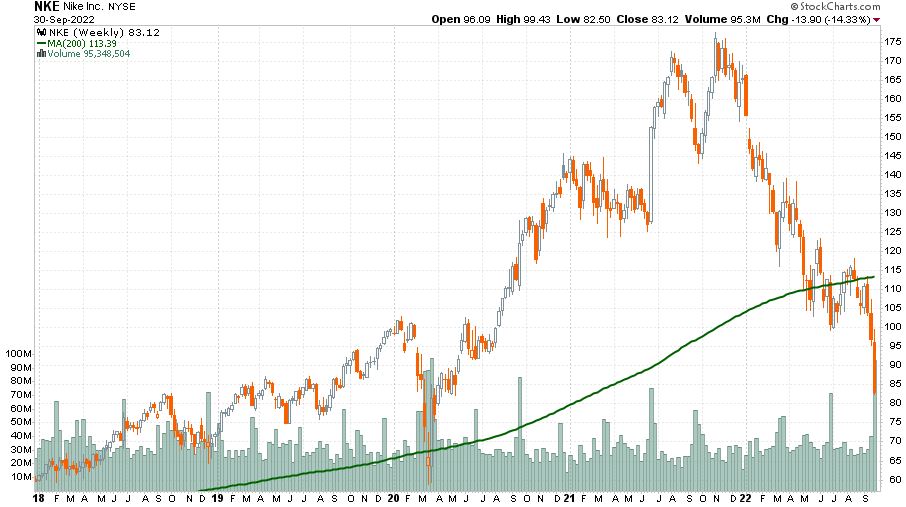

Csúnya a múlt hét, de még így is masszív felülteljesítő az Apple. Pesszimista szemüvegen keresztül nézve ez azt is jelentheti, hogy van még honnan esnie. Alig telt el egy nap ezután a hír után és érkezett a Nike a csütörtöki piaczárás után a gyorsjelentésével, amelyben a vártnál jobb árbevétel érdemi marginromlással társult. Az erős dollár pedig itt is megtette a hatását. A robosztus amerikai értékesítések mellé romló európai és kínai kép társult, miközben a készletállomány 44 százalékkal nőtt. A 2018 és 2022 közötti heti gyertyás Nike chart a következő:

Pénteken 13 százalékot zuhant a sportszergyártó vállalat árfolyama. Ahogyan a két héttel ezelőtti Fedex warning, az Apple lassulás, ez a Nike riport és az ezekre adott reakció is mutatja, olyan a kép, mintha a befektetők egyáltalán nem lennének felkészülve a vállalati eredményekre ható érdemi nyomásra.

Így október elején minden fronton óriási a bizonytalanság a világban. Legyen szó az orosz-ukrán háborúról, az inflációról, a recesszióról és a vállalatok helyzetéről. Teljesen kiszámíthatatlan, hogy az előttünk álló hetekben végül milyen irányú hírek érkeznek majd. Illetve hogy ezekről hogyan alakul majd a befektetői percepció. De mi van akkor, ha a rossz és a piac számára váratlan hírek fognak dominálni?

Ebben az esetben sajnos óriási grizzlymedve-veszély leselkedik a piacokra. Véleményem szerint köszönhetően a 2009 és 2021 között módszeresen a piaci szereplőkbe nevelt „buy-the-dip” mentalitásnak, rengeteg lehet most is a feszített vételi pozíció a piacoko. Az írás elején felsorolt túladottsági mutatók ellenére. Ha ehhez hozzátesszük a már vázolt mélyen negatív technikai képet és az amerikai piac szezonalitását az ilyen helyzetekben rettegett októberi hónappal, akkor láthatjuk azt, hogy a szokottnál sokkal-sokkal nagyobb az esélye egy horrorisztikus októberi tőzsdei hónapnak.

VALAMI OLYANNAK, AMI 1929-BEN, 1987-BEN VAGY 2008-BAN TÖRTÉNT.

Nézzük meg most ezt a három hírhedt „évjáratot”, amikor a medve elképesztő támadást intézett a részvénybefektetők ellen.

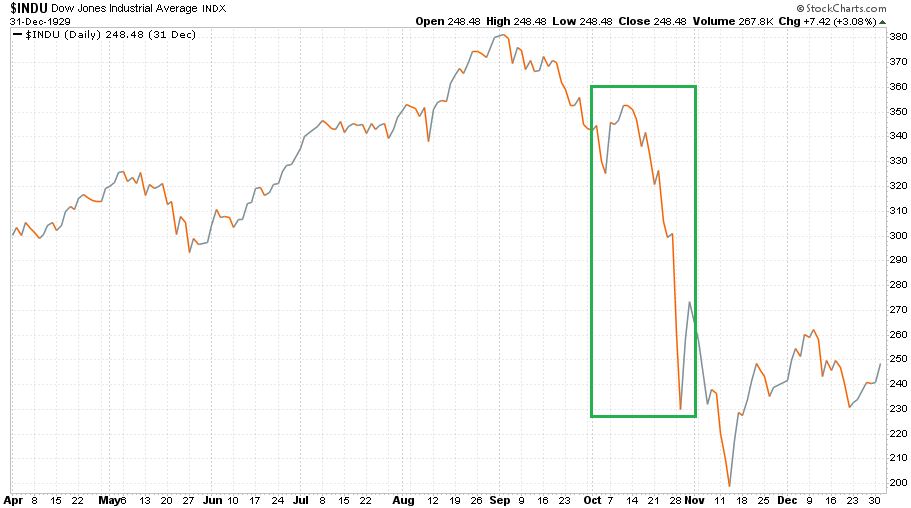

Az 1929-es ősz minden idők legnagyobb amerikai medvepiacának a kezdete volt. Akkoriban 1929 szeptembere és 1932 júniusa között a Dow Jones értékének a 89 százalékát veszítette el. Napi vonalas grafikonon így mutatott a Dow 1929. április 1. és december 31. között:

Az index a 381,17 pontos szeptember 3-i csúcsát követően már az év kilencedik hónapjában 10 százalékot esett le 343,45 pontra. Ami még csak az augusztusi emelkedés visszaadását jelentette. Innen jött aztán egy olyan hét október végén, amikor az október 23-i fekete szerda és az október 29-es fekete kedd között öt kereskedési nap alatt zuhant le a Dow Jones 326,51 pontról 230,07 pontra. Azaz 29 százalékot! Zöld téglalap jelöli az ábrán az októberi hónapot, amelynek a hónapon belüli legnagyobb esése 33 százalékos volt.

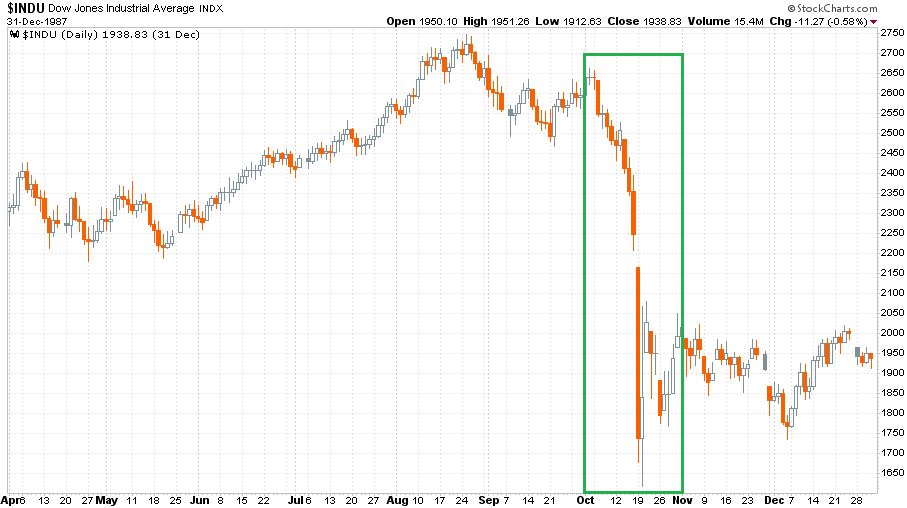

Minden idők legnagyobb esése után jöjjön rögtön a minden idők legnagyobb napi esését magába foglaló 1987-es október. Ekkor volt a 22 százalékos zuhanással járó 1987. október 19-es fekete hétfő napja. A Dow Jones napi gyertyás grafikonon így mutatott 1987. április 1. és december 31. között:

Itt is zöld téglalap mutatja az októberi hónapot, amelynek során a legnagyobb hónapon belüli esés mértéke 38 százalékosra rúgott.

Érdekes, hogy mind 1929-ben, mind pedig 1987-ben egy addig egészen extrém pozitív hozamú emelkedő év érte el a csúcspontját szeptember elején, illetve augusztus végén. Amiből aztán a hatalmas októberi zuhanással sem esett el a 200 napos mozgóátlag abban az évben még 1929-ben. És ez a kulcstámasz úgy ahogy kitartott 1987-ben és utána.

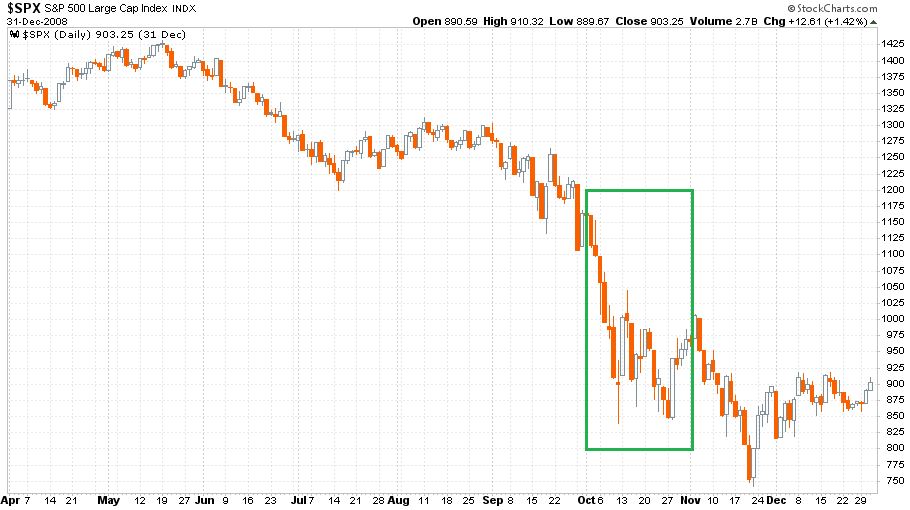

Az idei évhez sokkal hasonlatosabb a 2008-as év, amely a mostani tőzsdés generáció egy jórészének már élő emléket jelent. A 14 évvel ezelőtti helyzetkép a következő volt (2008-as napi gyertyás S&P 500 index április 1. és december 31. között):

2008 szeptember 30-án 1164,74 ponton zárt az S&P 500 index, hogy aztán mindössze nyolc kereskedési nappal később október 10-én napon belül 839,80 pontig essen. Ez volt az akkori október mélypontja 28 százalékos hónapon belüli mínusszal.

Ahogyan azt láthattuk, az amerikai tőzsdei történelem utolsó száz évének három leggyászosabb októberében hónapon belül 28; 33 és 38 százalékos indexesés következett be. Egy ehhez hasonló október most is teljesen valószerű, akár 10-15 százalékos megvalósulási eséllyel párosítható szcenárió sajnos. Nyilvánvalóan egy októberi grizzlymedvéhez olyan híráramlás kell, ami valamilyen fekete hattyú jellegű eseménysorral párosítható.

Záró megjegyzésként szeretném ideírni, hogy senkit sem szeretnék riogatni azzal, hogy idén októberben majd 1000 pontot esik az S&P 500 index. Csak azt szerettem volna leírni itt, hogy egy „nagyon nem szeretnénk ilyet látni típusú” geopolitikai esemény vagy egy párhuzamosan zajló vállalati profit warning hullám és a szigorítás mellett kitartó Fed kombinációjának bekövetkeztekor a jelenlegi technikai kép és a múltbeli analógiák alapján a szokottnál jóval nagyobb esélye van egy fekete októbernek.

Kívánom, hogy ne legyen igazam. Legyen az itt leírt általam a piachoz képest jóval valószínűbb szcenáriónak tartott októberi grizzlymedve-veszély az én később feleslegesnek bizonyuló aggodalmam.

(A cikk először a Portfolio.hu oldalán jelent meg 2022. október 3-án.)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.