Kritikus szint közelében a tőzsdék, jelentős rali lehet készülőben

A múlt hét végére az S&P 500 index már „egynapi esésnyire” megközelítette a saját 200 hetes mozgóátlagát. Ez a 200 hetes mozgóátlag az amerikai tőzsdei történelemben nagyon sokszor viselkedett hihetetlenül erős támaszként, még olyan esetekben is az első teszteléskor, amikor később hatalmas esés következett be. A mostani extrém pesszimista befektetői hangulatban éppen ezért nem kell meglepődnünk azon, ha júliusban és augusztusban egy érdemibb piaci emelkedést látunk majd.

Fontos támasz felé közelednek a vezető indexek

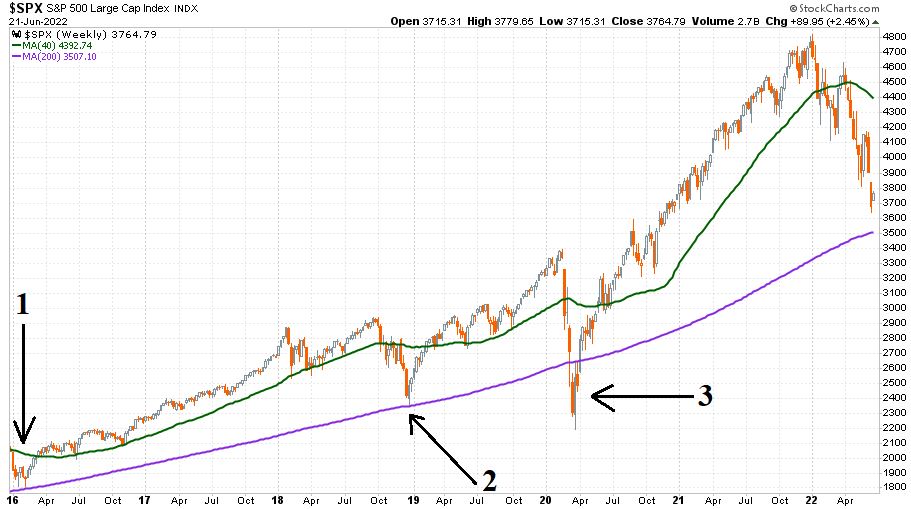

Ha vetünk egy pillantást az S&P 500 index elmúlt hat és fél évét bemutató heti gyertyás grafikonjára, megállapíthatjuk, hogy a június 10-i amerikai inflációs adatközlésre adott reakciónak köszönhetően kritikus és egyben nagyon fontos szintre érkezett meg a vezető amerikai index. Íme a chart 2016. január 4. és 2022. június 21. között (innentől minden ábra heti gyertyás, lila színnel jelölt 200 hetes és zöld színnel jelölt 40 hetes-200 napos mozgóátlaggal):

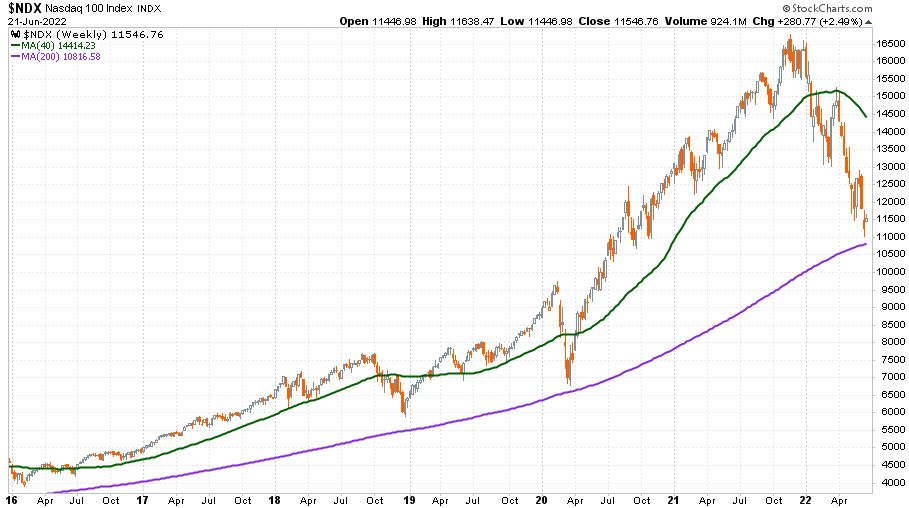

A kiemelkedően fontos szint nem más, mint a 200 hetes mozgóátlag (lila vonal), amelynek van egyfajta mágikus támasztóereje a hasonló esetekben. Már ezen az ábrán is látható, hogy 2016 elején is innen pattanva indult meg egy szédületesen erős piaci emelkedés (1-es számmal jelölve). Illetve az is jó érzékelhető, hogy a 2018 negyedik negyedévi turbulenciában is tűpontosan innen fordult meg a piac (2-es számmal jelölve). Az egyetlen kakukktojás a 2020-as márciusi koronavírus által okozott krach volt (3-as számmal jelölve), ám ekkor egyrészt három hetet töltött csak a 200 hetes mozgóátlag alatt az S&P 500, másrészt az egész 2008-2009 óta tartó emelkedés vezető erejét képviselő Nasdaq-100 nem nézett be a saját 200 hetese alá, ahogyan azt a mellékelt ábra mutatja (Nasdaq-100 2016 és 2022 között):

Korábban nagyon jól működött

A lila vonalakkal jelölt 200 hetes mozgóátlagok mágikus támasztóerejének vizsgálatához érdemes egy történelmi kitekintést tennünk az elmúlt száz év legkritikusabb amerikai tőzsdei lefelé fordulásainak idejére. Olyan eseteket nézünk meg, amikor egy hosszabb és szignifikáns emelkedés után az élete csúcsáról hirtelen megforduló index masszív esésbe váltott át. Ugyanis ezekben a helyzetekben a 2016-os és 2018 végi helyzethez hasonlóan vagy azonnali újabb bikapiacot elindító támaszként működött ez az indikátor, vagy pedig hónapokra megállította a később mindent maga alá omlasztó esést.

Kezdjük is rögtön minden idők legfélelmetesebb amerikai medvepiacával az 1929-1933-as nagy gazdasági világválsággal. A Dow Jones Industrial Average 1927 és 1932 között így nézett ki:

Az 1929-es őszön a korábbi támasz 200 napos mozgóátlag elestekor villámgyorsan omlott le az index még a 200 hetes mozgóátlagáig. Ám innen a korábbi esés kicsivel több mint a felét még vissza tudta emelkedni (világoskék karika) egészen a 200 napos szintjéig. Utána jött csak az igazi tőzsdei armageddon.

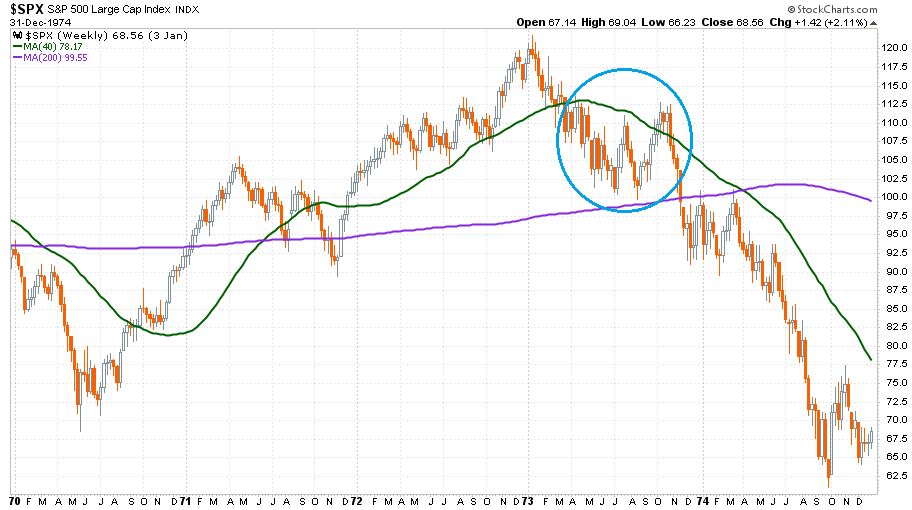

Folytassuk a mostanában teljes joggal nagyon gyakran emlegetett 1973-as évvel vizsgálódásunkat. Az S&P 500 index 1970 és 1974 között így mutatott:

Itt is világoskék karika jelöli az 1973 nyári helyzetet, amikor a januári csúcsokhoz képest 17-18 százalékot eső index 12 százalékot pattant fel ledolgozva az esés 58 százalékát. A nyári dupla pattanás a 200 hetes fölött egy kicsivel következett be. Kvázi sokakkal elhitetve kora őszre egy dupla mélypontot, mielőtt összeszakadt volna a tőzsde.

Haladjunk is tovább a nyolcvanas évek második és a kilencvenes évek első felére. A következő ábrán a Dow Jones Industrial Average látható 1986 és 1991 között:

Az első esemény (világoskék karika) a legendás-hírhedt 1987 október 19-i fekete hétfő 22 százalékos zuhanása következtében előállt helyzet. Ekkor szinte teljesen pontosan a 200 hetes mozgóátlag támasztotta meg a piacot. Hasonló módon működött ez az indikátor 1990 őszén és 1991 januárjában is (sötétkék karika). Ekkor a Kuvait lerohanása következtében kirobbanó első iraki háború korát éltük. Ekkor született meg a kilencvenes évek technológiai bikája.

Az a technológiai bika, amely aztán egy hatalmas buborékfújás után végül 2000-ben durrant ki. A Nasdaq-100 index így mutatott az ezredfordulón 1998 és 2002 között:

Az összes bemutatott eset közül ebben az esetben volt a legkisebb hatása a 200 hetes mozgóátlagnak. A világoskék karikával jelölt 2001 januári helyzetben csak 2-3 hétig tartott a pattanás. Az addigi esésnek csak a 25 százalékát érte el ez a korrekció. Ám a heves mozgások miatt ez is hozott magával 33 százaléknyi emelkedést.

Végül pedig megérkeztünk a 2008-2009-es helyzethez. Az S&P 500 index 2005 eleje és 2008 augusztusa között ezt a chartot rajzolta meg:

Itt is világoskék karika mutatja a 2007 októberi akkori élete csúcsáról a 2008 januárjára és márciusára a 200 hetes mozgóátlagig történő esésről bekövetkezett felpattanást. A megelőző 20 százalékos esés után itt 14 százalékos felpattanás jött, amivel az esés 57 százalékát dolgozta le az index. Utána érkezett a Lehman…

Jöhet a medvepiaci rali?

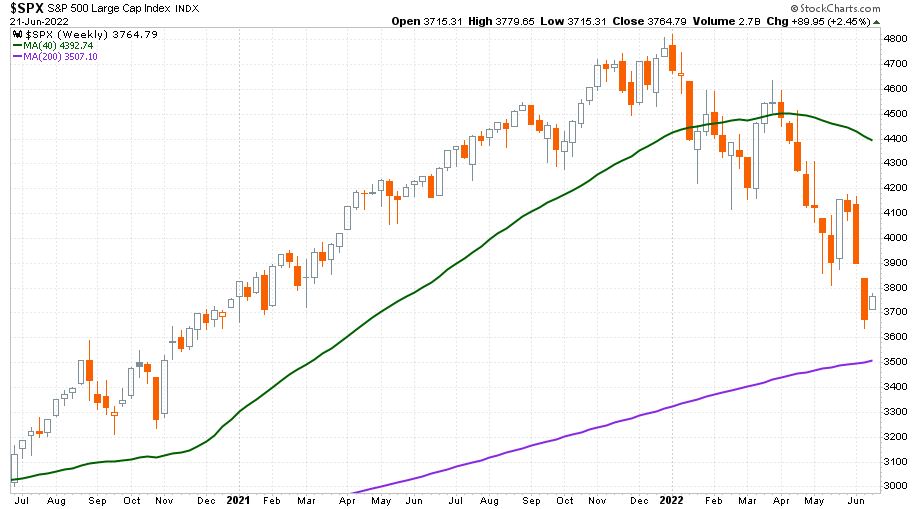

Miután alaposan megvizsgáltuk a múltbeli analógiákat, térjünk rá a piac jelenlegi helyzetére. Az S&P 500 index az elmúlt két évet nézve így fest:

A múlt héten már 130 pontra (3-4 százalékra) megközelítette a 200 hetes mozgóátlagát. Amennyiben hiszünk a 200 hetes mozgóátlag mágikus támasztóerejében, még mindig kérdés, hogy vajon már ez lehetett-e a lokális mélypont. Vagy a pontos teszt még ránk vár a következő egy-két hétben. Túllépve ezen a kérdésen a helyzet a következő: van egy az idén hatalmasat eső részvénypiacunk, ahol nagyon rosszak a hírek. Ám ezek a körülmények mostanra szélsőségesen negatív befektetői szentimenthez vezettek. Erről a szélsőségesen negatív szentimentről ITT lehet olvasni.

Éppen ezért akármennyire is szörnyen néz ki a jelenlegi inflációs, világgazdasági, energiaellátási és háborús helyzet, az extrém pesszimista befektetői hozzáállás és a történelmi analógiák miatt minden piaci szereplőnek fel kell készülnie. Mert nagyon is benne van a pakliban júliusban és augusztusban egy érdemi részvénypiaci visszapattanás. Akár egy olyan 200 hetesről a 200 naposig történő bear market rally, mint ami 1929-1930-ban, 1973-ban vagy 2008-ban – ahogyan azt az ábrákon láthattuk – bekövetkezett. Egy hasonló pattanás akár a 4300 pontos szintig is visszaemelhetné most az S&P 500 indexet.

PERSZE AHHOZ, HOGY EZ BEKÖVETKEZZEN, NEM ÁRTANA MÁR NÉMI JÓ HÍRT IS KAPNI AZ INFLÁCIÓRÓL, A HÁBORÚRÓL. ÉS VÉGÜL, DE NEM UTOLSÓSORBAN A JÚLIUS VÉGI GYORSJELENTÉSEKBEN A VÁLLALATAKRÓL.

(A cikk először a Portfolio.hu oldalán jelent meg 2022. június 22-én. Borítókép: nem ártana némi jó hírt is kapni egy medvepiaci rallihoz, forrás: Bloomberg)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.