S&P 500 index: 2018 vége újratöltve?

A 2022-ből eltelt két hónap mozgásai az S&P 500 indexben látványosan hasonlítanak arra, ami 2018 negyedik negyedévében történt. Nemcsak a részvénypiaci mozgások hasonlítanak egymásra, hanem a katalizátorok is. Bő három évvel ezelőtt a mostanihoz hasonló alakzatot egy masszív összeesés követte a következő hónapban. Vajon most is történhet-e hasonló a részvénypiacon?

2018-as analógia

Az S&P 500 részvényindex elmúlt háromhavi napi gyertyás grafikonjának van egy nagyon közeli rokona a nem is olyan távoli múltból. Ennek a hasonlóságnak a felismeréséhez nézzük is meg azonnal a két chartot! Először a vezető amerikai részvényindex 2021. december 1. és 2022. február 25. közötti alakulását láthatjuk (világoskék színnel az 50 napos, narancssárga színnel pedig a 200 napos mozgóátlag):

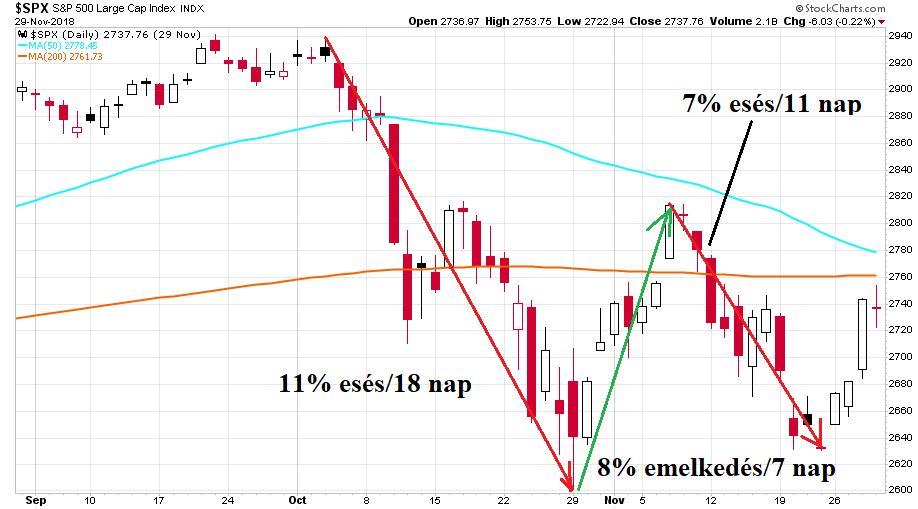

Utána pedig nézzük meg az ikertestvér 2018. szeptember 3. és 2018. november 29. közötti időszakot (itt is világoskék színnel az 50 napos, narancssárga színnel pedig a 200 napos mozgóátlag):

Megdöbbentően sok a nagyon kis eltérésű hasonlóság a két ábrán. Szinte ugyanannyi idő alatt szinte teljesen ugyanakkora esések és emelkedés következett be az indexben a két lefelé tartó és egy felfelé tartó hullámban. Az 50 napos és 200 napos mozgóátlagok helyzete és az ezeknek a tesztjénél bekövetkező viselkedés is igencsak hasonlít egymásra. Emellett az adott negyedév kezdete (2018 Q4 és 2022 Q1) is szinte ugyanaz.

Az egymást három évvel és három hónappal követő két eseménysor katalizátorai között is óriási az összhang. Mind a két esetben a Fed korábban nem várt mértékű monetáris szigorításait igyekszik relatíve gyorsan megemészteni a piac. És mindkét időpontban jelen volt és van a piacon egy a befektetőket nyugtalanító világpolitikai esemény. Ez a 2018-as év végén az amerikai-kínai kereskedelmi háború volt, most pedig az immár háborúvá fajuló orosz-ukrán konfliktus.

Folytatódik?

A sokezer milliárd dolláros kérdés immár csak az, hogy a hasonlóság folytatódik-e az előttünk álló márciusi hónapban 2018 decemberével? Amennyiben igen, akkor az nagyon nem lesz szép a világban befektetői szempontból. Emlékeinkben még talán a koronavírus éra sem tudta elhomályosítani 2018 tőzsdei szempontból fekete karácsonyát. Ennek felidézéséhez adjunk hozzá két hónapot az előző grafikonhoz. Így már 2018. szeptember 3. és 2019. január 31. között nézhetjük azt ezen az ábrán:

A grafikonon van két kiemelt időpont, melyeknél a következő monetáris politikai akció történt:

- -es számmal jelölt téglalap: Ez a 2018. december 19-i Fed meeting kamatdöntő napja és a nyilatkozat utáni sajtótájékoztatóé. Ahol még Jerome Powell Fed-elnök kötötte az ebet a karóhoz. Márpedig szükség lehet további mennyiségi szigorításra és irányadó kamatláb emelésre.

- -es számmal jelölt téglalap: Ez egy 2019. január 4-i atlantai panelbeszélgetés napja, ahol Jerome Powell mindössze 16 nappal az előző kamatdöntő ülés szigorúsága után teljesen belazult. Itt az addigi kommunikációval ellentétesen kvázi befejezettnek nyilvánította a Fed szigorítási ciklusát.

(És még mondja azt valaki ezen akciók után, hogy a Fed nem követi figyelemmel a részvénypiacok alakulását.)

Egy szó, mint száz, a 2018 karácsonyakor pontosan a 200 hetes mozgóátlagát letesztelő piac pattanására alaposan rásegített Jerome Powell, ami után csak múló rosszullétként maradt ott a grafikonon a 2018-as év végének a mélybeugrása.

Mi a helyzet most?

De lehet-e olyan mélységű esés az S&P 500 indexben és a világ részvénypiacain, mint amilyen bő három évvel ezelőtt történt? Sajnos látva az Ukrajnában jelen pillanatban is zajló eseményeket, erre a kérdésre a válasz első blikkre az igen. Mivel ebben a nagyon gyorsan változó világban lehetetlen érdemi előrejelzést tenni, ezért érdemes most fogódzó pontokat keresni a piacon.

Az egyik legérdekesebb grafikon mostanság a Nasdaq Composite indexé. Amely heti gyertyákkal ábrázolva így mutat 2017. január 3. és 2022. február 25. között:

A világoskék vonal a 2020-as záróárat mutatja, amiből jól látszik, hogy a széles technológiai index a február 24-i napon már járt a 2020-as záróára alatt. Azaz rövid időre a 2022-ből eltelt nyolc hét alatt a teljes 2021-es emelkedést visszaadta. A csütörtöki mélyponton a Nasdaq-100 index is nagyon közel, mindössze másfél százaléknyira járt attól, hogy a behemót túlsúly ellenére az egész 2021-es emelkedést visszaadja. Pedig ebben az indexben 30 százalékos súlya van együtt a 2020-as záróárhoz képest 25 százalékot emelkedő Apple, 35 százalékkal feljebb kerülő Microsoft és 53 százalékot szárnyaló Alphabet triumvirátusának. Ezen három vállalat nélkül (és még velük együtt is) érdemi technológiai alulteljesítés és gyengélkedés figyelhető meg a piacon. Ez az amerikai indexek sorsát tekintve régóta nem látott figyelmeztető jelzés. És ez a technológiai relatív gyengeség még nem múlt el a csütörtöki és pénteki szuperszonikus technológiai szárnyalások ellenére sem, mely szárnyalások több papír esetében a 2001-es és 2002-es medvepiaci ralikat idézték.

S&P 500 index

Az S&P 500 index így mutat az előző ábrához hasonlóan ötéves és két hónapos heti gyertyás grafikonon:

A világoskék vonal a 2020-as záróárat mutatja, amiből jól látszik, hogy a széles technológiai index a február 24-i napon már járt a 2020-as záróára alatt, azaz rövid időre a 2022-ből eltelt nyolc hét alatt a teljes 2021-es emelkedést visszaadta. A csütörtöki mélyponton a Nasdaq-100 index is nagyon közel, mindössze másfél százaléknyira járt attól, hogy a behemót túlsúly ellenére az egész 2021-es emelkedést visszaadja. Pedig ebben az indexben 30 százalékos súlya van együtt a 2020-as záróárhoz képest 25 százalékot emelkedő Apple, 35 százalékkal feljebb kerülő Microsoft és 53 százalékot szárnyaló Alphabet triumvirátusának. Ezen három vállalat nélkül (és még velük együtt is) érdemi technológiai alulteljesítés és gyengélkedés figyelhető meg a piacon, ami az amerikai indexek sorsát tekintve régóta nem látott figyelmeztető jelzés. És ez a technológiai relatív gyengeség még nem múlt el a csütörtöki és pénteki szuperszonikus technológiai szárnyalások ellenére sem, mely szárnyalások több papír esetében a 2001-es és 2002-es medvepiaci ralikat idézték.

Az S&P 500 index így mutat az előző ábrához hasonlóan ötéves és két hónapos heti gyertyás grafikonon:

A lila szinttel jelölt vonal az 50 napos mozgóátlag, amely szinte a teljes 2021-es évben támaszként szolgált a vezető amerikai részvényindex számára. Idén azonban eddig kezd inkább ellenállásként funkcionálni. Ez az 50 napos mozgóátlag lesz véleményem szerint a kulcsszint az előttünk álló hetekben olyankor, amikor a piac emelkedni fog. Amíg nem tud érdemben az 50 napos mozgóátlag fölé menni az index, addig semmiképpen sem beszélhetünk részvénypiaci megnyugvásról.

DE MIK LEHETNEK AZ AMERIKAI PIACOT FELFELÉ HAJTÓ VAGY ESNI NEM ENGEDŐ KATALIZÁTOROK AZ ELŐTTÜNK ÁLLÓ HETEKBEN?

CBOE

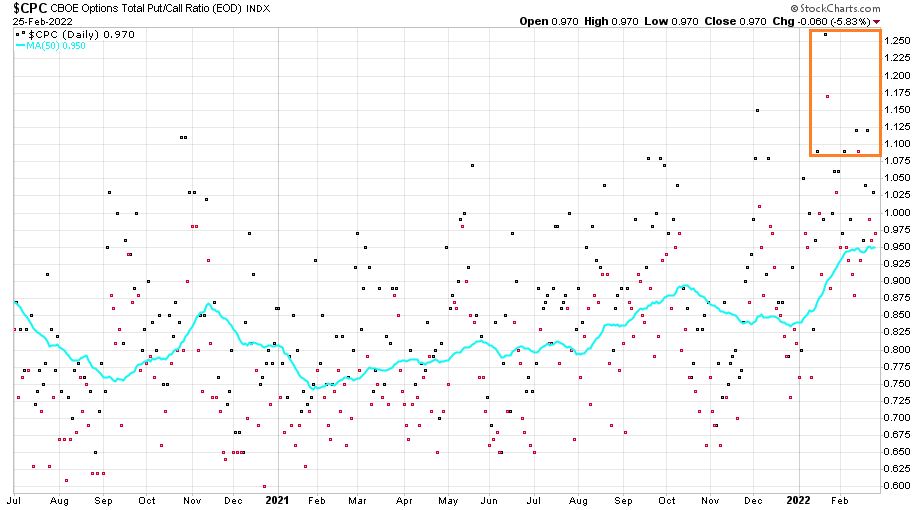

Először is a pozícionáltság. A shortok és eladási opciók folyamatosan épülnek ki a két részvénypiacra ható negatív híráramlás következtében is. Ezen pozíciók nagyságáról a leglátványosabb képet maguknak az amerikai részvényindexeknek a múlt csütörtöki és pénteki heves emelkedése mutatta meg. A másik jó képet a komoly befektetői szentiment változásról pedig az opciós put-call arány alakulása mutatja meg (CBOE, napi pont grafikon, 2020. július 1. és 2022. február 25. között):

Egyrészt rengeteg 2022-ben az egy feletti érték, amikor nagyobb az eladási opciók forgalma, mint a vételi opcióké. Másrészt a jobb felső sarokban a narancssárga téglalap által mutatott hét pötty az elmúlt hetek egyre pesszimistább befektetői hangulatát mutató lenyomata. Az elmúlt húsz hónapban a tíz legnagyobb put-call arányú kereskedési napból hét az elmúlt hat hét terméke. Harmadrészt pedig a világoskék vonal jelöli ezen put-call arányok 50 napos mozgóátlagát, ami toronymagas csúcson van az elmúlt bő másfél évben.

Emellett az AAII szentiment felmérése is hetek óta tartó extrém befektetői pesszimizmusról tanúskodik. Jelenleg éppen 23 százaléknyi bika (34 éves átlag: 38 százalék) és 54 százaléknyi medve (34 éves átlag: 31 százalék) van a legutolsó felmérés szerint.

A lefelé tartó mozgásokra történő erős pozícionáltság és a meglehetősen negatív szentiment következtében könnyen érkezhetnek erre a piacra olyan pozitív hírek, amik hirtelen vételeket generálhatnak.

EGYRÉSZT ILYEN HÍR LEHET AZ ELŐTTÜNK ÁLLÓ NAPOKBAN A BÉKE FELÉ TÖRTÉNŐ ELMOZDULÁS UKRAJNÁBAN.

Másrészt pedig akármilyen hihetetlen is, a háború következtében a világgazdaságot potenciálisan érő sokk miatt a Fed is visszatáncolhat jelenlegi kommunikációs szigorúságából. Pontosan úgy, ahogyan azt 2018 és 2019 fordulóján tette. Nehéz az itt leírtaknál többet mondanom ezen a 2022. február 28-i napon.

(A cikk először a Portfolio.hu oldalán jelent meg 2022. február 28-án. Borítókép: az AAII szentiment felmérése hetek óta tartó extrém befektetői pesszimizmusról tanúskodik, forrás: Pixabay)

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.