A 2022-es évben újra az érték lesz az érték?

Az amerikai részvénypiac 2007 és 2021 közötti 15 évének egyik legnagyobb megatrendje volt az, hogy a növekedési részvények szignifikánsan jobban teljesítettek, mint az értékalapúak. Napjainkban ez a trend van egyre jobban kifulladóban, főleg a kisebb tőkeértékű részvényeknél. Amennyiben nem jön az előttünk álló hónapokban egy újabb veszélyes koronavírus mutáció és nem lazul vissza a Fed, akkor könnyen lehet, hogy 2022-ben újra az érték lesz az érték.

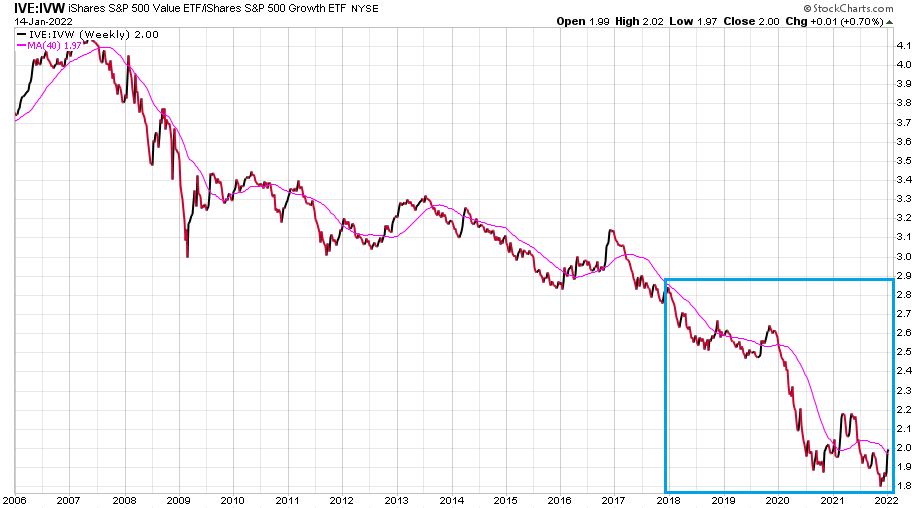

A 2008-2009-es válság óta tartó időszak egyik legnagyobb, közel 15 éves megatrendje volt az amerikai részvénypiacon, hogy a növekedési részvények masszívan és szinte megállás nélkül felülteljesítették az értékalapú részvényeket. A következő ábrán az iShares két ETF-jének az áraránya látható. Az ábra azt fejezi ki, hogy hány darab IVW (S&P 500 növekedési részvény ETF) ETF-et kellett adni egy darab IVE (S&P 500 értékalapú részvény ETF) ETF-ért 2006. január 3. és 2022. január 14. között (heti vonalas grafikon, vékony lila vonallal a 40 hetes, azaz 200 napos mozgóátlag):

A 2006 végi és a 2007 eleji négy feletti értékről ez az árarány a kettő alá jött le. Ez azt jelenti, hogy az S&P 500 index növekedési szegmense kétszer olyan nagy árfolyamemelkedésen ment keresztül, mint az S&P 500 index értékalapú szegmense. A már 2017 végéig is erős, de a 2011 és 2017 között meglehetősen lassú trend extrém módon gyorsult fel 2018 elejétől (kék téglalap jelöli), és kifejezetten 2020 első félévében. Emeljük ki most ezt az utolsó négy évet (2018. január 2. és 2022. január 14. között) napi vonalas grafikonon és a 200 napos mozgóátlaggal:

Ezen a grafikonon a 15 éves megatrendben egy dupla mélypont van kialakulóban, amit két zöld karika jelez. Az első zöld karika a 2020-as őszt jelöli, amikor a Pfizer 2020. november 9-i vakcinahírére elindult az első olyan többhónapos időszak, ami az értékalapú részvények felülteljesítését hozta a növekedési részvényekkel szemben. Ez nagyjából négy hónapig tartott a tavalyi év márciusáig. Az ezután következő hónapok, főleg június és november közötti időszak újra a növekedési részvények markáns felülteljesítésével járt együtt. A második zöld karika a tavalyi november végét és december elejét jelöli, amikor viszont a trend újra megfordult.

IWN:IWO

Érdemes megemlíteni a két ETF tíz legnagyobb súlyú tagját. Az értékalapú IVE esetében a top 10 a következő: Berkshire, JP Morgan, Disney, Bank of America, Johnson & Johnson, Exxon, Pfizer, Cisco, Verizon, Intel. A növekedési IVW esetében pedig: Apple, Microsoft, Amazon, Meta, Alphabet (2 sorozat), Tesla, Nvidia, PayPal, Adobe. Mindezen technológiai részvények egyesítve 2021 novemberéig elementáris relatív erőt mutattak a piac egészéhez képest. Éppen ezért az S&P 500-on belüli értékalapú-növekedési bontás nem igazán fejezi ki azt a fordulatot, ami az átlagos értékalapú és növekedési részvény között zajlott le már 2021-ben, és erősödik fel így 2022 elején.

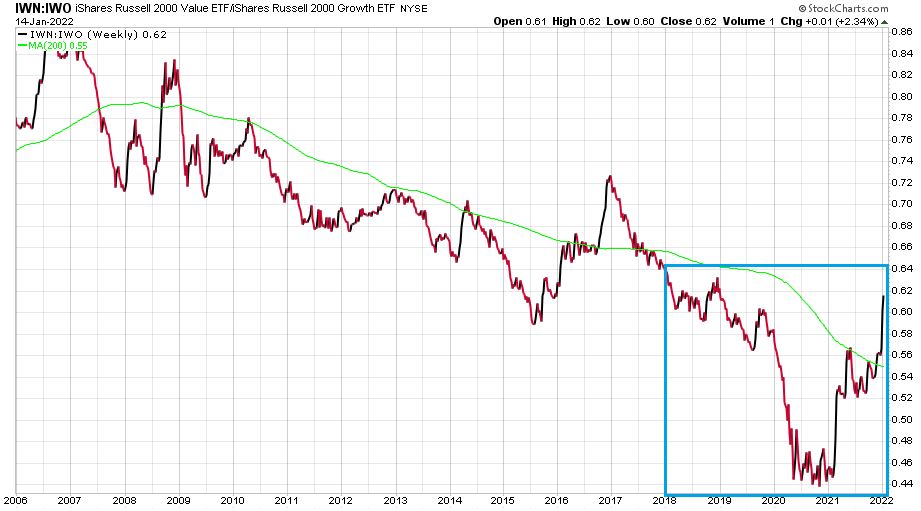

Ennek a sokkal erősebb változásnak a megfigyeléséhez a kiskapitalizációjú Russell 2000 indexet kell megbontanunk. A már előbb megfigyelt módon értékalapú részre (ez lesz az IWN tickerrel bíró iShares ETF) és növekedési részre (IWO ticker). A következő ábra azt fejezi ki, hogy hány darab IWO ETF-et kellett adni egy darab IWN ETF-ért 2006. január 3. és 2022. január 14. között. (Heti vonalas grafikon, vékony lime vonallal itt már a hosszútávú, 200 hetes mozgóátlag látható):

Az S&P 500 két részindexéhez hasonlóan itt is nézzük meg a kék téglalappal kiemelt 2018. január 2. és 2022. január 14. közötti időszakot napi vonalas grafikonon:

Itt a lila vonal a 200 napos mozgóátlag, ami már támasza az egy éve tartó heves trendnek, melyben a 2020 végi helyzethez képest már 35 százalékkal teljesítették felül a kiskapitalizációjú részvények közül az értékalapúak a növekedésieket. Sőt, így az idei év elejére elérkezett ebben a szegmensben az a helyzet is, hogy itt már jobban teljesítettek a value papírok a teljes koronavírus éra alatt, mint a növekedésiek (zöld nyíl).

Merre visz a versengés

Az imént végzett, az S&P 500 és Russell 2000 index két részre bontásával történő vizsgálatunk után a nagy és nagyon fontos kérdés az, hogy mi lehet a folytatása az értékalapú és növekedési részvények egymással történő versengésének 2022-ben? Ha az évből eddig eltelt tíz kereskedési napot nézzük, akkor az látható, hogy az intézményi rotáció nagyon erősen beindult a növekedési részvények kárára és az értékalapú részvények javára. Vagy máshogy fogalmazva a technológiai részvények kárára és a hagyományos szektorok javára. Vessünk egy pillantást tíz nagyobb nyertes és tíz nagyobb vesztes amerikai részvényre azzal a tudattal, hogy még mindössze az idei év négy százaléka telt el eddig:

A nyertesek között (nem csak a kiemelt tíz cégből) rengeteg az olajvállalat és a pénzügyi cég. Emellett a hagyományos autógyártók és turisztikai vállalatok és kiválóan teljesítenek. A vesztesek között pedig rengeteg 2021-es szupersztár található az online értékesítéssel foglalkozó vállalatoktól a BNPL- és szoftvercégeken át a mémrészvényekig. Érdekes, hogy mennyire sok vállalat van már most január közepén 20 százalékot meghaladó mínuszban úgy, hogy az S&P 500 index 2,2 százalékkal van lejjebb annál, mint ahol 2021-ben zárt.

Miután 2020 március végén a globális részvénypiacok megütötték mélypontjaikat és indexszinten emelkedésbe kezdtek. Megfigyelhető volt, hogy minél nagyobb a vírushelyzettől való félelem és minél nagyobb az extrém monetáris lazaság fennmaradásába vetett hit, annál jobban keresik a befektetők a kockázatosabb és magasabban árazott növekedési részvényeket.

JELEN PILLANATBAN ÉPPEN EZ A KÉT KATALIZÁTOR, A VÍRUSFÉLELEM ÉS A TARTÓSAN EXTRALAZA FEDBE VETETT HIT VAN KIFULLADÓBAN A TŐKEPIACON.

Éppen ezért egyáltalán nem meglepő az, hogy a távoli jövő víziói helyett igyekeznek a minél inkább a jelenben értéket előállító vállalatok felé terelődni a befektetők.

Kockázati éhségcsökkenés

Azzal, hogy a 2010-es években a vezető jegybankok kiiktatták a kötvénypiacot az értelmezhető befektetések köréből, alapjaiban változott meg az egyes eszközosztályok kockázati rangsora. A befektetői társadalom a várható monetáris szigorítások elől már nem a részvényekből a kötvényekbe megy át, hanem a nagyon kockázatos részvényekből a kevésbé kockázatos részvényekbe. (Természetesen, ha a jelenleg vártnál jóval szigorúbb lesz a Fed 2022-ben, az elhozhatja a teljes részvénypiacról történő menekülést is.) Ennek a kockázati éhségcsökkenésnek a jeleit látjuk az elmúlt hetekben a részvénypiacokon.

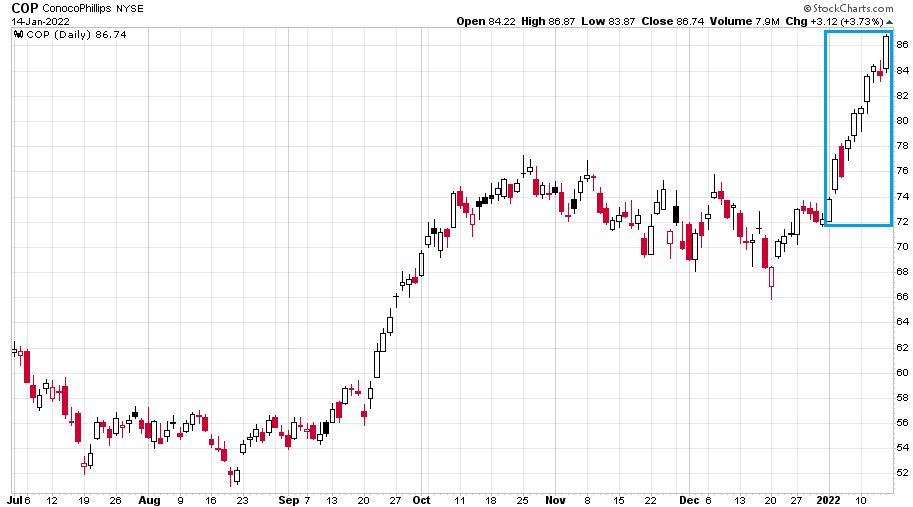

Nézzünk erre egy részvénypárt az amerikai piacról. A rotáció napos oldalán áll a 114 milliárd dollárt érő olajvállalat a ConocoPhillips, amely a kék téglalappal jelölt idei tíz kereskedési napon eddig 20 százalékkal emelkedett (napi gyertyák 2021. július 1. és 2022. január 14. között):

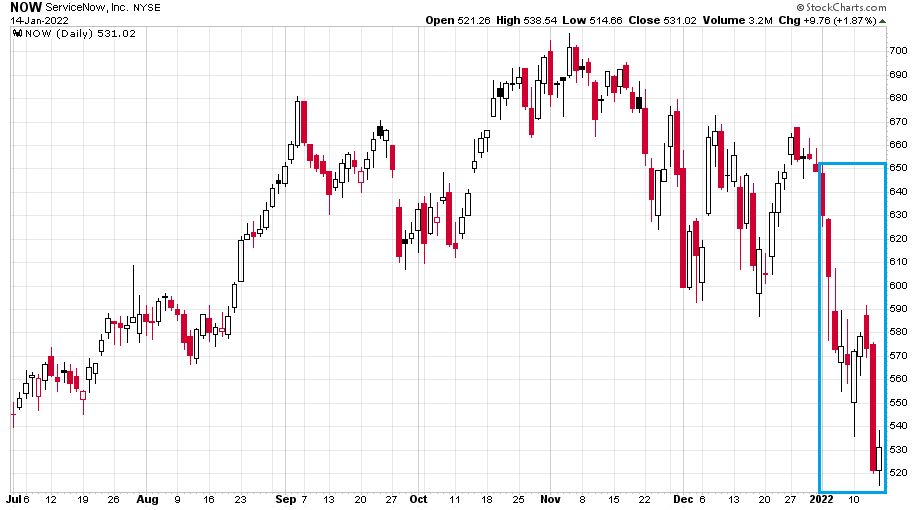

A rotáció árnyékos oldalán pedig a rengeteg szoftvervállalat közül emeljük ki most a még mindig 106 milliárd dollárt érő ServiceNow nevű vállalati szoftvereket készítő céget, amely az idei év első két hetében (kék téglalap) 18 százalékot veszített értékéből (napi gyertyák 2021. július 1. és 2022. január 14. között):

Jelen pillanatban az látszik az amerikai részvénypiacon, hogy egy 14-15 éves trend van megfordulóban. 14-15 év alatt a növekedési részvények értékeltsége és súlya jócskán túlfutott minden korábban várható mértéken és léptéken. A kisebb részvényeknél az értékalapú papírok javára történő fordulat már egy éve tart, míg a legnagyobb cégeknél pár hete vett újra erőt ez a trend.

Amennyiben nem jön egy durva mutáció a koronavírusnál és nem „lazul vissza” idén a Fed, akkor könnyen lehet a 2022-es esztendő olyan, hogy újra az érték lesz az érték.

(A cikk először a Portfolio.hu oldalán jelent meg 2022. január 18-án. Címlapkép: kifulladóban az elmúlt 15 év megatrendje a Wall Streeten, forrás: Getty Images)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.