A nagyság átka

Az Apple, a Microsoft, az Amazon, a Google és a Facebook relatív árfolyam-teljesítménye nagyon elmarad a széles piactól szeptember eleje óta. Míg a részvénypiac szárnyalt, ezeknek a technológiai óriásoknak a részvényei oldalazással és kisebb esésekkel töltötték az elmúlt hónapokat. Mi lehet ennek az oka? A nagyság átka? A növekvő szabályozási kockázat? A kék hullám? Kiszerettek a befektetők a karanténrészvényekből? Valószínűleg mindegyik valamilyen mértékben.

A technológiai óriások megtorpanása

A tíz legnagyobb amerikai tőzsdén lévő vállalat 2021. január 15-i záróárak segítségével számított piaci kapitalizáció alapján a következő.

A listát a 2020-as év egészéhez hasonlóan továbbra is a legnagyobb technológiai cégek vezetik, ám időközben az Apple-Microsoft-Amazon-Google-Facebook ötösfogatához hatodikként csatlakozott a Tesla, amely a Facebookot már meg is előzte tőkeértékben. A top10 vállalat súlya az S&P 500 indexben jelenleg 27,4 százalékos.

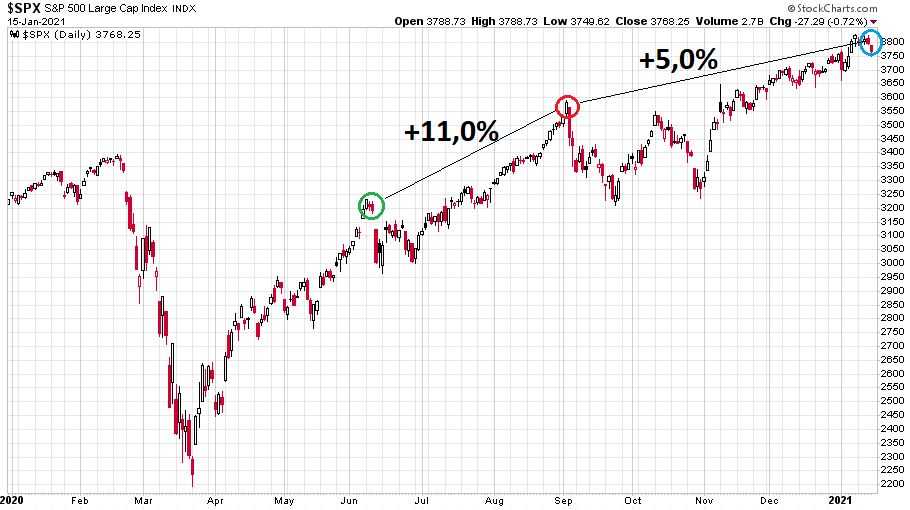

Maga az S&P 500 index napi gyertyákkal így mutatott 2020. január 2. és 2021. január 15. között (innentől kezdve az írás összes árfolyam grafikonja ezt az időhorizontot szemlélteti):

Ez a „rendes” S&P 500 index, amelyben a már említett Apple, Microsoft, Amazon, Google és Facebook indexsúlya jelenleg 20,7 százalékos. Létezik azonban az egyenlő súlyozású S&P 500 index is, ahol minden indextag egyenlő, 0,2 százalékos részesedéssel reprezentálja magát. Ebben az indexben a nagy technológiai ötös indexsúlya mindössze 1 százalékos. Az egyenlő súlyozású index grafikonja pedig a következő:

Az elmúlt hét hónapban a két index rajzolata nem hasonlított egymáshoz. Ennek oka pedig a nagykapitalizációjú technológia jelentékeny divergenciája a széles piachoz képest. Az amerikai indexeknek a tavaly márciusi mélypontok óta volt két markánsabb évközbeni csúcsuk: az egyik június elején (zöld karikák), a másik pedig szeptember elején (piros karikák). Mindkettő után többhetes oldalazó korrekció, majd további emelkedés következett (a második emelkedő hullám még mindig tart).

Az S&P 500 index és a technológiai gigászok eredménye

A 2020 június eleje óta eltelt hét hónapban mind a „normál”, mind pedig az egyenlő súlyú S&P 500 index szinte teljesen azonos teljesítményt nyújtott (16,6%, illetve 16,1%). Ám a vizsgált hét hónapból az első szűk három hónap (június elejétől szeptember elejéig) és a második bő négy hónap (szeptember elejétől január 15-ig) teljesítménye nagyon markáns különbséget mutat. Júniustól szeptemberig a „normál” S&P 500 index 10 százalékponttal teljesítette felül az egyenlő súlyozású indexet. Ezzel szemben szeptembertől napjainkig az egyenlő súlyozású index teljesítette felül hasonlóan 10 százalékponttal a „normál” S&P 500-at.

EZEKNEK A HÁROM ÉS NÉGY HÓNAPRA KIALAKULÓ 10 SZÁZALÉKPONTOS TELJESÍTMÉNYKÜLÖNBSÉGEKNEK A MÁR EMLÍTETTEN KOMOLY SÚLYÚ BEHEMÓT TECHNOLÓGIAI VÁLLALATOK ÁTLAGTÓL ELTÉRŐ ÁRFOLYAMPÁLYÁJA A MAGYARÁZATA.

Először nézzük meg az Apple-Microsoft-Amazon-Google-Facebook ötös júniusi és szeptemberi csúcsok közötti teljesítményét összehasonlítva a két S&P 500 indexszel és a Nasdaq-100 indexszel:

Majd tegyük meg ugyanezen teljesítmények összevetését a szeptember eleji csúcsoktól a 2021. január 15-i záróárakig:

Amennyire elementáris felhúzóerővel hatott június és szeptember között (és előtte is nagyon sokáig és nagyon szignifikáns módon) a nagykapitalizációjú technológia az S&P 500 indexre, annyira durván lemaradó ezzel szemben szeptember óta.

Szeptember eleje óta az átlagos, S&P 500-ba tartozó részvény 15 százalékkal emelkedett, míg a Facebook 17 százalékkal, az Amazon pedig 13 százalékkal esett.

EZ A FACEBOOK RÉSZÉRŐL 32, MÍG AZ AMAZON RÉSZÉRŐL 28 SZÁZALÉKPONTNYI ALULTELJESÍTÉS BŐ NÉGY HÓNAP ALATT, AMI HATALMAS ÉS NAGYON RÉGEN NEM LÁTOTT NEGATÍV DIVERGENCIA A RÉSZÜKRŐL.

De az Apple és a Microsoft sem járt sokkal jobban.

A Facebook grafikonja így mutat:

Az Amazoné pedig így:

Egy szó, mint száz, az öt technológiai vezérbikát szeptember elején lekapcsolták a felfelé száguldó amerikai részvénypiaci gyorsvonatról.

EZ EGY NAGYON KOMOLY VÁLTOZÁS, MERT A RÉSZVÉNYPIACI HEGYMENET ELMÚLT ÖTÉVES EMELKEDŐ SZAKASZÁT EZ AZ ÖT PAPÍR KOMOLY MÉRTÉKBEN VEZETTE.

A Tesla kakukktojás

Néhány mondat erejéig ki kell térnünk a Tesla helyzetére, amely immáron az ötödik legértékesebb amerikai tőzsdei vállalat. A Tesla a 2020-as egész évben, az év utolsó négy hónapjában, illetve január első két hetében is kakukktojás volt a már többször említett öt technológiai behemót mellett, elég ránézni, hogyan alakult a részvényeinek árfolyama az említett időszakban.

Miért alakult ennyire másképp a Tesla elmúlt néhány hónapja?

- A Tesla alapvetően teljesen más életciklusban van, mint a másik öt behemót technológiai vállalat, emellett pedig a részvénypiac is éppen „szerelmes” az ESG és elektromos autó sztoriba.

- A Tesla úgy került be az S&P 500 indexbe 2020. december 21-én 695 dolláros referenciaárral, hogy ez a bekerülési ár szinte pontosan a 2020-as árfolyamminimum (2020. március 18.: 70,10 dollár) tízszerese volt. Előtte így nem befolyásolhatta a széles amerikai index alakulását.

- Az elmúlt hónapok őrült száguldása következtében időközben megelőzte a Facebookot piaci kapitalizáció tekintetében (783 versus 716 milliárd dollár).

- Ugyanennek az árfolyamrobbanásnak az eredményeképpen a Forbes valós idejű világ leggazdagabb embere listáján Elon Musk fej-fej mellett halad Jeff Bezossal az élen (most Musk 179, Bezos 182 milliárd dolláros vagyonnal bír).

Ezek miatt a faktorok miatt nem érdemes a Teslát vizsgálnunk akkor, amikor a 700+ milliárd dolláros tőkeértékű amerikai tech-cégeknél próbáljuk meg kitalálni azt, hogy mi lehet az oka az elmúlt négy-öt havi gyenge relatív teljesítményüknek.

Mi történik most a behemót technológiai vállalatok részvényeivel?

A legnagyobb techcégek gyengébb szereplése mögött véleményem szerint a legmarkánsabb okok a következők lehetnek:

- Az öt részvény együttes tőkeértéke aktuálisan 7.227 milliárd dollár, ami több mint a teljes Nasdaq piaci kapitalizáció volt a 2000-es buborékfújás csúcsán. Egészen egyszerűen túl nagyra nőttek ezek a vállalatok, ami miatt egy alapvetően optimista piaci hangulatban kevésbé hisz a befektetőtársadalom most az ő növekedési kilátásaikban, mint a kisebb cégekében.

- Egyre erősödnek mind az Egyesült Államokban, mind pedig Európában azok a hangok, amelyek a jelenleginél jóval szigorúbb szabályozást követelnek a „big-cap tech” viszonylatában. Ez a közeljövőre vonatkozó szabályozási kockázat visszaveti a befektetők által megálmodható profitkilátásokat.

- Zajlik a Joe Biden-kék hullám trade, csak nem úgy, ahogyan azt sokan korábban gondolták. Egy szeptemberi (erősödő elnökválasztási kilátások), novemberi (maga a választási eredmény) és januári (demokrata szenátusi többség) eseménysor egyidejűleg zajlik egy megabika piaccal. Ezért nem reagál komoly eséssel a big-cap tech a politikai változásra. A vakcinahírek mindemellett leuralták a híráramlásban az amerikai politikai eseményeket. A behemót technológiában a piaci reakció nem esés most, hanem ritkán láthatóan masszív relatív gyengeség.

- A globális részvénypiac immár két hónapja egyre inkább kitáraz a karanténrészvényekből és kezd visszatérni a “normál kerékvágás” részvényeihez. Ennek természetes vesztesei a technológiai óriások. Egyrészt azért, mert jelentékeny intézményi túlsúly alakult ki bennük a 2020-as eseménysorozatra, másrészt azért, mert a nagyságuk miatt van belőlük részvénykínálat is bőséggel.

Sok más kisebb-nagyobb ok is lehet a most vizsgált piaci folyamat mögött, ám talán ezek a legfontosabbak. És egyik okot sem szabad alábecsülni ezek közül. Jó példa a karanténrészvények (relatív) szenvedésére az alábbi 297 milliárd dolláros piaci kapitalizációjú és egyben a 17. legnagyobb amerikai tőzsdei vállalat. Először megnevezés nélkül vessünk egy pillantást az árfolyamgrafikonra:

Nagy összecsuklás márciusban. Hatalmas, több mint duplázó emelkedés innentől augusztus végéig, majd kíméletlen sávos oldalazás azóta. Tisztára úgy néz ki, mint sok technológiai vállalat chartja (például Adobe), de ez egy klasszikus hagyományos vállalat. A Home Depot. Amely igazi karanténkedvelő részvény volt a tavalyi évben. Az amerikai lakosság építkezési, lakásfelújítási és lakberendezési kedve döbbenetes módon nőtt meg a pandémia hatására, amelyből a Home Depot nagyot profitált.

Ez azonban csak a közelmúlt. Az öt nagy technológiai óriás 2021-es sorsa az igazán izgalmas kérdés. A medvék gondolhatják úgy, hogy már egy gigantikus tetőzést látunk ezekben a részvényekben, és egy rosszabb piaci hangulatban jöhet az esés. Velük ellentétben a bikák tekinthetnek úgy a szeptember és január között eltelt időszakra, hogy a korábbi gigantikus menetelés után ez csak egy egészséges oldalazó korrekció, ami után mehetnek szépen tovább fel az árfolyamok.

Talán a jövőheti gyorsjelentések után picit okosabbak leszünk ezzel kapcsolatban.

(Címlapkép: fotóillusztráció, forrás: FAMGA)

Olvass minden nap a világ történéseiről egy Concorde-os szemüvegén keresztül!

Ha nem szeretnél lemaradni a legjobb írásainkról, iratkozz fel hírlevelünkre és minden héten egyszer elküldjük heti válogatásunkat.

Jelen blogbejegyzés a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik a Concorde Csoport hivatalos álláspontjával.